Định giá YFI: 3 framework cho việc định giá cơ bản

Không ngoa khi nói rằng YFI đã gây bão trong cộng đồng crypto từ đợt ra mắt tháng sáu. Bất chấp những lời cảnh báo mạnh mẽ từ nhà sáng lập (“YFI has 0 value” và “I test in prod”), giá YFI vẫn bùng nổ, có lúc đạt đỉnh 44,000 đô/token và vốn hóa thị trường đạt 1.3 tỷ đô.

Sự tăng giá chóng mặt của YFI, có phần không nhỏ do sự ra mắt và lịch xả lượng YFI với tốc độ quá nhanh (tất cả 30,000 token được phân phối trong tuần đầu tiên)

Nhưng tất cả những điều đó chỉ là thứ yếu, giá trị thật sự nằm ở bản thân Yearn Finance, một gã khổng lồ thực sự mà Andre Cronje đã phát triển trong nhiều tháng và vẫn đang tiếp tục cập nhật với một tốc độ chóng mặt.

Vũ trụ Yearn sẽ ngày càng bành trướng và chắc chắn rằng token YFI sẽ đóng một vai trò quan trọng trong tương lai của hệ sinh thái Yearn.

Bài viết được lược dịch từ bài gốc của trang mechanism.capital để chỉ ra và tìm hiểu về những framework chính cho việc định giá YFI.

Framework định giá YFI

Giá trị tài sản bị khóa (Total value locked - TVL)

Trong DeFI, chúng ta thường định giá bằng cách nhìn vào TVL với giá trị vốn hóa của chúng. Tuy nhiên các protocol phụ thuộc rất nhiều vào lợi nhuận được tạo ra từ TVL

Sử dụng TVL để định giá sẽ chỉ tượng trưng cho một phần trong cả phép tính lợi nhuận. Đánh giá YFI bằng TVL sẽ giống như đánh giá công ty bởi kích cỡ lực lượng lao động chứ không phải là lợi nhuận của công ty.

Một công ty có thể có rất nhiều công nhân và có thể tạo ra một doanh thu lớn. Nhưng biên lợi nhuận không thể bằng khi được đem ra so sánh với các công ty lợi nhuận cao hơn với ít công nhân hơn.

Tỷ suất giá/lợi nhuận hiện tại (Price/Earnings - P/E)

So sánh với TVL, tỷ suất P/E hiện tại sẽ cung cấp thông số đánh giá một cách hiệu quả hơn. P/E cung cấp cho chúng ta một cái nhìn về mức độ tạo ra doanh thu hiện tại của YFI với giá trị vốn hóa của nó.

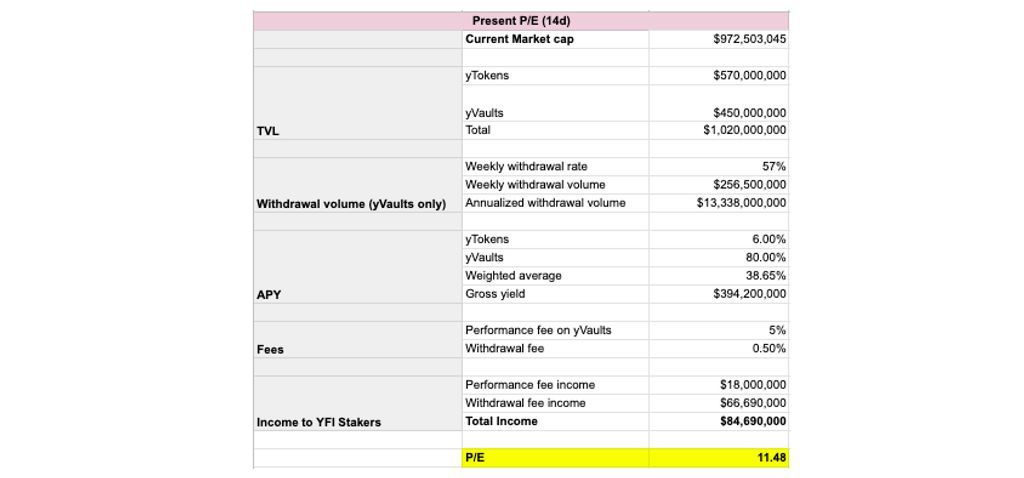

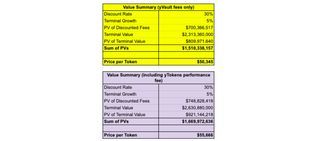

Đây là bảng tính P/E hiện tại của mình, giả sử rằng 100% YFI đang được stake:

Để có thể so sánh P/E của YFI với những protocol DeFi khác, chúng ta trước hết cần phân biệt giữa tỷ suất giá cả/lợi nhuận (Price/Earnings - P/E) và tỷ suất giá cả/doanh thu (Price/Revenue) (hay còn gọi là tỷ suất giá cả/ tổng số hàng hóa bán- Price/Sales). Đây là một sự phân biệt quan trọng mà thường hay bị nhầm lẫn .

P/R của YFI vào khoảng 2.5: 1 tỷ đô vốn hóa thị trường chia cho 400 triệu đô lợi nhuận hàng năm cho người dùng Yearn. P/E của YFI là 11.5, được tính bằng cách lấy vốn hóa thị trường chia cho tổng doanh thu hàng năm của người nắm giữ YFI.

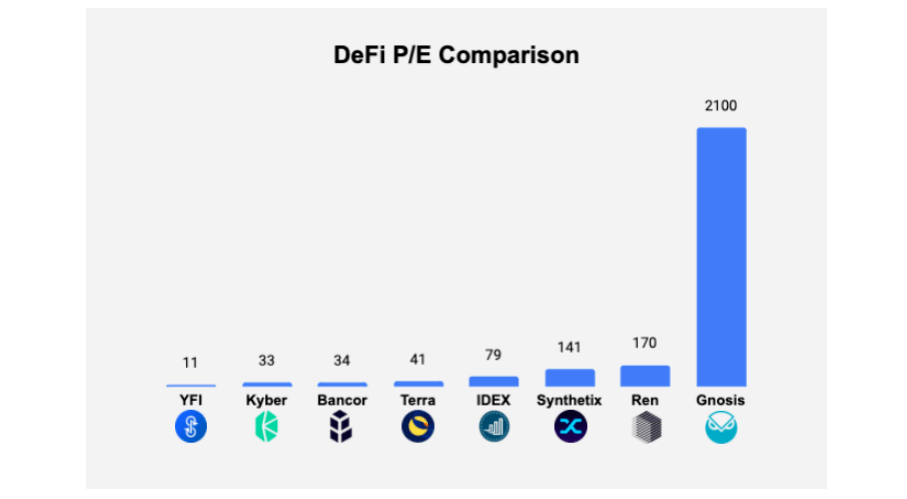

Để có một sự nhất quán, mình muốn so sánh các tỉ suất P/E trong DeFi.

Từ bảng trên có thể nhìn rõ, dù sau sự kiện tăng giá và kế tiếp là sự rút vốn gần đây. YFI vẫn là người chiến thắng trong cuộc đối đầu về lợi nhuận.

Tuy nhiên, anh em có thể sẽ bất ngờ khi biết rằng, phần doanh thu lớn đó chính là kết quả của khối lượng rút vốn khỏi yVaults cao trong những tuần gần đây.

Mặc dù phí rút được sử dụng với yVault chỉ là 0.5%. Tỉ lệ rút vốn cao đến nỗi chỉ tính riêng mỗi phí rút, đã tạo ra doanh thu hàng năm trên 66 triệu đô. Mình nghĩ khối lượng rút vốn cao là kết quả của việc các phương thức yield farming liên tục thay đổi dẫn đến việc người dùng liên tục di chuyển tài sản của mình.

Bằng cách so sánh, 5% phí hiệu suất áp dụng trên doanh thu của yVault chỉ chiếm chưa đến 1/4 tổng doanh thu hàng năm của những người stake YFI.

Lượng vốn rút đã bắt đầu chậm lại, cuối cùng phí rút sẽ chiếm một tỷ trọng nhỏ hơn trên doanh thu mà protocol Yearn sẽ mang về cho người giữ YFI, tương tự với tỷ trọng mà các sàn giao dịch thu từ phí rút ngược lại với phí giao dịch.

Phí hiệu suất: Một nguồn doanh thu hợp lý hơn

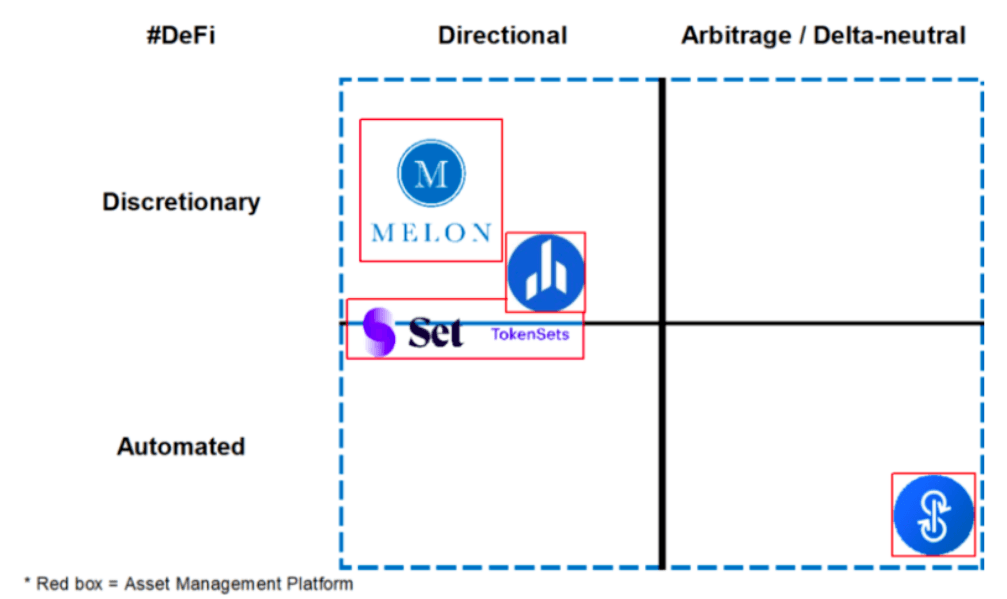

Nếu các loại phí rút sẽ không trở thành nguồn doanh thu chính của những ai nắm giữ YFI, thì thứ gì sẽ giữ vị trí đó ? Yearn Finance có thấy tham khảo một chút từ sổ tay của những tổ chức đầu tư, đặc biệt là từ những nơi giống Yearn, không định hướng và tự động.

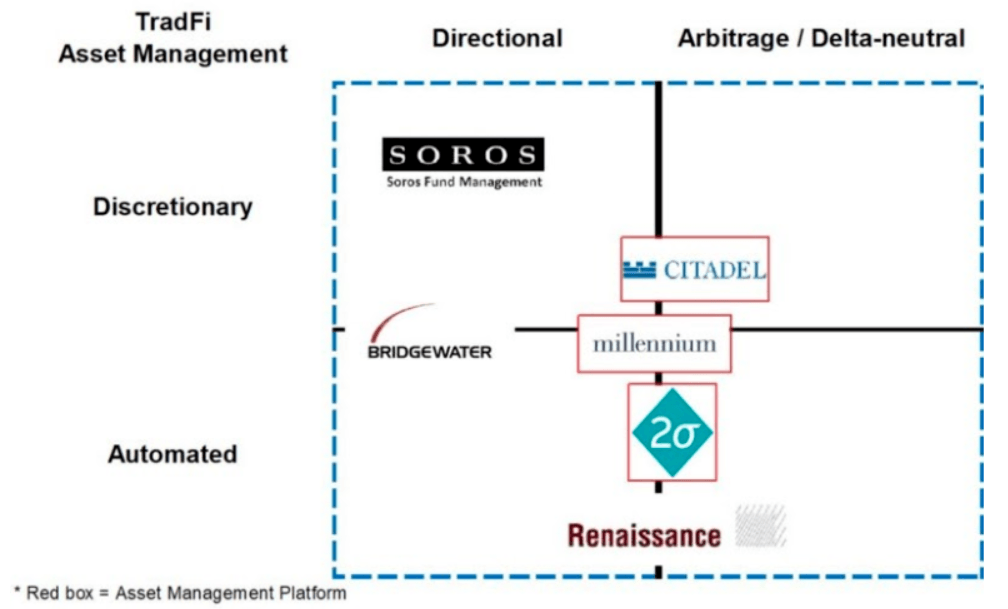

So sánh giữa những platform quản lý tài sản crypto và không crypto.

Hedge Funds đang sử dụng model “2/20 phí”: 2% phí quản lý hàng năm và 20% phí hiệu suất. Loại phí đầu trước được áp dụng cho toàn bộ tài sản được giám sát, loại phí sau chỉ được áp dụng với lãi suất tạo ra bởi quỹ.

Yearn có thể áp dụng một kiến trúc tương tự, có thể bỏ qua phí quản lý hàng năm và thay vào đó phân bổ một tỷ trọng cố định của phí hiệu suất cho một quỹ phát triển. Thực tế, Yearn đã có một quỹ chiến lược sẽ được trả trực tiếp cho những nhà phát triển mà các chiến lược của họ được chấp thuận bởi những người nắm giữ YFI.

Hiện tại đã có phí hiệu suất trên doanh thu của yVault, nhưng model này có thể được mở rộng để áp dụng cả trên phí hiệu suất của yToken nữa. Mình tin rằng một khoảng từ 5-10% phí hiệu suất sẽ có tác dụng rất lớn đến giá trị token và sẽ giúp quỹ tiếp tục phát triển protocol. Mình cũng tin rằng nó cũng đủ thấp để các protocol phân nhánh với chi phí thấp hơn sẽ không có một lợi thế cạnh tranh rõ ràng.

Khi Yearn ngày càng phát triển và cơ sở người dùng tăng, đó là một điều hiển nhiên rằng khối lượng rút vốn sẽ giảm so với TVL. Sự suy giảm đó sẽ tạo một đà phát triển cho Yearn Finance, vì điều đó có nghĩa là protocol đã có tỉ lệ giữ chân người dùng tăng.

Tuy nhiên sự giảm về khối lượng rút cũng đương nhiên làm giảm doanh thu từ phí rút cho những người nắm giữ YFI. Tương phản, phí hiệu suất sẽ cho phép Yearn và YFI tích lũy giá trị cùng tỉ lệ bằng cách chia cho những cổ đông (stakeholder) YFI , những người mà tham gia vào việc quản trị một phần lợi nhuận tăng trưởng của protocol.

P/E dự tính và dòng tiền chiết khấu

Chỉ sử dụng P/E hiện tại để định giá sẽ rất hạn chế vì chúng không tính toán được những sự thay đổi và phát triển của protocol trong tương lai.

Để có thể có một cái nhìn toàn cảnh, mình đã vận dụng thêm 2 model để định hướng tương lai: P/E dự tính (tới thời điểm cuối năm 2020) và dòng tiền chiết khấu. Với mỗi model, mình chia ra ba trường hợp. Trường hợp cơ bản (base case), trường hợp thận trọng (conservative case) và trường hợp tăng trưởng mạnh (aggressive case). Các trường hợp khác nhau không chỉ ở TVL, APY và khối lượng rút vốn mà còn cả tỷ lệ phí hiệu suất và tỷ lệ phí rút vốn.

Mình cần nhấn mạnh rằng các trường hợp trên không bao trùm được hết tất cả các khả năng có thể xảy ra trong tương lai. Sự hoán đổi giữa các khả năng (vd: Tăng trưởng mạnh về TVL nhưng các loại phí trong protocol lại thấp) là hoàn toàn có thể xảy ra. Ba trường hợp này chỉ đơn giản là đưa ra một phương hướng tổng quát về cách đánh giá cơ bản các tiềm năng tương lai của YFI.

1. P/E dự tính (tới cuối năm 2020)

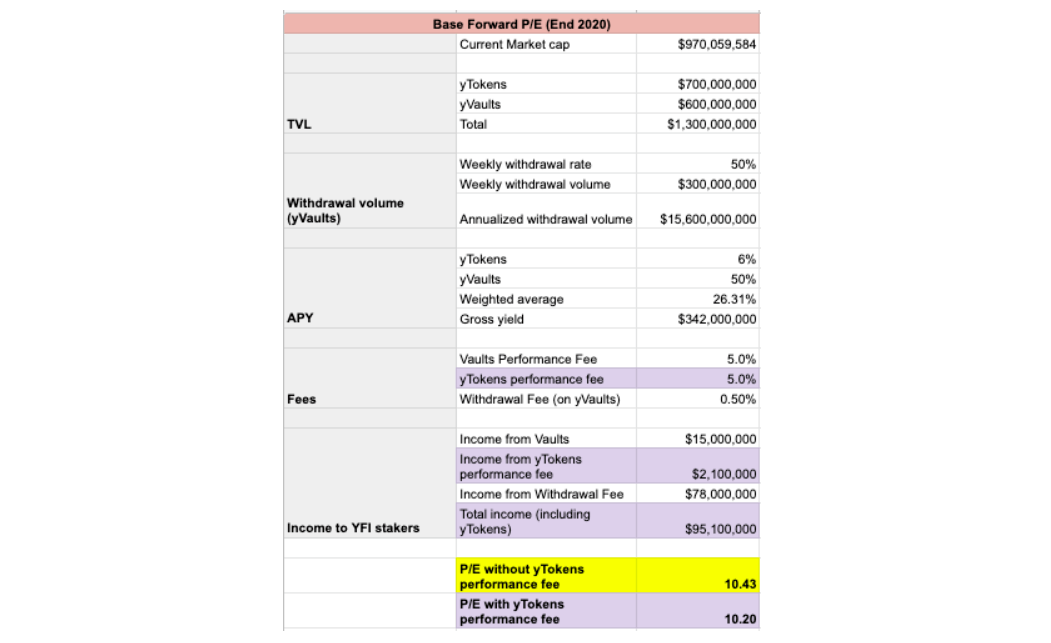

Dưới đây là ba trường hợp về model P/E dự tính cho tới thời điểm cuối năm.

Một lưu ý trước khi tiến hành: Vì hiện giờ phí hiệu suất vẫn chỉ đang được áp dụng với các yVault, mình đã thêm hai phương pháp tính P/E cho mỗi trường hợp: Một với phí hiệu suất chỉ được áp dụng cho doanh thu của yVault và cái trường hợp còn lại phí hiệu suất được áp dụng với cả doanh thu của yVault và yToken. Các dòng có tính phí hiệu suất của doanh thu yToken sẽ được tô màu tím.

Base Case:

Base case cho đến cuối năm giả sử rằng có một vài sự tăng trưởng của các yToken và yVault, nhưng nó giả sử có sự giảm nhẹ về tỷ lệ rút của các yVault.

Mình dự đoán thị trường yield farming sẽ vẫn tiếp tục sôi động thêm vài tháng nữa, nhưng sẽ có sự giảm sút về APY của các yVault và yToken. Trường hợp này giữ phí hiệu suất của các yVault không thay đổi ở 5% và thêm 5% phí hiệu suất từ doanh thu của yToken.

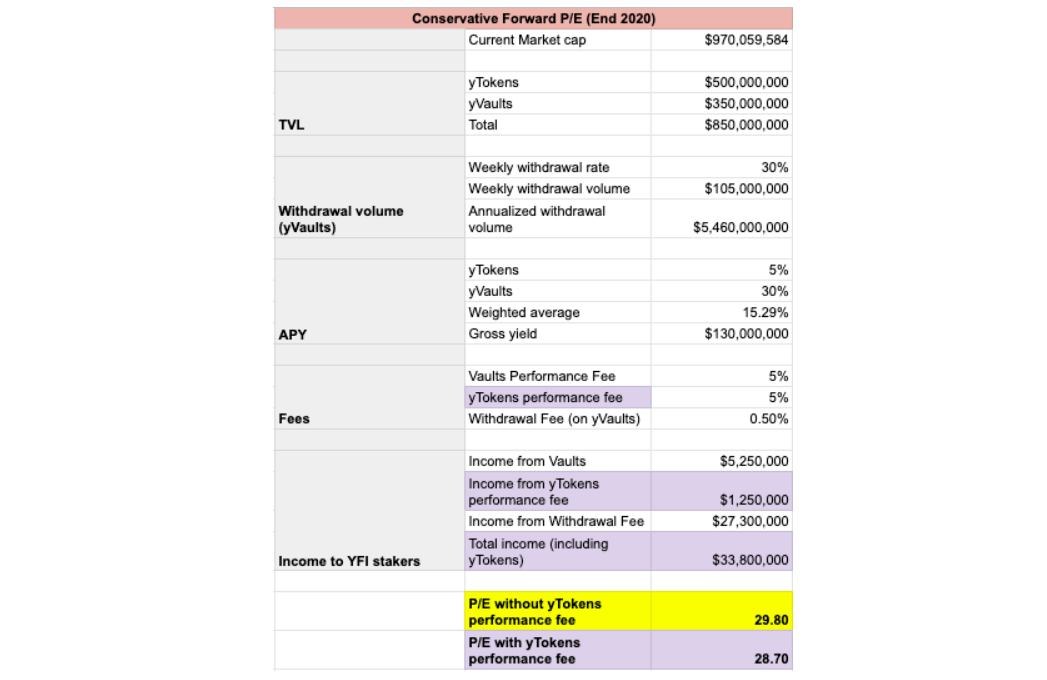

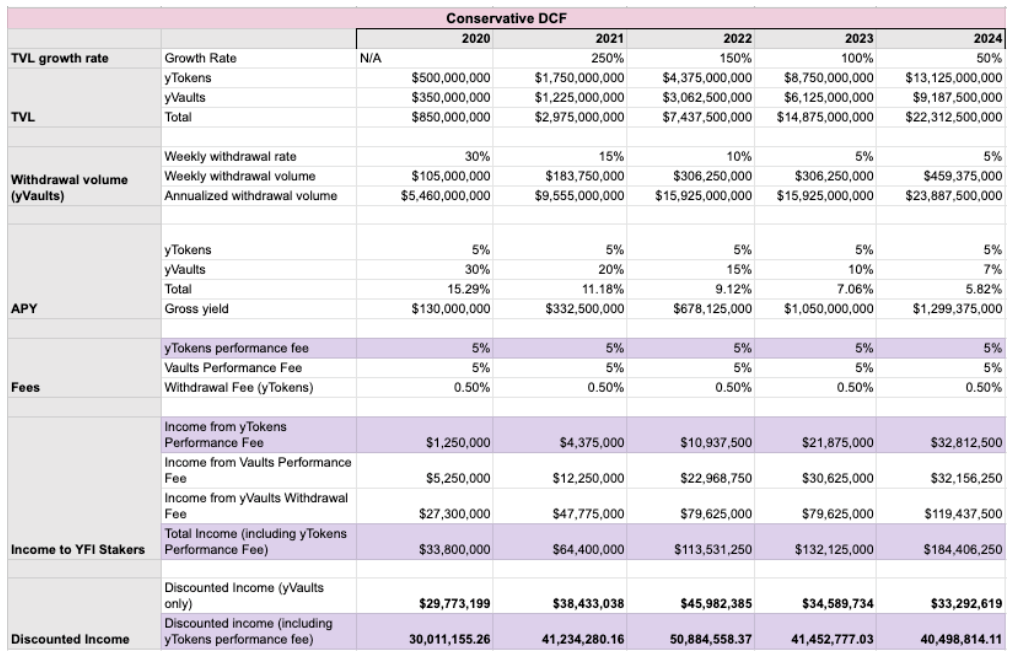

Conservative case:

Trong trường hợp này, TVL của các yToken và yVault được giữ nguyên và APY cũng trì trệ tương đương. Thêm vào đó, viễn cảnh bearish này cũng đi kèm với phí hiệu suất và phí rút cũng thấp hơn tỷ lệ hiện tại, và tỉ lệ rút hàng tuần bằng 30% thấp hơn một nửa tỉ lệ rút trung bình trong 14 ngày từ trước đến nay từ các yVault.

Thực tế, chọn tỉ lệ rút thấp trong trường hợp này đi kèm với khối lượng rút vốn của Yearn từ khi hình thành cho đến nay, để chỉ cho mọi người rằng tỉ lệ rút sẽ phải rất thấp để có thể kéo tỉ số trung bình xuống với mức độ hiện tại.

Dù đây là một trường hợp bearish, vẫn đáng chỉ ra rằng kết quả của P/E vẫn giúp YFI đặt chân và tốp đầu của các protocol DeFi.

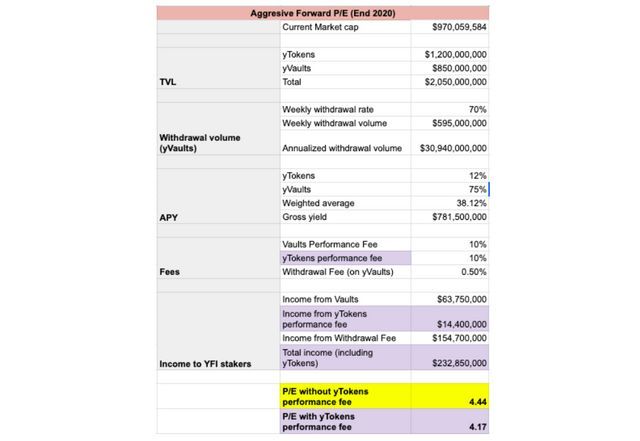

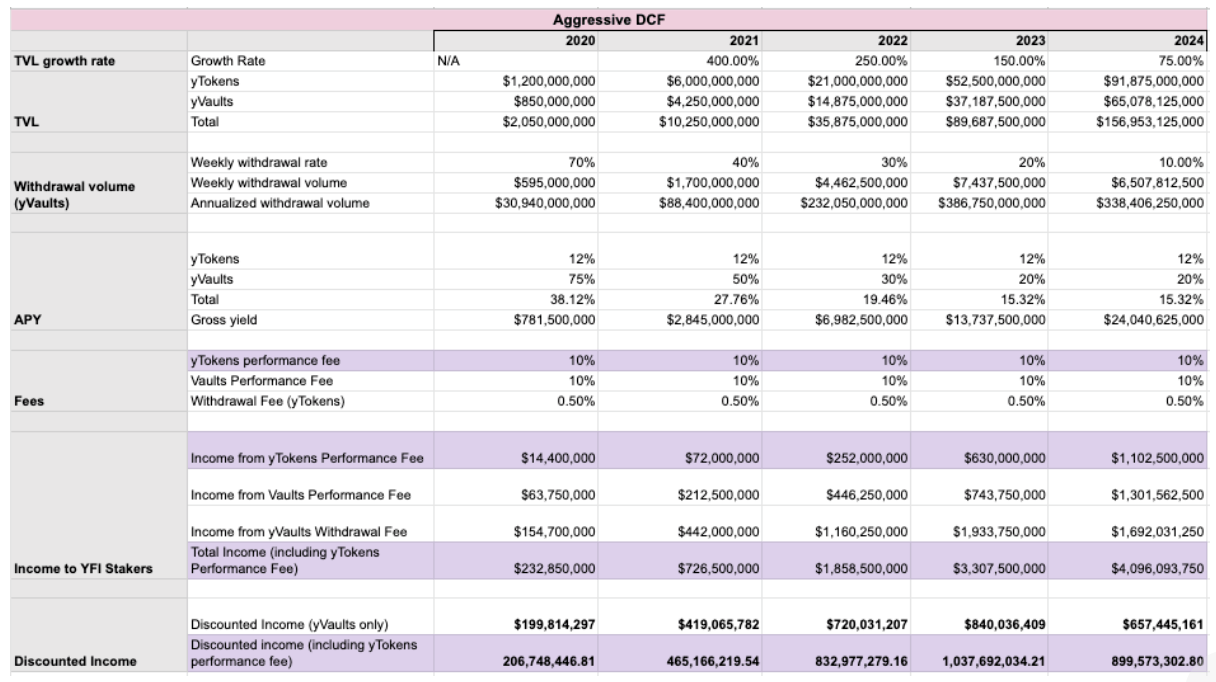

Aggressive case:

Trường hợp này mình giả sử TVL và APY của cả những yToken và yVault đều tăng mạnh cho đến cuối năm. Trường hợp này cũng giả sử doanh thu cao, và đi kèm với đó là sự tăng phí hiệu suất (từ 5% lên 10%).

Một vài yếu tố khiến viễn cảnh bullish này khả thi hơn những viễn cảnh khác. Ví dụ, yVault wETH được ra mắt gần đây đã cho chúng ta thấy được bao nhiêu vốn vẫn có thể chảy vào protocol của Yearn: Chỉ trong chưa đầy 48h, vault của wETH đã thấy một lượng hơn 125,000 ETH (~45 triệu đô) đổ vào trước khi đạt đỉnh với giá trị hơn 250,000 ETH. Trái lại, tỉ lệ 80% rút vốn hàng tuần cũng rất kinh khủng, đặc biệt bất chấp sự thật rằng khối lượng vốn rút đã giảm dần vào những tuần gần đây.

2. Dòng tiền chiết khấu (Discounted Cash Flow - DCF)

Những model P/E dự tính cho chúng ta ước lượng về khả năng tạo ra doanh thu của YFI cho tới cuối năm 2020. Nhưng sẽ cần một sự đảm bảo cho một tương lai dài hạn để chúng ta có thể tính toán từ lợi nhuận thành giá token tiềm năng.

Cách tiếp cận của DCF rất phù hợp với điều này. Những dự báo sau nhằm mục định ước tính mức độ chung của dòng tiền chiết khấu, không phải để cung cấp một định giá chính xác.

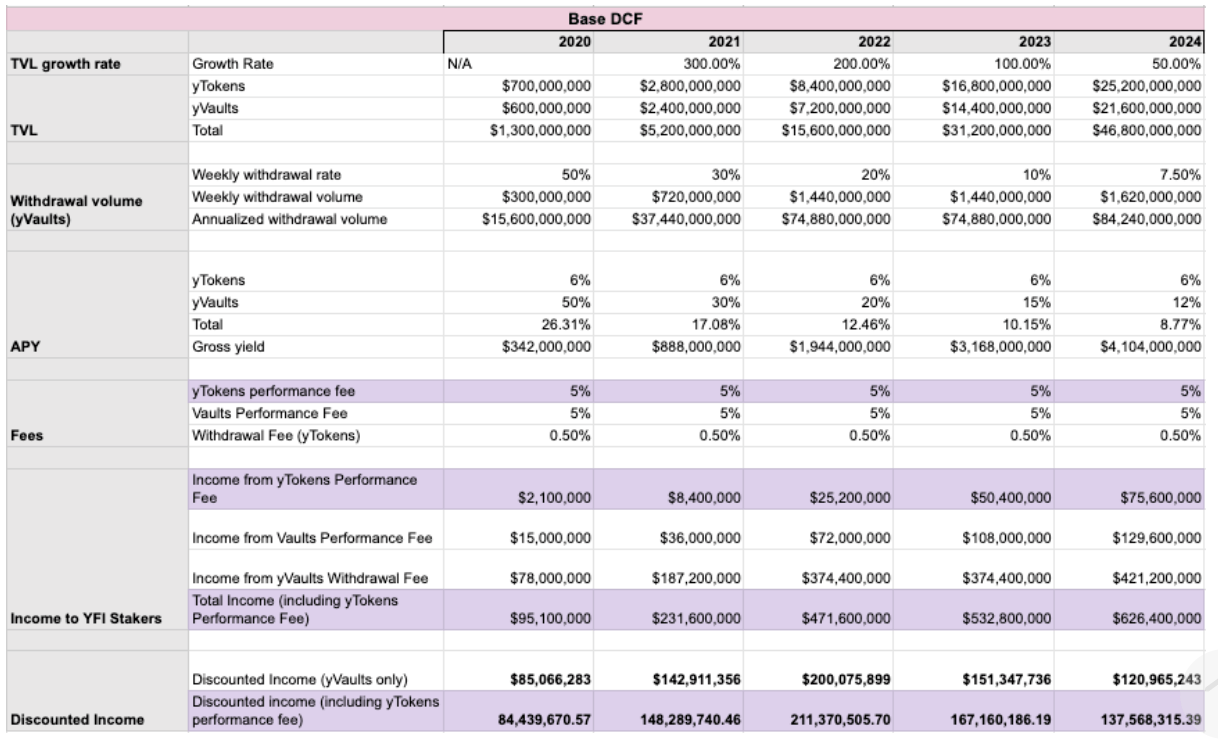

Với ba trường hợp DCF, giá trị bắt đầu giống với trường hợp của P/E dự tính. Tuy nhiên DCF sẽ đi kèm với TVL và APY tăng/giảm theo thời gian.

Một lưu ý nữa là ba trường hợp DCF đều giả sử rằng khối lượng rút vốn giảm đáng kể trong những năm tiếp theo. Model DCF nổi bật vì nó cung cấp một góc nhìn về định giá YFI trong tương lai một khi khối lượng rút vốn đã giảm và phí hiệu suất đã tạo ra một nguồn thu nhập lớn cho những người nắm giữ YFI.

Base case:

Base case này cho DCF cho giá của YFI cao hơn một chút giá ATH (giá cao nhất), với sự áp dụng phí hiệu suất cho doanh thu của yToken chỉ ra mặt tích cực với định giá hiện tại.

Trường hợp này cho ta TVL 5.2 tỷ đô vào cuối năm sau, 15.6 tỷ đô vào năm kế tiếp, và hơn 48 tỷ đô và cuối năm 2014. Tuy nhiên, với tốc độ mà DeFi đang xâm chiếm các tài sản crypto và non-crypto, mình tin rằng sự tăng trưởng TVL như trên hoàn toàn có thể, đặc biệt là với một protocol phù hợp với thị trường như Yearn đang sở hữu.

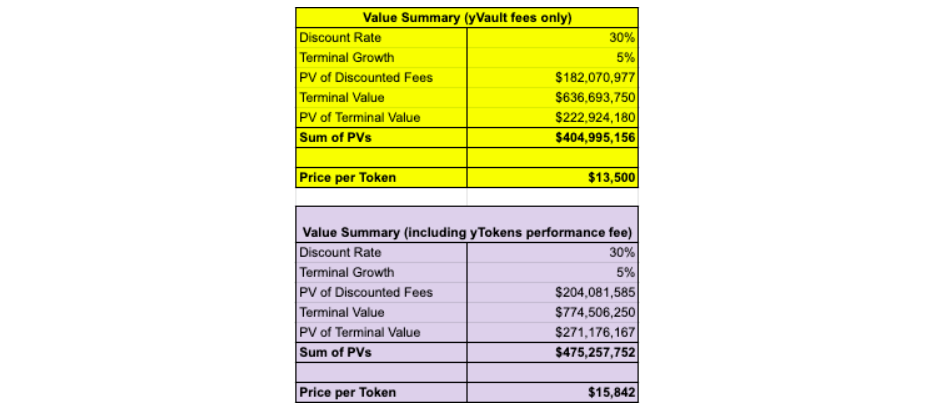

Conservative Case:

Model thận trọng này của DCF giả sử sự tăng trưởng rất thấp về mọi mặt, và mức giá $13.5k và $15.8k đã phản ánh rõ ràng điều này. Trong trường hợp này tương tự như trong 2 trường hợp kia, bởi vì sự suy giảm khối lượng rút vốn theo thời gian, doanh thu từ phí hiệu suất cuối cùng vượt xa doanh thu từ phí rút vốn.

Vậy liệu tác nhân nào có thể tạo ra một sự suy giảm lớn đến thế?

Theo góc nhìn của tụi mình, tác nhân cản trở nghiêm trọng nhất ảnh hưởng đến sự phát triển của Yearn (chỉ sau sự kiện thiên nga đen) đó chính là yield của DeFi thụt giảm một cách trầm trọng. Nếu điều này xảy ra và các thành phần khác của Yearn thất bại trong việc tăng lưu lượng - protocol vẫn có thể thấy TVL và doanh thu tăng, nhưng có lẽ sẽ không bùng nổ với tốc độ mà chúng ta đã được chứng kiến cho đến nay.

Aggressive case:

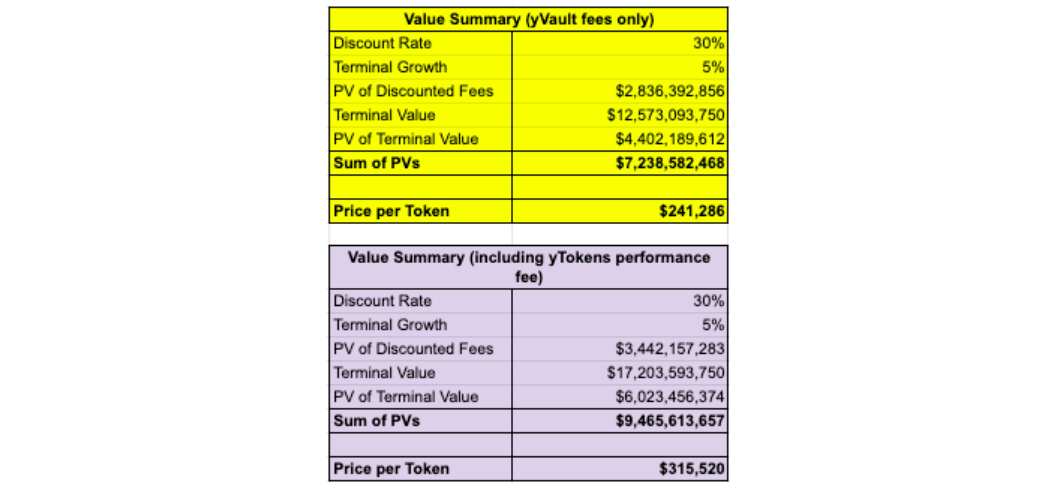

Với case bullish này của DCF giá trị token lúc đó là $241k và $315k phụ thuộc vào việc phí hiệu suất có được áp dụng với doanh thu yToken hay không.

TVL vượt trên 150 tỷ đô vào cuối năm 2024 quả thật là khó tin - đó gần như gấp 3 lần tổng vốn hóa thị trường của ETH! Nhưng với sự phát triển mà chúng ta đã được thấy vừa qua của các stablecoin và vault và sự thật là chúng ta mới triển khai được một phần rất nhỏ các chiến lược tiềm năng mà đã được lên kế hoạch, mình không nghĩ viễn cảnh này là không thể xảy ra.

Chúng ta cũng phải nhớ rằng các tài sản trong thế giới thật được tokenized và đang bắt đầu tiến vào DeFi. Tổng nhu cầu thị trường mà Yearn muốn nhắm tới sẽ rộng lớn hơn TVL của nó và các dịch vụ tài chính cốt lõi sắp được ra mắt có thể là chất xúc tác cho sự phát triển và các hiệu ứng mạng lưới xa hơn nữa.

Tổng kết

Định giá YFI không phải là một nhiệm vụ đơn giản. Hệ sinh thái Yearn rất phức tạp và vai trò của YFI trong đó vẫn chưa thực sự chắc chắn. Các model khác nhau mà mình đã đề cập trong bài viết sẽ cung cấp một phạm vi đánh giá, phản ánh những trường hợp khác nhau có thể xảy ra.

Bài viết cũng không thể nêu lên tất cả tiềm năng doanh thu cũng như nguồn chi phí như khi toàn bộ hệ thống phát triển với những sản phẩm được xây dựng trong hệ sinh thái Yearn như ytrade, yliquidate, yinsure,…

Mục đích chính của bài viết này là để làm rõ các framework cần thiết cho việc định giá và để xác định giá trị tiềm năng trong nhiều viễn cảnh khác nhau. Tuy nhiên mình sẽ kết luận với việc nói lên suy nghĩ của bọn mình.

Mình tin rằng Yearn Finance đã có những yếu tố đặc biệt giá trị: Nó cho phép từng cá nhân có lợi nhuận thụ động từ cơ chế tạo ra lợi nhuận (yield) của thị trường thông qua việc chủ động và chuyên nghiệp trong việc xoay vòng vốn.

Nếu như Andre tiếp tục đột phá với tốc độ chóng mặt và cộng đồng vẫn giữ được sự năng động và vững chắc, Yearn có tiềm năng xây dựng một hệ sinh thái mạnh mẽ với những sản phẩm phù hợp và tuyệt vời.