Notional - Dự án mang lãi suất cố định đến với Defi chuẩn bị có bản nâng cấp mới

Thị trường cho vay (lending and borrowing market) là một thị trường béo bở trong DeFi, chiếm hơn một nửa tổng giá trị khóa trong Defi (hơn 3.7 tỷ đô la Mỹ).

Tuy nhiên sự biến động tỷ suất cho vay và vay tiền điện tử hiện tại khá lớn chính là một rào cản cho sự phát triển mạnh mẽ của thị trường cho vay.

Hiện tại, một số dự án cũng đang rục rịch tiến hành đưa lãi suất cố định vào Defi như một giải pháp hiệu quả cho vấn đề này điển hình như Yield Protocol, UMA Protocol, Mainframe,... Tuy nhiên, chưa thực sự có một cái tên nào quá nổi bật. Chính vì vậy việc Notional đánh vào lãi suất cố định có thể là một bước đi khôn ngoan và đầy tiềm năng.

Tuy nhiên Notional vẫn chỉ đang ở giai đoạn Beta và chưa phát hành token, bài viết dưới đây anh em có thể coi như một bài cung cấp thông tin về dự án Notional giai đoạn sơ khởi, từ đó anh em nhận định có nên theo dõi dự án này ngay từ những bước đầu tiên hay không?

[toc]

Tại sao Notional lại đánh vào tỷ suất cố định của DeFi

Có 3 lý do chính dưới đây:

Tỷ suất cho vay trong DeFi thiếu tính ổn định và không chắc chắn

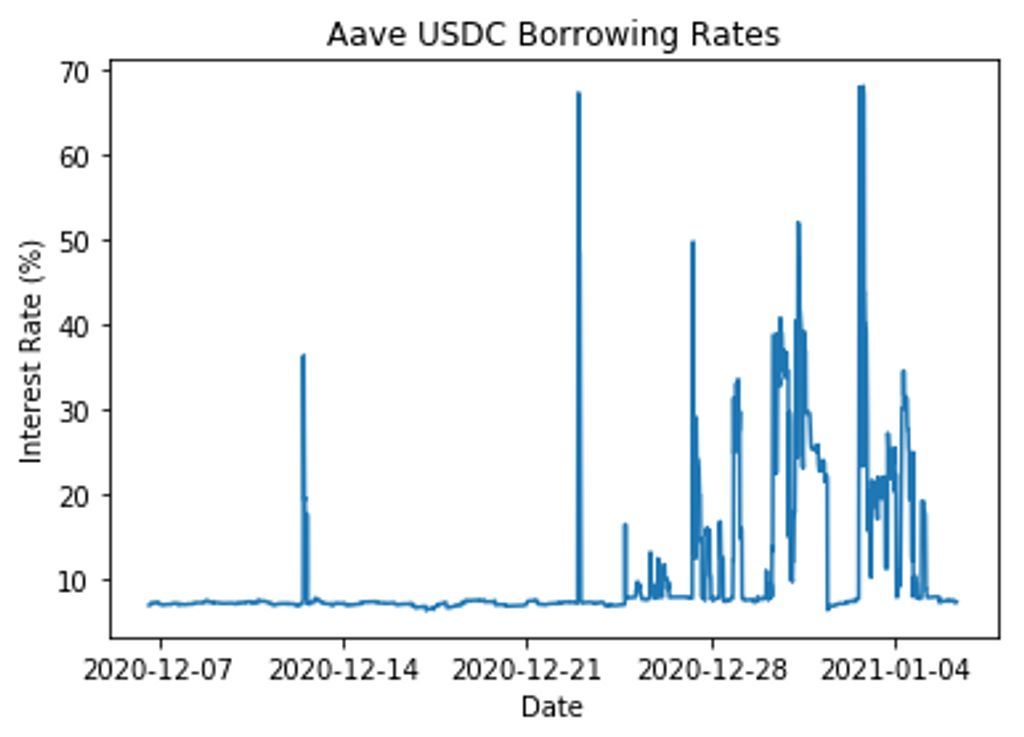

Một minh chứng rõ cho sự bất ổn này là lãi suất vay của USDC dao động chỉ trong vòng tháng 12 năm 2020 dưới đây.

Việc biến động quá lớn như vậy gây ra sự bất an trong chiến lược đầu tư của người cho vay và người vay.

Nếu nhìn nhận từ khía cạnh người cho vay

- Anh em rõ ràng sẽ có một tâm lý e ngại rủi ro rất lớn, đồng tiền liền khúc ruột. Số đông nhà cho vay lựa chọn một mức lãi suất thấp hơn nhưng mức độ an toàn cao hơn.

- Tâm lý lo sợ rủi ro của nhà phân bổ vốn thể hiện rất rõ trong thị trường tài chính truyền thống của Mỹ vào năm 2019:

Cái nhà đầu tư chấp nhận mua 2.5 nghìn tỷ đô la Mỹ trái phiếu từ chính phủ và công ty lớn với mức lãi suất rất thấp ( <5%) thay vì mua cổ phiếu từ S&P 500 với mức lãi suất cao (> 30%), chỉ vì cổ phiếu có mức độ rủi ro cao hơn trái phiếu.

Nếu nhìn nhận ở khía cạnh người đi vay

- Lãi suất cố định sẽ giúp anh em an tâm hơn với khoản vay của mình. Anh em có thể dễ dàng phân ra một khoản chi phí cố định cho lãi suất cho vay thay vì lo lắng rằng một ngày đẹp trời khoản đi vay ấy đột nhiên trở thành một khoản nợ khổng lồ.

- Việc 94% trái phiếu doanh nghiệp Mỹ đang lưu hành được phát hành với lãi suất cố định vào năm 2019 không phải là không có lý do.

Tóm lại việc đưa lãi suất cố định vào Defi sẽ đảm bảo được cho các bên tham gia:

- Tránh chi phí dành cho biến động tài chính ảnh hưởng đến tỷ suất lợi nhuận.

- Không làm mất tập trung vào mục tiêu đầu tư.

Lượng khách hàng tiềm năng lớn

- Lập luận được lấy từ chính thị trường cho vay tiền điện tử CeFi lãi suất cố định cho thấy rằng người tiêu dùng và doanh nghiệp tiền điện tử cũng coi trọng sự ổn định về tỷ lệ.

- Theo Báo cáo Credmark quý 2 năm 2020 đưa ra tổng dư nợ tiền điện tử ở CeFi là 4,6 tỷ đô la - và con số đó chỉ cho thấy sự khởi đầu của sự bùng nổ về lãi suất cho vay do yield farming.

- Do đó, DeFi chỉ phục vụ một phần nhỏ của thị trường cho vay tiền điện tử và bỏ sót phân khúc người cho vay và người vay coi trọng sự ổn định của lãi suất cố định. Ví dụ

- Các công ty kinh doanh lớn có thể theo đuổi các chiến lược tạo ra lợi nhuận ổn định và nhất quán hơn dù thấp hơn so với đầu cơ thuần túy.

- Các bộ phận cho vay OTC có thể trả cho khách hàng lãi suất cố định trên khoản tiền gửi của họ, hạn chế rủi ro cho doanh nghiệp.

- Miner và các dự án tiền điện tử có thể vay vốn bằng việc thế chấp tiền điện tử họ đang nắm giữ để có tiền cho các hoạt động và đầu tư mà không cần phải bán tiền điện tử của họ vì các dự án tin rằng trong tương lai mức giá sẽ tăng nhiều hơn so với mức chi phí lãi suất đi vay phải bỏ ra. Việc áp dụng tỷ lệ cố định sẽ giúp xác định chi phí chính xác hơn.

Thị trường cho vay DeFi chưa có sự cạnh tranh quá lớn

- Chưa có một cái tên lớn hay nổi bật trong thị trường này.

- Các dự án như Yield Protocol, UMA Protocol, Mainframe,.. Chưa thực sự đáp ứng được hết mong đợi của thị trường tiềm năng này.

Ngoài ra việc Notional nếu có thể đưa lãi suất cố định thành công vào DeFi sẽ mang lại cho DeFi nhiều lợi ích rất lớn:

- Tỷ lệ cố định sẽ cho phép DeFi phát triển, phục vụ cho người dùng mới và mang lại nhiều giá trị hơn cho người dùng mà nó phục vụ ngày nay.

- Mở rộng và đa dạng hóa người dùng của các thị trường cho vay DeFi.

- Cho phép các dự án DeFi tăng khả năng tiếp cận vốn thông qua việc đi vay, thay vì phải cung cấp thanh khoản với yield farming.

- Sự sẵn có của các tùy chọn tài chính dựa trên nợ cho token các dự án sẽ làm tăng sự đổi mới và có tác động tích cực lâu dài đối với sự phát triển và tăng trưởng của DeFi.

Đọc thêm: Yield Farming là gì? Tìm hiểu về thuật ngữ Yield Farming (chi tiết)

Notional và giải pháp lãi suất cố định (fixed rate) cho DeFi

Notional là một protocol trên Ethereum cho phép anh em cho vay và vay tiền điện tử ở mức lãi suất cố định được đứng sau bởi: 1confirmation, IDEO, Parafi, Nascent, Coinbase, Polychain và một số tên tuổi lớn khác.

TLDR

- Notional cho phép anh em vay tại lãi suất cố định trên Ethereum bằng cách sử dụng AMM on-chain mới với độ nhạy của đường cong động.

- Anh em có thể cố định hóa chi phí đi vay của mình và tận dụng các cơ hội chênh lệch giá khác.

Notional thúc đẩy sự đi lên của DeFi:

- Khi anh em vay hoặc cho vay trên Notional, anh em sẽ nhận được tỷ suất cho vay theo thị trường cạnh tranh và sẽ không thay đổi khi anh em giao dịch. Notional được thiết kế để tối đa hóa hiệu quả sử dụng vốn - điều đó có nghĩa là anh em nhận được giá tốt nhất và sử dụng tối đa số vốn của mình.

- Đối với các nhà giao dịch DeFi:

- Giữ lãi suất vay thấp để hỗ trợ cho việc yield farming trong sáu tháng.

- Được phép sử dụng lãi suất cố định đối với các giao dịch long ETH dài hạn trong tối đa sáu tháng.

- Đối với các nhà giao dịch tiền điện tử CeFi:

- Cho vay và mượn tiền điện tử mà không có rủi ro từ bên đối tác.

- Phòng ngừa rủi ro danh mục tổng thể và cho phép tiếp cận vốn lưu động.

Cách thức hoạt động của Notional

Để hiểu về cách hoạt động của Notional, anh em xem thêm video được thực hiện bởi đội ngũ Coin98 Insights tại: Notional Finance - Vay & Cho Vay Lãi Suất Cố Định

Cập nhật mới nhật về Notional

Trong tháng 1 năm 2021:

- Notional đã hoàn thành giai đoạn Beta, hoàn thiện UI.

- Thu hút 3 triệu đô la Mỹ thanh khoản.

- Audit hoàn toàn từ Open Zeppelin.

Để thúc đẩy nhu cầu sử dụng sản phẩm, Notional đã emission khá nhiều cho người dùng và người cung cấp thanh khoản. Chiến lược này được sử dụng trong suốt trong V1 và V2 của Notional.

Chiến lược này giúp Notional growth nhanh và bỏ xa các đối thủ khác trong cùng phân khúc. Tuy nhiên, nó cũng có những hạn chế riêng (check giá native token của Notional).

Đến 28/03/2023, Notional đã thông báo kế hoạch ra mắt V3, dự kiến ra mắt vào tháng 6. Notional V3 vẫn tập trung vào lãi suất cố định, lãi suất biến động, leveraged vaults và nâng cấp trải nghiệm người dùng.

Nhìn chung các vấn đề cơ bản đối với mảng lãi suất cố định (fixed rate) vẫn chưa được giải quyết.

Nhìn hướng tích cực, V3 cũng có nhiều điểm tích cực như cải thiện UX của fixed rate Lending & Borrowing và tăng hiệu quả sử dụng vốn của lender thông qua leveraged vaults.

1/ Today we are excited to announce the next step forward in DeFi lending.

— Notional (@NotionalFinance) March 28, 2023

The most powerful lending protocol that DeFi has ever seen - Notional V3. pic.twitter.com/nJPUVm4qBk

Lời kết

Notional được ra mắt vào năm 2020 và đưa ra giải pháp giải quyết nhu cầu cấp thiết của DeFi là lãi suất cố định. Với từng bước đi chắc chắn và đã hoàn thành Audit cũng như Beta phase. Notional liệu có trở thành cái tên lớn trong mảng thị trường cho vay hay không? Anh em hãy theo dõi dự án và tự đưa ra quyết định.

Anh em tham khảo các bài viết liên quan ở đây.