Canh tác lợi suất sử dụng đòn bẩy cùng Alpaca Finance

Canh tác lợi suất một thuật ngữ gắn liền với sự phát triển bùng nổ của DeFi - tài chính phi tập trung. Nếu bạn thấy lạ lẫm với thuật ngữ này, thì thuật ngữ gốc theo tiếng Anh của nó là “Yield Farming” (YF).

Canh tác lợi suất sử dụng đòn bẩy gì?

Canh tác lợi suất là gì? Hiểu theo cách đơn giản nhất, canh tác lợi suất là hành động tìm kiếm lợi nhuận trong mảng crypto bằng cách cung cấp thanh khoản cho các giao thức DeFi thông qua các sàn giao dịch phi tập trung (DEX).

Như vậy, người canh tác lợi suất phải có sẵn một lượng vốn ở dạng crypto để có thể cung cấp thanh khoản cho các pool trên các DEX, để nhận phần thưởng là phí giao dịch, hoặc có thể được nhận thêm phần thưởng là các token đến từ các DEXs, các giao thức DeFi.

Vậy canh tác lợi suất dùng đòn bẩy (thuật ngữ theo tiếng Anh là Leveraged Yield Farming - LYF) là gì? Từ “đòn bẩy” ở đây mang ý nghĩa là người dùng có thể tham gia vào việc canh tác lợi suất với một số vốn lớn hơn số vốn họ sẵn có. Ví dụ như bạn có số vốn là 500 USD, nhưng bạn có thể tham gia canh tác lợi suất với số vốn là 3000 USD,. Kì diệu vậy, làm sao thực hiện được việc đó?

Tất nhiên là số vốn cộng thêm (2500 USD theo ví dụ ở trên) không phải từ trên trời rơi xuống, bạn phải tiếp cận nguồn vốn đó thông qua việc đi vay. Để điều đó trở thành hiện thực, chúng ta cần một giao thức đứng ra để kết nối giữa những người có nhu cầu vay thêm vốn để canh tác lợi suất và những người có nguồn vốn dưới dạng crypto nhàn rỗi có mong muốn thu được lãi suất an toàn và ổn định thông qua việc cho vay.

Bạn sẽ không thể làm được điều này với các nền tảng vay và cho vay thông thường, bởi với những nền tảng đó, khi thế chấp 1 USD, bạn chỉ có thể vay được ít hơn 1 USD, giả sử như là 0,5 USD. Như vậy, hiệu quả sử dụng vốn là rất thấp. Bởi, thay vì bạn dùng luôn 1 USD để cung cấp thanh khoản và canh tác lợi suất, giờ đây bạn chỉ có thể sử dụng 0,5 USD để làm việc đó.

Đó là lý do mà các nền tảng vay và cho vay chuyên phục vụ cho mảng canh tác lợi suất được ra đời. Đây là các giao thức cho phép canh tác lợi suất sử dụng đòn bẩy (giao thức LYF - Leveraged Yield Farming Protocol).

Với các nền tảng này, với 1 USD thế chấp, bạn có thể vay thêm 2 USD, 3 USD, thậm chí là 5 USD với Alpaca Finance để có thể thực hiện việc canh tác lợi suất với lượng vốn lớn hơn. Điều này đồng nghĩa với việc bạn có cơ hội để thu được mức lợi suất cao hơn nhiều lần so với việc không sử dụng đòn bẩy.

Sở dĩ các giao thức như Alpaca Finance làm được điều này là do toàn bộ tài sản được thế chấp và đi vay của người dùng được triển khai ngay chính trong phạm vi của giao thức, nên người dùng không thể mang khoản tài sản đi vay ra khỏi Alpaca Finance.

Điều thú vị với giao thức cho phép canh tác lợi suất sử dụng đòn bẩy như Alpaca Finance là bạn có thể sử dụng nhiều chiến lược khác nhau, từ đơn giản đến phức tạp, từ mức rủi ro thấp đến mức rủi ro cao, phù hợp với cả những người mới cũng như những người đã có kinh nghiệm “lão luyện” với DeFi.

Giao thức vay và cho vay phục vụ canh tác lợi suất sử dụng đòn bẩy hoạt động như thế nào?

Giao thức cho phép canh tác lợi suất sử dụng đòn bẩy có hai thành phần chính và quan trọng tham gia, đó là:

- (1) Những người cho vay, họ có các tài sản crypto nhàn rỗi muốn gửi vào các pool cho vay để kiếm lợi suất an toàn và ổn định;

- (2) Những người đi canh tác lợi suất sử dụng đòn bẩy, họ sẽ vay các token từ các pool cho vay để thực hiện việc canh tác lợi suất.

Người cho vay - Lender

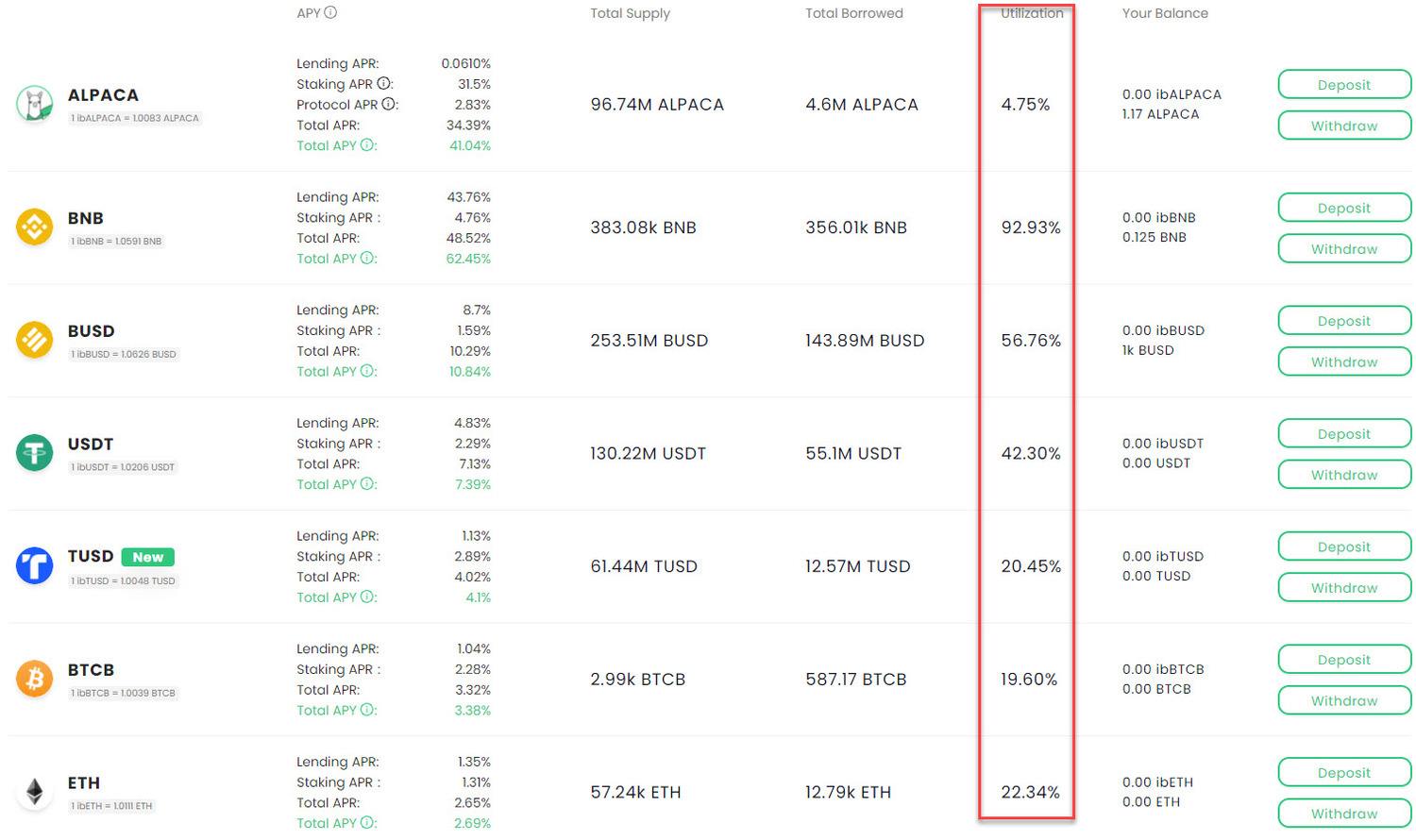

Như đã nói ở trên, các giao thức LYF thường đem đến mức lợi suất cao hơn cho người cho vay so với các giao thức vay và cho vay thông thường. Nguyên nhân là do tỷ lệ vốn đã vay (Utilization) trên các giao thức này có khả năng đạt mức cao hơn và thường sẽ cao hơn nhiều so với các giao thức truyền thống.

Tỷ lệ vốn đã vay ở đây được hiểu là tỷ lệ phần trăm của số vốn được vay so với tổng số vốn sẵn sàng cho vay. Ví dụ pool BNB có tổng cộng 1000 BNB sẵn sàng cho vay, tại thời điểm có 500 BNB đã được vay, tỷ lệ vốn cho vay của pool này sẽ là 500/1000 = 50%.

Tại sao vậy? Bởi vì các giao thức LYF (Leveraged Yield Farming - Canh tác lợi suất sử dụng đòn bẩy) cho phép người dùng vay với tỷ lệ thế chấp thấp, tức là thế chấp 1 USD và vay được nhiều hơn 1 USD. Vì vậy, nhìn chung với cùng một lượng tài sản được khóa (TVL) trong các pool cho vay trên giao thức, tỷ lệ phần vốn có thể được vay cao hơn nhiều so với các giao thức truyền thống.

Chúng ta cần làm rõ chỗ này một chút, giả sử một giao thức cho vay thông thường có tỷ lệ thế chấp là 200%, tức là bạn thế chấp lượng tài sản trị giá 1 USD vào thì chỉ được vay 0,5 USD. Giả sử TVL của giao thức là 2 tỷ USD, thì tổng lượng tối đa có thể cho vay không thể vượt quá 1 tỷ USD. Do đó tỷ lệ vốn đã vay trung bình của toàn bộ giao thức không thể vượt quá 50%.

Với các giao thức LFY, chúng ta không gặp giới hạn này. Tỷ lệ vốn đã vay trên các giao thức này về lý thuyết có thể đạt đến 100%.

Hầu hết các giao thức cho vay đều điều chỉnh tỷ lệ lãi suất vay theo sự biến đổi của tỷ lệ vốn đã vay (tỷ lệ thể hiện sự chênh lệch giữa nhu cầu vay và lượng cho vay sẵn có trên thị trường vốn). Tỷ lệ vốn đã vay càng cao, lãi suất trả cho người cho vay càng cao vì:

- Tỷ lệ vốn đã vay càng cao thì tỷ lệ lãi suất vay càng cao;

- Tỷ lệ vốn đã vay cao dẫn đến tổng lợi suất từ việc cho vay cao, nên khi chia lại cho từng đồng vốn được đem đi cho vay sẽ cao hơn.

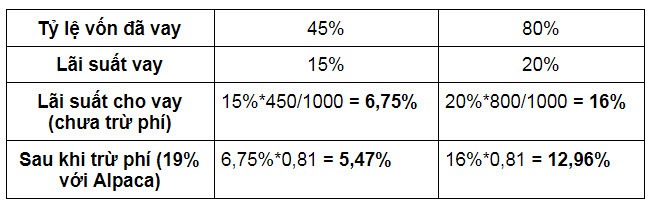

Một ví dụ nhỏ để làm dẫn chứng cho điều này. Giả sử pool BNB có tổng 1000 BNB sẵn sàng cho vay. Giả sử có hai tình huống về tỷ lệ vốn đã vay là 45% và 80%. Chúng ta sử dụng phương pháp tính lãi suất theo 3 cấp độ dốc của Alpaca như trình bày tại đây để tính toán mức APR mà người cho vay có thể thu được trong từng trường hợp.

Qua bảng so sánh ở trên, chúng ta thấy được ảnh hưởng quan trọng của thông số tỷ lệ vốn đã vay tới mức lãi suất thu được cho những người đem tài sản cho vay lên các giao thức.

Một điểm quan trọng nữa cần nhắc tới nữa là khoản tài sản cho vay trên các giao thức LFY sẽ có mức độ an toàn cao hơn về mặt mô hình hoạt động. Do toàn bộ số tiền mà người dùng vay sẽ không được rút ra khỏi giao thức, nó chỉ được triển khai trong nội bộ giao thức, bởi vậy việc sử dụng, trả lại khoản vay được kiểm soát hoàn toàn bởi giao thức. Khác với việc người dùng có thể rút tiền và mang đi sử dụng ở nơi khác như các giao thức cho vay truyền thống.

Người đi vay

Trong canh tác lợi suất (Yield Farming - YF) tiêu chuẩn, người dùng sẽ cung cấp thanh khoản cho pool thanh khoản của cặp tiền A - B theo tỷ lệ 50:50 và nhận được số lượng LP token tương ứng. Giá trị của LP token này sẽ được tích lũy và tăng dần theo thời gian nhờ phần phí giao dịch thu được.

Ngoài ra, người dùng có thể stake các LP token của mình vào các pool canh tác do các DEX cung cấp, hoặc có thể là các giao thức DeFi cung cấp, để nhận thưởng là token của DEX hoặc của các giao thức DeFi.

Còn đối với giao thức LYF như Alpaca Finance, người dùng có thể vay thêm vốn và cung cấp thanh khoản với lượng vốn cơ sở lớn hơn một cách đơn giản. Giả sử như với cặp BNB - BUSD:

Đầu tiên là nạp vào lượng vốn chính chủ của mình bằng hai token BNB - BUSD theo bất kỳ tỷ lệ nào (cũng có thể chỉ dùng loại token);

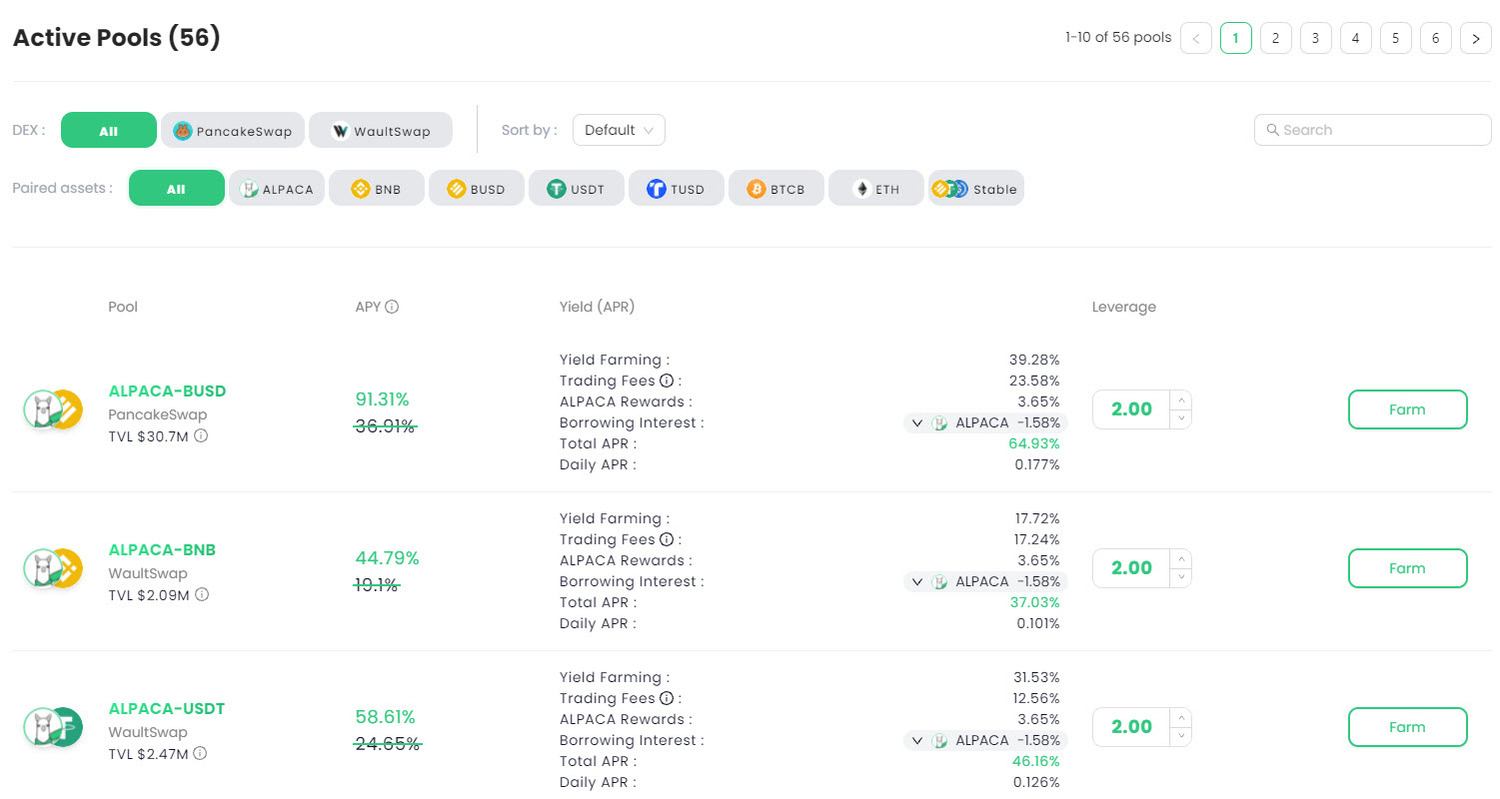

Tiếp theo bạn chọn mức độ đòn bẩy muốn sử dụng. Tỷ lệ đòn bẩy tối đa cho phép sẽ khác nhau từ 1,75x đến 6x tùy theo từng cặp. Tỷ lệ đòn bẩy 6x tức là bạn có 1 USD vốn và vay thêm 5 USD để có tổng cộng 6 USD. Bạn có thể chọn tỷ lệ đòn bẩy từ 1x đến 6x. 1x có nghĩa là bạn không sử dụng đòn bẩy.

Sau đó, bạn chọn loại tài sản mà bạn muốn vay. Đây là một lựa chọn rất quan trọng, vì cùng là một cặp tiền, nhưng khi lựa chọn loại tài sản vay khác nhau, tính chất “long” hay “short” trong vị thế của bạn sẽ khác nhau. Chi tiết tham khảo tại đây.

Cuối cùng, giao thức sẽ cung cấp khoản vay cho bạn và tự động tương tác với các DEX tương ứng để chuyển đổi cả tài sản gốc và tài sản đi vay của bạn thành tỷ lệ 50:50 để bắt đầu việc cung cấp thanh khoản và kiếm lợi suất.

Một điểm mạnh nữa của giao thức LYF là khoản vốn của bạn sẽ được tự động tạo lãi kép. Mỗi lần có người tương tác với hợp đồng thông minh như đóng, mở, điều chỉnh vị thế, đóng bớt một phần phần thưởng sẽ tự động được thu hoạch và bán ra trên DEX để mua thêm tài sản gốc theo tỷ lệ 50:50 và tiếp tục cung cấp thanh khoản, kể cả với vị thế có đòn bẩy là 1x. Với hình thức canh tác tiêu chuẩn thông thường, bạn sẽ phải tự làm tất cả những việc đó, vừa tốn thời gian và tốn cả phí giao dịch.

Ngoài ra, trên Alpaca Finance, khi bạn là người đi vay để mở các vị thế canh tác lợi suất, tùy theo loại tài sản bạn vay, bạn sẽ được thưởng bằng token ALPACA, tất nhiên khoản thưởng bằng token ALPACA sẽ không được tự động tạo lãi kép.

Như vậy, lợi suất của người “nông dân” trên Alpaca Finance = phần thưởng từ các DEX như CAKE, WEX + phí giao dịch của pool thanh khoản + phần thưởng ALPACA từ việc đi vay - lãi suất đi vay.

Bạ cần lưu ý là bản thân việc canh tác lợi suất luôn tiềm ẩn rủi ro về việc biến động giá và tổn thất tạm thời (impermanent loss), thì với LFY, các rủi ro đó còn cao hơn và dẫn đến một rủi ro mà không ai muốn gặp phải đó là bị thanh lý vị thế của mình.

Lời kết

Trên đây là những kiến thức cơ bản nhất mà chúng tôi muốn cung cấp để các bạn có thêm hiểu biết và góc nhìn về mảng canh tác lợi suất sử dụng đòn bẩy, tập trung vào cách thức mà Alpaca Finance đang hoạt động.

Vậy bạn, với vị thế là một người mới, hoặc là một người có nhiều kinh nghiệm trong mảng DeFi sẽ có thể tận dụng các sản phẩm của Alpaca Finance để tìm kiếm lợi nhuận cho mình như thế nào? Hẹn gặp lại các bạn ở bài viết tiếp theo.