CRV giảm mạnh và hiệu ứng domino trên thị trường crypto

Chủ nhật ngày 30/7, nhiều dự án DeFi đã bị tấn công do lỗ hổng liên quan với ngôn ngữ lập trình Vyper.

Curve Finance nằm trong số các dự án đó, một số pool trên Curve sử dụng Vyper 0.2.15 bị khai thác và tổn thất hơn 69 triệu USD.

Mức độ phức tạp của vấn đề tăng lên khi người sáng lập của Curve Finance sử dụng một lượng lớn CRV để thế chấp và vay một lượng lớn các tài sản crypto khác trên các giao thức DeFi khác nhau như Aave, MIM và Fraxlend.

Giá CRV giảm mạnh và ảnh hưởng tới khoản vay của Curve founder

Hơn 69 triệu USD tài sản trên các pool của Curve Finance bị hack do lỗi liên quan tới bug trong Vyper Compiler ở các phiên bản 0.2.15, 0.2.16 và 0.3.0.

Cụ thể:

Ngay lập tức, giá CRV đã giảm hơn 15%, trong khi lượng TVL trên Curve giảm hơn 50% từ 3.26 tỷ USD xuống còn 1.84 tỷ USD do nghi ngại về rủi ro trên các pool.

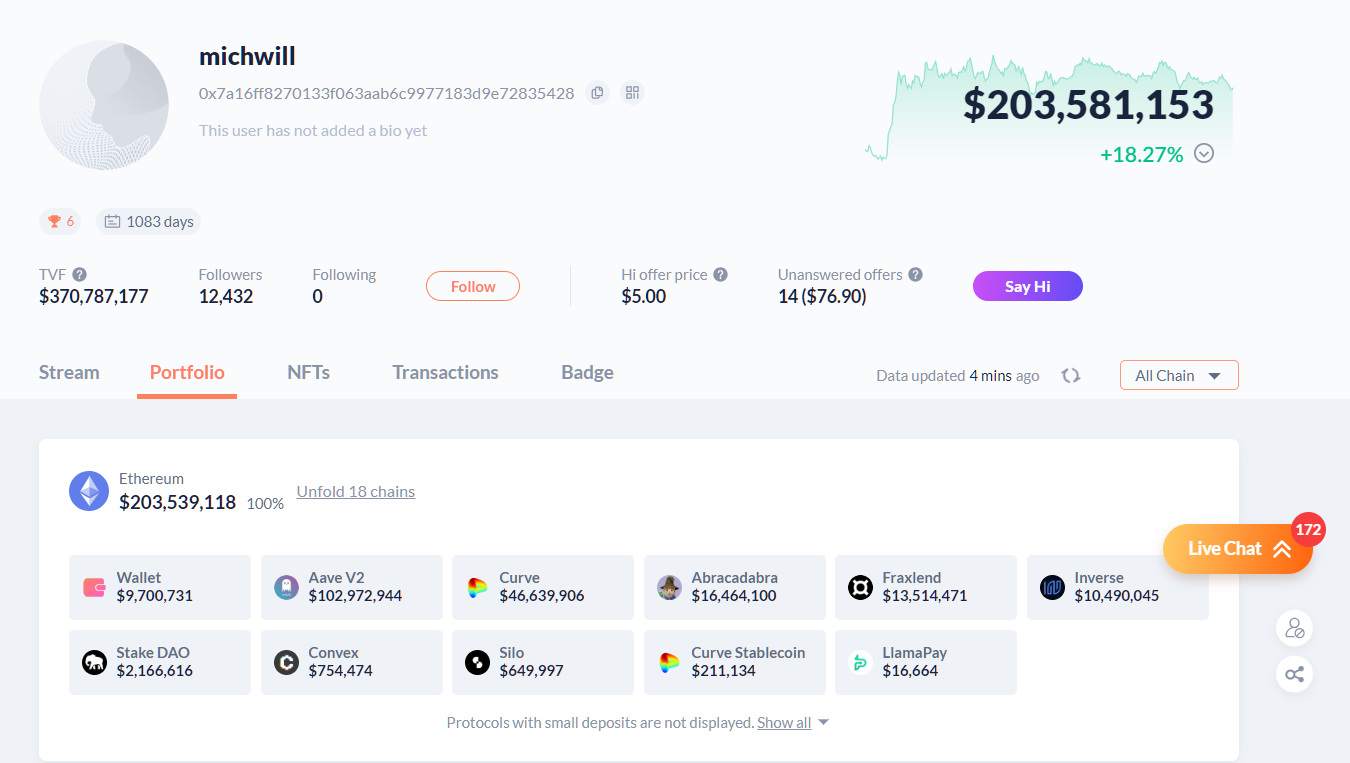

Chưa dừng lại ở đó, founder của Curve - Michael Egorov, được biết đã thế chấp hơn 427.5 triệu token CRV (47% nguồn cung của CRV) để vay hơn 100 triệu USD tài sản crypto khác trên các nền tảng khác nhau.

Vị thế của CEO Curve trên một số dự án DeFi lớn:

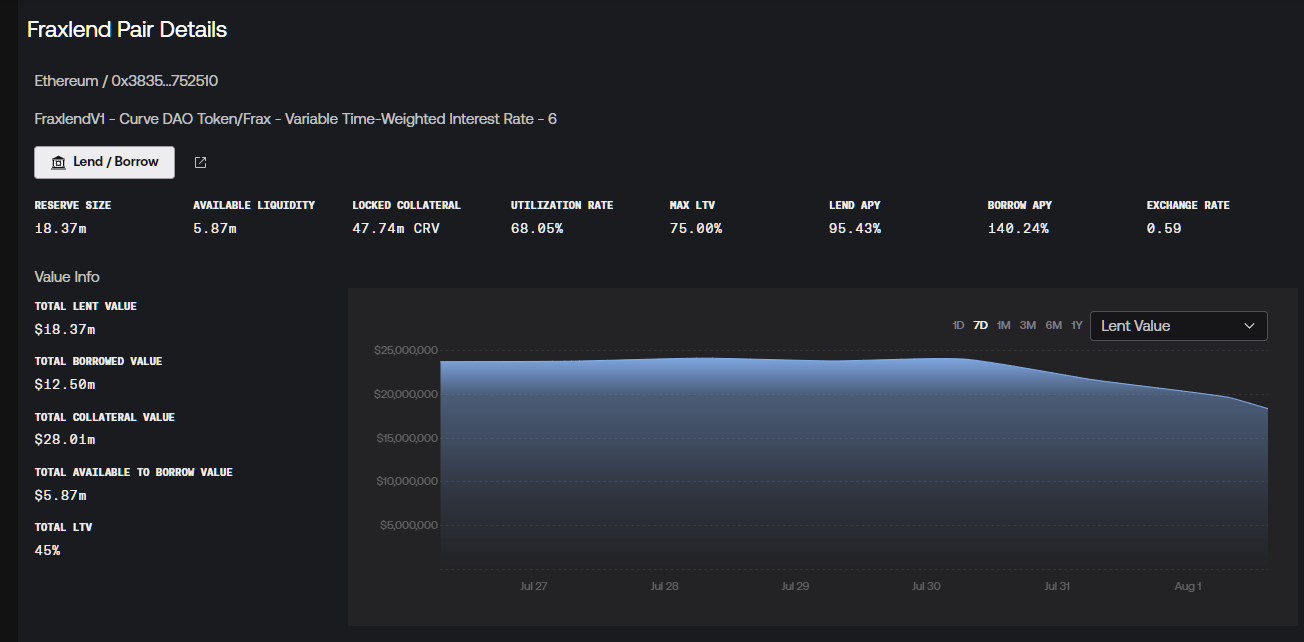

Nếu không sớm hoàn trả khoản vay này, APY phải trả sẽ lên đến hơn 10,000% chỉ sau hơn 3 ngày. Hiện tại, mức thanh lý là 0.39 CRV/FRAX cho 59 triệu token CRV.

Đọc thêm về hệ sinh thái của Frax finance tại đây

Curve hiện đang trong tình thế cực kỳ rủi ro khi hacker từ các pool CRV có thể bán phá giá CRV trên thị trường thứ cấp khiến giá token này giảm mạnh và khiến Curve founder bị thanh lý.

Utilization rate* là tỷ lệ hiệu quả sử dụng vốn.

Hành động của Curve & Curve founder

Để giảm thiểu rủi ro thanh lý và hiệu ứng domino lên thị trường, Curve đã đưa ra một số giải pháp.

Dữ liệu on-chain trên Debank cho thấy Curve founder có thể đang bán OTC token CRV nhằm thu về FRAX để hoàn trả cho khoản vay trên Fraxlend. Đã có 5 triệu USDT được chuyển vào địa chỉ ví CEO của Curve để rút ra tổng cộng 12.5 triệu token CRV từ phía Fraxlend.

Điều này đã làm giảm utilization rate từ 99.99% xuống còn ở mức 68%. Theo cơ chế tính rate của Fraxlend, nếu utilization rate thấp hơn ngưỡng (target rate) (75%-85%), thì APY sẽ giảm dần.

CEO Egorov có thể đã chấp nhận bán CRV với giá 0.4 USD OTC nhằm ngăn chặn diễn biến trở nên xấu đi. Ngay lập tức, giá CRV đã hồi phục mạnh mẽ lên mức giá 0.58 USD. Một số nguồn tin cho thấy Justin Sun đã đứng sau và thực hiện số giao dịch OTC trên.

Rủi ro có thể lan rộng

Ảnh hưởng tới các giao thức Lending & Borrowing

Việc thanh lý vị thế (position) của Curve Founder đã ảnh hưởng xấu đến các giao thức Lending & Borrowing do giá trị CRV thế chấp cao và tính thanh khoản CRV on-chain thấp.

Sự mất cân bằng này đã tạo ra một tình huống đầy thách thức, có khả năng khiến các giao thức này tích lũy nợ xấu.

Đọc thêm: Tường tận vụ tấn công DeFi tinh vi khiến Aave vướng phải nợ xấu

Ảnh hưởng tới những người tham gia veCRV và các giao thức xây dựng trên Curve Finance

Hậu quả cũng mở rộng đến những người chơi veCRV, bao gồm cả các nhà đầu tư bán lẻ và các giao thức khác.

Khi giá của CRV giảm xuống, những người nắm giữ veCRV, những người đã khóa CRV của họ để có quyền biểu quyết theo hướng phát thải CRV, sẽ phải chịu phần lớn thiệt hại khi họ không thể bán CRV của mình.

Đọc thêm: Phân tích mô hình hoạt động của Curve Finance (CRV)

Tổng kết

Tình thế của Curve Finance đã tốt hơn chút ít nhờ các hành động và phản ứng nhanh chóng của nhóm cốt lõi tuy nhiên rủi ro vẫn còn.

Nó nhấn mạnh tầm quan trọng của việc quản lý rủi ro mạnh mẽ trong các dự án DeFi để giải quyết những khó khăn tương tự trong tương lai.