Curve Finance liệu có sống sót trước cơn bão?

Curve Finance là một ông lớn trong ngành DeFi khi có TVL đạt gần 4 tỷ USD. Tuy nhiên, ngày 9/6 CEO Curve Finance - Michael Egorov, bị kiện bởi 3 quỹ đầu tư là ParaFi Capital, Framework Ventures và 1kx với tội danh lừa đảo.

Cụ thể, theo trang báo Coindesk, ba nhà đầu tư kiện Egorov với lý do thực hiện các giao dịch bí mật và làm ảnh hướng tới khả năng tài chính của quỹ. Tuy nhiên, luật sư của CEO CRV cho rằng đây chỉ là những cáo buộc sai sự thật.

Những giao dịch bí mật của CEO Curve Finance

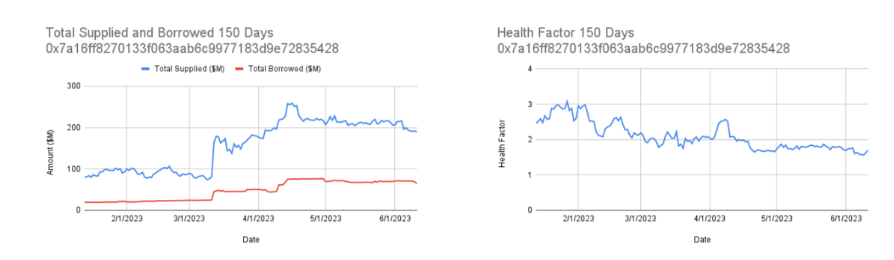

Theo trang Lookonchain, Egorov đã bắt đầu vay stablecoin trên Aave vào tháng 4, với 37 triệu USDT được gửi đến sàn giao dịch Bitfinex trong khi 51 triệu USDC được gửi đến Wintermute.

1/ The founder of https://t.co/KJyxZS1wiW always deposits $CRV to #Aave and borrows $USDC& $USDT.

— Lookonchain (@lookonchain) June 12, 2023

He deposited 291M $CRV (34% of the Circulating Supply) on #Aave and borrowed $65M $USDT & $USDC now.

Let's take a thread to see where these $USDT and $USDC were transferred to. pic.twitter.com/XJIS08wWSh

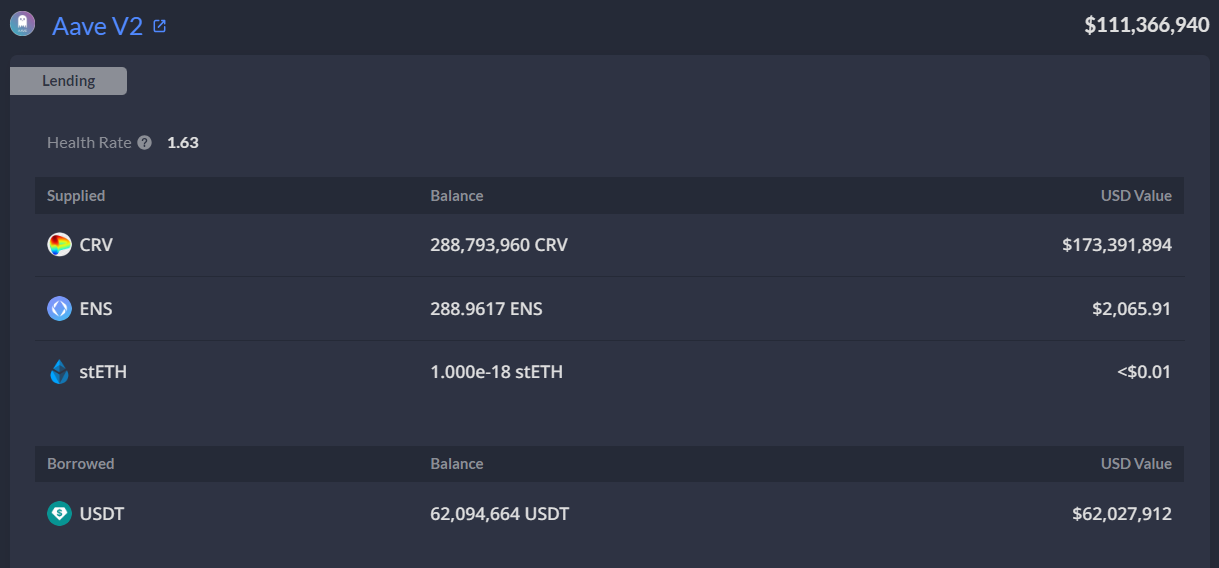

Ngoài ra, theo Debank ví của Egorov đã thế chấp 432 triệu CRV để vay 92 triệu USD từ 4 nền tảng khác nhau bao gồm Aave V2, Abracadabra, Fraxlend và Inverse. Hiện tại, trung bình health ratio (Chỉ số sức khỏe được tính bằng cách tài sản thế chấp chia giá trị tài sản vay) của 4 nền tảng này đang ở mức 1.6 và nếu chỉ số này xuống thấp hơn một, khoản vay sẽ bị thanh lý.

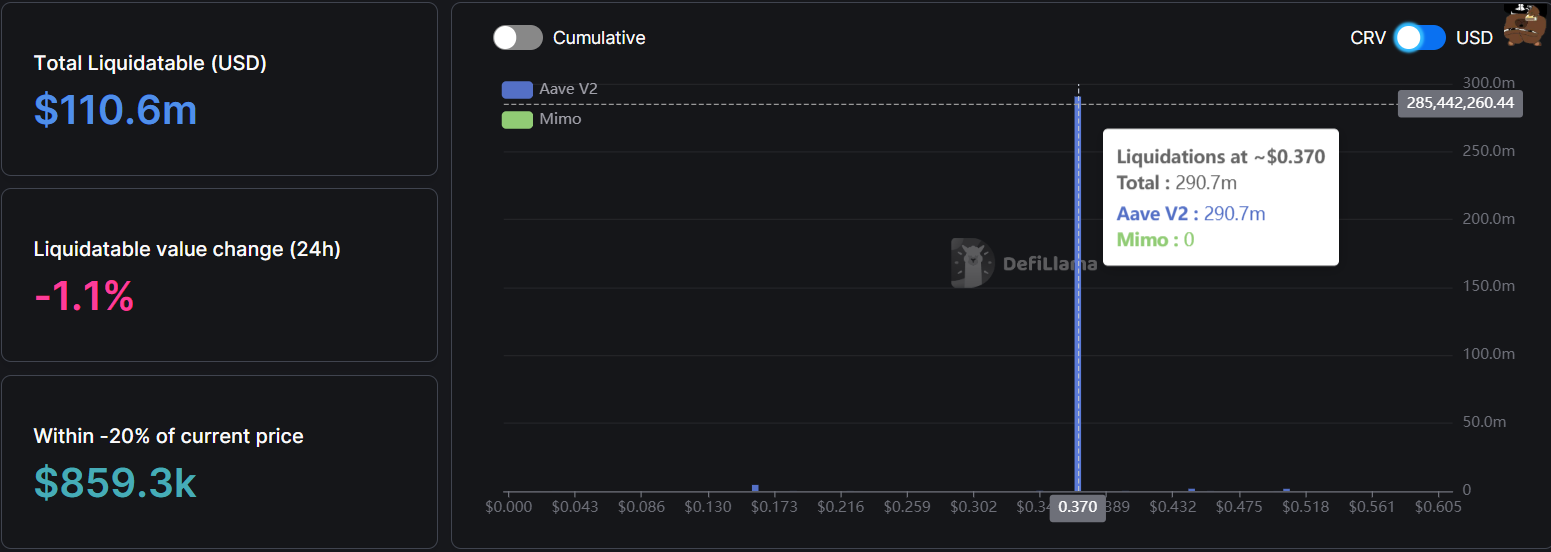

Và nếu số lượng CRV thế chấp (xấp xỉ chiếm 30% tổng cung) bị thanh lý, khả năng cao token của Curve Finance sẽ giảm rất sâu và khó quay trở lại thị trường.

Vì vậy, cộng đồng hiện đang đặt câu hỏi “Curve Finance sẽ trôi dạt về đâu?”

Curve Finance sẽ trôi dạt về đâu?

Cộng đồng phần lớn đều hoảng sợ trước sự kiện này vì số lượng thanh lý quá lớn. Vì vậy, họ cũng đã có rất nhiều đề xuất nhằm mục đích bảo toàn giá cho CRV và số lượng token bị thế chấp.

Động thái đầu tiên đến từ @gauntletnetwork, họ có đề xuất dành cho Aave với tiêu đề “Đóng băng CRV và đặt LTV bằng 0 trên Aave v2”.

Cụ thể, mục đích của ý tưởng này đến từ việc lo lắng Aave có thể gặp phải “nợ khó đòi” khi thanh khoản trên thị trường không đủ bù đắp số lượng CRV thế chấp.

Tương tự Aave, nếu số lượng CRV trên Aave bị thanh lý,những khoản vay trên FRAX, Abracadabra,... cũng sẽ bị ảnh hưởng và khiến cho các dự án cho vay gặp tình trạng khó khăn khi thanh toán số CRV. Nhà phân tích của quỹ đầu tư Thanefield - @apesprologue đăng tải dòng tweet đề cập tới lịch token unlock của CRV và chỉ ra rằng khối lượng bán tháo có thể ngày một tăng.

Đây một vấn đề nhức nhối khi hàng ngày phải unlock tới 530,000 CRV, từ đó tạo ra áp lực bán lớn trên thị trường.

apesprolouge - nhà phân tích của quỹ Thanhfield

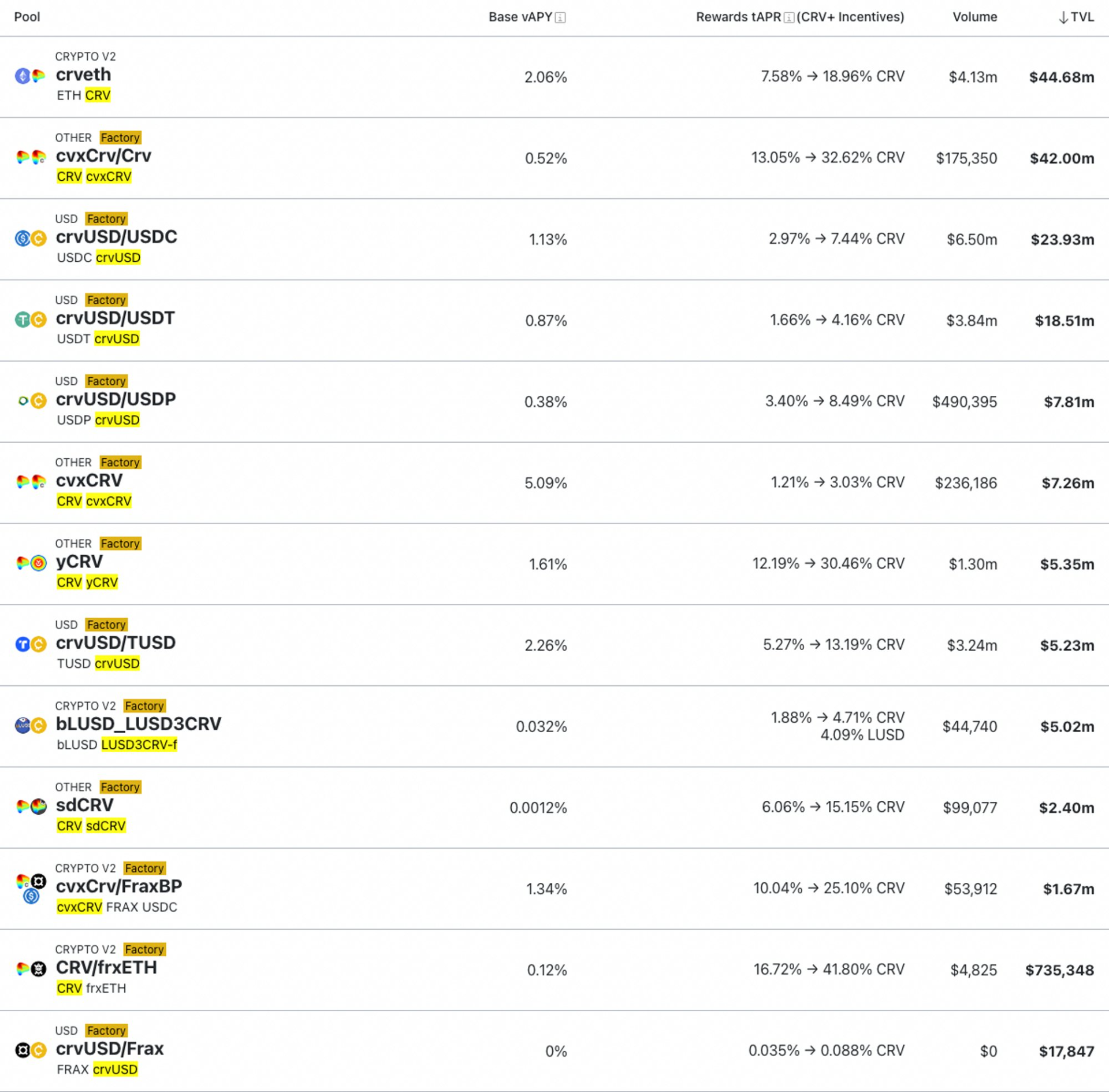

Không những vậy, nếu số lượng CRV của CEO bị thanh lý, cũng ảnh hưởng trực tiếp tới toàn bộ hệ sinh thái Curve. Theo DeFi_Made_Here - KOL được CZ theo dõi, cho rằng sự kiện này sẽ có khả năng đưa dự án Curve sụp đổ. Cụ thể, tài khoản twitter này chỉ ra tất cả hoạt động trên hệ sinh thái Curve đều có liên quan với CRV bởi CRV là một farming token, tương tự với LUNA.

11/ Why am I saying that if $CRV goes down in price it might kill Curve?

— DeFi Made Here (@DeFi_Made_Here) June 14, 2023

Because it is a farming token and Curve TVL heavily correlates with $CRV price.https://t.co/Ytu83S9uBG

Cuối cùng, theo DegenSpartan - KOL được CZ theo dõi, số tiền được vay trên Aave khả năng cao được sử dụng để mua căn nhà trị giá 40 triệu USD. Đây là động thái bị cộng đồng cho rằng CEO muốn từ bỏ các khoản nợ trên Aave.

im looking forward to see which defi founder can buy a bigger housing estate (combining his 2 units its 5663 sqm / ~61,000 sqft) than michael but tbh since that segment has already generationally peaked, he might get to hold the world record on that forever pic.twitter.com/oKZJNIT3Qd

— 찌 G 跻 じ MBA, CFA, FRM, CFP, NGMI, HFSP, HENTAI 🛡️ (@DegenSpartan) June 12, 2023

Vấn đề vẫn chưa phải quá lớn

Tương tự sự kiện 200 BNB được thế chấp tại Venus, health ratio của các khoản vay còn rất cao, trung bình khoảng 1.6. Vì vậy, để có thể chạm mức thanh lý, thị trường phải có một cú sập lớn mới có thể đạt ngưỡng thanh lý.

Vậy còn về đề xuất của @gauntletnetwork trên Aave? Có rất nhiều ý kiến không đồng tình về ý tưởng này. Cụ thể, theo Chaos Labs, họ cho rằng Egorov đang rất tích cực trong việc giữ thanh khoản cho CRV để tránh khoản vay không bị thanh lý.

Và đúng như Chaos Labs đề cập, CEO của Curve chứng minh rằng ông chưa hề từ bỏ khoản nợ trên Aave, điển hình là vào ngày 15/6, Egorov hoàn trả 1.3 triệu USD cho Aave nhằm giảm nợ và giảm thiểu khả năng bị thanh lý.

Đồng ý với Chaos Labs, Zer0dot - từng là developer tại Aave và Lens Protocol, nói rằng việc đóng băng là hoàn toàn chưa đúng. Tuy nhiên, nhằm tối ưu hóa việc quản lý rủi ro và bị hack, ông cho rằng nên chuyển khoản vay của Egorov lên Aave V3 thay vì V2.

Nhìn chung, đề xuất của tài khoản gauntletnetwork trên Aave đang có tỉ lệ thông qua là rất thấp khi đa phần mọi người đều muốn một giải pháp an toàn hơn.

Cuối cùng, Egorov được cho đã rất nỗ lực khi cố gắng hợp tác với Aave trong việc dừng cho vay CRV nhằm mục đích hạn chế người dùng short đồng coin này và đưa vị thế của CRV vào mức nguy hiểm.

6/ Despite the ongoing FUD around $CRV, Egorov has stated he removed everything from Aave v3, preventing people from borrowing $CRV and selling it, which would further intensify the sell pressure and risk of triggering liquidations. pic.twitter.com/gayG65naFb

— An Ape's Prologue (@apes_prologue) June 14, 2023

Việc số lượng CRV thế chấp bị thanh lý là điều khó xảy ra khi cộng đồng Aave và Curve đều nỗ lực không ngừng trong vụ FUD này. Tuy nhiên, thị trường crypto là nơi nổi tiếng với nhiều biến động, vì vậy nếu thị trường còn xu hướng giảm và CRV bị áp lực bán tháo từ người dùng, token của Curve Finance vẫn có khả năng chạm được mức thanh lý.