BNB Chain xử lý khoản vay 200 triệu USD trên Venus Protocol

Khi thị trường đi xuống, rất nhiều vị thế DeFi có thể gặp rủi ro thanh lý dẫn tới xu hướng bán tháo trầm trọng hơn nữa. Khoản vay 200 triệu USD giá trị BNB trên Venus Protocol có nguy cơ thanh lý là tâm điểm mà cộng đồng quan tâm.

200 triệu USD trước nguy cơ thanh lý

Tháng 10 năm 2022, BNB Bridge đã bị hacker tấn công, vụ tấn công đã giúp cho hacker có được 2 triệu BNB một cách trái phép. Nhờ sự can thiệp của nhiều bên và BNB Chain phải tạm dừng để nâng cấp mạng lưới, hacker đã không thể gửi tiền toàn bộ số tiền ra ngoài và bị đóng băng tài sản tại BNB Chain.

Dù vậy, hacker đã thành công gửi về ví cá nhân khoảng 1 triệu BNB sau vụ hack và nỗ lực sử dụng các giao thức cho vay để thế chấp số BNB này vay ra các loại stablecoin nhằm mục đích rửa tiền và gửi sang chain khác.

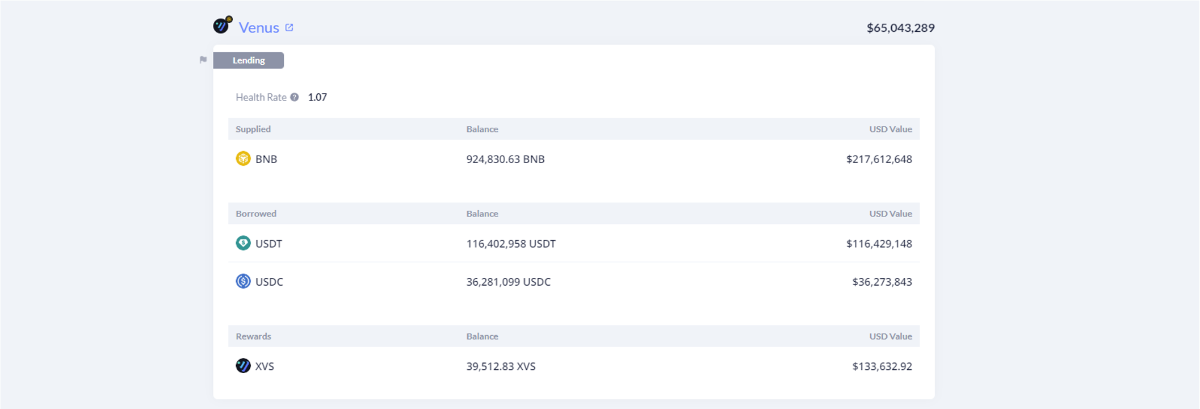

Tổng cộng, ví hacker đã gửi lên Venus 924,000 BNB (trị giá khoảng 240 triệu USD) và vay ra khoảng 140 triệu USD stablecoin (USDT & USDC), sau đó sử dụng các multi-chain bridge để gửi số stablecoin này đi, mặc kệ số BNB có thể bị thanh lý.

Do hacker đã lấy được stablecoin nên số BNB này không còn quan trọng với hacker đó nữa, nhiều khả năng hacker sẽ không bao giờ trả lại khoản vay. Venus dù không bị ảnh hưởng bởi vụ exploit nhưng cũng vô tình trở thành công cụ cho hacker lợi dụng.

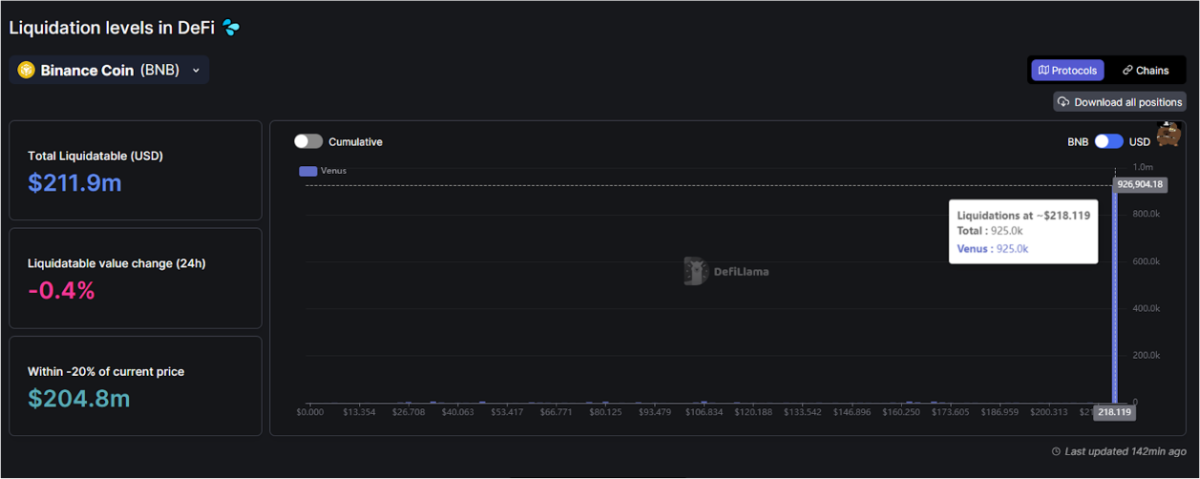

Đứng trước số tiền lớn trị giá tới hơn 200 triệu USD có thể bị thanh lý ra thị trường, Venus sẽ thực hiện thanh lý số tiền này on-chain trong trường hợp BNB rớt xuống mức giá thanh lý. Tuy nhiên, mức độ nghiêm trọng của sự việc ngày càng trở nên đáng lo ngại, do đó đội ngũ BNB Chain đã phải vào cuộc.

Biện pháp giảm thiểu thiệt hại

Từ tháng 11 năm 2022, cộng đồng Venus đã thông qua đề xuất quản trị VIP-79 cho phép đội ngũ BNB Chain đứng ra giải quyết khoản vay và là đơn vị duy nhất tham gia thanh lý vị thế này. Mục đích là để tránh ảnh hưởng quá mạnh tới giá và gây ra hiệu ứng dây chuyền tiêu cực cho token BNB cũng như người dùng.

As a safety measure, as per VIP-79, only @BNBCHAIN is whitelisted to liquidate the account and repay the exploiter's loan on Venus if it gets to that. Obviously, they will not drop these $BNB on the market.https://t.co/h8MaxvQhBp

— Venus Protocol (@VenusProtocol) June 7, 2023

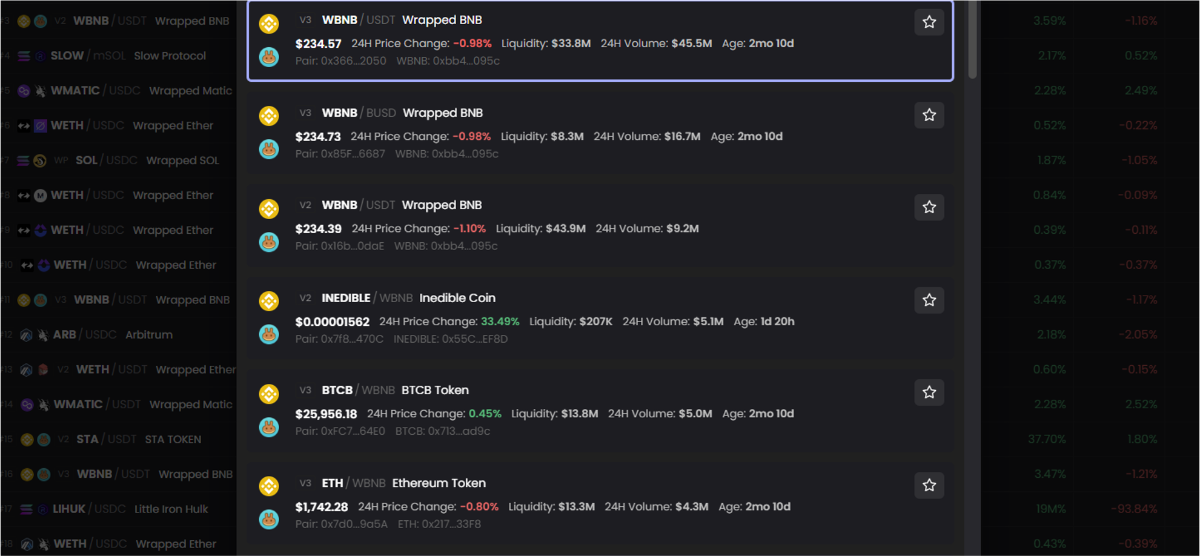

Thanh khoản của các pool on-chain BNB trên BNB Chain cũng không quá dày, chỉ ở mức dưới 50 triệu USD, do đó việc hấp thụ một lệnh bán trực tiếp có giá trị lên tới hơn 200 triệu USD là gần như không thể và sẽ tác động tiêu cực tới giá BNB.

Với việc BNB Chain và Binance tiếp quản khoản vay, đội ngũ này sẽ sử dụng tiền túi để thanh lý vị thế, trả lại số BNB đã được vay ra. Như vậy sẽ không có bất kỳ BNB nào bị bán ra ngoài thị trường cũng như không gây ra sự hoảng loạn cho cộng đồng.

Sự kiện SEC kiện Binance đã gây ra biến động mạnh trên giá BNB token, sau khi giá BNB giảm về mức báo động xấp xỉ ngưỡng thanh lý (~220 USD), đội ngũ BNB Chain đã bắt đầu hành động. 30 triệu USDT ngay lập tức được gửi vào ví 0x563 từ sàn giao dịch Binance, sẵn sàng sử dụng để thanh lý dần dần vị thế BNB.

The liquidator address 0x5630 has received $30M $USDT from #Binance, which will be used to repay the BNB Bridge Exploiter's debt in #Venus when the $BNB price falls below $220.

— 0xScope (🪬 . 🪬) (@ScopeProtocol) June 12, 2023

The address currently holds 30M $USDT and 30M $BUSD

Address⬇️https://t.co/roCFJCWaiT https://t.co/zVHkONLRb3 pic.twitter.com/8Eaw9XA5Ks

Ví này đang nắm giữ tổng cộng 60 triệu USD stablecoin. Nếu sử dụng 30 triệu USDT để repay BNB, mức giá thanh lý mới của khoản vay sẽ là 176.9 USD và BNB Chain sẽ tiếp tục thanh lý từng phần như vậy để không ảnh hưởng mạnh tới BNB.

Theo cập nhật mới nhất, ví này đã gửi 30 triệu BUSD nắm giữ từ trước đó trở lại sàn giao dịch Binance chưa rõ mục đích.

Hiện tại dù giá BNB đã chạm sát mức thanh lý nhưng vẫn chưa chính thức vượt qua mốc này, người dùng có thể theo dõi ví này để biết tình trạng thanh lý khoản vay trên.

Tâm lý các nhà đầu tư

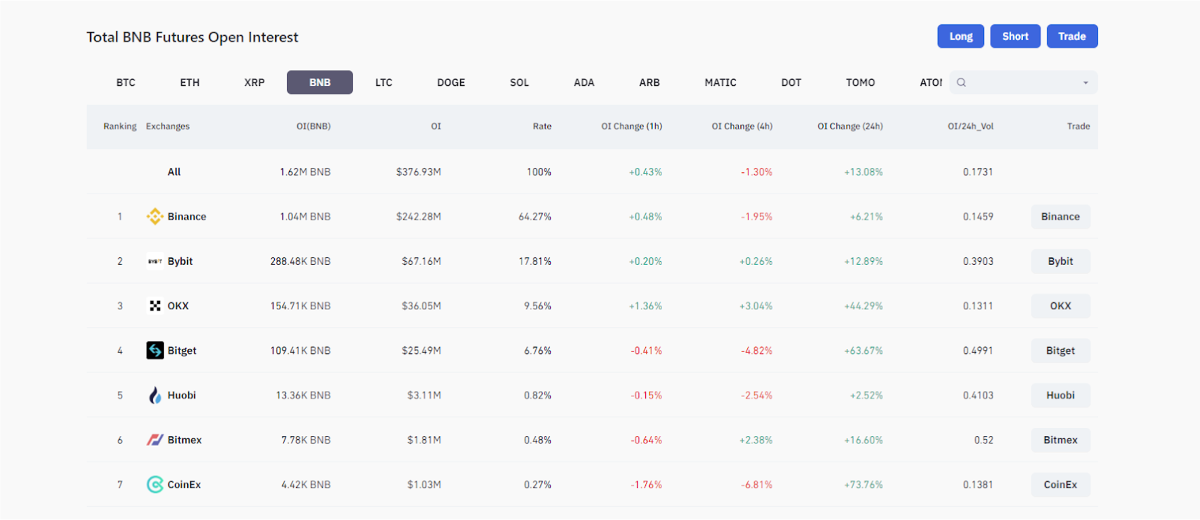

Trước thông tin về khoản thanh lý trên, các nhà đầu tư đang dành sự quan tâm lớn cho BNB. Khối lượng hợp đồng mở (Open Interest) liên quan tới token BNB đã tăng mạnh lên mức 1.62 triệu BNB (376 triệu USD), tăng 13% trong 24h và đạt mức cao nhất kể từ đầu năm 2023.

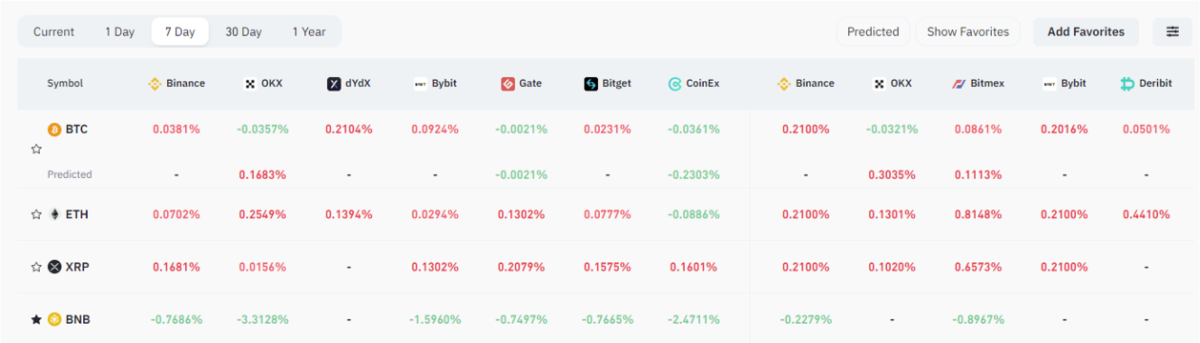

Đồng thời, tỷ lệ funding rate của BNB đang có tỷ lệ âm khá sâu trong vài ngày trở lại đây, trở thành đồng coin trong top 10 vốn hóa có tỷ lệ funding rate âm cao nhất. Điều này cho thấy các trader phe short đang chiếm ưu thế, những nhà đầu tư này dự đoán hoạt động thanh lý sẽ khiến giá BNB giảm mạnh hơn nữa.

So sánh trường hợp của Solend

Đây không phải lần đầu tiên thị trường DeFi phải đối mặt với những khoản thanh lý có sức ảnh hưởng lớn, những sự kiện này lại làm người dùng một lần nữa hoài nghi về câu chuyện phi tập trung của các giao thức.

Trước đó, cộng đồng cũng đã từng nảy ra tranh cãi quanh việc việc Solend chiếm quyền quản lý ví của người dùng (một whale lớn) để giảm thiểu thiệt hại cho cộng đồng Solana. Dù hành động trên đã thực sự giảm thiểu thiệt hại cho hệ sinh thái Solana, nhưng Solend (vốn là một giao thức DeFi) đã làm trái với triết lý của phi tập trung.

Trường hợp với khoản vay thế chấp BNB kể trên cũng rơi vào tình cảnh tương tự. Khi vị thế quá lớn và có thể gây ra ảnh hưởng dây chuyền nghiêm trọng, sẽ cần có sự can thiệp của các bên dự án.

Ở trường hợp này, về lý thuyết sẽ không ai có thể tác động vào khoản vay và khoản vay sẽ tự động thanh lý on-chain theo đúng cơ chế khi về mức giá đã xác định. Tuy nhiên, khác với sự kiện của Solend, đây là khoản vay có nguồn gốc không “chính thống” từ một người dùng “bất thường” và có khối lượng, sức ảnh hưởng lớn, đội ngũ BNB Chain/Binance cũng như Venus Protocol đã bắt buộc phải nhúng tay xử lý.

does the de in defi still make sense to us when it no longer means decentralized?

— Ordinals Maxi (@0xManBun) June 7, 2023

what's decentralized of the DAO colluding with the chain to ensure that their partner and possible investor Binance's coin not get liquidated according to the docs

liquidation rules applies only…

Một số bài học sau sự kiện của Venus Protocol và Solend

Cả 2 sự kiện trên đều cần sự can thiệp một cách “centralized”, dù sự kiện lần này Venus ở vào thế bị động hơn Solend, nhưng cả 2 trường hợp đều là bài học kinh nghiệm cho các dự án Lending cải thiện việc quản lý rủi ro cũng như quản lý tiền của người dùng. Một số biện pháp các dự án Lending có thể áp dụng:

- Đặt giới hạn về số tiền có thể vay hoặc rút ra từ protocol, có thể tùy chỉnh cho từng pool và từng nhóm tài sản. Ví dụ: Có thể rút hoặc vay tối đa 10 triệu USD từ pool USDC trong 24h. Điều này sẽ giúp các giao thức tránh thiệt hại do các vụ hack/exploit.

- Giới hạn thế chấp: Đặt giới hạn về số tiền có thể được vay từ một loại tài sản. Nếu đạt đến giới hạn tài sản thế chấp cho một tài sản, tất cả người dùng trên nền tảng sẽ không thể tăng khoản vay từ tài sản đó. Ví dụ: Giới hạn tài sản thế chấp là 10 triệu USD cho BNB nghĩa là người dùng chỉ có thể vay ra tối đa 10 triệu USD bằng tài sản thế chấp BNB.

- Triển khai các cơ quan quản lý rủi ro, theo dõi và điều chỉnh các tham số rủi ro (giảm giới hạn vay, giảm LTV…) trên từng loại tài sản để giúp giao thức trở nên an toàn hơn, kiểm soát rủi ro tốt hơn.

Mức giá BNB đang ở mức báo động, một biến động ~15% có thể khiến khoản vay 200 triệu USD kích hoạt ngưỡng thanh lý. Để tránh ảnh hưởng quá lớn tới giá BNB và đảm bảo không gây ra hiệu ứng domino, đội ngũ BNB Chain và Binance đã trực tiếp quản lý khoản vay. Sự kiện này là bài học kinh nghiệm cho các dự án Lending khác về cơ chế quản trị rủi ro cũng như cách thức xử lý khi vấn đề xảy ra.