IPO là gì? 06 điều phải biết về đầu tư IPO trong Crypto

IPO là gì?

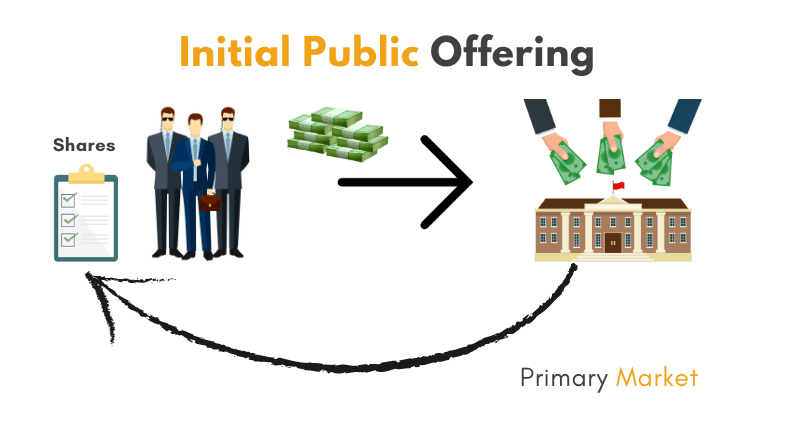

IPO (Initial Public Offering) là phát hành cổ phiếu lần đầu ra công chúng. Đây là quá trình mà khi một công ty tư nhân lần đầu tiên bán công khai cổ phiếu ra công chúng để huy động vốn. Về bản chất, trong một đợt IPO, một công ty tư nhân sẽ niêm yết cổ phiếu của mình trên một sàn giao dịch chứng khoán, khiến công chúng có thể mua chúng.

Các công ty khởi nghiệp hoặc các công ty đã kinh doanh lâu năm có thể quyết định niêm yết cổ phiếu thông qua IPO. Các công ty thường phát hành IPO để huy động vốn để trả các khoản nợ, tài trợ cho các sáng kiến phát triển doanh nghiệp,...

Sự khác biệt chính giữa IPO, ICO, IEO trong Crypto

Trong crypto, các mô hình ICO, IEO đều là các biến thể của mô hình IPO trong thị trường tài chính truyền thống. Mặc dù các mô hình ICO, IEO, IPO có nhiều điểm tương đồng, nhưng vẫn có sự khác biệt lớn giữa chúng về các biện pháp quản lý, bảo mật, chiến lược tiếp thị và độ khó của việc thiết lập.

IPO

Mọi công ty tư nhân muốn huy động vốn bằng cách phát hành cổ phiếu mới cho các nhà đầu tư đại chúng đều phải trải qua quy trình phát hành cổ phiếu lần đầu ra công chúng (IPO). Bằng cách này:

- Các nhà đầu tư tư nhân có cơ hội nhận ra thu nhập từ các khoản đầu tư của họ.

- Công chúng có cơ hội đầu tư quỹ của họ vào một mô hình kinh doanh đã được chứng minh.

Các công ty tư nhân phải trải qua nhiều quy trình, quy định khác nhau và chịu chi phối bởi pháp luật.

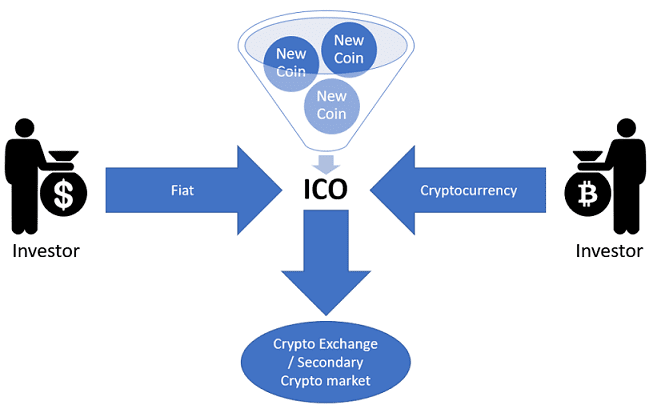

ICO

ICO (Initial Coin Offering) là đợt phát hành coin đầu tiên, đây là mô hình bán token ra cộng đồng phổ biến nhất trong crypto, đặc biệt là trong thời kỳ cao điểm của thị trường tăng giá cuối năm 2017 và đầu năm 2018.

Lý do chính cho sự bùng nổ của mô hình gọi vốn ICO là do chúng bỏ qua các yêu cầu về tính minh bạch trong mô hình gọi vốn cộng đồng IPO. Do đó, các dự án & công ty có thể dễ dàng sử dụng chúng để thu hút các nhà đầu tư.

Các rào cản đối với các hoạt động ICO là rất thấp, tất cả những gì cần thiết là thiết lập một trang web, một chút thông tin về dự án và hình thức gọi vốn. Mô hình ICO thiếu sự giám sát, ẩn danh và thiếu sự bảo vệ cho các nhà đầu tư.

Mặc khác, bản chất tự do của quá trình ICO phù hợp với tinh thần chung của tiền điện tử, chúng yêu cầu mọi người phải có trách nhiệm hơn với tiền của mình khi đầu tư.

IEO

Thay vì các dự án tự làm tất cả công việc như ICO, họ có thể dựa vào các sàn giao dịch tiền điện tử để gây quỹ. Danh tiếng của các sàn giao dịch sẽ tổn hại đáng kể khi hỗ trợ IEO (Initial Exchange Offering) một dự án lừa đảo, do đó, vì lợi ích tốt nhất của sàn mà họ sẽ tiến hành thẩm định kỹ lưỡng trước khi tổ chức IEO.

Do đó, các IEO thường có tính tin cậy cao hơn các dự án gọi vốn bằng ICO. Đối với bản thân dự án, lợi ích của mô hình IEO là tính rõ ràng, minh bạch vì họ có thể truy cập vào cơ sở người dùng hiện có của sàn giao dịch và các tài nguyên tiếp thị.

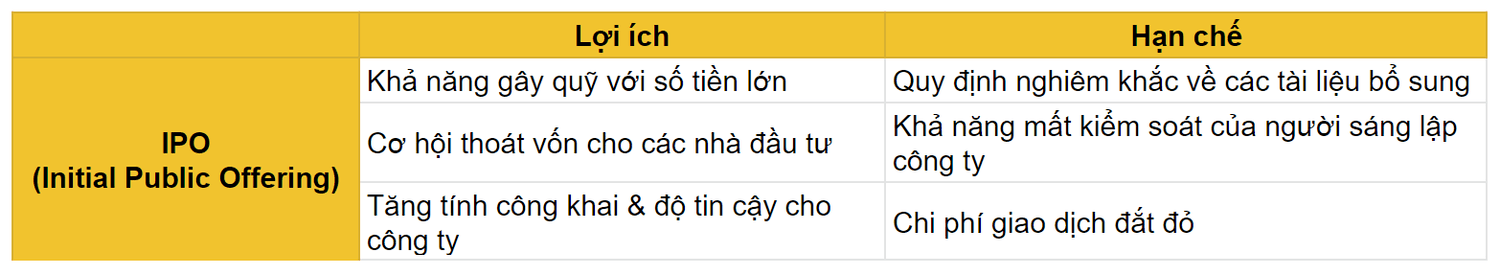

Doanh nghiệp được và mất gì từ IPO?

Phát hành cổ phiếu lần đầu ra công chúng (IPO) dường như là mục tiêu thực tế của nhiều công ty khởi nghiệp. Mặc dù IPO là một mục tiêu xứng đáng với nhiều lợi ích tiềm năng, nhưng cũng có nhiều rủi ro và bất lợi liên quan đến việc niêm yết cổ phiếu ra công chúng.

Lợi ích: Tại sao phải IPO?

1. Khả năng gây quỹ

Lợi thế đầu tiên của đợt chào bán cổ phiếu lần đầu ra công chúng là tiền. Số tiền thu được từ một đợt IPO cung cấp nhiều lý do cho việc nhiều công ty niêm yết cổ phiếu ra công chúng, ngay cả khi không tính đến các lợi ích khác, đặc biệt là khi xem xét nhiều cơ hội đầu tư có sẵn do có nguồn vốn mới.

Các quỹ này có thể mang lại lợi ích cho một công ty đang phát triển theo vô số cách. Các công ty có thể sử dụng đợt phát hành cổ phiếu lần đầu ra công chúng để tài trợ cho nghiên cứu và phát triển, thuê nhân viên mới, xây dựng cơ sở hạ tầng, giảm nợ, mua lại công nghệ mới hoặc các công ty khác,...

2. Cơ hội thoát vốn

Mọi công ty đều có các bên liên quan, những người đã đóng góp một lượng thời gian, tiền bạc và nguồn lực đáng kể với hy vọng tạo ra một công ty thành công. Những người sáng lập và nhà đầu tư này thường mất nhiều năm mà không thu được bất kỳ khoản thu nhập tài chính đáng kể nào từ những đóng góp của họ.

Việc chào bán cổ phiếu lần đầu ra công chúng là một cơ hội “chốt lời” cho các bên liên quan, theo đó họ có thể nhận được số tiền lớn, hoặc ít nhất, chốt dược ít vốn mà họ hiện có trong công ty.

3. Tính công khai & độ tin cậy

Nếu một công ty hy vọng tiếp tục phát triển, thì công ty đó sẽ cần tăng cường tiếp xúc với những khách hàng tiềm năng, những người đã biết và tin tưởng sản phẩm của mình.

IPO có thể giúp các công ty được công khai rộng rãi hơn. Các nhà phân tích trên khắp thế giới báo cáo về mọi đợt phát hành cổ phiếu lần đầu ra công chúng để giúp khách hàng của họ biết có nên đầu tư hay không.

Các công ty không chỉ nhận được sự quan tâm lớn khi quyết định niêm yết cổ phiếu, mà còn nhận được sự tín nhiệm. Để hoàn thành một đợt chào bán, một công ty phải trải qua quá trình giám sát chặt chẽ để đảm bảo những gì họ đang báo cáo về mình là chính xác.

Sự giám sát kỹ lưỡng này, kết hợp với xu hướng của nhiều cá nhân tin tưởng các công ty đại chúng, có thể dẫn đến việc tăng uy tín cho một công ty và các sản phẩm của công ty đó.

Hạn chế: Đánh đổi khi thực hiện IPO

1. Nhiều quy định bổ sung

Không giống như các công ty tư nhân, các công ty đại chúng được yêu cầu nộp báo cáo tài chính hàng năm của họ cho Ủy ban chứng khoán và Giao dịch (SEC). Các báo cáo tài chính này phải được lập theo các nguyên tắc kế toán được chấp nhận ở Hoa Kỳ và được kiểm toán bởi một công ty kế toán công được chứng nhận.

Các quy định này của SEC vừa nặng nề vừa tốn kém. Việc báo cáo công khai tình hình tài chính của một công ty yêu cầu công ty đó phải:

- Thiết lập quy trình kiểm soát tài chính chặt chẽ hơn.

- Thuê nhân viên báo cáo tài chính và ủy ban kiểm toán, thực hiện các quy trình kiểm toán tài chính hàng quý và hàng năm.

- Thuê một công ty kiểm toán và hoàn thành nhiều nhiệm vụ liên quan khác.

Những công việc này khiến các công ty đại chúng tiêu tốn hàng triệu đô la mỗi năm và đòi hỏi hàng nghìn giờ lao động.

2. Khả năng mất kiểm soát

Một bất lợi lớn của IPO là những người sáng lập có thể mất quyền kiểm soát công ty của họ. Mặc dù có nhiều cách để đảm bảo những người sáng lập giữ được phần lớn quyền ra quyết định trong công ty, nhưng một khi công ty đã công khai, ban lãnh đạo cần phải giữ cho công chúng hài lòng, ngay cả khi các cổ đông khác không có quyền biểu quyết.

Phát hành ra công chúng đồng nghĩa với việc nhận được một lượng tiền đáng kể từ các cổ đông đại chúng. Vì các cổ đông đã cung cấp cho công ty rất nhiều tiền, họ mong đợi công ty hành động vì lợi ích tốt nhất của họ, ngay cả khi điều đó có nghĩa là đi theo hướng mà những người sáng lập không thích.

Nếu các cổ đông cảm thấy công ty không hoạt động theo cách có thể giúp họ kiếm tiền, họ sẽ buộc công ty, thông qua phiếu bầu của cổ đông hoặc sự chỉ trích của công chúng, bổ nhiệm ban lãnh đạo mới.

3. Chi phí giao dịch

IPOs rất tốn kém. Ngoài các chi phí định kỳ của việc tuân thủ quy định của công ty đại chúng, giao dịch IPO phải trả một chi phí đắt đỏ.

Chi phí lớn nhất của đợt chào bán công khai là chi phí bảo lãnh phát hành, khoản phí này thường sẽ tính phí từ 5% đến 7% tổng số tiền thu được.

Ngoài phí bảo lãnh phát hành, các công ty sẽ phải chi khoảng $1.5M - 2M cho phí pháp lý, $1M cho phí kiểm toán và $500K cho phí đăng ký và in ấn. Chi phí giao dịch thậm chí sẽ cao hơn nếu một công ty chọn thuê cố vấn báo cáo tài chính, hoặc các nhóm chuyên môn khác.

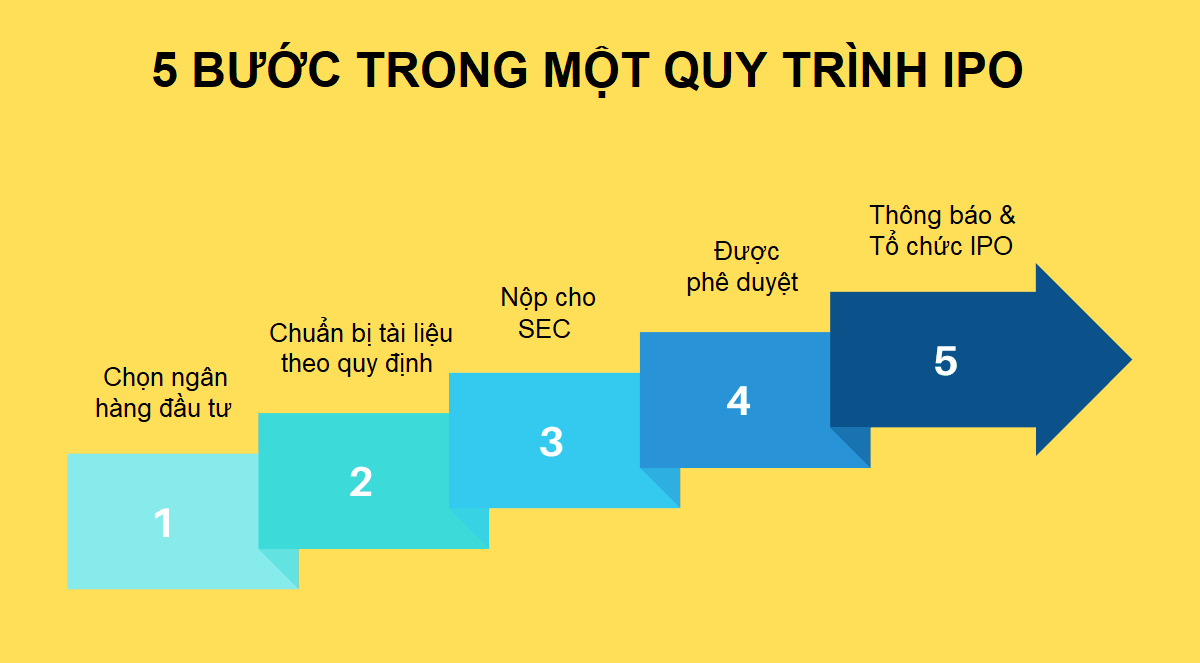

Quy trình IPO diễn ra như thế nào?

Để tổ chức một đợt IPO, các công ty cần phải trải qua quy trình IPO bao gồm 5 bước như sau:

Bước đầu tiên trong quy trình IPO là công ty phát hành sẽ phải chọn ngân hàng đầu tư để được tư vấn về việc IPO, đồng thời cung cấp các dịch vụ bảo lãnh phát hành. Thông thường các công ty sẽ chọn ngân hàng đảm bảo các tiêu chí sau:

- Có uy tín.

- Khả năng và chất lượng nghiên cứu cao.

- Có kinh nghiệm và chuyên môn trong ngành.

- Khả năng phân phối, tức là ngân hàng đó có thể bán chứng khoán đã phát hành cho nhiều nhà đầu tư tổ chức hoặc cho nhiều nhà đầu tư cá nhân không?

- Mối quan hệ trước đó với ngân hàng đầu tư.

Sau đó người bão lãnh phát hành sẽ phải chuẩn bị và soạn thảo các tài liệu theo yêu cầu của SEC như: Thư cam kết, Thư ý định, Thỏa thuận bảo lãnh phát hành, Tuyên bố đăng ký & Tài liệu Red Herring.

Bảo lãnh phát hành là quá trình ngân hàng đầu tư (hay còn gọi là người bảo lãnh phát hành) hoạt động như một nhà môi giới giữa công ty phát hành và công chúng đầu tư để giúp công ty phát hành bán số cổ phiếu ban đầu của mình.

Sau khi nộp các tài liệu như trên, công ty chỉ việc chờ được phê duyệt để thông báo và tổ chức IPO. Các công ty sẽ thông báo và trình bày về IPO của mình bằng các buổi Roadshow chạy qua các khu vực thực hiện việc chào bán cổ phiếu. Sự thành công hay thất bại của các buổi Roadshow này đóng vai trò khá quan trọng trong việc quyết định giá chào bán IPO.

Các dự án nổi bật đã và sắp IPO trong Crypto

Dưới đây là một số dự đã và sắp IPO trong không gian tiền điện tử;

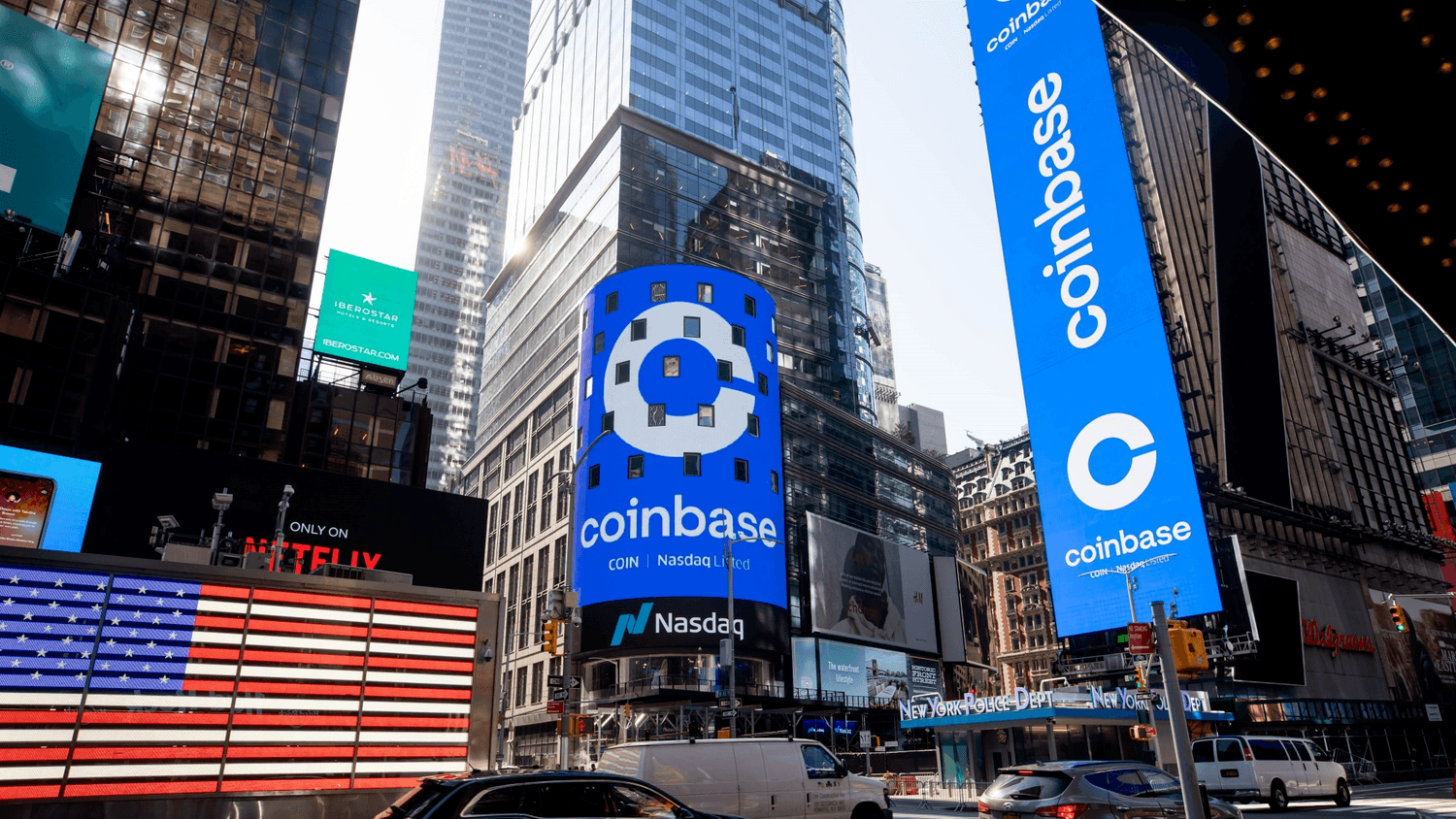

Coinbase

Coinbase là sàn giao dịch tiền điện tử có trụ sở tại Hoa Kỳ. Coinbase đã IPO vào tháng 4/2021. Vào thời điểm niêm yết, công ty được định giá lên tới $100B.

Giá cổ phiếu của Coinbase bắt đầu ở mức 381 đô la/cổ phiếu, tăng lên đến 430 đô la và sau đó giảm trở lại xuống còn 320 đô la trước khi ổn định quanh khu vực 230$/ cổ phiếu.

Tìm hiểu: Coinbase S1 là gì? Những điều bạn nên biết về Coinbase IPO

Kraken

Kraken có kế hoạch ra mắt công chúng vào năm 2022, một quyết định được đưa ra sau sự ra mắt thành công của Coinbase.

Ngoài ra, giám đốc điều hành Kraken Jesse Powell vẫn không chắc chắn về cách sàn giao dịch sẽ niêm yết. Biến động của giá cổ phiếu Coinbase đã khiến Powell không chắc chắn về tương lai của công ty. Kraken sẽ tiếp tục theo dõi ngành công nghiệp tiền điện tử và sẽ đưa ra quyết định dựa trên hiệu suất của nó.

BlockFi

BlockFi là một nền tảng cho vay tập trung vào tiền điện tử. BlockFi đã tiết lộ ý định tổ chức IPO trong vòng năm tới hoặc lâu hơn. Qua 4 vòng Series, BlockFi đã huy động được hơn $400M.

Có nên đầu tư IPO trong thị trường Crypto?

Như các bạn cũng biết, sau phiên IPO bùng nổ của Coinbase trên thị trường chứng khoán, cổ phiếu của Coinbase đã đi vào quỹ đạo giảm nhẹ và sideway. Hiện nó đang giao dịch ở mức $230/cổ phiếu và từng chạm mốc thấp nhất là $190/cổ phiếu.

Bên cạnh đó, các cổ phiếu của các công ty lên sàn thường được định giá khá cao, cộng thêm việc hành lang pháp lý dành cho thị trường Crypto còn đang chưa quá rõ ràng, nên việc đầu tư cổ phiếu cổ phiếu của các dự án đã và sắp IPO trong thị trường Crypto ở thời điểm hiện tại khá là rủi ro.

Tham khảo thêm: Thị trường Crypto có phải là một nền kinh tế thu nhỏ?