Cuộc khủng hoảng Crypto có thể bắt nguồn từ RWAs

Giải thích khủng hoảng tài chính 2008

Cuộc khủng hoảng tài chính 2007-2008, hay khủng hoảng tài chính toàn cầu (Global Financial Crisis), là một trong những cuộc khủng hoảng tài chính nghiêm trọng nhất trong lịch sử nhân loại. Sự kiện này đã khiến hàng triệu người mất nhà, 15 triệu người mất việc, nền kinh tế toàn cầu thiệt hại hơn 2 nghìn tỷ USD, ông trùm tài chính Mỹ Lehman Brother phá sản cùng nhiều sự kiện khác.

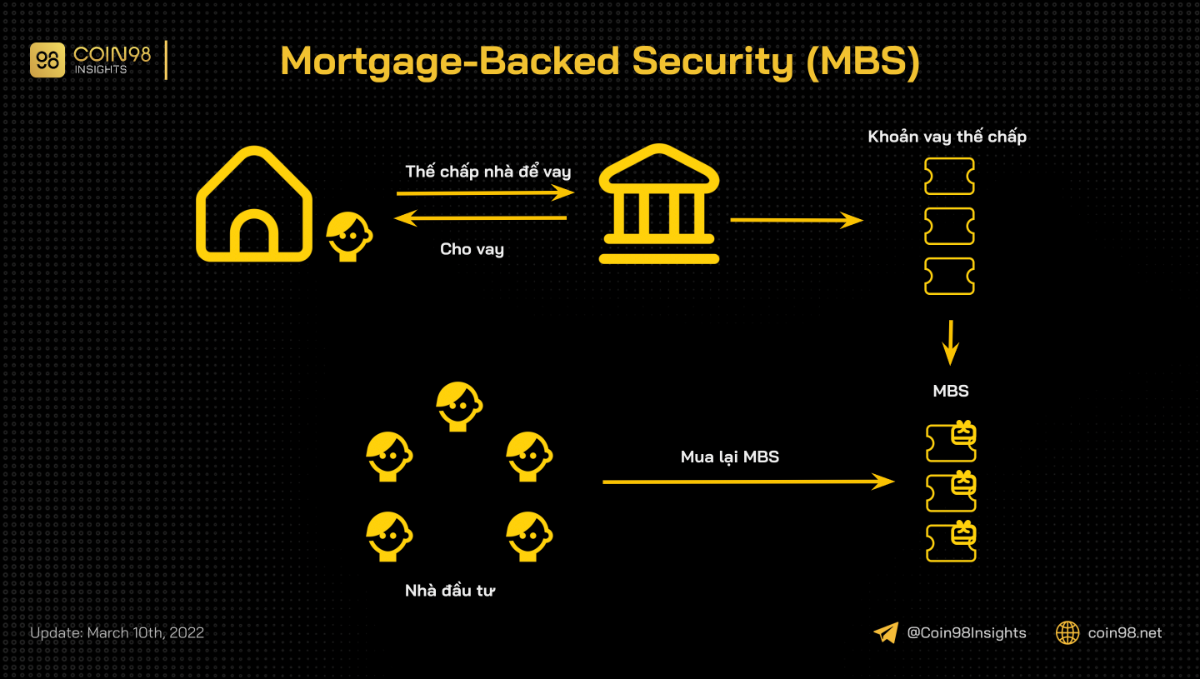

Có nhiều nguyên nhân gây ra cuộc khủng hoảng nghiêm trọng này như lãi suất quá thấp, các chương trình cho vay dưới chuẩn, sự can thiệp của chính phủ vào thị trường nhà ở thông qua Fannie Mae và Freddie Mac… Thế nhưng, một trong những lời giải thích được chấp nhận rộng rãi nhất là việc chứng khoán hóa các khoản nợ xấu từ thế chấp nhà ở, được gọi là MBS, sau đó xếp hạng AAA (hạng tốt nhất) cho những chứng khoán này và đưa vào thị trường giao dịch.

Nói một cách dễ hiểu hơn, người dân Mỹ đã dùng nhà ở của mình làm tài sản thế chấp để vay mượn ngân hàng. Các ngân hàng này lại chứng khoán hóa những khoản nợ và đem mua bán, giao dịch những khoản nợ này. Thiếu sự kiểm soát của chính phủ, lòng tham và tính mạo hiểm của các nhà đầu tư, việc dễ dàng biến khoản nợ thành MBS đã khiến các ngân hàng thương mại trở nên mạo hiểm hơn trong việc cho vay, bất chấp khả năng trả nợ của người đi vay.

Với những lý do trên, thị trường bất động sản trở nên cực kỳ nhộn nhịp. Những người có thu thập thấp hoặc có lịch sử tín dụng xấu cũng đổ xô đi vay tiền và mua nhà (nhóm này được gọi là nhóm vay dưới chuẩn). Khoản tiền đã vay của nhóm người này tăng từ 160 tỷ năm 2001 lên 1,300 tỷ năm 2007.

Thị trường bất động sản tăng 54% chỉ trong 4 năm từ 2001. Nhiều nhà đầu tư bắt đầu vay tiền và đầu cơ vì nghĩ rằng thị trường sẽ còn tăng nữa và sẵn sàng mua với giá cao, bất kể giá trị thực vì họ nghĩ sẽ dễ dàng bán lại và trả tiền cho ngân hàng. Do đó, bong bóng bất động sản đã được hình thành.

Nhu cầu mua lại MBS của các tổ chức tài chính và nhà đầu tư tăng liên tục vì trước 2006, thị trường bất động sản chưa có dấu hiệu nổ bong bóng. Các tổ chức tài chính lớn như Fannie Mae cũng mạnh tay mua các khoản cho vay đầy mạo hiểm vì phải cạnh tranh với các tổ chức khác như Lehman Brothers.

Sau khi FED tăng lãi suất từ 1% năm 2003 lên 5.25% năm 2006, lãi suất cho vay mua nhà của các ngân hàng thương mại tiếp tục tăng cao. Điều này khiến nhu cầu đi vay mua nhà giảm lại. Thị trường bất động sản bắt đầu trượt dốc vì cung nhiều hơn cầu. Nhiều người vay tiền với lãi suất dưới chuẩn mất khả năng trả nợ, muốn bán nhà để trả nợ cũng không được vì giá nhà hiện tại thấp hơn khoản nợ.

Điều này khiến giá MBS tụt dốc không phanh. Thanh khoản cạn kiệt. Các ngân hàng thương mại cũng chứng kiến khoản vốn và tín dụng cạn kiệt khi nhóm người mất khả năng trả nợ ngày càng tăng. Thị trường bất động sản cuối cùng đã nổ bong bóng. Các ngân hàng lao đao. Bộ Tài chính Mỹ đã phải sử dụng 700 tỷ USD mua lại các MBS xấu và những tài sản có vấn đề của các công ty tài chính để cứu thị trường.

Tìm hiểu thêm: Lehman Brothers là gì? Hiểu về cuộc khủng hoảng tài chính 2008

Rủi ro RWA phải đối mặt

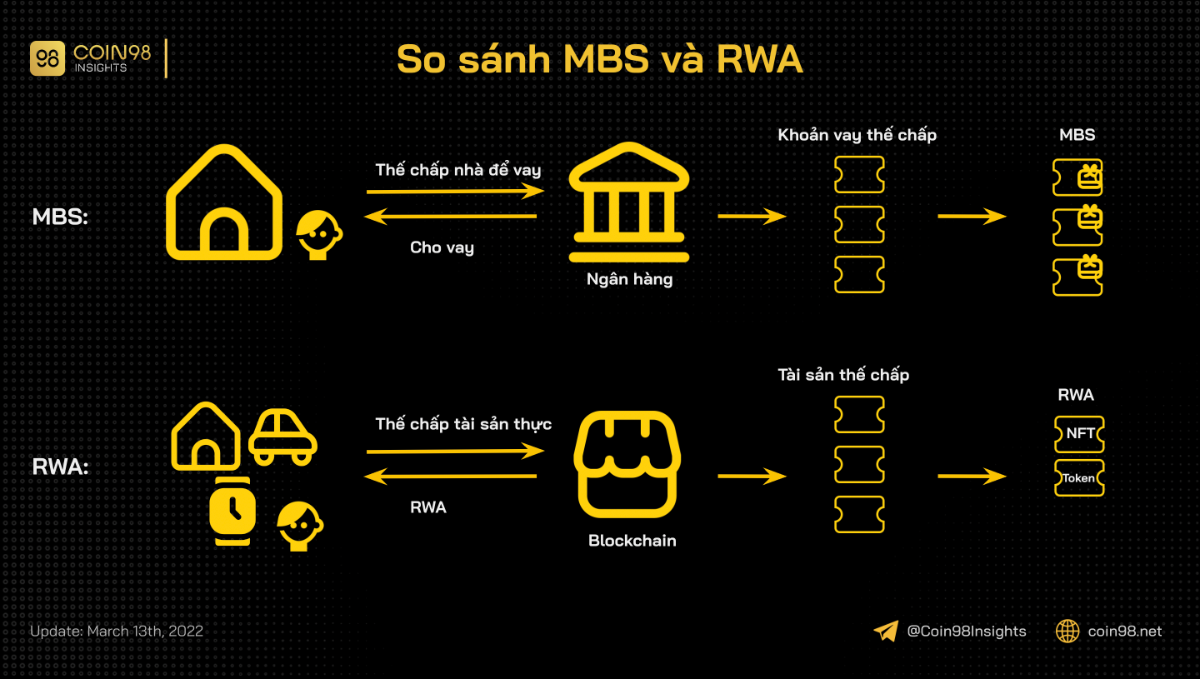

MBS là loại chứng khoán được tạo ra từ khoản vay thế chấp bằng nhà ở, sau đó được mua bán, giao dịch chuyển nhượng trên thị trường. Tương tự như MBS, RWA là loại token, NFT được tạo ra từ những tài sản ngoài đời thực.

Những RWA token, NFT có thể được mua bán, giao dịch giữa các nhà đầu tư. Với sự phát triển của các dự án cho vay trong thị trường crypto như MakerDAO, Compound, đặc biệt là các dự án cho vay với tài sản thế chấp là NFT như NFTFI, X2Y2, BendDAO… Việc sử dụng RWAs làm tài sản thế chấp để vay là điều hoàn toàn có khả năng xảy ra trong tương lai.

Nếu thị trường RWAs phát triển mạnh, các tài sản ngoài đời thực được token hóa thành RWAs, bao gồm cả những tài sản có chất lượng hay thanh khoản thấp, sẽ có khả năng ảnh hưởng đến thị trường. Điều này tương tự việc MBS được tạo ra từ những khoản vay dưới chuẩn.

Số lượng người mua gia tăng cũng có thể khiến giá trị RWAs vượt quá giá trị của tài sản thực. (Chúng ta đã thấy nhiều NFT có mức giá cao không tưởng như The Bored Ape, The Merge, Beeple's Everydays…).

Đặc biệt, khi các dự án DeFi gia tăng cho vay với các khoản thế chấp NFT như bất động sản, tranh nghệ thuật… Trường hợp người đi vay không thể trả nợ, các khoản RWAs này có thể sẽ bị đem thanh lý và giảm giá. Người cho vay có thể là người bị thiệt hại, các dự án DeFi hỗ trợ cho vay có thể sẽ bị ảnh hưởng nghiêm trọng.

Các tổ chức tài chính truyền thống, các ngân hàng đang tăng cường gia nhập vào crypto như BlackRock, MicroStrategy, ngân hàng Thụy Sĩ, Mỹ, Nga... Nếu RWAs quá phát triển, những người đứng sau các dự án RWAs này là các tổ chức truyền thống lớn và các RWA không được định giá đúng với giá trị thật thì rủi ro khủng hoảng hoàn toàn có khả năng xảy ra.

Đọc thêm Real World Assets (RWAs) là gì? Vai trò của RWA với thị trường DeFi.

Tổng kết

RWAs là thị trường tiềm năng nhưng nếu không được định giá đúng, thị trường này có thể gây ra rủi ro với các nhà đầu tư. Đặc biệt, trong trường hợp thị trường tăng trưởng nóng, các RWAs được định giá quá cao, hay các nhà đầu tư đổ xô đi mua RWAs mặc cho giá trị thực có thể tạo nên những bong bóng tài sản.