Đừng bất ngờ nếu một ngày nào đó Warren Buffet đổi ý mua Bitcoin

Tiền mặt luôn là vua

Với tài sản ròng hơn 114 tỉ USD, Warren Buffett được mệnh danh là "nhà tiên tri vùng Omaha" bởi khả năng "tiên tri thấu thị" luôn nhìn ra được lợi nhuận tương lai của ông.

Thông qua quỹ Berkshire Hathaway, Buffett hiện tại đang đầu tư vào nhiều doanh nghiệp khác nhau, trong đó chiếm tỷ trọng lớn nhất gồm năm cái tên Apple (AAPL), Bank of America (BAC), Chevron (CVX), The Coca-Cola Company (KO), và American Express Comany (AXP).

Tuy nhiên, ngoài cổ phiếu, một loại tài sản khác luôn hiện diện trong danh mục đầu tư của Berkshire Hathaway ít nhất từ năm 1994 tới nay lại chính là tiền mặt, vốn có tỷ lệ sinh lời không cao theo quan điểm đầu tư truyền thống.

Cụ thể, theo đồ thị của SJ Data Visualizations, tỷ trọng phân bổ của tiền mặt trong danh mục đầu tư của Berkshire từ năm 1994 đến nay đạt mức thấp nhất 8,6% vào năm 1995 và cao nhất là 47,3% vào năm 2005. Tính đến cuối năm 2022 vừa qua, tỷ lệ phân bổ của tiền mặt đang là 20,1% trong toàn bộ danh mục đầu tư của Buffett, tương đương khoảng 129 tỷ USD, nhiều hơn cả GDP của nhiều nước như Ukraine, Slovakia, hay Campuchia.

Trong 129 tỷ USD này, tín phiếu kho bạc Mỹ (T-Bill) chiếm 77,5%, tương đương 100 tỷ USD.

Bất cứ lý thuyết đầu tư cơ bản nào cũng dễ dàng nói rằng nắm giữ quá nhiều tiền mặt không có lợi cho kế hoạch đầu tư của cá nhân hoặc doanh nghiệp, do tài sản này thường bị tác động bởi lạm phát và có tỷ suất sinh lời không cao.

Vậy lý do nào giải thích cho tỷ trọng "kiên cố" của tiền mặt trong danh mục đầu tư của Warren Buffett?

Thứ nhất, điều đó phản ánh sự đi xuống của thị trường. Trước rủi ro suy thoái và một nền kinh tế đang chìm trong lạm phát, việc nắm giữ tiền mặt có nghĩa Buffett không nhìn thấy nhiều cơ hội sáng sủa để đầu tư.

Thứ hai, nếu Buffett đang không có gì để đầu tư, có nghĩa ông đang đầu tư cho chính Berkshire Hathaway của mình. Cụ thể, chỉ trong hai tháng đầu năm 2023 này, ông đã chi khoảng 1,9 tỷ USD mua lại cổ phiếu Berkshire đang lưu hành, giúp tăng giá trị cho toàn bộ cổ phiếu còn lại, giúp cổ đông Berkshire hưởng lợi và gia tăng niềm tin nơi thị trường và nhà đầu tư đối với cổ phiếu Berkshire.

Buffett không thể làm việc này nếu không có một kho tiền mặt dự trữ.

"Bài toán ở đây rất đơn giản: Khi cổ phiếu đang lưu hành giảm số lượng, lợi ích của bạn trong công ty đó sẽ tăng lên, nhất là khi bạn mua lại cổ phiếu với giá thấp hơn giá trị thực của doanh nghiệp đó. Khi đó, ai nấy đều có lợi".

Warren Buffett nói về quyết định mua lại cổ phiếu Berkshire Hathaway trong lá thư gửi cổ đông vào đầu năm nay (tháng 02/2023)

Cuối cùng, trong trường hợp thị trường lo ngại Berkshire có thể đang nắm quá nhiều tiền mặt đến mức có hại cho viễn cảnh đầu tư của quỹ, hãy thử so sánh "năng suất" của Berkshire với chỉ số chứng khoán S&P 500 kể từ năm 1965 (thời điểm Buffett tiếp quản Berkshire).

Cụ thể, từ năm 1965 đến nay, chỉ số S&P 500 có tỷ lệ tăng trưởng kép hàng năm (CAGR) là 10.5%. Có nghĩa một khoản đầu tư 10.000 USD vào năm 1965 vào một quỹ chỉ số (index fund) bám theo chỉ số S&P 500 sẽ có giá trị khoảng 2,81 triệu USD vào cuối năm 2022. Một kết quả không tệ.

Tuy nhiên, nếu một người chi 10.000 USD mua cổ phiếu loại A của Berkshire vào năm 1965, với CAGR 20.1%, đến cuối năm 2022 người này sẽ có 322 triệu USD.

Như vậy, trong cùng một khoảng thời gian (57 năm), Berkshire mang lại lợi nhuận nhiều gấp hơn 100 lần so với S&P 500.

Tất nhiên, cần nhắc lại đây chỉ là tình huống giả định, trong đó cả Berkshire lẫn S&P 500 liên tục duy trì được CAGR ổn định suốt hơn nửa thế kỷ, một điều chỉ có được trong hoàn cảnh siêu lý tưởng.

Tóm lại, trong bất cứ thời điểm nào, Buffett luôn nắm giữ một tỷ lệ tiền mặt nhất định, nếu không muốn nói là không nhỏ.

Tiền mặt, với "nhà tiên tri vùng Omaha", là công cụ giúp tổ chức của ông "luôn vượt qua được những thời khắc khó khăn và chông gai".

Chúng tôi (Berkshire) sẽ luôn nắm trong tay rất nhiều tiền mặt. Không có tiền mặt thì hôm sau không chơi tiếp được đâu. Điều này từng xảy ra vài lần trong lịch sử rồi, và trong tương lai sẽ vẫn còn. Tiền mặt cũng như khí ô-xy vậy. Lúc nào cũng cần có nó, vì nó mà biến mất vài phút thôi là mọi thứ sụp đổ.

Warren Buffett phát biểu tại đại hội cổ đông Berkshire Hathaway năm 2022

Sự chuyển dịch sang lĩnh vực công nghệ

Ngoài ra, khi quan sát danh mục đầu tư của Buffett từ 1994 đến nay, có thể thấy rõ có một bước chuyển dịch lặng lẽ sang lĩnh vực công nghệ, khi ông bắt đầu chi mạnh tay mua cổ phiếu các doanh nghiệp như IBM và Apple.

Năm 2011, ông từng có phát ngôn nổi tiếng khi thừa nhận ông rất hối hận khi ông không đầu tư vào Google hay Amazon khi những công ty này còn chưa có tên tuổi. Kể từ đó, quỹ Berkshire Hathaway của Buffett bắt đầu hoạt động tích cực hơn trong danh mục đầu tư công nghệ của mình.

Có vài lý do tại sao Buffett chuyển dịch dần sang tài sản công nghệ trong những năm qua. Thứ nhất, tất nhiên vì lĩnh vực này đã trở nên quá lớn để làm ngơ. Cổ phiếu của khối doanh nghiệp công nghệ hiện chiếm tỉ trọng lớn trên thị trường chứng khoán, nên lẽ tất nhiên nếu không đầu tư vào họ, một nhà đầu tư sẽ đối mặt rủi ro mất một nguồn lợi suất không nhỏ.

Thứ nhì, các doanh nghiệp công nghệ có tốc độ tăng trưởng mạnh mẽ trong những năm qua, đặc biệt sau những năm đại dịch Covid, chẳng hạn doanh thu Amazon tăng từ 280.5 tỉ USD năm 2019 lên 513.9 tỉ USD trong năm 2022, một phần nhờ sự tăng trưởng mạnh của hai mảng thương mại điện tử và điện toán đám mây Amazon Web Services (AWS).

Thứ ba, việc bổ sung danh mục cổ phiếu công nghệ cũng trùng khớp với phương châm đầu tư của Buffett là phải thường xuyên đa dạng hóa danh mục đầu tư.

Cuối cùng, đại dịch Covid-19 đã đẩy mạnh và mở rộng ứng dụng công nghệ trong rất nhiều ngành nghề và lĩnh vực, chẳng hạn điện toán đám mây và đào tạo, làm việc từ xa. Những doanh nghiệp hưởng lợi từ xu hướng này tiêu biểu có Zoom và Microsoft.

Vậy tại sao không/chưa có Bitcoin và crypto trong danh mục của Buffet?

Tuy nhiên, bất chấp sự tham gia mạnh mẽ vào lĩnh vực công nghệ, Buffett vẫn giữ một quan điểm bảo thủ có phần cực đoan đối với Bitcoin và các loại crypto.

Trong một vài lý do quan trọng nhất, có lẽ vì ông không hiểu rõ Bitcoin. Cách đầu tư của Buffett từ trước đến nay vẫn là đầu tư vào những lĩnh vực, doanh nghiệp, hoặc sản phẩm ông thật sự hiểu rõ bản chất và cách thức hoạt động. Nên dễ hiểu khi Buffett không/chưa đầu tư vào Bitcoin do chưa thật sự thấu hiểu bản chất của loại tài sản mới mẻ “phi tập trung”này.

Lý do tiếp theo, có lẽ vì những biến động lớn về giá đối với thị trường crypto nói chung và giá Bitcoin nói riêng trong những năm qua. Điều này đi ngược lại với thói quen của Buffett, khi ông chỉ thích rót tiền vào những doanh nghiệp lâu năm, đã có tên tuổi, đã có sản phẩm được thị trường đón nhận (Coca-Cola, Microsoft, Gillette…)

Tuy nhiên, cũng như việc Berkshire của Buffett đã đi từ chỗ không sở hữu cổ phiếu công nghệ nào sang đầu tư mạnh vào Amazon, Apple, hay Microsoft, luôn còn đó một tương lai mà Buffett bỗng "quay xe" đầu tư cho Bitcoin và những loại crypto khác, nếu sự phát triển của công nghệ giúp Bitcoin và crypto an toàn hơn và ổn định hơn về giá trị, điều này sẽ giúp những nhà đầu tư theo phái “thủ cựu” như Buffett giảm bớt nỗi lo biến động.

Hoặc, đó có thể là sự phát triển và lớn mạnh của tài chính phi tập trung (DeFi). Khi DeFi lan tỏa, bao trùm và có sức ảnh hưởng ngang ngửa trở lên đối với tài chính truyền thống, tạo ra môi trường thương mại và trao đổi minh bạch và an toàn hơn, trong đó crypto là một phần không thể tách rời, những nhà đầu tư truyền thống như Buffett sẽ khó mà đứng ngoài xu thế.

Vào năm 1999, thời kỳ bùng nổ của bong bóng “dot-com” khi hàng loạt doanh nghiệp Internet ra đời và cũng “qua đời” rất nhanh sau đó, Buffett đã nói về cổ phiếu các công ty công nghệ như sau:

“Tôi không biết thế giới sẽ ra sao trong 10 năm nữa. Công nghệ là thứ chúng tôi không hiểu, nên chúng tôi sẽ không đầu tư vào đó”.

Buffett trả lời cổ đông Berkshire Hathaway tại cuộc họp thường niên năm 1999.

Ngày hôm nay, quỹ Berkshire Hathaway của Waren Buffet đang nắm giữ cổ phiếu của Apple, TSMC, Activision Blizzard, và Amazon trong số nhiều doanh nghiệp công nghệ khác trong danh mục đầu tư của mình.

Những dấu hiệu thay đổi của "Nhà tiên tri vùng Omaha"?

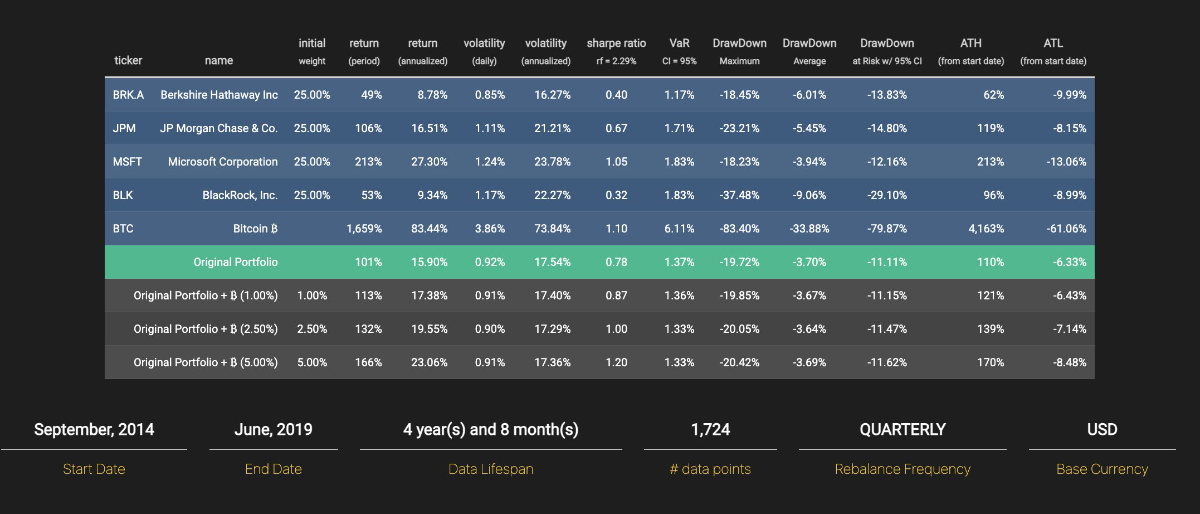

Alpha Zeta "giả lập" danh mục đầu tư của Berkshire Hathaway với sự góp mặt của Bitcoin chiếm tỷ trọng 2,5% từ năm 2014 đến 2019. Ảnh: Alpha Zeta

Mới đây, một nhà nghiên cứu thị trường độc lập trên Twitter là Alpha Zeta đã thử làm một “thí nghiệm” nhỏ, trong đó họ bổ sung Bitcoin vào danh mục đầu tư của Berkshire Hathaway với số lượng khiêm tốn chỉ chiếm 2,5% mỗi năm từ năm 2014 đến 2019, và kết quả lợi suất thu về đạt gần 20% so với 16% ngoài thực tế.

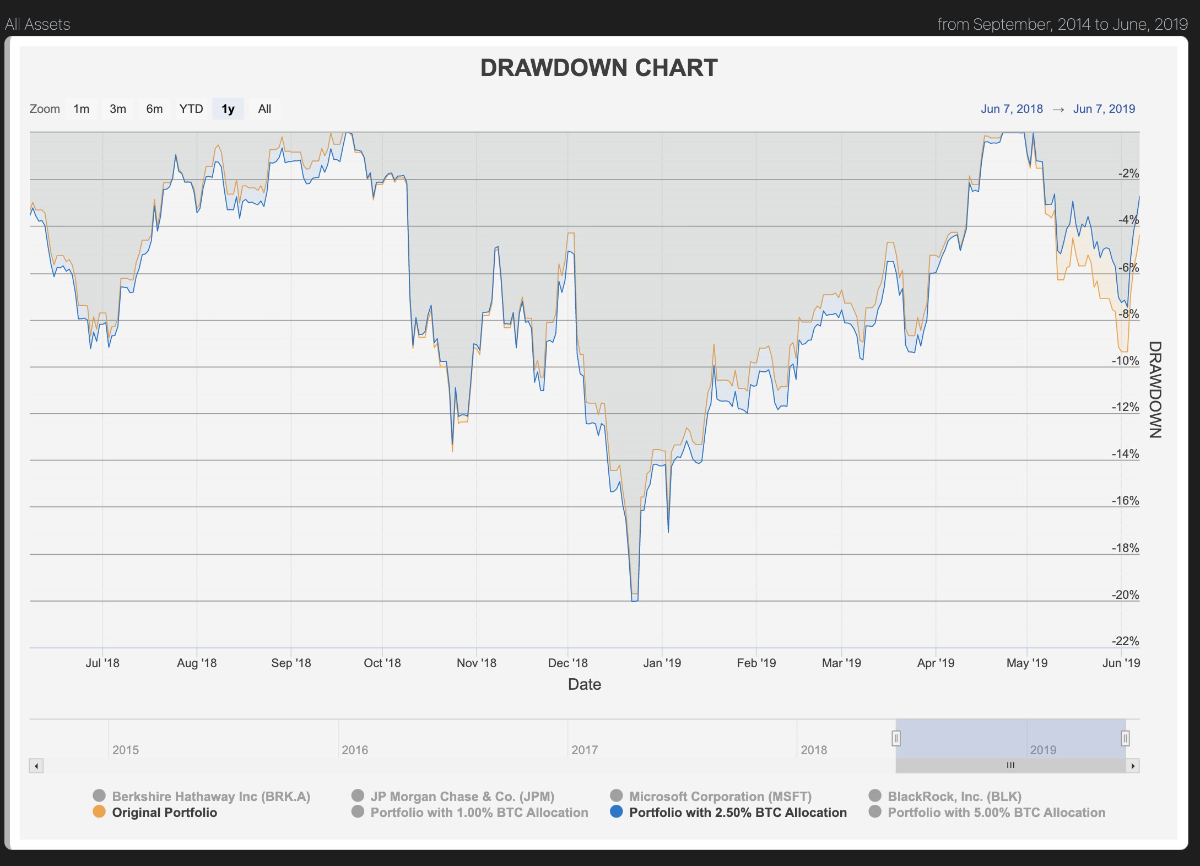

Ngay cả trong giai đoạn thị trường sa sút 2018-2019, nếu có Bitcoin trong danh mục đầu tư, Berkshire Hathaway đã giảm được 10% khoản thua lỗ.

Ảnh: Alpha Zeta

Trong một diễn biến thú vị, khi nhìn vào biên bản Berkshire Hathaway nộp lên SEC năm 2022, quỹ này đã rót tổng cộng 1,5 tỷ USD vào Nubank, một trong những ngân hàng số lớn nhất khu vực Mỹ Latin với khoảng 70 triệu người dùng và có đồng crypto riêng là Nucoin (phát hành trên Polygon).

Chưa hết, vào thời điểm đó, Nubank cho biết họ sẽ đầu tư 1% danh mục của mình cho Bitcoin, trong bối cảnh crypto đã được chính quyền Brazil chấp nhận làm phương thức thanh toán hợp pháp.

Với một người từng tuyên bố Bitcoin là "vô giá trị" và "không sở hữu dù chỉ một đồng Bitcoin", việc rót tiền cho Nubank chẳng khác nào thừa nhận Warren Buffett đang gián tiếp đầu tư vào tiền mã hóa.

Hành động luôn thể hiện nhiều hơn những tuyên bố suông. Với "nhà tiên tri" 92 tuổi, việc đầu tư vào một doanh nghiệp fintech và crypto như Nubank rất có thể là dấu hiệu đầu tiên cho thấy một sự thay đổi từ quỹ Berkshire Hathaway nói chung và Buffet nói riêng, như cách ông từng thay đổi quan điểm của mình về cổ phiếu ngành công nghệ xưa kia.