Rủi ro từ mô hình hoạt động của GMX

Xu hướng các trader trên GMX có lời trở lại

GMX là sàn giao dịch phái sinh phi tập trung cung cấp mức trượt giá bằng 0 cho các trader với mô hình GLP Pool.

Tuy nhiên, giới hạn phát triển của GMX lại nằm ở liquidity provider (trong trường hợp này là GLP pool). Theo đó, càng nhiều giao dịch trên GMX với khối lượng càng lớn thì quy mô của GLP Pool (hay TVL dự án) cũng cần phải tương ứng với nhu cầu đó.

Đọc thêm: Mô hình hoạt động GMX: Thiết kế độc đáo với "Ponzi" Tokenomics

Mô hình này được thiết kế để liquidity provider là bên giao dịch đối xứng với trader. Do đó, phần lỗ của trader sẽ tương ứng với mức lợi nhuận của liquidity provider (GLP holder). Bên cạnh đó, GLP staker cũng nhận được một phần phí giao dịch trên sàn.

Vì vậy, GMX sẽ hoạt động trên giả định phần lớn các trader trên thị trường sẽ thua lỗ. Khi đó, GLP staker sẽ vừa nhận được lợi nhuận từ phí giao dịch lẫn phần lỗ của trader. Mức yield cao từ GLP sẽ thu hút thêm thanh khoản cho GMX nhằm đảm bảo đáp ứng nhu cầu giao dịch của người dùng.

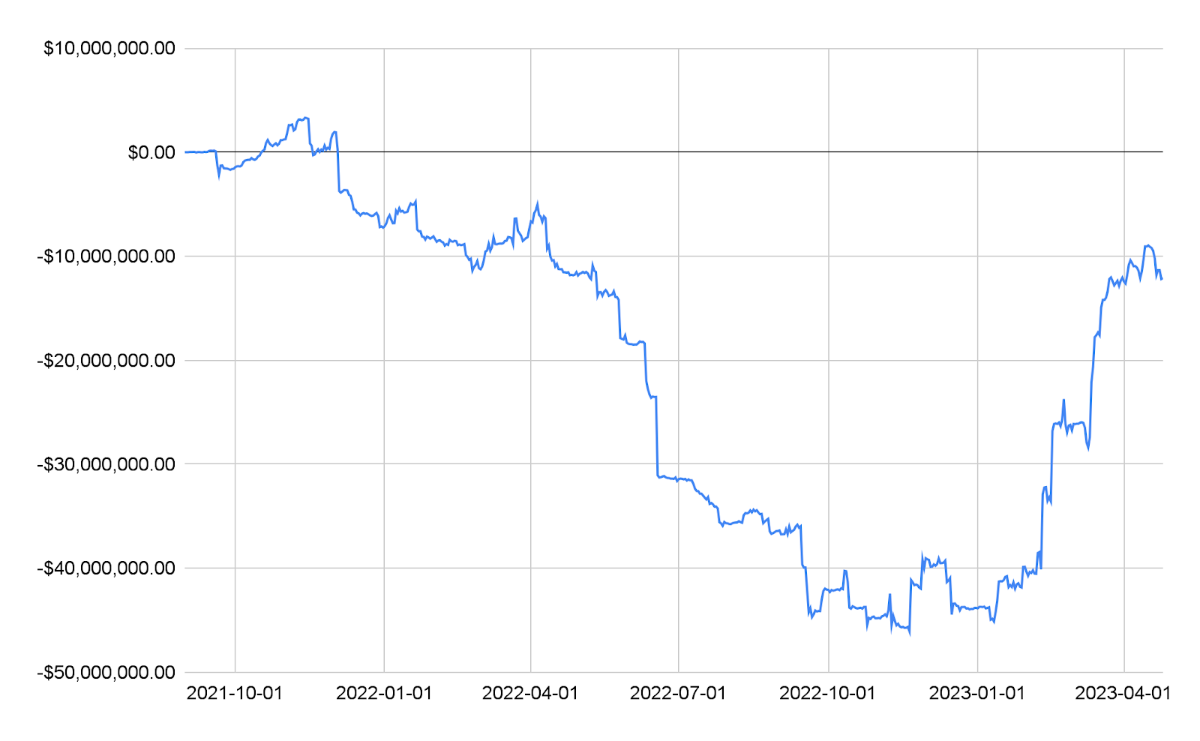

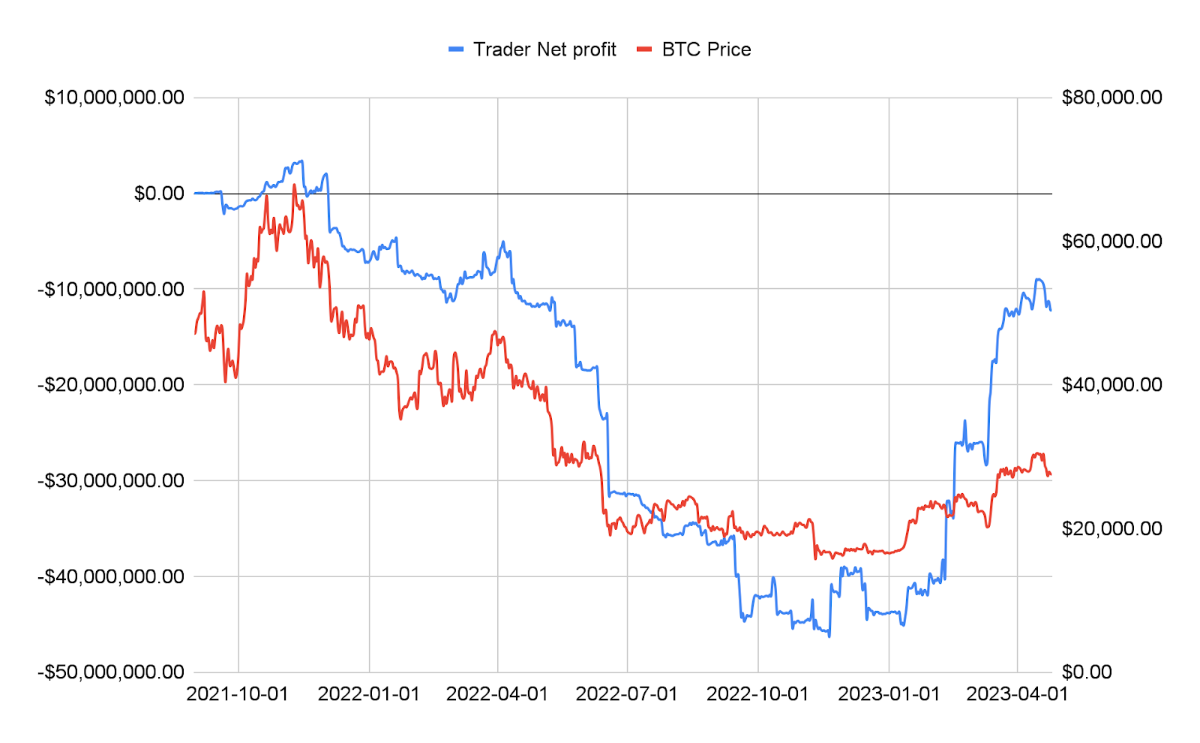

Tuy nhiên, trong khoảng thời gian từ đầu năm 2023 đến nay, xu hướng lỗ của các trader trên sàn GMX đã đảo chiều.

Cụ thể, các trader trên GMX từ mức lỗ ròng giảm từ mức khoảng 45 triệu USD từ đầu năm xuống còn khoảng 12 triệu USD (trên hệ Arbitrum).

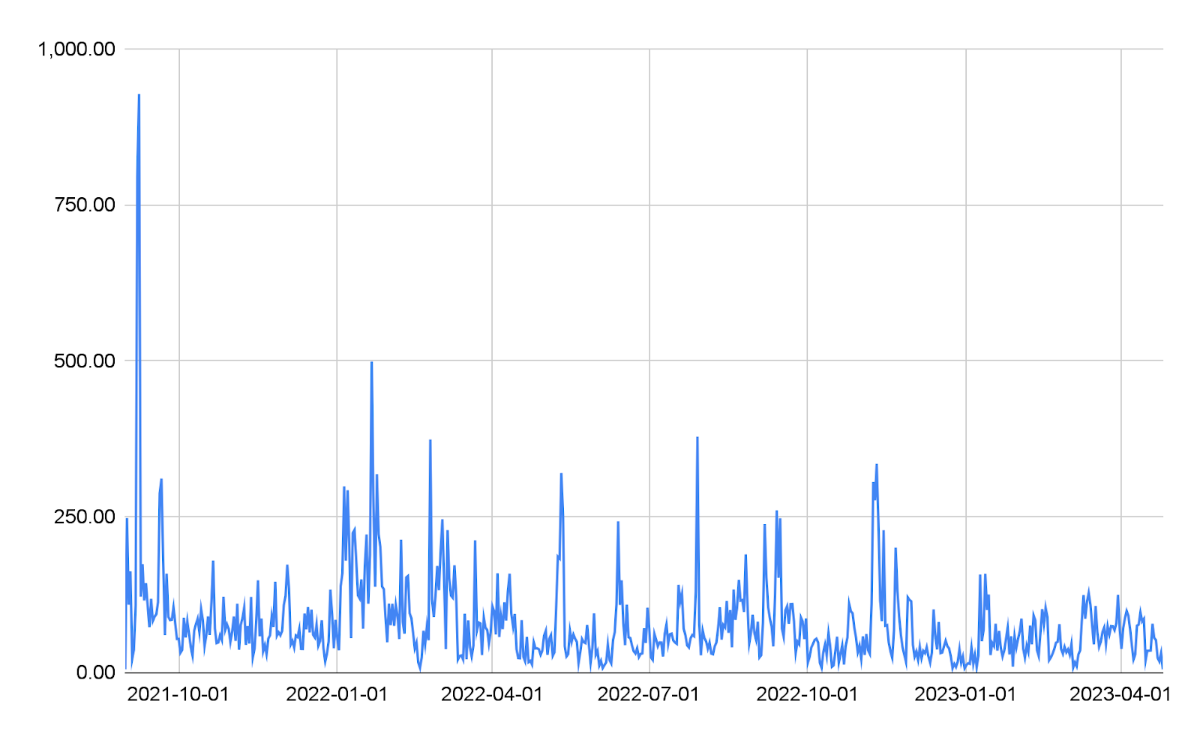

Ngoài ra, chỉ số AUM Daily Usage của GMX đang có xu hướng giảm.

Vì vậy nguồn yield của GLP đang ngày càng giảm (vì trader có lời trở lại, TVL tăng mà AUM Daily Usage không tăng tương ứng). Điều này sẽ khiến động lực nắm giữ GLP giảm đi.

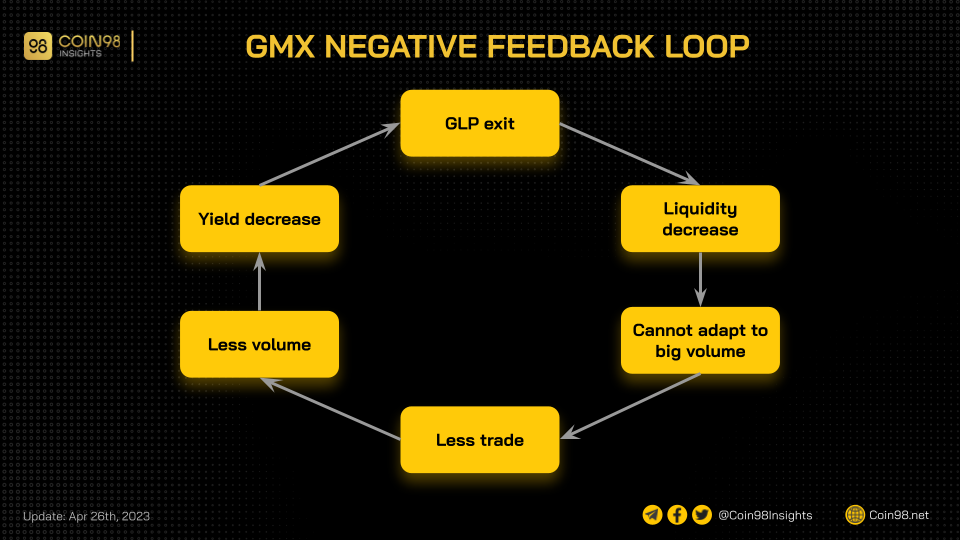

Khi đó, rủi ro GMX đi vào negative feedbackloop sẽ gia tăng.

Rủi ro GMX đi vào negative feedback loop?

Negative feedback loop của GMX có thể được miêu tả như hình dưới đây:

Theo đó, khi GLP holder bị thua lỗ quá nhiều hoặc mức yield không đủ hấp dẫn, họ sẽ có xu hướng rút ra khỏi GMX. Khi đó, TVL sẽ sụt giảm và khiến nhu cầu thanh khoản của các trader sẽ không được đáp ứng dẫn tới khối lượng giao dịch giảm. Từ đó nguồn yield giảm và sẽ khiến GLP rút vốn hơn nữa.

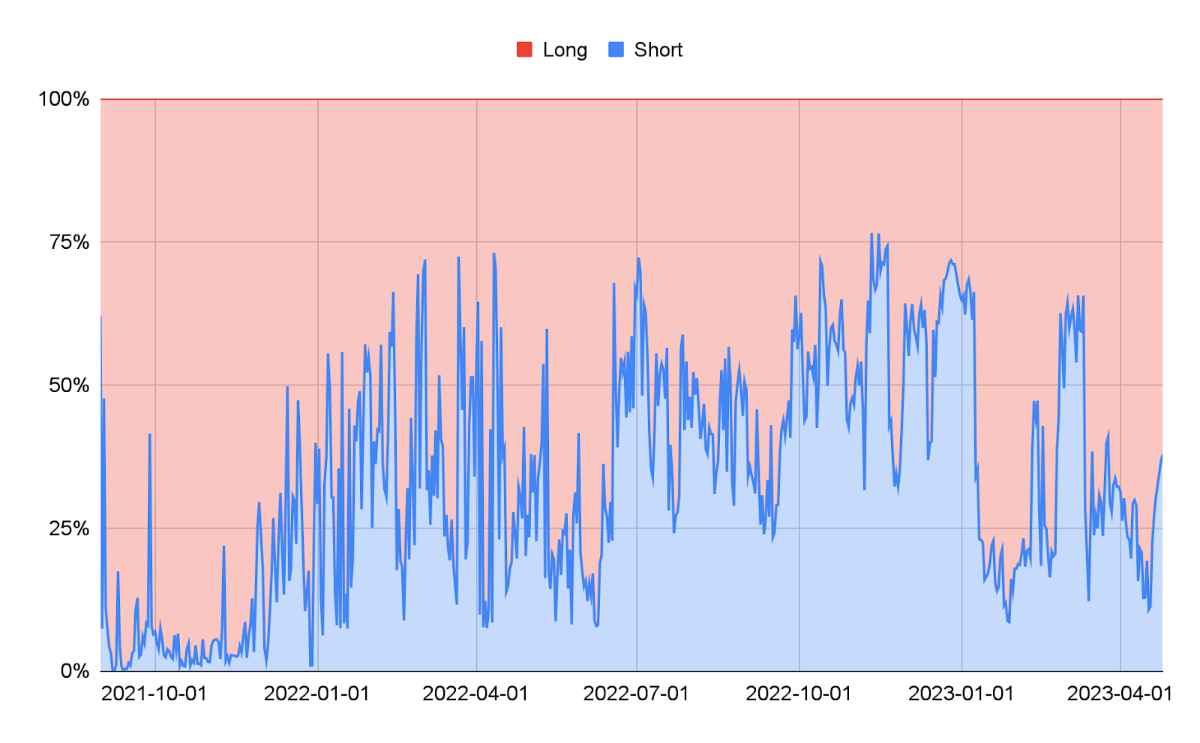

Bên cạnh đó, do cơ chế không có funding rate nên các trader trên GMX trong một thời điểm nhất định thường sẽ có xu hướng thiên về một chiều Long hoặc Short.

Do vậy, trong khoảng thời gian từ đầu năm 2023 tới nay, khi BTC có mức tăng trưởng khoảng hơn 70% thì các trader đã có lời trở lại.

Do đó nếu các trader đặt cược đúng xu hướng của thị trường GLP sẽ thua lỗ và nguồn yield sẽ nhận được ít hơn và nếu mức thua lỗ vượt quá khả năng mà phí giao dịch có thể bù được thì rủi ro GMX đi vào negative feedback loop kể trên sẽ tăng lên.

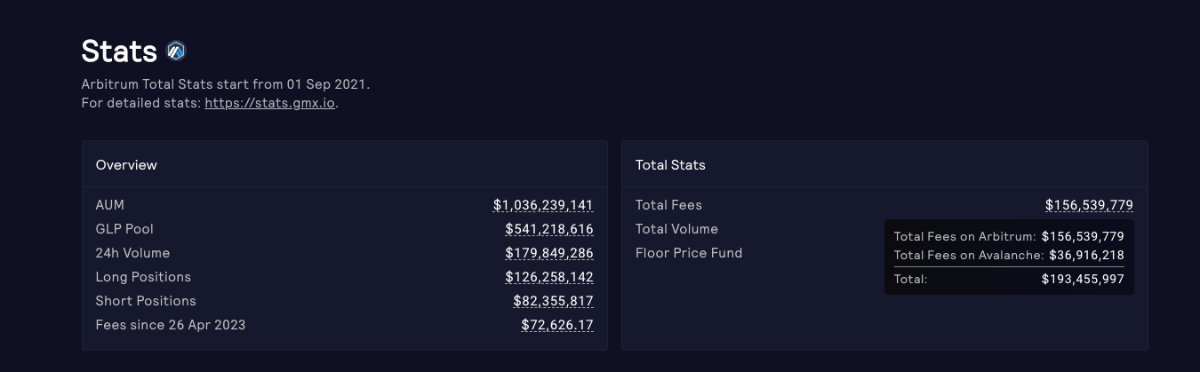

Từ khi khởi chạy chính thức tới nay, GMX đã thu được tổng cộng hơn 193 triệu USD phí giao dịch (trên cả hai hệ sinh thái).

Trong đó, 70% tương đương với 135.4 triệu USD đã được phân bổ cho GLP. Như vậy, con số 45 triệu USD từ mức lỗ ATH của trader kể trên đóng góp một phần không nhỏ vào thu nhập của GLP holder.

Do đó, GMX cần phải điều chỉnh lại thiết kế của dự án để cân bằng khối lượng giao dịch long/short nhằm duy trì tính ổn định trong thu nhập của GLP holder (có thể thông qua hình thức funding rate).

Tuy hiện tại, mức phí giao dịch của GMX phân bổ cho GLP vẫn có thể bù đắp được rủi ro trader có lời. Tuy nhiên, nếu vẫn duy trì mô hình hiện tại, khi thị trường tăng trưởng mạnh và các trader đồng loạt Long (trong lịch sử đã có thời điểm 99% open interest trên GMX đều là lệnh Long) thì GMX sẽ gặp rủi ro lớn.

Ngoài ra, khi GMX đi vào negative feedback loop thì giá token cũng sẽ bị ảnh hưởng nặng nề do cơ chế staking của dự án.

Hiện số lượng token GMX tham gia staking đạt khoảng 6.7 triệu token (chiếm hơn 50% tổng cung). Trong đó, chỉ có 3% token GMX đang trong các pool thanh khoản (theo bảng trên). Vì vậy khi rủi ro kể trên xảy ra, token GMX cũng sẽ chịu áp lực bán rất lớn so với thanh khoản.

Rủi ro từ GMX sẽ là cơ hội cho các nền tảng perpetual khác

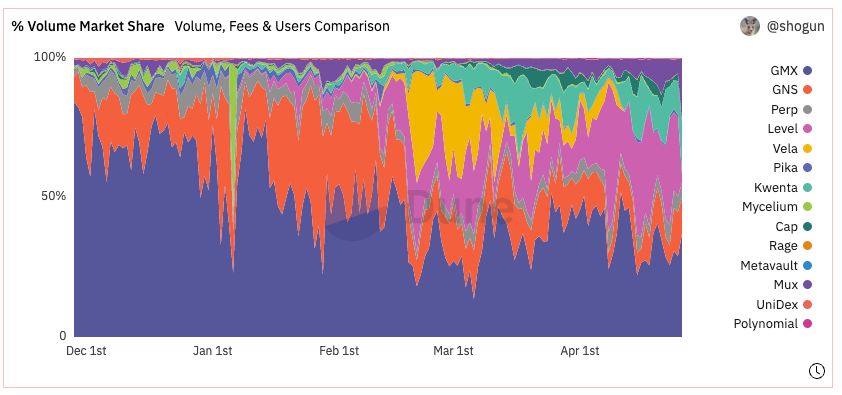

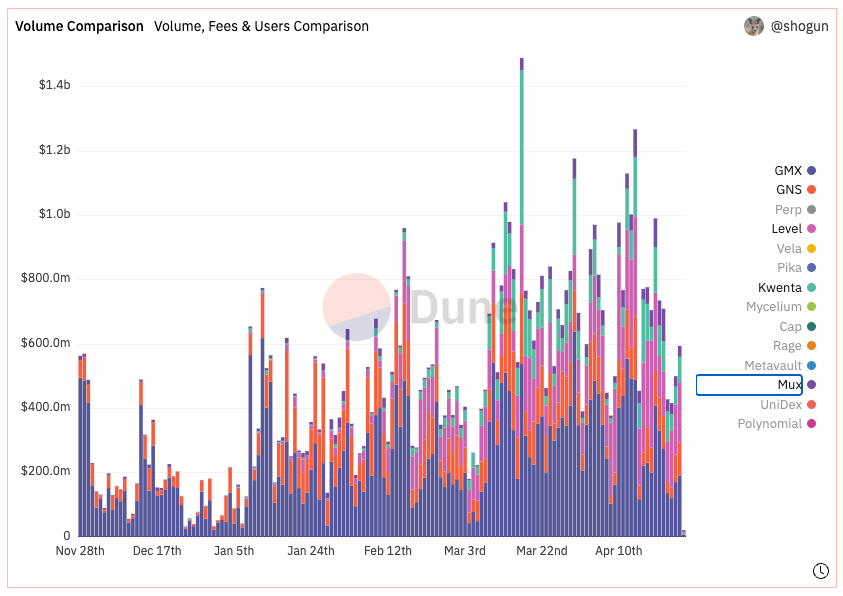

Hiện nay, thị trường decentralized perpetual đang được chiếm lĩnh bởi một vài cái tên chính (xét theo khối lượng giao dịch) đó là Dydx, GMX, Gains Network, Kwenta, Mux protocol.

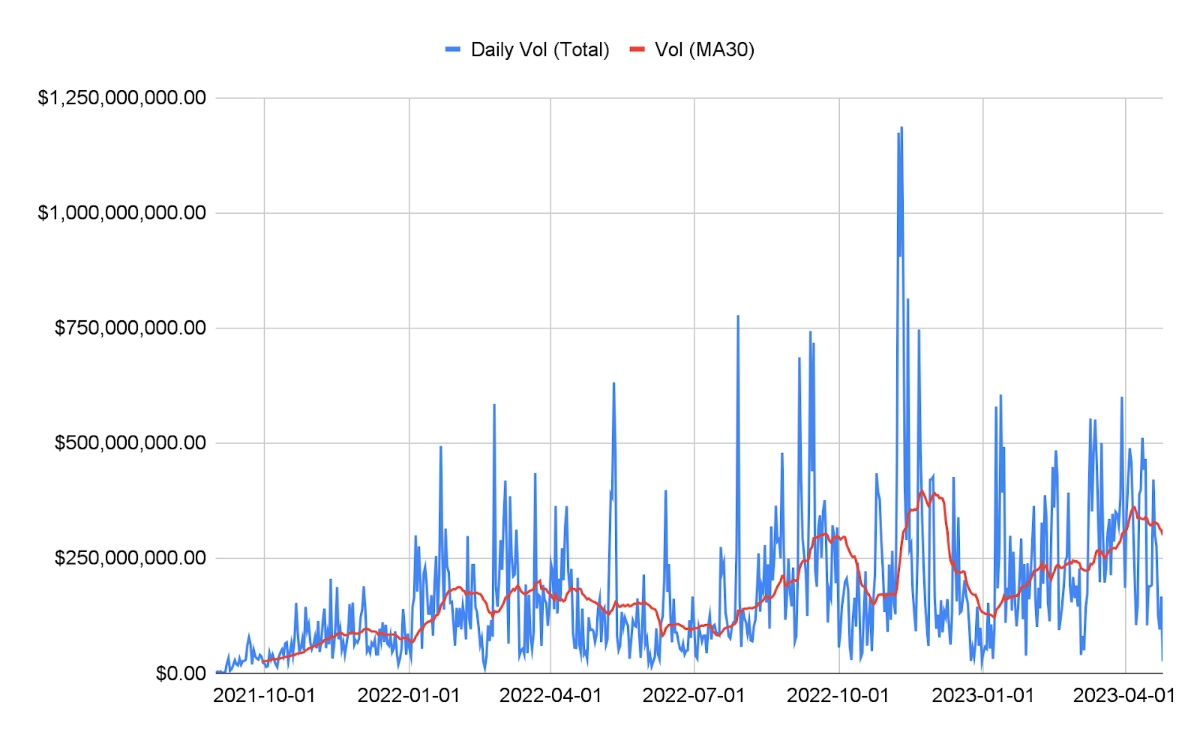

Trong số các nền tảng này, khối lượng giao dịch trung bình ngày của GMX tỏ ra vượt trội (trung bình 30 ngày từ đầu năm 2023 dao động trong khoảng 130 triệu USD đến 350 triệu USD).

Thông thường, khối lượng giao dịch trên GMX thường vượt trội hơn so với các sàn giao dịch còn lại.

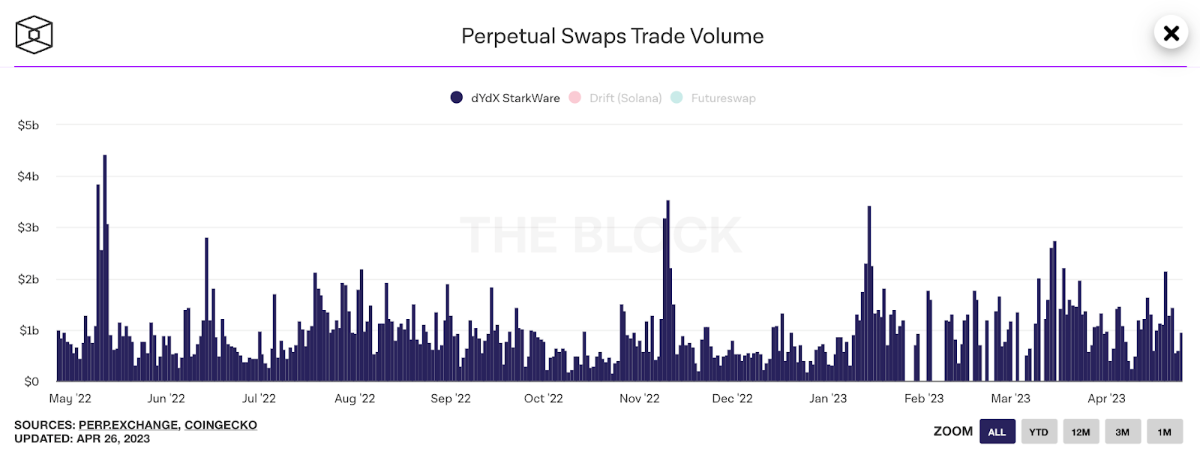

Đối với Dydx, trung bình khối lượng giao dịch trong ngày thường đạt trên mốc 1 tỷ USD.

Khi rủi ro kể trên xảy ra với GMX thì sẽ là cơ hội để cho các sàn giao dịch decentralized perpetual khác chiếm lĩnh thị phần.

Nếu phần lớn khối lượng giao dịch (trung bình khoảng 250 triệu USD một ngày trong năm 2023) từ GMX chuyển qua các sàn giao dịch như Kwenta hay Dydx thì sẽ góp phần làm gia tăng đáng kể doanh thu cho các dự án này.

Đối với một số sàn giao dịch có mô hình hoạt động tương tự như GMX như Gains Network, Level Finance, Mux Protocol, … chúng ta cũng cần đặc biệt chú ý tới rủi ro này khi đưa ra quyết định đầu tư.

Đối với Dydx và Kwenta (các sàn có mô hình hoạt động khác với GMX) có một vài lợi thế so với GMX như sau:

- Kwenta: sử dụng synthetic mint nên cũng có mức trượt giá bằng 0.

- Dydx: tự phát triển app-chain riêng, khối lượng giao dịch lớn và hỗ trợ giao dịch nhiều tài sản hơn so với GMX.

Bên cạnh đó, cả hai sàn giao dịch đều có thể cho khả năng mở rộng lớn hơn GMX do GMX chỉ dựa vào một pool thanh khoản chung để giao dịch.

Nhìn chung, nếu GMX có thể sớm đưa ra giải pháp khắc phục rủi ro đi vào negative feedback loop thì có thể dự án sẽ vẫn tiếp tục duy trì thị phần trong tương lai. Tuy vậy, vẫn còn nhiều câu hỏi được đặt ra về khả năng mở rộng để giao dịch nhiều loại tài sản khác nhau trên GMX.

Nếu rủi ro kể trên không có giải pháp khắc phục triệt để thì các dự án perpetual DEX khác sẽ có khả năng vươn lên và tăng trưởng trong tương lai.