Bitcoin sẽ đạt mức giá 1 triệu USD sau 90 ngày?

Cựu CTO Coinbase cược Bitcoin đạt 1 triệu USD trong 90 ngày

Vào ngày 18/3, Balaji Srinivasan (cựu Giám đốc công nghệ (CTO) của Coinbase và là đối tác của quỹ đầu tư mạo hiểm A16z) chia sẻ trên Twitter rằng nước Mỹ sẽ rơi vào siêu lạm phát và Bitcoin sẽ đạt giá trị 1 triệu USD trong 90 ngày tới. Balaji tự tin đánh cược 1 triệu USD với một chuyên gia tài chính tên James Medlock trên Twitter.

I will take that bet.

— Balaji (@balajis) March 17, 2023

You buy 1 BTC.

I will send $1M USD.

This is ~40:1 odds as 1 BTC is worth ~$26k.

The term is 90 days.

All we need is a mutually agreed custodian who will still be there to settle this in the event of digital dollar devaluation.

If someone knows how to do this… https://t.co/hhPr522PQu pic.twitter.com/6Aav9KeJpe

Srinivasan chia sẻ, ngân hàng trung ương, ngân hàng thương mại và cơ quan quản lý ngân hàng đã lừa dối những người nắm giữ và gửi tiền USD. Lượng tiền trong ngân hàng hiện không đủ để thực hiện các khoản rút tiền lớn và đồng loạt. Các ngân hàng này đã sử dụng khoản tiền gửi để mua lượng lớn T-bonds (trái phiếu kho bạc dài hạn) và các loại trái phiếu dài hạn khác vào 2021. Thay vì công khai thông tin này, họ lại che giấu.

Nguyên nhân được cho là do Powell trì hoãn việc tăng lãi suất trước tháng 11/2021 khi thời gian bầu cử năm 2022 đến gần. Các tổng thống đặc biệt không thích tăng lãi suất trong thời gian này. Sau đó, lãi suất tăng nhanh và bất ngờ đã khiến bất cứ ai mua trái phiếu dài hạn khác trước đó thua lỗ.

Srinivasan cho rằng Mỹ sẽ sớm rơi vào siêu lạm phát và đồng USD sẽ mất phần lớn giá trị, khiến giá Bitcoin tăng mạnh.

Để hiểu những gì khiến Srinivasan băn khoăn, hãy cùng tìm hiểu tại sao thời gian gần đây nhiều ngân hàng bị phá sản, vai trò của trái phiếu dài hạn đối với hệ thống ngân hàng hay những điều này có thể ảnh hưởng gì đến đồng USD, khiến giá Bitcoin tăng lên mức 1 triệu USD/Bitcoin.

Trước hết, hãy cùng phân tích nền kinh tế vĩ mô, điều có sức ảnh hưởng lớn nhất đến hệ thống ngân hàng nói chung và đồng USD nói riêng.

Kinh tế vĩ mô có thực sự ủng hộ Bitcoin?

Chuyện gì đang xảy ra cho các ngân hàng truyền thống? Đặc biệt kể từ khi đại dịch Covid-19 diễn ra đến nay? Trước tiên hãy cùng trả lời câu hỏi tại sao các ngân hàng lại mua trái phiếu dài hạn.

Tại sao các ngân hàng mua trái phiếu dài hạn?

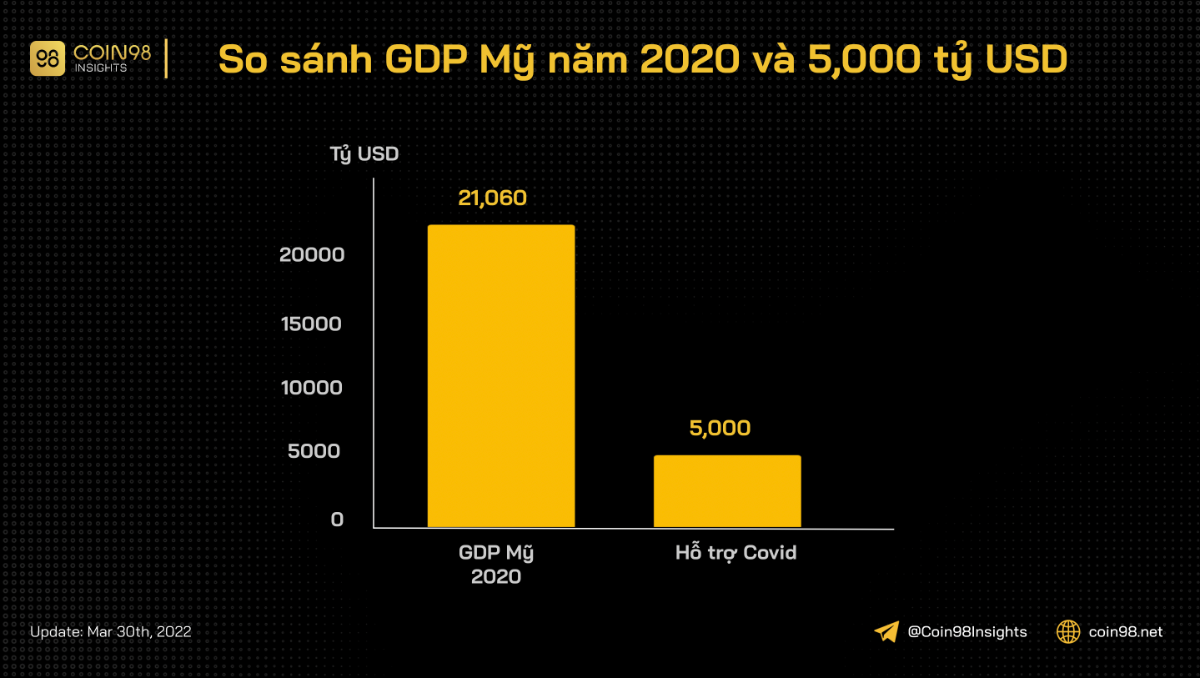

Dịch bệnh Covid-19 đã khiến kinh tế toàn cầu suy thoái. Người dân không thể tự do đi làm, cũng không tự do mua sắm. Để vực dậy nền kinh tế, số tiền 5,000 tỷ USD đã được FED bơm vào nền kinh tế.

5 nghìn tỷ USD được FED bơm vào nền kinh tế Mỹ để đối phó với Covid. Nguồn: NYTimes

Lúc này người dân Mỹ được cho tiền nhưng họ không xài hết mà chỉ dùng một chút và để dành phần còn lại để phòng ngừa. Điều này đi ngược lại những gì FED mong đợi khi tiền được bơm ra nhưng không được dùng hết, khiến vận tốc tiền giảm, kinh tế không phát triển mạnh. Khi đã có khoảng tiền tiết kiệm, không ai có nhu cầu vay tiền từ ngân hàng nữa. Trong khi đó, hoạt động cho vay là một trong những nguồn thu chính của ngân hàng.

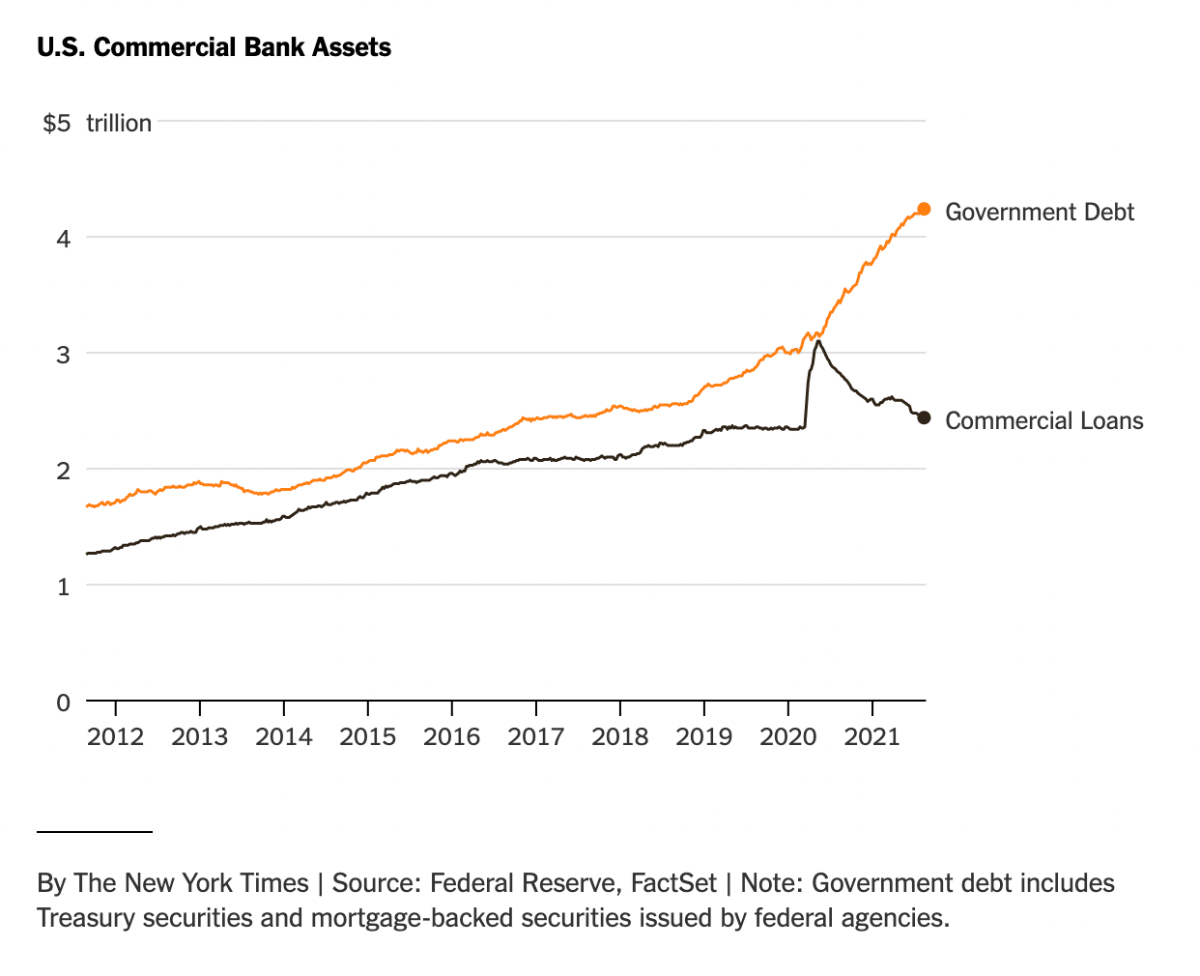

Vậy ngân hàng với lượng tiền khổng lồ đang nắm giữ sẽ làm gì để gia tăng lợi nhuận? Nếu không làm gì, chỉ số rủi ro cơ hội sẽ gia tăng khi nắm giữ tiền mặt. Lúc này, dù tỉ lệ lợi nhuận từ trái phiếu dài hạn khá thấp, các ngân hàng vẫn thực hiện mua vào liên tục.

Bằng cách này, các ngân hàng đã tạo ra lợi nhuận cần thiết để trả lãi suất cho người gửi tiền và thu được một phần lợi nhuận nhỏ. Khi nền kinh tế hồi phục và người dân vay mượn nhiều hơn, các ngân hàng sẽ không phải mua những loại trái phiếu dài hạn này nữa.

Theo một phân tích từ JPMorgan, khoảng 150 tỷ USD trái phiếu dài hạn đã được các ngân hàng mua vào tính đến quý 2/2021.

Tài sản ngân hàng Mỹ: Cho vay giảm, nợ chính phủ tăng cao. Nguồn: NYTimes

Tại sao lãi suất tăng lại khiến các ngân hàng khủng hoảng?

Các ngân hàng mua trái phiếu dài hạn ở mức giá mà lãi suất đang bằng 0 hoặc rất thấp. Khi lãi suất tăng, giá của những tài sản này bị giảm. Điều này trùng khớp với nhận định của ông Srinivasan.

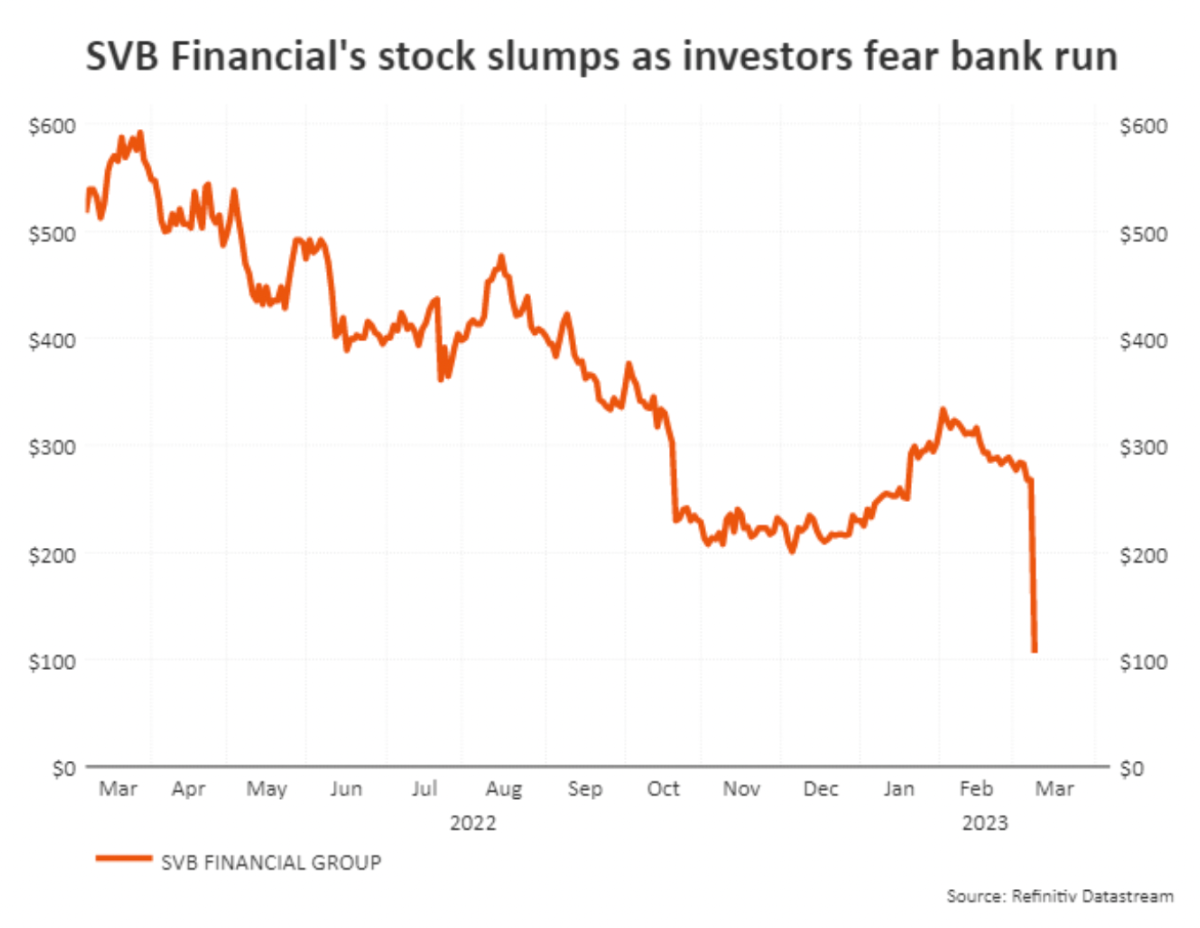

Lấy ví dụ về ngân hàng Silicon Valley Bank. Sự sụp đổ của SVB là thất bại ngân hàng lớn nhất của Mỹ kể từ cuộc khủng hoảng tài chính năm 2008 và gây ra làn sóng chấn động khắp hệ thống tài chính khi khách hàng tranh nhau rút tiền mặt và chính quyền cố gắng khôi phục niềm tin.

Ngân hàng này đã thua lỗ 1.8 tỷ USD khi mua trái phiếu dài hạn ở mức lãi suất 1.79% và buộc phải bán chúng ở mức lãi suất 3.9% để cân bằng bảng cân đối tài chính sau khi các nhà gửi tiền đồng loạt yêu cầu rút tiền. Điều này đã khiến cổ phiếu ngân hàng giảm hơn 60%.

Cổ phiếu ngân hàng Silicon Valley Bank giảm hơn 60% sau công bố bán trái phiếu dài hạn. Nguồn: Refinitiv Datastream

Trái phiếu dài hạn là một trong những loại tài sản an toàn nhất. Việc các ngân hàng mua trái phiếu dài hạn để tăng lợi nhuận và giảm rủi ro cơ hội là điều có thể hiểu. Thế nhưng, các nhà gửi tiền lại quá lo lắng về việc FED tăng lãi suất và thực hiện rút tiền đồng loạt dẫn đến ngân hàng phá sản. Trong khi đó, nếu họ đợi đến lúc lãi suất giảm xuống vào năm 2024, sẽ không có chuyện phá sản hay thiếu hụt tiền nào xảy ra. Qua đó cho thấy tầm quan trọng của tâm lý trong lĩnh vực tài chính hành vi.

Ngoài ra, có một nguyên nhân khác khiến các ngân hàng ở Mỹ khủng hoảng. Để gia tăng GDP, Mỹ đã và đang hỗ trợ các doanh nghiệp startup về lĩnh vực công nghệ xanh và sản xuất chip phát triển. Đây là lĩnh vực rất mới và có tiềm năng tạo ra nguồn lợi nhuận khổng lồ. Các ngân hàng hỗ trợ các doanh nghiệp này bằng cách cho vay và đầu tư, mong chờ các doanh nghiệp phát hành IPO để thu được lợi nhuận.

Thế nhưng, việc tăng lãi suất quá nhanh khiến những doanh nghiệp này phát hành IPO không thuận lợi. Các nhà đầu tư mạo hiểm đã trở nên cực kỳ thận trọng đối với việc thực hiện các khoản đầu tư lớn do các điều kiện không ổn định. Việc các doanh nghiệp xanh này tiếp tục vay mượn để phát triển cũng khiến các ngân hàng phải thực hiện bán trái phiếu lỗ để có tiền. Tất cả những điều này đã dẫn đến sự sụp đổ của Silicon Valley Bank và các ngân hàng khác.

Tại sao siêu lạm phát có khả năng xảy ra ở Mỹ?

Siêu lạm phát (hyperinflation) ám chỉ rằng niềm tin vào một đồng tiền tệ bị giảm nghiêm trọng. Sức mạnh của đồng tiền bị giảm kinh khủng. Một số nước gặp tình trạng này là Venezuela, Sudan, Zimbabwe…

Số tiền cần thiết để mua một lượng ít cà chua ở Venezuela. Nguồn: npr

Ở Mỹ, có nhiều nguyên nhân có thể khiến nền kinh tế Mỹ đi vào siêu lạm phát. Đầu tiên, cung tiền tăng sau khi FED bơm tiền nhằm cứu kinh tế sau Covid, trong khi mức sản lượng vẫn giữ nguyên, vận tốc tiền giảm khiến lạm phát tăng. Lạm phát ở Mỹ thậm chí đạt mức 9.1% vào tháng 6/2022.

Các chính sách thắt chặt về người nhập cư của tổng thống Trump cũng khiến thị trường lao động bị thiếu hụt. Do đó, mức lương cần trả cho người lao động Mỹ cũng tăng lên. Lạm phát về giá hàng hóa có thể được kiểm soát phần nào nhưng lạm phát về tiền lương thì rất khó kiểm soát vì đây là sự thỏa thuận giữa người lao động và người chủ lao động.

Bên cạnh đó, chiến tranh trên thế giới giữa Nga và Ukraine cũng có thể khiến tăng khả năng Mỹ gặp siêu lạm phát khi Mỹ liên tục cung ứng tiền cho Ukraine.

Tuy nhiên, khả năng Mỹ bị siêu lạm phát nghiêm trọng như Venezuela, Sudan… là khá thấp khi tỷ lệ lạm phát ở Mỹ giảm từ 9.1% vào tháng 6/2022 còn 6% vào tháng 2/2023. Điều này thể hiện việc tăng lãi suất để kiềm chế lạm phát của FED đang diễn ra hiệu quả. Do đó, nhận định của ông Srinivasan về tình trạng siêu lạm phát ở Mỹ có thể khó có khả năng diễn ra.

Hành động của FED và giá Bitcoin sẽ đạt 1 triệu USD?

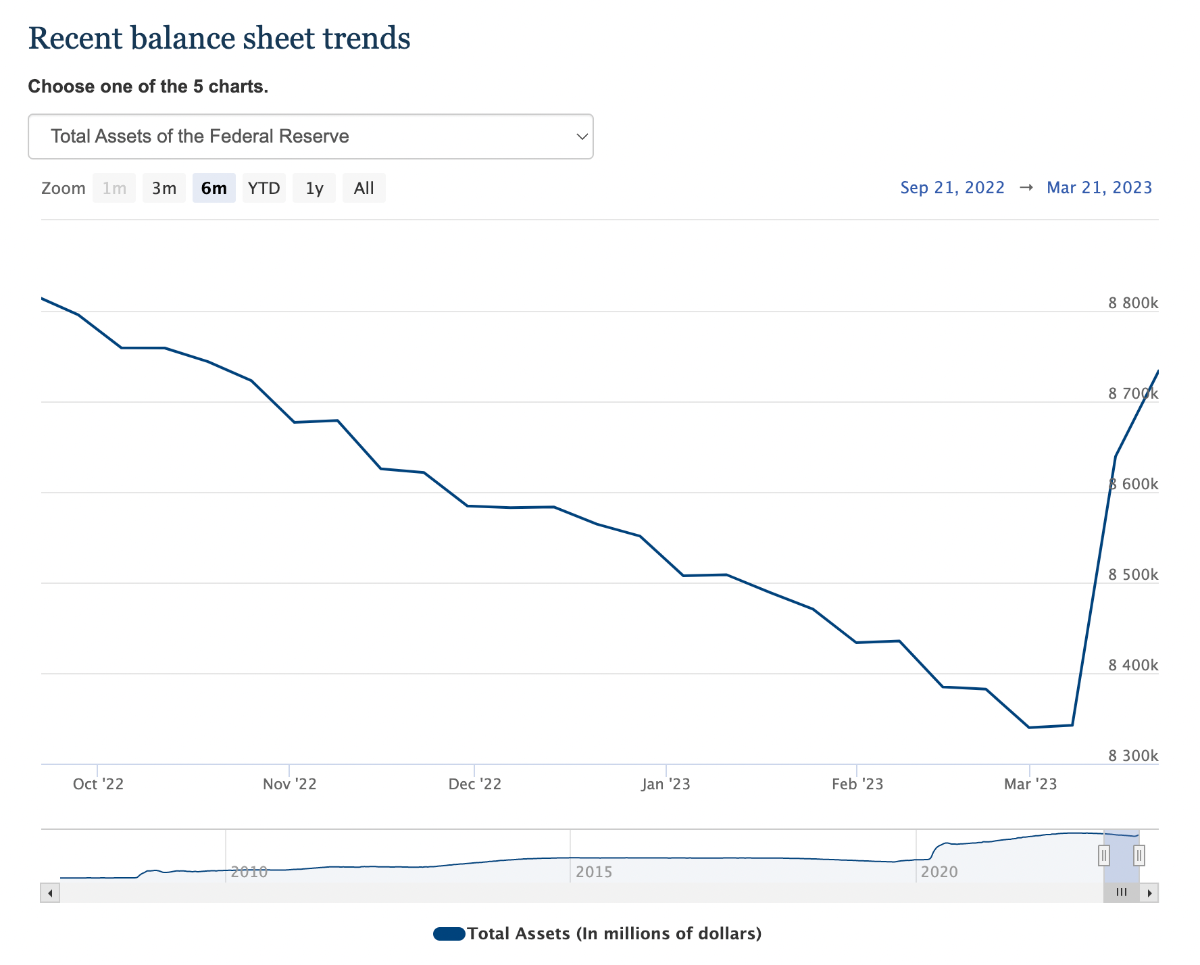

Từ ngày 7/3 đến ngày 21/3, Bảng cân đối kế toán của FED đã tăng 391 triệu USD.

Bảng cân đối kế toán của FED. Nguồn: FED

Nhiều nhà đầu tư cho rằng đây là hành động nới lỏng định lượng (quantitative easing/QE), tương tự như việc FED bơm tiền vào nền kinh tế sau Covid.

Trên thực tế, sự thay đổi này chủ yếu xuất phát từ việc các ngân hàng vay các khoản vay ngắn hạn từ ngân hàng trung ương để đối phó với cuộc khủng hoảng niềm tin của người gửi tiền. Hoạt động này hoàn toàn vì mục đích ổn định tiền tệ, không phải là QE.

Trong khi đó, lượng trái phiếu kho bạc dài hạn và chứng khoán đảm bảo bằng thế chấp của FED đã giảm lần lượt là 7 tỷ USD và 2 tỷ USD, như một phần của chương trình thắt chặt định lượng (QT) của ngân hàng trung ương đã khởi động vào tháng 6/2022.

FED có khả năng sẽ tiếp tục tăng lãi suất trong thời gian tới và giữ mức lãi suất này trong một khoảng thời gian cho đến khi nền kinh tế Mỹ hoàn toàn bị tác động. Hiện tại, dù FED tăng lãi suất, thị trường lao động ở Mỹ vẫn khá ổn định, không có quá nhiều người thất nghiệp (mặc dù đã có một lượng nhỏ). Kiềm chế lạm phát vẫn là mục tiêu hàng đầu của FED.

Dự đoán đến 2024, FED sẽ bắt đầu giảm lãi suất và nền kinh tế Mỹ có thể đi vào giai đoạn hồi phục. Điều này sẽ có tác động tích cực đến thị trường tài chính nói chung và thị trường crypto nói riêng.

Tuy nhiên, trước khi FED ngưng tăng lãi suất và bắt đầu hạ, có khả năng nhiều ngân hàng và doanh nghiệp khác sẽ bị ảnh hưởng nặng nề, thậm chí có khả năng phá sản với mức lãi suất cao và kéo dài dài ngày này.

Trường hợp khác có thể xảy ra là kinh tế Mỹ bị ảnh hưởng nặng nề ngay trong 2023, nhiều ngân hàng và doanh nghiệp phá sản, tỷ lệ thất nghiệp tăng cao. Lúc này FED có thể thực hiện hạ lãi suất ngay để phục hồi nền kinh tế.

Như vậy, những gì đang xảy ra hoàn toàn có cơ sở khiến Srinivasan lo ngại và thực hiện cá cược giá Bitcoin sẽ tăng lên mức 1 triệu USD trong vòng 90 ngày tới. Tuy nhiên, việc giá trị đồng USD giảm khiến Bitcoin đạt mức giá 1 triệu USD trong 90 ngày là điều khó có thể xảy ra.

Cần chú ý rằng số tiền cá cược 1 triệu USD có thể là khoản tiền không lớn đối với Srinivasan. Ông đang nắm giữ lượng lớn Bitcoin và đang cố gắng khiến mọi người FOMO để thoát hàng. Hoặc đơn giản ông chỉ muốn mọi người mua Bitcoin khiến giá tăng và ông hưởng lợi.

Tìm hiểu thêm: Không còn là “cổ phiếu công nghệ", Bitcoin đang tìm lại bản chất