Nối tiếp FTX sụp đổ: Genesis Trading và nguy cơ phá sản

Giữa lúc thị trường crypto đang căng thẳng sau sự sụp đổ của Alameda và FTX, tối 16/11, Genesis Lending (một nhánh hoạt động của công ty mẹ Genesis) đã tạm dừng rút tiền. Hiện tại, có rất nhiều thông tin và giả thuyết xoay quanh sự kiện Genesis, bài viết sẽ cung cấp cho các bạn góc nhìn tổng quan về sự kiện này.

Key Insights:

- Digital Currency Group (DCG) là một trong những quỹ đầu tư hàng đầu trong ngành công nghiệp crypto do Barry Silbert thành lập vào năm 2015.

- Genesis Global và Grayscale Investments là 2 công ty quan trọng nhất của DCG.

- Vấn đề xoay quanh một nhóm “tay to”, gồm 5 người chơi chính: DCG, Grayscale Investments, Hedge Fund (do 3AC đại diện) và Genesis Global.

- Guồng quay hoạt động khá ổn định cho đến khi 3AC gặp vấn đề từ sự sụp đổ của LUNA - UST.

- Hiện tại, mọi thứ vẫn chưa rõ ràng, nhất là tình hình nội bộ của DCG và Genesis Group. Tuy nhiên, có thể có một kịch bản giảm giá cho BTC trong ngắn và trung hạn (3-12 tháng tới).

Digital Currency Group và mối quan hệ với Genesis Trading

Tổng quan về Digital Currency Group (DCG)

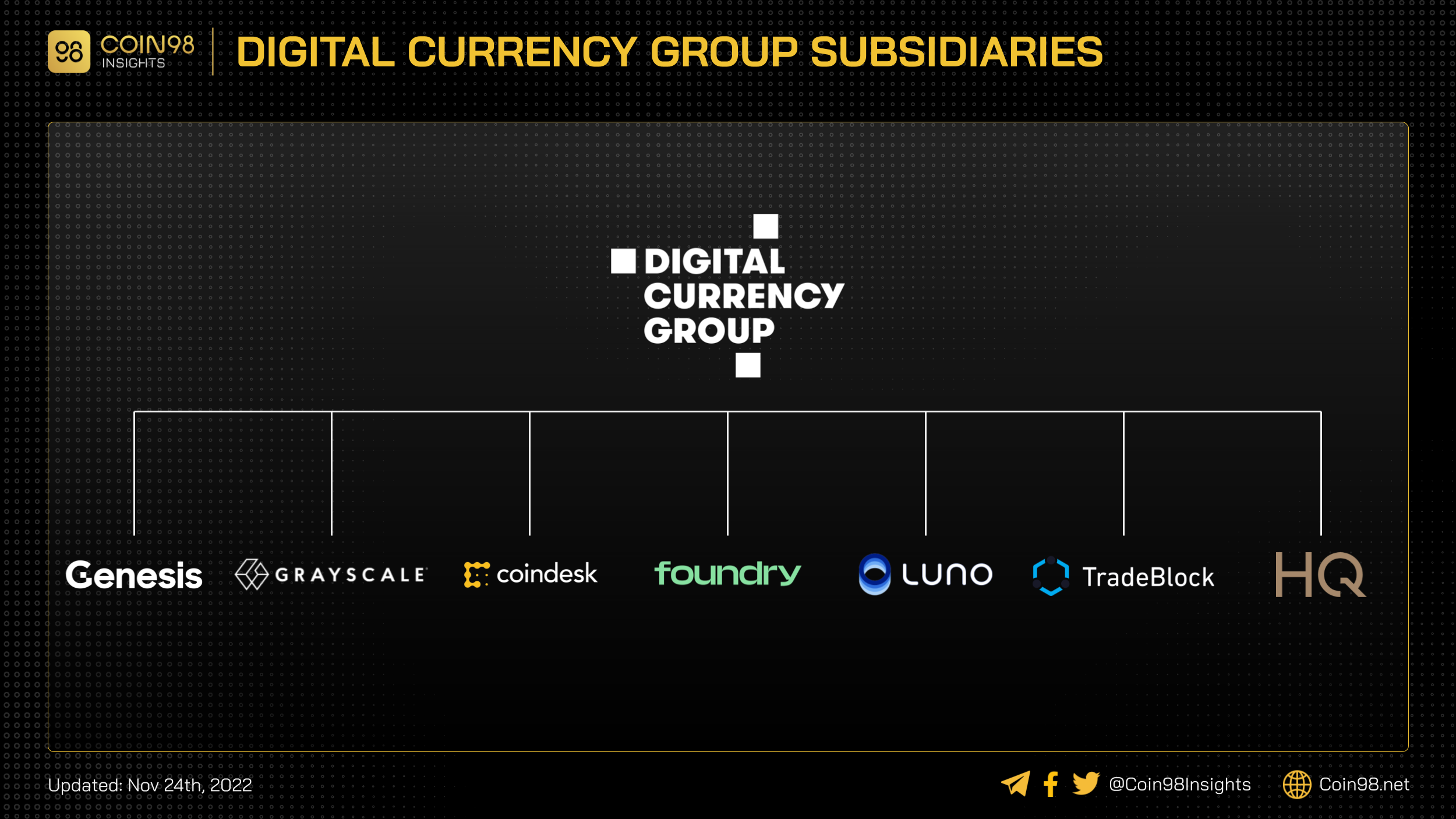

Digital Currency Group (DCG) là một công ty đầu tư mạo hiểm tập trung vào thị trường crypto do Barry Silbert thành lập vào năm 2015.

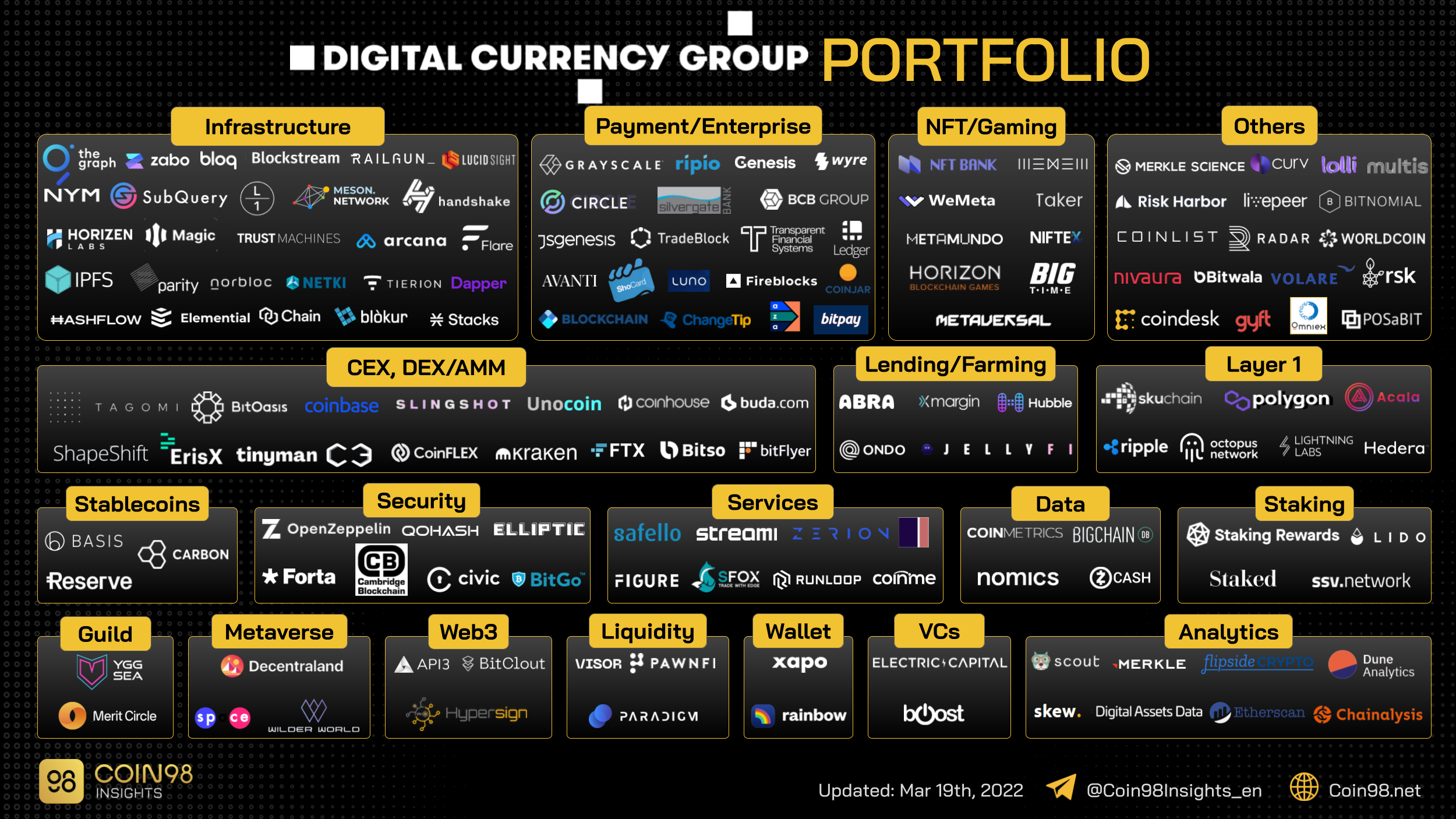

DCG là một trong những quỹ đầu tư hàng đầu trong ngành công nghiệp crypto. Tính đến tháng 11/2021, họ đã thực hiện hơn 200 khoản đầu tư vào các công ty tiền điện tử khác nhau. Dưới đây là một số công ty tiêu biểu trong portfolio của DCG.

- CoinDesk: Nền tảng truyền thông chuyên đưa tin tức và sự kiện trong ngành.

- Genesis Trading: Công ty môi giới crypto hàng đầu trong thị trường.

- Grayscale Investments: Công ty quản lý tài sản tiền kỹ thuật số lớn nhất thị trường.

Tầm quan trọng của Genesis Global và Grayscale Investments đối với DCG

Trong portfolio của DCG, Genesis Global và Grayscale Investments là 2 công ty quan trọng nhất (tham khảo tweetstroms của Adam Cochran để biết thêm tầm quan trọng của họ đối với DCG).

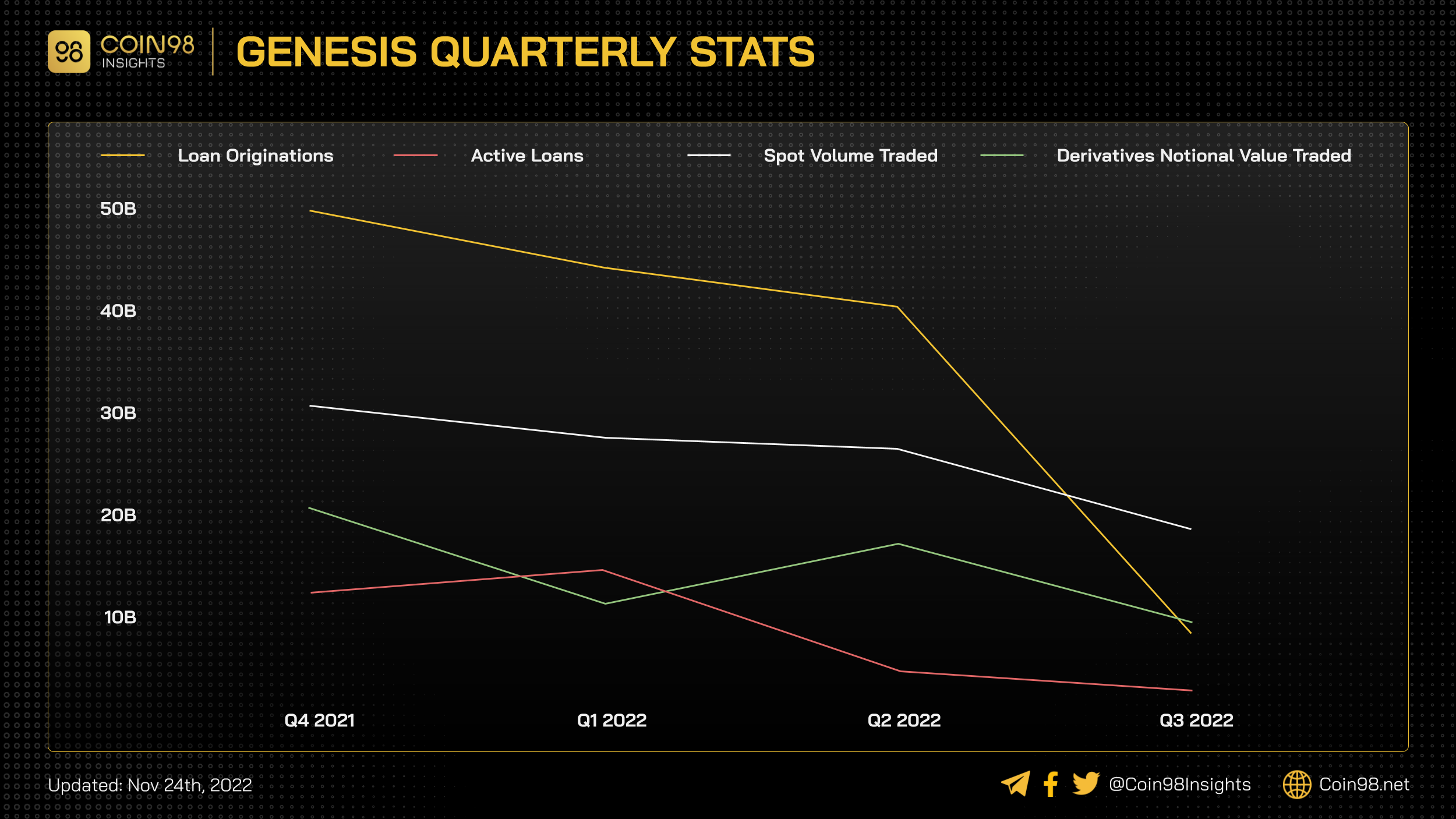

Genesis Global là một nền tảng crypto trading, lending, asset custody nhắm mục tiêu đến các khách hàng tổ chức và các nhà đầu tư cá nhân có giá trị tài sản ròng cao. Khi BTC đạt ATH vào năm 2021, tổng dư nợ phát sinh trong kỳ của Genesis Lending (một nhánh trong Genesis Global) đạt 50 tỷ USD.

Grayscale Investments, thành lập vào năm 2013, là công ty quản lý tài sản tiền kỹ thuật số (crypto asset manager). Khi BTC đạt ATH vào năm 2021, Grayscale AUM (Asset Under Management - tài sản đang quản lý) lớn hơn 40 tỷ USD, lớn nhất trong các công ty quản lý tài sản tiền kỹ thuật số.

Tìm hiểu thêm về danh mục đầu tư của DCG: Xu hướng đầu tư của Digital Currency Group

Vòng tròn xung quanh Grayscales Trust và những người chơi chính

Người chơi chính trong trò chơi Grayscales Trust (GBTC, ETHE)

- DCG: Công ty mẹ của Grayscale Investments, người mua (bidding) lớn của Grayscales Trust (GBTC, ETHE), có nhiệm vụ thúc đẩy các sản phẩm Grayscales Trust thành ETF.

- Grayscale Investments: Cung cấp các sản phẩm Grayscales Trust như GBTC, ETHE... Doanh thu của họ đến từ phí quản lý (management fee).

- Hedge Fund: Tận dụng sự chênh lệch giá giữa các sản phẩm của Grayscale Investments như GBTC, ETHE với tài sản cơ bản (underlying assets), tiến hành các chiến lược khác nhau để kiếm lợi nhuận từ premium hoặc discount. Một trong những người chơi lớn của nhóm này là 3AC.

- Genesis Global: Nơi cung cấp thanh khoản chính (trading và lending) cho các sản phẩm của Grayscales Trust như GBTC, ETHE.

Giá GBTC, ETHE vs giá tài sản cơ bản

Cách hoạt động của Grayscale Trust khá đơn giản:

Grayscale nhận tiền của nhà đầu tư để mua số lượng tài sản crypto tương đương (Grayscale Bitcoin Trust mua BTC, Grayscale Ethereum Trust mua ETH...). Người dùng sẽ nhận lại “cổ phần” tương đương với số tiền mình đã đầu tư.

Grayscale sẽ thu phí quản lý dựa theo ATUM. Theo ước tính của Adam Cochran, người sáng lập Cinneamhain Ventures, dựa vào ATUM ở thời điểm ATH, Grayscale có thể thu được 500 - 750 triệu USD phí quản lý mỗi năm.

Sau khi tham gia, tài sản của người tham gia sẽ bị khóa 6 tháng, họ không thể bán GBTC và ETHE đã mua. Ngoài ra, chúng cũng không thể được redeem thành tài sản cơ bản khi chưa phải là ETF.

Ở thời điểm hiện tại, GBTC hay ETHE có thể được giao dịch trên các thị trường thứ cấp (secondary market), giá cả của chúng dựa trên kỳ vọng vào việc: “Khi nào đề xuất để biến GBTC và ETHE trở thành ETF thành công?”

3AC và triết lý “max bidding”

Sự chênh lệch giá của GBTC, ETHE và tài sản cơ bản cung cấp cho các Hedge Fund thị trường để thực hiện các chiến lược phức tạp và kiếm lợi nhuận từ premium hoặc discount. Thanh khoản của BTC, ETH và quy mô của GBTC, ETHE cung cấp một thị trường đủ lớn cho các crypto Hedge Fund, trong đó nổi bật là 3AC (một số bài viết của Arthur Hayes, sáng lập BitMEX, cũng cho biết đây là chuyên môn của Zhu and Kyle - hai người đứng đầu 3AC).

Dựa trên giả định rằng đề xuất biến GBTC và ETHE thành ETF sẽ được thông qua trong tương lai, 3AC đã tận dụng đòn bẩy cao trên số vốn mà họ mà sở hữu. Khi giá GBTC lớn hơn NAV, họ mint GBTC và bán sau đó 6 tháng để kiếm premium. Khi giá GBTC thấp hơn NAV, họ mua GBTC discount, kỳ vọng đề xuất ETF được thông qua để giá GBTC tăng bằng hoặc lớn hơn NAV.

Không dừng lại ở giao dịch spot, 3AC dựa vào quy mô và danh tiếng được xây dựng trong các chu kỳ trước để vay một số tiền khá lớn từ việc thế chấp GBTC, các tài sản crypto và các khoản tương đương tiền khác (những thương vụ private và seed từ các dự án). Thậm chí, Voyager còn cho 3AC vay tín chấp.

Về cơ bản, chiến lược của 3AC gần giống việc long coin/token. Chiến lược sẽ ổn nếu:

- Đề xuất biến GBTC và ETHE thành ETF sớm được thông qua (2023-2024).

- Thị trường vẫn trong mùa uptrend và giá các tài sản crypto vẫn tăng đều.

Nhìn chung, triết lý “max bidding” của 3AC được Zhu quảng bá trên các phương tiện truyền thông với cái tên mỹ miều hơn là “Crypto Super Circle”.

Vai trò của DCG và Genesis Global

DCG, công ty mẹ của Grayscale Investment, đóng vai trò là người mua lớn đối với các sản phẩm như GBTC và ETHE. Theo thông tin từ Coindesk, DCG và các công ty con của họ sở hữu khoảng 10% tổng số GBTC.

Đối với Genesis Global, họ cung cấp 4 sản phẩm chính:

- Dịch vụ lưu ký (crypto custody).

- Spot trading.

- Derivative trading.

- Crypto Lending.

Với bối cảnh được trình bày ở trên, Genesis Trading là nơi cung cấp thanh khoản chính cho GBTC và ETHE. Genesis Lending là nơi lớn nhất chấp nhận GBTC và ETHE làm tài sản thế chấp.

Nói về vai trò của Genesis với thị trường. Trong giai đoạn bùng nổ cuối năm 2021 và đầu năm 2022, Genesis Trading duy trì số dư cho vay từ 10 - 16 tỉ USD. Giải quyết gần 30% nhu cầu Lending từ các tổ chức thời điểm đó.

Nhưng vào Q2/2022, mặc dù nhu cầu vay vẫn cao, hơn 40 tỷ USD, số dư cho vay của Genesis chỉ còn 1/3 (từ 14.6 tỷ USD xuống 4.9 tỷ USD), trong đó phần lớn tổn thất là do sự sụp đổ của 3AC, khiến họ phải chịu khoản lỗ 2.4 tỷ USD.

Ngòi nổ UST - LUNA và sự sụp đổ của 3AC

UST - LUNA “hút” rất nhiều tiền từ retail (các nhà bán lẻ) và quỹ đầu tư mạo hiểm trong crypto. 3AC là một trong những nhà đầu tư mạnh tay vào UST - LUNA. Việc UST sụp đổ ảnh hưởng tiêu cực đến cả thị trường crypto, khiến thị trường giảm sâu và cũng trực tiếp ảnh hưởng đến các vị thế vay của 3AC ở Genesis.

Thực tế, khi 3AC phá sản, Genesis là chủ nợ lớn nhất của 3AC (2.4 tỷ USD trên tổng nợ 3.575 tỷ USD).

Mặc dù DCG, công ty mẹ của Genesis, đã đệ đơn yêu cầu bồi thường 1.2 tỷ USD trên tổng số 2.4 tỷ USD, nhưng dựa trên con số 1 tỷ USD mà DGC gọi vốn gần đây, khả năng cao là họ đã lấy lại được các tài sản tương đương.

“Sương mù” xung quanh và cách ứng xử của DCG và Genesis Group trên truyền thông

Đầu tiên, chúng ta không thực sự biết “lỗ hổng” trong bảng cân đối kế toán của Genesis ra sao. Ngoài ra, Genesis đang trong tình trạng như thế nào: Thiếu khả năng thanh toán hay thiếu khả năng thanh khoản?

Thiếu khả năng thanh khoản tức là Genesis sở hữu các tài sản có giá trị tương đương để bù đắp vào khoản lỗ của mình, họ có thể chiết khấu chúng và bù lỗ nếu cần thiết. Thiếu khả năng thanh toán tức là ở đây thực sự có một lỗ hổng, vấn đề của điều này sẽ nghiêm trọng hơn. DCG và Genesis cần huy động vốn gấp để bù đắp cho lỗ hổng đó.

Tiếp theo, 1 tỷ USD mà DCG gọi vốn sẽ được dùng vào việc gì cũng không được trình bày rõ trên các phương tiện truyền thông. Mặc dù số vốn gọi được của họ đã giảm xuống 500 triệu USD, nhưng những vấn đề xung quanh vẫn chưa có gì sáng tỏ.

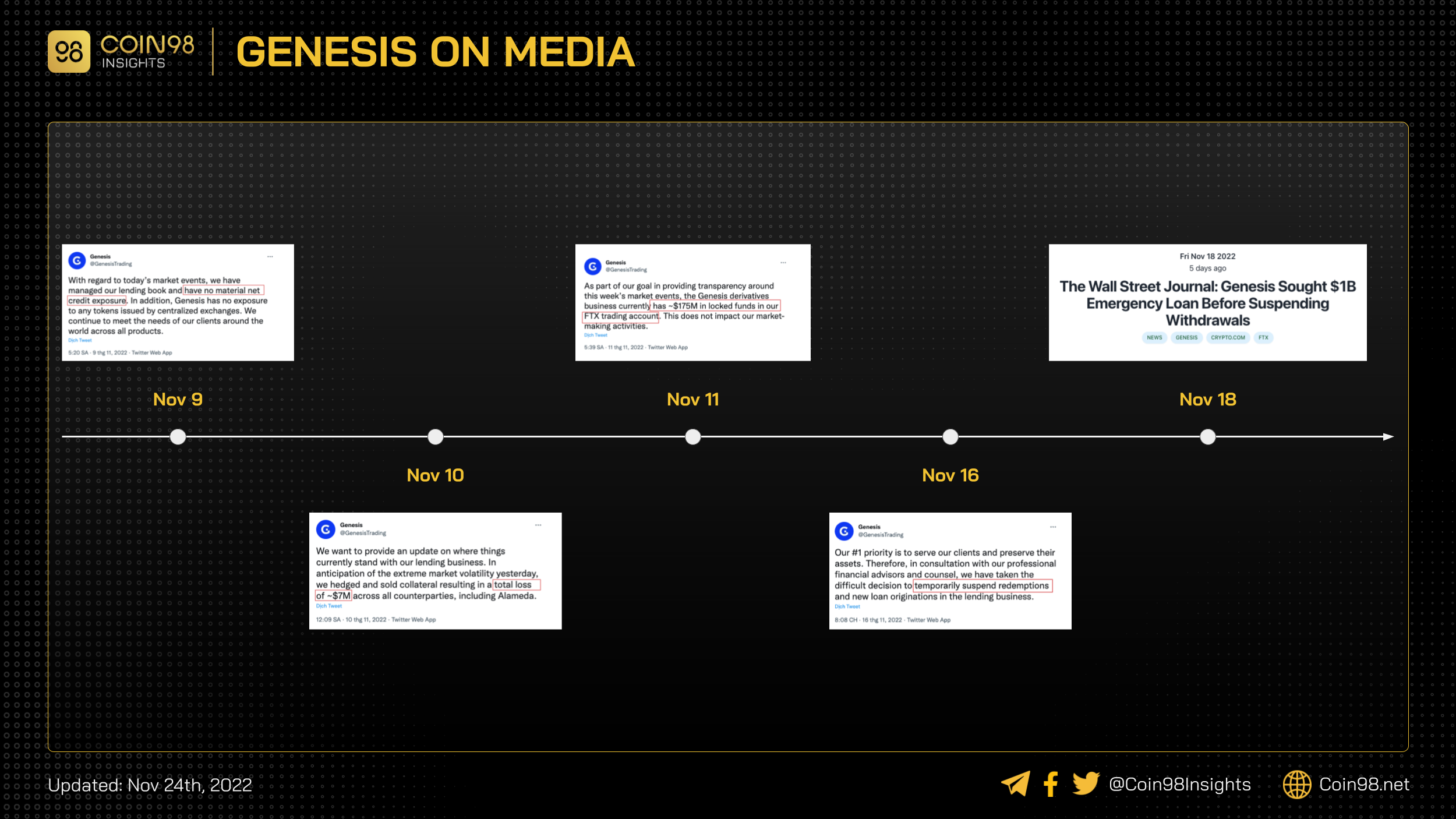

Bên cạnh đó, cách ứng xử trên truyền thông của Genesis cũng khiến cộng đồng quan tâm. Dòng thời gian của những điều Genesis thông báo trên truyền thông cho thấy thiệt hại của họ tăng dần: từ không thiệt hại → gọi vốn 1 tỷ USD.

Ngoài ra trong những ngày gần đây, Barry Silbert, người đứng đầu Genesis và DCG là cũng rất im hơi lặng tiếng. Anh chỉ tweet lại các tin liên quan. Điều này càng khiến nhiều người đưa các ra các giả thuyết tiêu cực xung quanh DCG và Genesis.

Có thể thấy, đa phần vấn đề đang bị “sương mù” bao quanh. Tuy nhiên, thời gian sẽ cho chúng ta biết điều gì đã thật sự xảy ra đằng sau DCG và Genesis? Đây chính là lý do chúng ta cần sự minh bạch của tài chính on-chain (DeFi).

Ảnh hưởng từ nguy cơ phá sản của Genesis

GBTC đang giữ hơn 600,000 BTC, giá trị tương đương hơn 10 tỷ USD (giá BTC khoảng 16,000 USD). Nhiều người lo sợ việc Genesis vỡ nợ sẽ khiến số GBTC này tràn ngập thị trường, khiến BTC nói riêng và thị trường nói chung giảm giá sâu. Tuy nhiên, đây là trường hợp xấu nhất có thể xảy ra, hãy xem xét các trường hợp khác.

DCG, Genesis Group, Grayscale Investment là 3 công ty khác nhau. Xét về mặt vốn hóa, Grayscales quan trọng hơn Genesis. Dù ở trong tình trạng khó khăn, nhưng phí quản lý mà Grayscale Investment thu được cũng gần 500 triệu USD. Ngoại trừ trường hợp bất đắc dĩ, DCG sẽ không để Genesis Group ảnh hưởng tới Grayscale Investment. Nếu mọi thứ trở nên quá tiêu cực, có khả năng DCG sẽ lựa chọn cắt bỏ “khối u ác tính” Genesis Group.

Grayscale brought in ~$477.59M in estimated revenue since the beginning of the year for its GBTC and ETHE products pic.twitter.com/hHxxCl9YxM

— Frank Chaparro (@fintechfrank) November 23, 2022

Trường hợp xấu hơn, DCG và Grayscale Investment có thể giải phóng một lượng GBTC để lấy tiền mặt. Vì chiết khấu của GBTC khá lớn nên nó có khiến giá BTC trên thị trường giảm do hoạt động kinh doanh chênh lệch giá. Các bạn quan tâm có thể tìm hiểu về Reg M.

Nhìn chung, mọi thứ vẫn chưa có gì rõ ràng, đặc biệt là tình hình nội bộ của DCG và Genesis Group. Tuy nhiên khả năng sẽ có một kịch bản giảm giá cho BTC trong ngắn và trung hạn (3-12 tháng tới).

Tổng kết

Thị trường tài chính được củng cố bởi niềm tin, khi được đặt nhiều niềm tin, thị trường sẽ hoạt động tốt và ngược lại. Tuy nhiên, sự im lặng của Barry Silbert trong vài tuần qua đã tạo ra nhiều câu hỏi và làm xói mòn niềm tin của người dùng vào thị trường crypto.