Mô hình hoạt động Cream Finance - Chất xúc tác nào để bùng nổ?

Tổng quan về Cream Finance

Cream Finance là một Lending Protocol phi tập trung nhắm vào phân khúc các loại tài sản long tails, dự án hiện hỗ trợ mạng lưới Ethereum, Binance Smart Chain và Fantom, và sắp tới sẽ là money market đầu tiên move lên Arbitrum.

Khác với các lending protocol đứng đầu chỉ hỗ trợ một vài loại tài sản (Compound, Aave), Cream Finance hỗ trợ một lượng lớn tài sản khác nhau.

Mô hình hoạt động & các sản phẩm của Cream Finance

Cream Finance nhắm vào sự linh hoạt từ việc hỗ trợ nhiều loại tài sản với mức độ rủi ro khác nhau, và đi kèm đó dự án cũng build nhiều sản phẩm khác với mục đích thu hút một lượng lớn tài sản và tạo thêm giá trị cho protocol.

Tổng quan về các sản phẩm của Cream Finance bao gồm:

- Money Markets.

- Iron Bank.

- Cream Staking.

- ETH2 Staking.

Chúng ta sẽ lần lượt phần tích từng thành phần của Cream Finance về 3 khía cạnh chính:

- Thành phần đó là gì?

- Mô hình hoạt động của mỗi thành phần.

- Cách capture value cho CREAM token.

Đầu tiên ta cùng tìm hiểu money markets của CREAM.

Money Markets

Về thiết kế Money Markets của Cream khá giống với của Compound hay Aave, sẽ có 2 thị trường:

- Supply: Nơi người dùng gửi tài sản của mình vào và nhận lãi suất.

- Borrow: Nơi người dùng vay tài sản từ protocol và trả lãi suất cho vay.

Cách thức hoạt động này khá giống với ngân hàng hiện tại nhưng người dùng được sự linh hoạt tuyệt đối khi có thể gửi, cho vay và rút tài sản của mình bất cứ lúc nào.

Sẽ có 2 thành phần tham gia vào Money Markets:

- Suppliers: Đây là bên cung, cung cấp tài sản để vào kho tiền của ngân hàng Cream.

- Borrowers: Bên vay, đây là bên mượn tài sản từ ngân hàng và trả lãi suất, từ đó tạo ra dòng yield cho Cream.

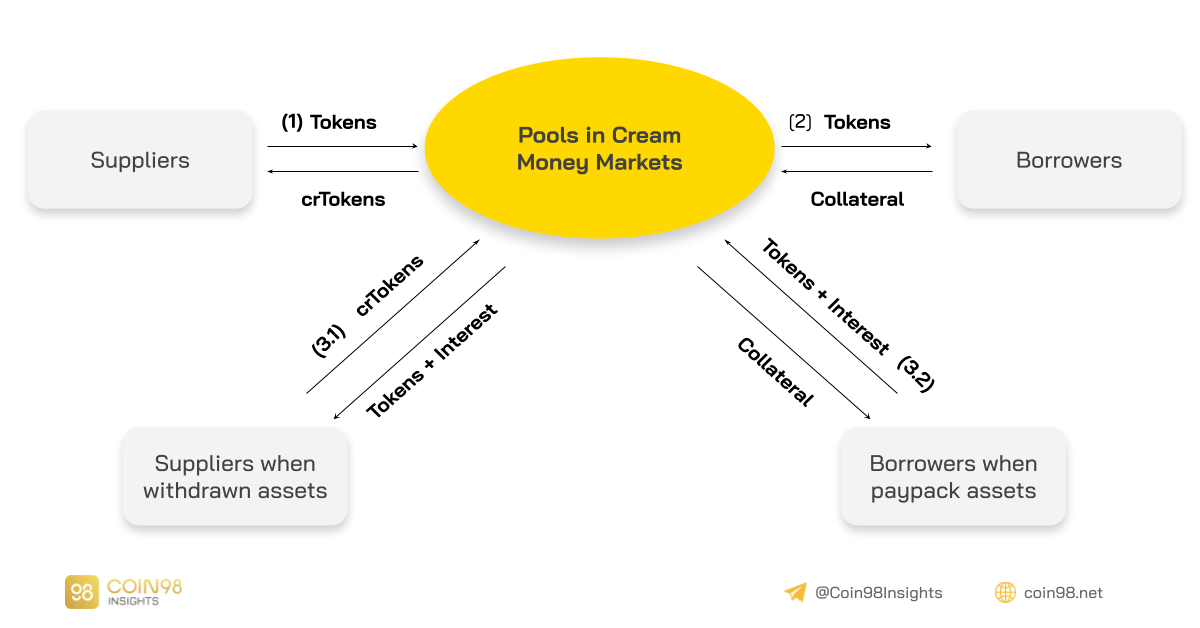

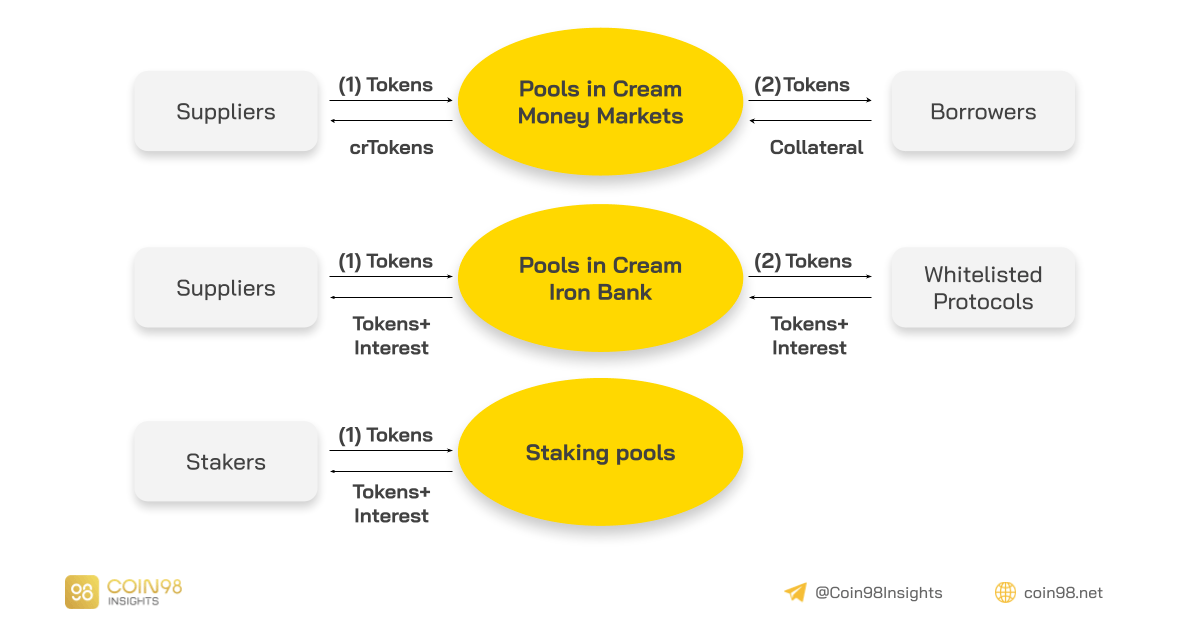

Mô hình hoạt động của Cream Money Markets

Mô hình của Money Markets sẽ hoạt động như sau:

(1) Suppliers gửi tài sản (Tokens) vào pools của Cream và nhận về crTokens.

(2) Borrowers deposit tài sản thế chấp vào Cream, tùy vào lượng tài sản thế chấp và tỷ lệ thanh lý (collateral factor), từ đó sẽ quyết định được lượng tài sản mà anh em có thể vay tối đa là bao nhiêu. Mình nói lượng tài sản có thể vay tối đa vì thông thường sẽ không ai vay hết 100% do nguy cơ bị thanh lý là rất cao. Tùy vào mức độ biến động tài sản borrowers sẽ chọn tỷ lệ vay hợp lý cho mình.

(3.1) Khi Suppliers muốn rút tài sản họ chỉ việc withdrawn trên platform, lãi sẽ tự động cộng được cộng vào số tài sản người dùng withdrawn.

(3.2) Với Borrowers khi muốn thanh toán họ chỉ việc repay trên platform, lãi suất sẽ được tự động cộng vào khoản vay, trả nợ bao nhiêu thì giới hạn vay (borrow limit) tăng lên bấy nhiêu.

Lưu ý:

- % APY của bên vay và cho vay sẽ biến động tùy vào cung cầu trên thị trường, do đó tỷ lệ lãi suất là liên tục biến đổi và không cố định.

- Các khoản vay đều là over-collateralized (phải deposit một lượng tài sản thế chấp lớn hơn lượng tài sản vay) do model tín dụng vẫn chưa thực sự được adopt bởi DeFi.

- Cream có Asset Caps. Asset Cap giới hạn số lượng một loại tài sản thế chấp có thể được cung cấp cho toàn bộ Cream platform. Như vậy sẽ hạn chế việc một Whale muốn phá hoại protocol và vay toàn bộ thị trường.

Cách Money Markets mang về giá trị cho CREAM holders:

Hiện tại đặc điểm chung của các money market như Aave, Compound và Cream là chưa tìm được một mô hình phù hợp để capture value trực tiếp cho token holders.

Nguyên nhân có thể là do, nếu chia sẻ một phần lợi nhuận thu về cho token holders thì lãi của bên cho vay sẽ bị giảm đi từ đó làm giảm incentive của suppliers >> ảnh hưởng chung đến toàn bộ protocol.

Iron Bank

Iron Bank có thể nói là vũ khí cấp chiến lược của Cream và phần lớn giá trị đang tập trung ở đây.

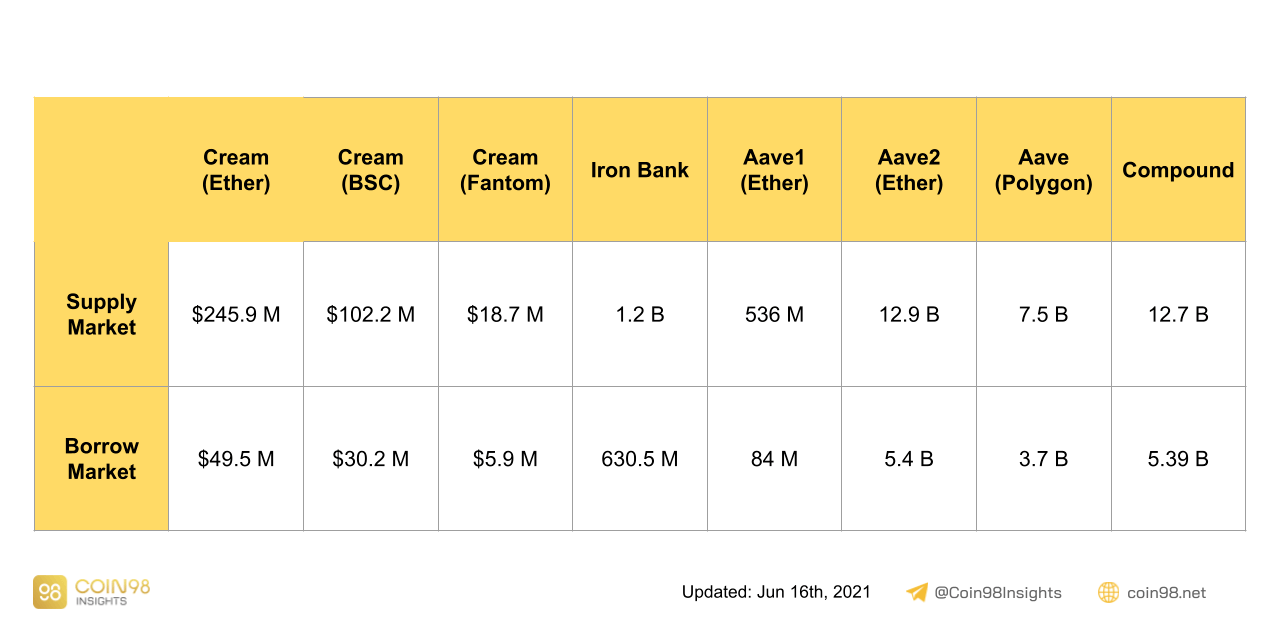

Bảng so sánh về các thị trường của các lending/borrowing protocol

Iron Bank được tạo ra vừa để phục vụ retails cho vay tài sản và được sử dụng để các DeFi protocols vay với rất ít hoặc không cần tài sản thế chấp. Các protocols được whitelist có thể vay tài sản từ pools của Cream.

Điểm hay của Iron Bank nằm ở chỗ các protocol được whitelist hiện tại như Alpha Finance và Yearn đều sử dụng đòn bẩy hoặc các chiến lược khác nhau để farm yield. Từ đó tỷ lệ tối ưu tài sản vay là cao hơn => Lãi suất cho suppliers là cao hơn. Đó chính là incentives khiến suppliers cung cấp tài sản cho pools của Iron Bank. Kết hợp với việc gỡ bỏ hạn chế của over-collateralized giúp các protocol có thể linh hoạt hơn nhiều trong việc sử dụng thanh khoản cho sản phẩm của mình.

Mô hình hoạt động của Iron Bank

Mô hình hoạt động của Iron Bank:

(1) Các protocol được whitelist sẽ được cùng team Cream tích hợp Iron Bank vào trong sản phẩm của mình. Suppliers cung cấp tài sản cho vay và nhận về lãi suất.

(2) Những protocol được whitelist sẽ có thể vay tài sản từ Iron Bank mà không cần hoặc cần rất ít tài sản thế chấp. Các protocols sẽ sử dụng lượng tài sản vay và thúc đẩy hoạt động trong protocol từ đó tạo nhiều giá trị hơn.

Lưu ý:

- Việc tích hợp này sâu ở smart contract level, có nghĩa là anh em không vay trực tiếp từ Cream mà sẽ vay luôn từ whitelist protocols như Yearn và Alpha. Điều này tạo ra sự thuận tiện cho người dùng nhưng cũng làm tăng độ rủi ro bảo mật khi mỗi protocol mỗi khác và Cream sẽ phải cẩn thận khi tích hợp Iron Bank.

- Pool của Iron Bank không liên quan đến pools của money market. Nếu anh em muốn cho vay tài sản trên Iron Bank có thể deposit tại https://v1.yearn.finance/lending đây hoặc https://yearn-finance.vercel.app/lend.

Cách Iron Bank capture value cho CREAM holder:

Tương tự Money markets, Iron Bank hiện tại chưa có model chia sẻ lợi nhuận cho CREAM holders, nhưng theo mình tìm hiểu đội phát triển của Cream đang tập trung phát triển một tokenomics mới và hứa hẹn sẽ có nhiều incentive cho CREAM holder.

Có thể anh em đã biết về việc Alpha đã từng bị tấn công và gây thiệt hại lớn đến Cream. Nói ngắn gọn Alpha sẽ phải trả nợ cũng như một phần lãi suất hàng tháng cho Cream. Điều này cũng sẽ mang lại một phần giá trị cho dự án.

ETH2 Staking

ETH2 Staking của Cream giúp người dùng stake ETH trong quá trình từ ETH sang ETH 2.0 một cách hiệu quả hơn. Khi người dùng stake ETH những lợi ích họ nhận được bao gồm:

- Có thể stake bao nhiêu ETH tùy ý.

- Nhận được phần thưởng từ việc staking ETH2.

- Nhận về token CRETH2 tượng trưng cho việc stake, token này có thể được dùng làm tài sản thế chấp và vay tài sản trên Cream.

- Stake CRETH2 trong pool để nhận về CREAM.

Do đó điều này tạo thêm nhiều sự linh hoạt cho người dùng hơn nhiều so với việc staking ETH trực tiếp hiện tại.

Hiện tại APR của việc stake ETH trên Cream là 9.28% so với stake trực tiếp trên ETH2 là 6.7%.

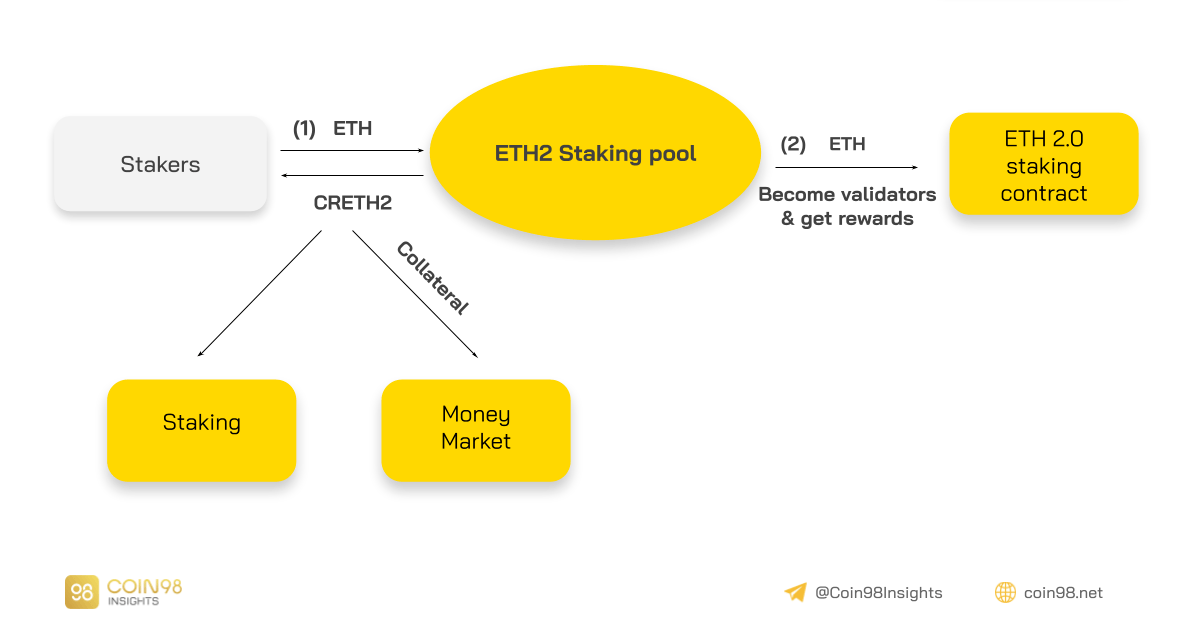

Mô hình hoạt động của ETH2 Staking

Mô hình hoạt động của ETH2 Staking:

(1) Staker stake ETH trên Cream và nhận về CRETH2. Token này có thể được sử dụng để làm tài sản thế chấp trên money markets hoặc mang đi staking để nhận thêm Cream.

(2) Số lượng ETH được deposit và staking pool của Cream sẽ được deposit trên Ethereum2 staking contract để nhận phần thưởng. Cream sẽ thay mặt stakers làm validator.

Cách ETH2 Staking capture value cho CREAM holder:

Sản phẩm này không tạo thêm yield cho protocol mà được sử dụng như một sản phẩm bổ trợ để bootstrap người dùng, khuyến khích thêm người dùng deposit ETH vào từ đó có CRETH2 để vay tài sản trên money markets của Cream. Bản thân token CREAM chưa nhận được giá trị ở thời điểm hiện tại.

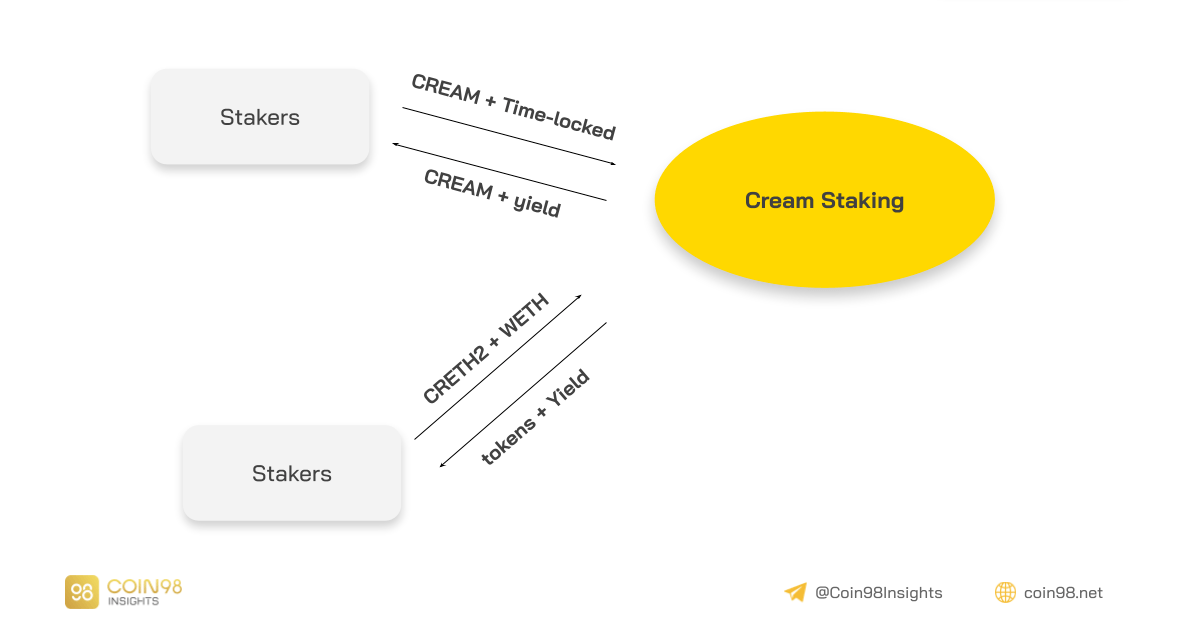

Cream Staking

Cream staking hỗ trợ người dùng stake CREAM cùng time-locked. Người dùng có thể lựa chọn giữa khóa CREAM trong vòng 1, 2, 3, 4 năm để nhận yield, càng khóa lâu APY càng cao.

Bên cạnh đó Cream Staking cũng hỗ trợ staking cho cặp CRETH2 và WETH giúp tạo thêm một khoản yield cho ETH staker.

Mô hình hoạt động của Cream Staking

Mô hình hoạt động của Cream Staking khá đơn giản. Người dùng stake token trong Cream Staking để nhận lại yield.

Cách CREAM Staking capture value cho CREAM holder:

Tương tự ETH2 Staking sản phẩm này của Cream nhằm mục đích bootstrap và tạo thêm buy cũng như giảm sell demand cho CREAM token. Tuy nhiên model này hiện tại còn khá thiếu sót khi số CREAM bị khóa không tạo thêm giá trị nhiều cho protocol.

CREAM tokenomic

Các sản phẩm của Cream hiện tại đặc biệt là Iron Bank đang tạo ra rất nhiều giá trị tuy nhiên chưa có một thiết kế tokenomic phù hợp để mang về giá trị cho token CREAM. Ngoài việc dùng CREAM làm tải sản thế chấp và stake để nhận thêm CREAM doanh thu của protocol không được chia sẻ cho token holders.

>> Hiện tại giá trị của Cream không đi đôi cùng CREAM token.

CREAM Token allocation

CREAM Token Allocation

Infogram

Cream đã từng có một đợt burn hơn 6 triệu token (67.5%), do đó tổng cung hiện tại chỉ còn 2,924,547 token. Để đổi lại việc burn token, seed investors sẽ được tăng tốc mở khóa token. Cụ thể token của seed investor bắt đầu được mở khóa từ 24/09/20 và sẽ monthly vesting trong 1 năm. Team & Advisor bắt đầu vesting từ 02/21, token được mở khóa hàng tháng và kéo dài trong 3 năm.

Như đã nhận xét ở trên mình kỳ vọng khá lớn về việc Cream đang thiết kế một model tokenomics mới từ đó giúp tối đa giá trị cho CREAM holder. Bản thân sản phẩm hiện tại đã tốt, việc tạo thêm giá trị cho token holder sẽ thúc đẩy sự phát triển của dự án lên một tầm cao mới.

Một lượng lớn token được dùng làm incentive cho LP hiện tại chưa tạo ra nhiều giá trị và là sell demand của Cream. Nhưng nếu có tokenomic hợp lý, việc cung cấp thanh khoản sẽ tạo thêm buy demand và động lực thúc đẩy dự án.

Tổng quan về cách hoạt động của Cream Finance

Sau khi đã phân tích cách hoạt động của Cream Finance và những thành phần trong protocol, chúng ta có được mô hình hoạt động như sau:

Nhìn vào mô hình, ta có thể thấy rằng Cream Finance đang đi theo chiến lược tạo ra nhiều sản phẩm và mỗi sản phẩm sẽ đóng góp một phần giá trị cho toàn bộ protocol

Snowball loop của Cream Finance: Khá khó nói ở thời điểm hiện tại vì tokenomic của Cream đang là khá tệ. Nên mình sẽ nói về model sản phẩm trước và đưa thêm một số giả định về Cream để anh em có thêm góc nhìn.

- Money market: Hỗ trợ tài sản long tails ⇒ một phân khúc khác của thị trường và nhiều cơ hội ⇒ Nhiều retails sẽ sử dụng Cream nếu họ sở hữu các loại token long tails và muốn vay tài sản từ Cream ⇒ Tạo thêm doanh thu cho Cream

- Iron Bank: Một trong những đột phá nổi bật của DeFI khi lần đầu tiên các protocol có thể vay tài sản từ money market mà không cần tài sản thế chấp ⇒ Các protocol được hỗ trợ (Yearn, Alpha) tăng trưởng ⇒ Iron Bank tăng trưởng ⇒ Càng nhiều protocol muốn tích hợp với Iron Bank ⇒ lặp lại

- Staking pools: Người dùng staking trong Cream ⇒ Sử dụng số token stake để vay tài sản ⇒ tạo thêm doanh thu cho Cream

Giả định model tokenomic cho CREAM token

Hiện tại việc quan trọng mà Cream cần làm là mang về giá trị cho token CREAM. Scan từ Aave, một vài thứ mà CREAM có thể làm như:

- Governance.

- Các quyền lợi ưu tiên như giảm phí hoặc vay token nhiều hơn khi dùng CREAM làm tài sản thế chấp.

- Chia sẻ doanh thu: Đây là model mà hiện tại chưa có một money market nào có và nếu Cream có thể áp dụng và cân đối lợi ích giữa suppliers và token holders sẽ tạo ra một cơn sốt cho CREAM nói chung và tạo ra một snowball loop cực lớn cho toàn bộ dự án.

Bản thân mình có ý nghĩ trên vì hiện tại Cream đã có staking cho token nên nếu có thể scan từ model của Curve hoặc model của Sushi thì đây sẽ là một tipping point cho toàn bộ dự án.

Cơ hội đầu tư vào Cream Finance

Ở thời điểm hiện tại, token CREAM chưa thực sự thỏa mãn tiêu chí để đầu tư vì chưa capture được quá nhiều value. Tuy nhiên dựa vào kỳ vọng và bản thân sản phẩm đang có nhiều thành tựu ấn tượng, ta có thể đầu tư vào token ở mức giá tốt hơn so với việc đợi Cream có một tokenomic mới.

Bên cạnh đó nếu anh em có ETH và muốn staking hoặc có tài sản long tails và muốn đi vay để sử dụng cho các mục đích khác thì Cream là một điểm đến lý tưởng phục vụ nhu cầu này.

Kết luận

Cream đang nhận được nhiều sự chú ý thời điểm gần đây với sự phát triển của Yearn và góp một phần lớn trong số này là nhờ Iron Bank. Bản thân dự án cũng đang phục vụ một nhánh tiềm năng và không cạnh tranh với các ông lớn lending trên thị trường.

Tuy nhiên tokenomic chưa tốt đang là một vấn đề nhức nhối của Cream hiên nay mà nếu có thể giải quyết sẽ mở ra một trang mới cho tương lai dự án.

Disclaimer: Tất cả những thông tin phía trên chỉ mang mục đích cung cấp thông tin và không được coi là lời khuyên đầu tư. Đầu tư Crypto là một loại hình đầu tư rất mạo hiểm và chúng ta chỉ nên tham gia với số vốn sẵn sàng mất.