Phân tích mô hình hoạt động của Inverse Finance (INV)

Chào các bạn, đây là Series phân tích Mô hình hoạt động của Protocol/DApps, cập nhật những hiểu biết cơ bản về một Token, từ đó cung cấp cho các bạn những góc nhìn trực quan nhất về Token của dự án đó. Anh em tham khảo để có thêm góc nhìn trong đầu tư.

Trước đó Series đã có 2 bài viết về Phân tích mô hình của Basis Cash (BAS) và Uniswap (UNI).

Tổng quan về Inverse Finance (INV)

Inverse.finance là một bộ công cụ tài chính phi tập trung permissionless được quản lý bởi Inverse DAO - một tổ chức tự trị phi tập trung chạy trên Ethereum.

Inverse Finance và xu hướng DeFi 2.0

Là dự án có cách giải quyết độc đáo trong thị trường Lending, Inverse Finance đã thu hút các nhà đầu tư khi xu hướng DeFi 2.0 lên ngôi.

Giá INV lúc đó bật tăng mạnh, lên tới hơn $1,500, kéo theo đó là những thay đổi tích cực như TVL trên Inverse tăng, số stablecoin DOLA được mint ra nhiều hơn.

Trong thời gian này, Inverse cũng nói phát triển thêm ở 1 số chain khác như Fantom, Polygon nhưng hiện tại vẫn chưa triển khai.

Mô hình hoạt động của Inverse Finance (INV)

Inverse Finance có 2 thành phần chính là: Inverse DAO và các sản phẩm của Inverse Finance (hiện nay có 2 sản phẩm: DCA Vaults, Anchor).

Inverse Finance Vaults

Inverse Finance Vaults còn có tên gọi khác là DCA Vaults. Nó cho phép người dùng đầu tư Stablecoin của mình vào các chiến lược mang lại lợi nhuận trong khi dùng chiến lược DCA để sử dụng lợi nhuận kiếm được mua tài sản người dùng chọn (ETH, WBTC, YFI).

Hiện tại, Inverse Finance đang cung cấp 4 chiến lược:

Tổng quan cách hoạt động của Inverse Finance Vaults như sau:

Khi người dùng gửi một stablecoin đến DCA Vaults, người dùng sẽ nhận được vault Token với tỷ lệ 1:1.

Stablecoin người dùng gửi vào sẽ được gửi đến Yearn V2 vault tương ứng để bắt đầu kiếm phần thưởng (yield).

Yield từ khoản tiền người dùng gửi vào giao thức sẽ được dùng để mua các target token trên AMM một cách tự động (thường là mỗi ngày một lần). Miễn là người dùng giữ vault Token, người dùng sẽ tiếp tục kiếm được Target Token (ETH, WBTC hoặc YFI).

Khi người dùng rút stablecoin của mình, vault token sẽ bị Burn và người dùng nhận lại số stablecoin đã gửi cộng với khoản Yield dưới dạng Target Token (ETH, WBTC hoặc YFI).

Anchor banking

Anchor là một Money Market Protocol tương tự như Compound (thực chất là Fork từ Compound).

- Cốt lõi của Anchor là các Liquidity Pool Asset (LPs). Người cho vay (Lender) sẽ chuyển các Crypto Assets được hỗ trợ vào pool thanh khoản, đổi lại, họ sẽ nhận được lãi suất.

- Người đi vay (Borrowers) sẽ đi Deposit Crypto Assets khác vào Pool thanh khoản để làm tài sản thế chấp, và vay Token mà họ muốn từ Pool thanh khoản và sẽ trả lãi suất. Lãi suất sẽ được tính tự động theo công thức có sẵn và phụ thuộc vào cung cầu của từng loại tài sản trong Pool.

Mục đích ra đời của Anchor là tạo một thị trường cho vay & vay có hiệu quả về vốn cao thông qua việc phát hành các synthetics token (ví dụ: DOLA) & các token khác (ETH, WBTC, FYI,...).

Thời gian qua, Anchor đã hỗ trợ những tài sản Collateral mới và độc đáo trên thị trường, đặc biệt là FLOKI - 1 memecoin, giúp TVL trên Inverse từng có lúc vượt lên trên $100 M.

Tổng quan cách hoạt động của Anchor như sau:

Anchor DOLA

Ngoài là 1 thị trường tiền tệ như Compound, Anchor còn phát triển thêm 1 stablecoin, đó là DOLA.

DOLA là synthetics asset đầu tiên do Anchor phát hành. DOLA đóng 1 một vai trò lớn trong hệ sinh thái của Inverse, không phải ngẫu nhiên mà Inverse lại phát hành thêm 1 stablecoin cho sản phẩm Lending Anchor của mình.

Tầm nhìn của Anchor và DOLA

Anh em có thể thấy, hiện nay trên thị trường Lending:

- Compound, Aave cho người dùng vay nhiều loại tài sản dựa trên tài sản thế chấp, tuy nhiên họ không phát hành stablecoin.

- Maker DAO, Synthetix phát hành stablecoin, nhưng không cho vay nhiều loại tài sản.

Anchor và DOLA kết hợp cả 2 yếu tố trên, dự án vừa phát triển thị trường Lending, vừa phát hành stablecoin, cho phép stablecoin làm tài sản thế chấp qua đó mở ra thêm nhiều use case mới, mình sẽ nói rõ ở phần sau.

Tóm lại: Anchor& DOLA = Maker DAO + Compound + Iron Bank.

Cơ chế ổn định giá của DOLA

Nó là một stablecoin neo theo đồng DAI (tương đương 1$). Người dùng có thể Deposit DAI và dùng DAI là Collateral để Minted ra DOLA và ngược lại.

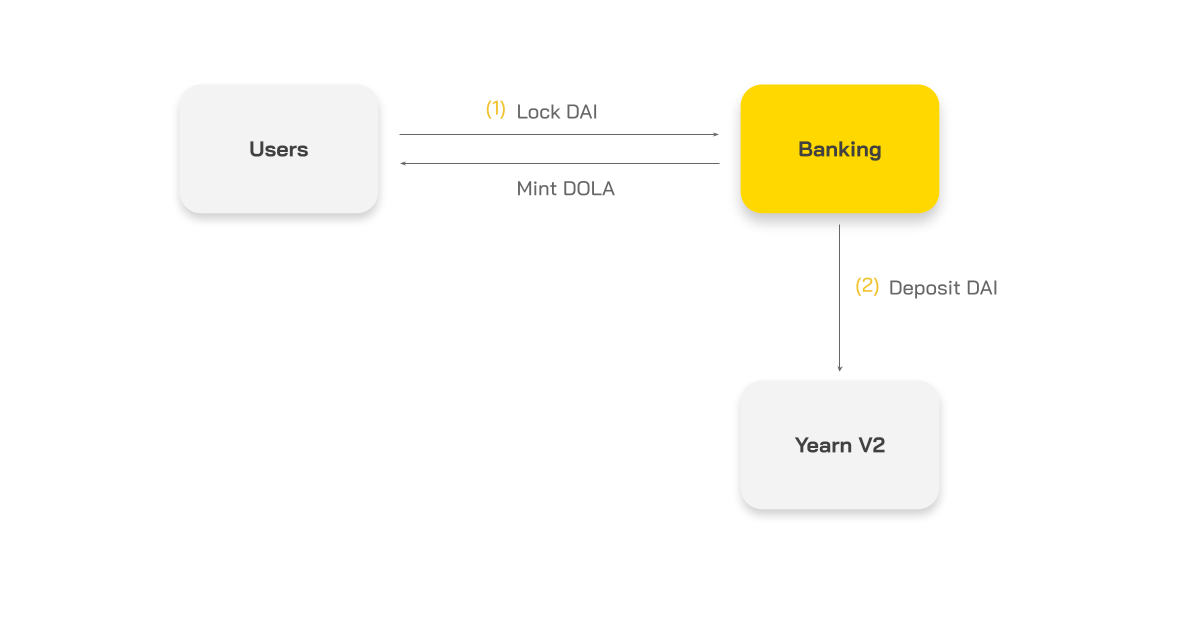

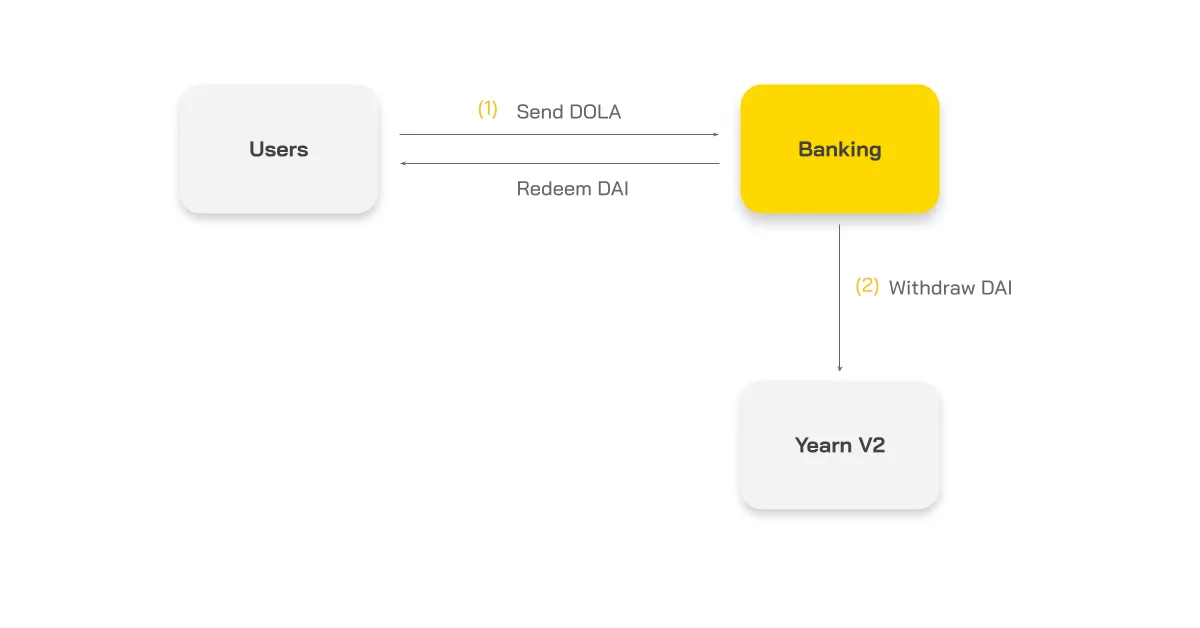

Quy trình hoạt động của việc mint & redeem DOLA sẽ diễn ra như sau:

(1) Người dùng lock DAI vào trong sản phẩm Banking của Anchor sẽ nhận được DAI.

(2) DAI được lock trong Banking sẽ được đem đi đầu tư tại Yearn V2.

Cách Banking Capture value cho INV token:

Banking là sản phẩm dùng để mint & redeem DOLA stablecoin, đây là một trong những sản phẩm tạo ra nhiều giá trị cho INV. Hiện tại Banking capture value cho INV theo 2 cách chính:

- Thu phí 0.4% mỗi lần giao dịch.

- Gửi DAI được khóa sang Yearn V2 để kiếm thêm lợi nhuận.

Toàn bộ lợi nhuận sẽ được chuyển về Treasury của dự án, và chia lại cho các INV holder

Khi người dùng muốn rút DAI lại, Banking sẽ rút DAI ngay lập tức từ Yearn V2 về để trả cho người dùng.

DOLA được dùng để làm gì và tiềm năng tương lai của DOLA

Như mình đã nói ở trên, lợi thế của DOLA so với stablecoin khác như DAI, USDP là ở chỗ dự án phát triển thêm thị trường Money Market và cho phép DOLA làm tài sản thế chấp, qua đó mở ra nhiều thêm use case cho DOLA.

Một số use case và ứng dụng của DOLA có thể kể đến như

1) Được dùng để cho vay và nhận lãi suất:

DOLA là 1 tài sản có thể tạo Yield (yield generating asset), anh em có thể supply DOLA trên Anchor để nhận lãi suất.

2) Sử dụng để tăng đòn bẩy:

DOLA là một synthetic stablecoin, và cũng như nhiều synth khác, DOLA có thể được dùng làm tài sản thế chấp để vay tài sản trên Anchor, qua đó tăng vị thế của mình.

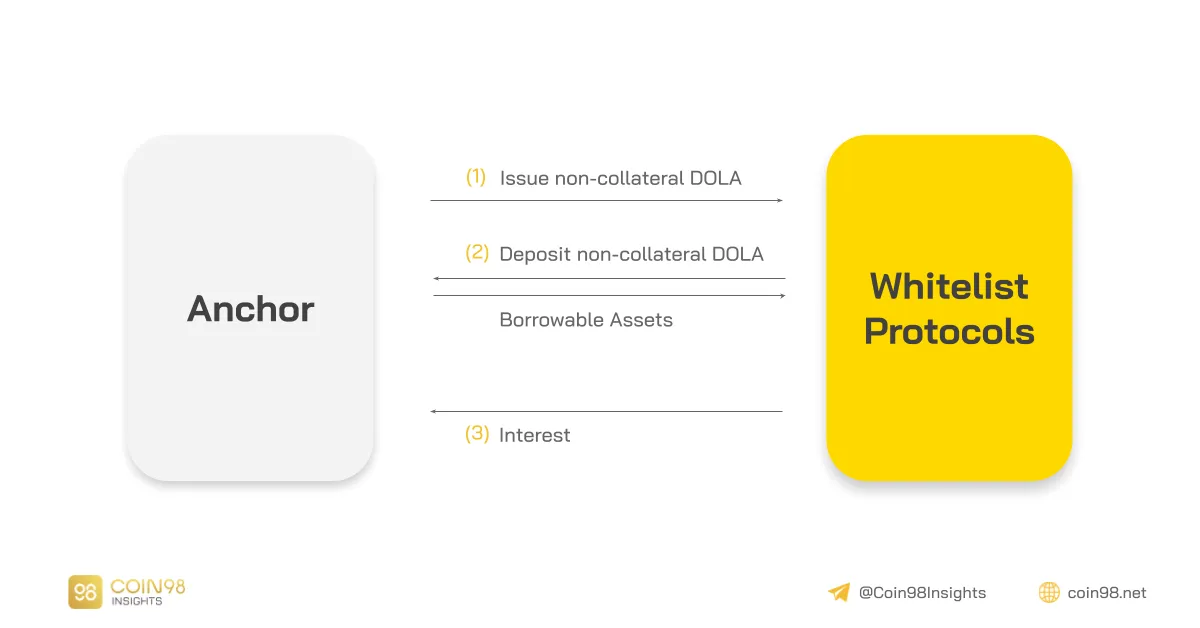

3) Protocol to Protocol (P2P) lending:

Đây là hình thức tương tự như Iron Bank, Maker Dao cũng có thể phát triển tính năng này bằng cách phát hành, tuy nhiên, DAI không được dùng làm collateral trong Maker Dao.

Nhưng DOLA thì khác, DOLA được dùng làm tài sản thế chấp, vậy nên trong tương lai, tính năng này hoàn toàn có thể được Inverse Finance triển khai.

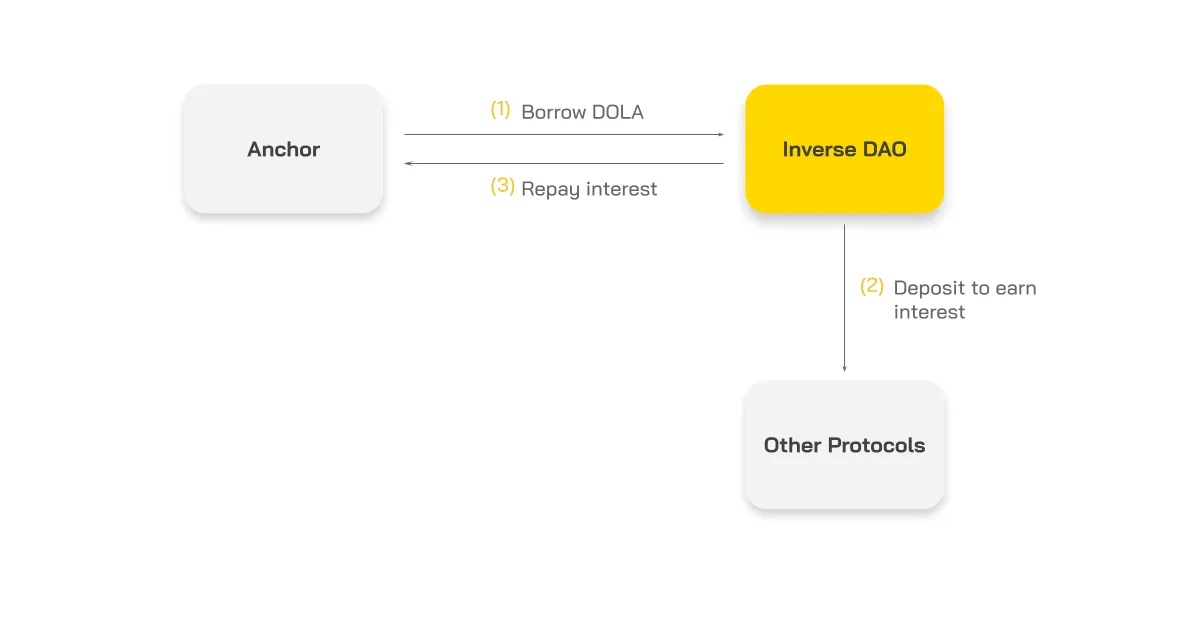

Quy trình hoạt động của P2P Lending diễn ra như sau:

(1) Inverse sẽ phát hành non-collateral DOLA cho các Protocol được dự án whitelist, số non-collateral DOLA phát hành chính là hạn mức vay tín chấp mà Inverse dành cho Protocol đó.

(2) Để tiến hành vay tín chấp trên Anchor, dự án sẽ lock non-collateral DOLA làm thế chấp, và tiến hành vay tài sản.

(3) Qua thời gian, các Protocol ngoài hoàn trả khoản vay, phải trả thêm 1 phần lãi suất lại cho Anchor.

Vay tín chấp là một mô hình tăng hiệu suất sử dụng vốn lên rất cao, qua đó giúp Anchor & DOLA tạo ra nhiều lợi nhuận cho INV token.

4) Whale Extractable Value (WEV) acquisition (yield farming)

Đây là một hình thức vay thế chấp đặc biệt, tương tự với Protocol-to-Protocol Lending, nhưng ở WEV, Protocol mà Anchor cho vay, chính là Inverse DAO.

Quy trình hoạt động của Whale Extractable Value (WEV) sẽ diễn ra như sau:

(1) Inverse DAO sẽ vay DOLA từ chính Anchor.

(2) Số tiền đi vay được sẽ dùng để deposit vào các Protocol tạo yield khác để kiếm lợi nhuận. Số tiền kiếm được 100% thuộc về DAO.

(3) Qua thời gian, ngoài hoàn trả khoản vay, Inverse Dao tất nhiên cũng phải trả thêm 1 phần lãi suất lại cho người người cung cấp thanh khoản trên Anchor.

Nhìn chung, đây là một tính năng rất có lợi cho Inverse, khi Treasury của dự án có thể kiếm Yield mà không cần quá nhiều nguồn vốn.

Tuy nhiên, rủi ro ở đây là việc đầu tư vào các Protocol bị thua lỗ hoặc bị hack, điều đó sẽ gây thiệt hại nặng cho Inverse DAO.

Đồng thời, tính năng này chỉ được thực hiện khi thanh khoản trên Anchor dồi dào, với mức TVL chỉ khoảng $20 M thì dự án không thể thực hiện được.

Inverse DAO

Tổng quan, Inverse finance và các sản phẩm của nó được quản lý bởi một tổ chức tự trị phi tập trung (decentralised autonomous organisation - DAO) được gọi là Inverse DAO, tổ chức này quản lý bằng On-chain Voting trên Ethereum.

INV Holder có thể ủy quyền quyền biểu quyết của họ cho một Delegator khác hoặc tự ủy quyền cho chính mình. 1 INV = 1 voting power.

Khi Holder tự ủy quyền quyền biểu quyết cho chính mình, họ có thể tham gia Voting các Proposal được đưa lên nhưng để có quyền đề xuất Proposal, họ cần có được 1,000 Voting Power trở lên.

Hiện tại, Inverse DAO kiểm soát một số khía cạnh sau:

- INV Token Distribution (hiện tại Inverse DAO đang kiểm soát tầm 51,700 INV).

- Inverse DAO treasury (INV tokens, Anchor profits and Vault profits).

- Tham số của Vault.

- Tham số Anchor Banking (phí, tỷ lệ tài sản đảm bảo, thông số thanh lý, v.v.).

- Tham số Anchor Stabilizer (phí, trần nợ).

Inverse Finance (INV) Capture Value cho INV Token như thế nào?

Theo mình tìm hiểu, Inverse Finance có hai Incentive chính cho INV Holder ở thời điểm hiện tại:

- Governance: Hold INV để tham gia Onchain-Voting và đề xuất Proposal (3).

- Sharing Revenue từ các sản phẩm Inverse Finance: Có thể Inverse Finance sẽ yêu cần Staking INV để nhận lợi nhuận từ Treasury (4).

Nhìn chung, khi (4) càng nhiều thì giá trị của (3) mang lại cho người tham gia càng lớn.

Theo chia sẻ của Founder Inverse Finance, ý tưởng chủ đạo của Inverse Finance là “tập trung vào việc phát triển sản phẩm => các sản phẩm tạo ra doanh thu lớn (Revenue streams) => chia sẻ doanh thu với INV holders”.

Vì vậy để định giá INV thì mình dùng một cách tiếp cận là xem xét các nguồn doanh thu của Inverse Finance và đánh giá tiềm năng tăng trưởng của chúng.

Ở thời điểm hiện tại, các nguồn doanh thu (revenue streams) của Inverse Finance đến từ 6 nguồn khác nhau thuộc 2 sản phẩm (Anchor và DCA Vaults):

- DCA vaults fee (10% Performance fee khi người dùng thoát khỏi vaults).

- Stabilizer fee (0.4% khi người dùng mua và 0.4% khi người dùng bán).

- stabilizer's Yearn income (DAI dự trữ từ Stabilizer được dùng để đầu tư trong chiến lược Yearn v2 để earn Yield về cho treasury).

- Stability fee khi người dùng borrowing DOLA (Stability fee concept tương tự Maker).

- Interest rate spread giữa borrowing/lending và các Assets khác.

DCA vaults revenue

Như mình nói ở trên, Inverse Finance đang tính phí 10% performance fee khi người dùng thoát Vault.

Nhưng tổng quan TVL đang giảm (hiện tại, tổng TVL của 4 vaults đang rơi vào tầm 830K$) => số người dùng DCA vaults cũng đã giảm.

Xét về khía cạnh lợi nhuận cho treasury, DCA Vault hoạt động vào cuối 2020, đầu 2021 và tổng Yield thu được tầm 45K$ cho cả 4 DCA Vaults, sau khi Charge fee 10% thì doanh thu cho Treasury rơi vào tầm 4k5$.

Doanh thua 4.5K$ cho 1 quý hoạt động quả thật là rất ít thậm chí không đáng kể.

Anchor Stabilizer revenue

Hai revenue chính của Anchor stabilizer là:

- Stabilizer fee (0.4% khi người dùng mua và 0.4% khi người dùng bán). (1)

- Stabilizer's Yearn income (DAI dự trữ từ Stabilizer được dùng để đầu tư trong chiến lược Yearn v2 để earn Yield về cho treasury). (2)

Mình muốn nhấn mạnh là 2 dòng Revenue này mang lại rất nhiều lợi nhuận cho Tresury (99%).

Đối với (1), (2), DOLA càng được Minted ra nhiều => lợi nhuận càng nhiều cho treasury.

Giải sử DOLA được giữ nguyên thì với số Supply DOLA tầm 5M thì chỉ riêng (2) có thể kiếm được cho Treasury tầm 750K - 1M$/ mỗi năm cho Treasury.

Anchor Banking revenue

Hiện tại dòng revenue chính của từ Anchor Banking mang lại cho Treasury là từ Stability fee khi người dùng borrowing DOLA (Stability fee concept tương tự Maker).

Trong 45 ngày (kể từ March 8, 2021), Revenue kiếm được từ Stability fee khi người dùng borrowing DOLA rơi vào tầm 21K$ DOLA tương đương 21K$ (nếu chia bình quân, dòng lợi nhuận kiếm được cho Treasury tầm 168K$ mỗi năm).

INV+

Đầu tiên, INV+ là đề xuất mới nhất của Inverse Finance vào ngày 27/1 vừa qua, và đã được thông qua chính thức, do đó phần này mình phân tích chi tiết về INV+ để anh em INV holder hiểu hơn về đề xuất này.

INV+ là đề xuất thay đổi tokenomics của INV giúp các staker nhận được nhiều phần thưởng rewards hơn, đồng thời tạo ra nguồn cầu “organic” cho DOLA stablecoin.

Nguyên nhân cho đề xuất INV+:

Để có thể mở rộng nguồn thanh khoản cho INV và DOLA, Inverse Finance đã thử tham gia mua Bonds (INV/DOLA LP token) trên Olympus và đạt được kết quả khá tốt, gần $1 M giá trị Bond đã được mua, do đó Inverse Finance và cộng đồng muốn tiếp tục chương trình bán Bond này.

Cụ thể, việc bán Bond đem lại 3 lợi ích chính:

- Mở rộng nguồn cung DOLA - sản phẩm chính của Inverse.

- Giúp INV và DOLA có nguồn thanh khoản ổn định.

- Treasury sẽ có thêm nguồn phí giao dịch từ cặp INV/DOLA trên Sushiswap.

Tuy nhiên, nguồn Treasury để mua Bond là hữu hạn, theo INV tokenomics, số INV trong Treasury chỉ là 30,000 token / tổng 100,000 token.

Do đó, INV+ là để xuất thay đổi tokenomics của INV, thay đổi lớn nhất là tăng supply của INV vượt trên mức 100,000 token.

Mục tiêu của INV+:

- DOLA stablecoin đạt vốn hóa $1 B vào cuối năm 2022.

INV+ ảnh hướng gì đến INV holder:

Đầu tiên nguồn cung của INV sẽ tăng nhanh trong thời gian tới sẽ mở rộng, do đó nếu anh em chỉ đơn thuần hold INV trên CEX hoặc trên ví non-custodial, giá trị INV của anh em sẽ bị pha loãng (diluted).

Để tránh tình trạng này, anh em nên tham gia Staking nhiều hơn để được đền bù phần bị pha loãng.

Theo thông tin mình đọc trên discord, thì phần lạm phát INV dự kiến sẽ phân bổ như sau, 70% sẽ dành cho INV Staker và 30% để Bond, do đó anh em nắm giữ INV mà mang đi staking cũng sẽ nhận được nhiều lợi ích từ việc thay đổi tokenomics này.

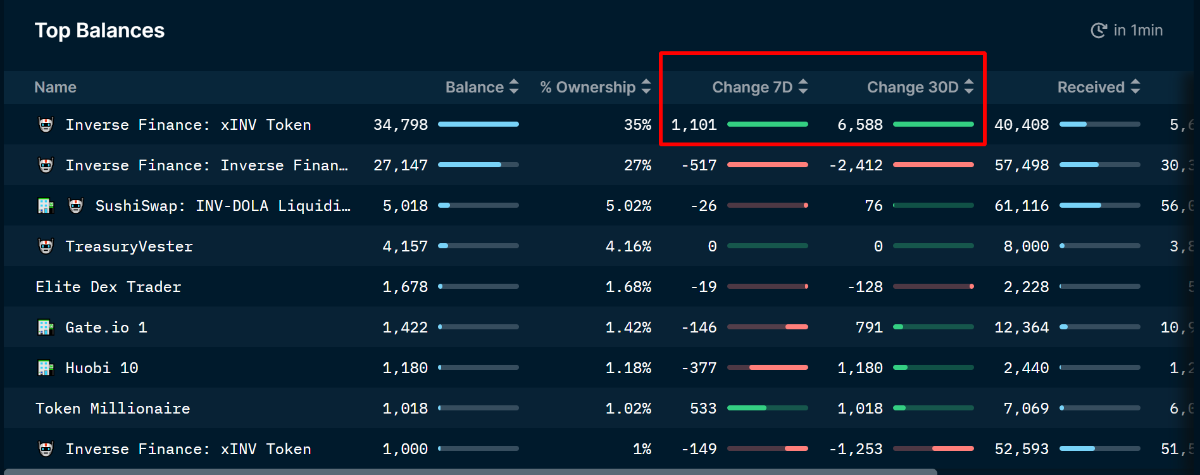

Theo dữ liệu mới nhất từ Nansen.ai, số INV tham gia staking đang tăng lên đáng kể so với 1 tuần trước.

Về mặt tiêu cực, nguồn cung INV tăng lên chắc chắn sẽ tạo áp lực bán lên INV token, đây là những tác động trong ngắn hạn, INV holder cần phải vượt qua để hướng đến tương lai bền vững và ổn định hơn.

Dự phóng

Theo cá nhân mình phỏng đoán, với các sản phẩm hiện tại, mỗi năm các sản phẩm Inverse Finance có thể kiếm được cho Treasury tầm 1 - 2M$ tùy vào Market Sentiment và sự di chuyển của dòng tiền.

Tuy chúng ta biết một phần doanh thu sẽ được chia sẻ cho holder, nhưng các thông số liên quan vẫn chưa được chia sẻ.

Giả sử 100% revenue của Inverse treasury được chia sẻ 100% cho INV Token => Lợi nhuận hàng năm được tích lũy cho mỗi INV Token rơi vào tầm 10 - 20$ (1 - 2M$/ Total supply INV) => PE rơi vào tầm 60 hoặc 30 ( lấy giá INV 600$ làm chuẩn).

Tổng quan mà nói, dòng tiền thị trường đang dần rút ra khỏi Ethereum và di chuyển về các Layer 1 khác do sự kém hiệu quả của cơ sở hạ tầng Ethereum.

Trong tương lai, dòng tiền có đổ lại vào Ethereum hay không tác động khá lớn đến các Dapp/Protocol xây dựng trên Ethereum trong đó có Inverse Finance.

Mặc dù thế, Scope Product của Inverse Finance rất rộng và tiềm năng. Theo cá nhân mình đánh giá thì Anchor hoàn toàn có thể mở rộng ra gấp nhiều lần nữa, khi đó sẽ kéo theo nhu cầu sử dụng DOLA tăng theo => nhiều lợi nhuận đổ về treasury hơn.

Tổng kết

Dưới đây là một số điểm chính của bài viết:

- Inverse.finance là một bộ công cụ tài chính phi tập trung permissionless được quản lý bởi Inverse DAO, một tổ chức tự trị phi tập trung chạy trên Ethereum.

- Hiện tại có hai sản phẩm chính: DCA Vaults và Anchor.

- Ý tưởng chủ đạo của Inverse Finance là “tập trung vào việc phát triển sản phẩm => các sản phẩm tạo ra doanh thu lớn (Revenue streams) => chia sẻ doanh thu với INV holders”.

- Doanh thu từ Anchor cho treasury rất lớn, chiến hơn 99%.

- Tiềm năng mở rộng của Inverse Finance chịu tác động tiêu cực đến từ Ethereum nhưng nó vẫn có thể rất lớn sau này.

- Hai cách Capture Value mà Inverse Finance Capture Value cho INV là Governance và Sharing Revenue từ các sản phẩm của Inverse Finance.

Tất cả thông tin trong bài viết này chỉ nhằm mục đích thông tin và KHÔNG nên được coi là lời khuyên đầu tư. Đầu tư vào tiền điện tử chứa đựng rủi ro cực kỳ cao và bạn chỉ nên đầu tư số tiền mà bạn sẵn sàng mất.