Phân tích mô hình hoạt động Raydium - Yếu tố thúc đẩy sự tăng trưởng

Tổng quan về Raydium

Là một sàn DEX trên nền tảng Solana, Raydium được thiết kế với mục đích hỗ trợ việc swap và trade các loại tài sản fungible token nằm trên nền tảng này. Tuy có nhiều điểm giống với Uniswap V2, nhưng Raydium không chỉ là một sàn DEX thông thường.

Các sản phẩm bên trong Raydium

Raydium có rất nhiều tính năng bên cạnh cả hai loại DEX, là AMM DEX và Order-book DEX. Các tính năng đi kèm của Raydium bao gồm:

- Order-book DEX

- AMM DEX

- Farming thông thường và Fusion Pools

- Staking

- AcceleRaytor

Các thành phần (users) bên trong Raydium

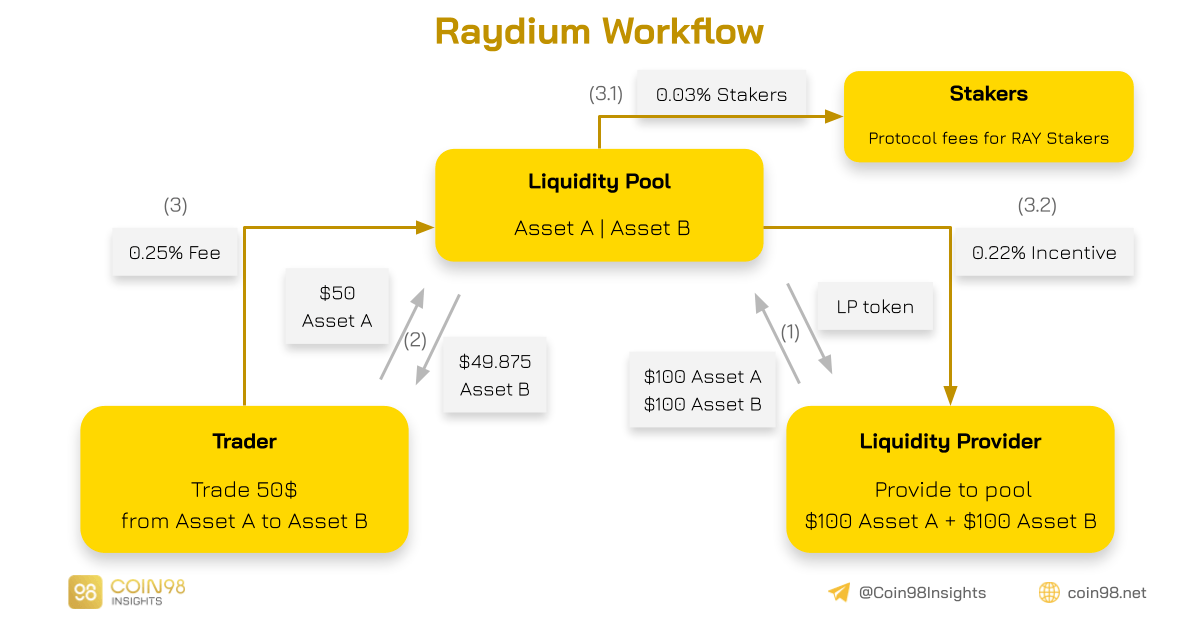

Với cơ chế AMM DEX của Raydium tương tự như Uniswap V2, các thành phần tham gia giao thức AMM DEX bao gồm:

- Liquidity Provider: Người cung cấp thanh khoản cho các cặp tài sản với tỉ lệ 50/50 và nhận lại 0.22% phí giao dịch, 0.03% còn lại sẽ được chia cho các staker RAY dưới dạng RAY.

- User: Người giao dịch trên AMM DEX của Raydium, trả mức phí 0.25% trên tổng khối lượng giao dịch.

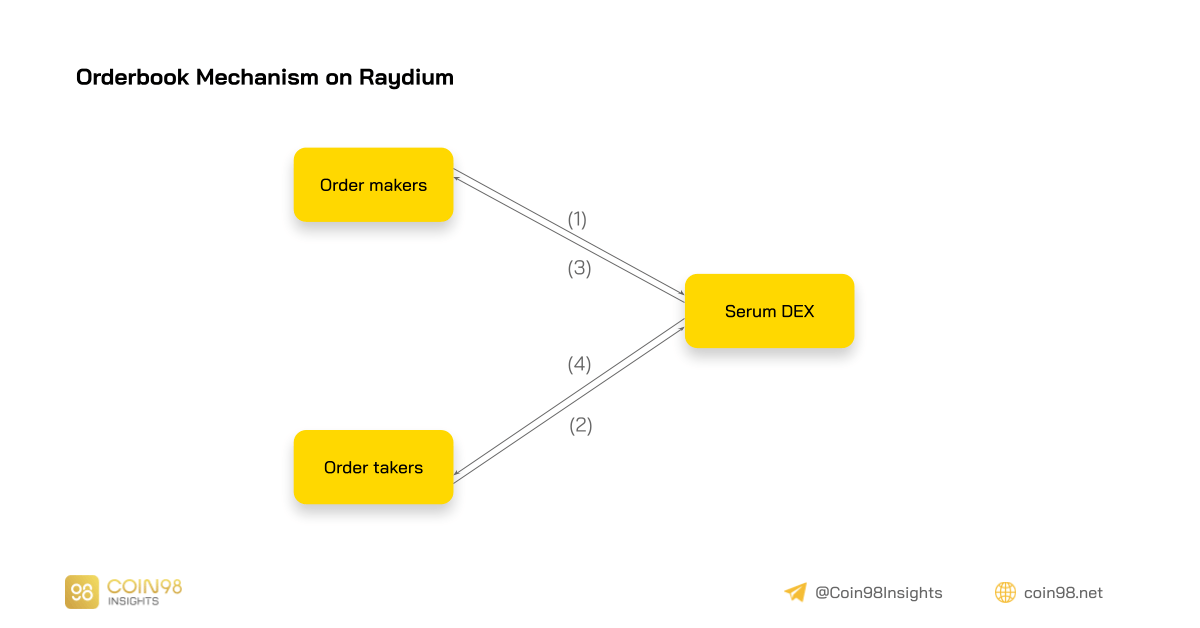

Với cơ chế orderbook, bởi sổ lệnh của Raydium chính là sổ lệnh của Serum DEX, nên các thành phần tham gia giao thức sẽ bao gồm:

- Order Maker

- Order Taker

Các dự án tương tự

Một số dự án tương tự trong mảng DEX trên các hệ sinh thái khác bao gồm:

- Ethereum: Uniswap, Sushiswap, Curve...

- Binance Smart Chain: Pancakeswap, Burgerswap, Bakeryswap...

- Polygon: Quickswap...

- Avalanche: Pangolin...

- Fantom: Spiritswap, Spookyswap...

- Near: Ref Finance, Lollyswap...

Tìm hiểu chi tiết hơn về dự án Raydium bạn đọc có thể tham khảo thêm bài viết dưới đây của Coin98 Insights: Toàn tập về Raydium

Phân tích mô hình hoạt động của Raydium

Đầu tiên, mình sẽ giới thiệu cho anh em về mô hình hoạt động của hai giao thức chính của Raydium, đó chính là hai DEX trong nền tảng.

Nó đóng vai trò vừa là hai giao thức đầu tiên, vừa là nền tảng phát triển của Raydium, bởi các giao thức được thêm vào phía sau chủ yếu có chức năng mang lại thêm giá trị cho hai giao thức đầu, cũng như mang lại thêm giá trị cho chủ sở hữu các token RAY.

Order-book DEX Raydium

Mô hình hoạt động

DEX đầu tiên của Raydium là một DEX dạng order-book, lấy thanh khoản trực tiếp từ sàn Serum DEX.

Order-book là cơ chế hoạt động của các sàn giao dịch trong thế giới tài chính truyền thống, cũng là cơ chế của các sàn giao dịch tập trung trong thị trường tiền điện tử. Đây là một cơ chế bao gồm hai bên tham gia giao dịch: order maker và order taker.

Nhiệm vụ của order maker là đặt ra số lượng và giá tiền cho các token họ muốn giao dịch, các lệnh này sẽ được đưa lên một sổ cái (sổ lệnh) có hai bên mua và bán. Nếu các order taker chấp nhận mức giá đó với một số lượng cụ thể, lệnh của hai bên sẽ được khớp, khi đó giao dịch sẽ được thực hiện.

(1) Các order makers tạo lệnh và gửi chúng lên trên Serum DEX. Sau đó, các lệnh sẽ được hiển thị trên Interface của Raydium;

(2) Các order takers sẽ tương tác với interface orderbook của Raydium để nhận lệnh từ các order makers, rồi gửi lệnh đó lên Serum DEX, và Serum DEX sẽ khớp hai lệnh để tạo ra một giao dịch;

(3) Order makers nhận lại token đã được trade qua việc settle token, và trả một khoản phí giao dịch;

(4) Order takers nhận token đã được trade qua settle token, và trả một khoản phí giao dịch.

Lý do cho Orderbook

Lý do các DEX không ưa chuộng giải pháp orderbook này là bởi vì, với các sàn phi tập trung thì vấn đề thanh khoản là vấn đề rất lớn, nhất là với các token mới list, có ít thanh khoản sẽ dẫn tới việc không thể giao dịch token trên Orderbook. Bởi vậy, cơ chế AMM được sinh ra để xử lý điểm yếu của cơ chế orderbook này.

Ở các thị trường có ít thanh khoản, điểm mạnh của AMM là luôn có thể thực hiện được giao dịch. Tuy nhiên, ở các thị trường có thanh khoản lớn, độ trượt giá của Orderbook sẽ rất bé và đem đến trải nghiệm người dùng tốt hơn so với AMM. Bởi vậy, điểm quan trọng của cơ chế Orderbook là, liệu các token trên Serum DEX (hay Raydium Orderbook DEX) có đủ lượng thanh khoản hay không?

Để đối diện với vấn đề này, Raydium không chọn 1 trong hai lựa chọn (AMM hay Orderbook), mà chọn cả hai phương án. Đối với cơ chế Orderbook, họ lấy lượng thanh khoản dồi dào trực tiếp từ Serum DEX và gửi tới người dùng trải nghiệm mượt mà trên Interface của Raydium, để phục vụ nhu cầu trade các cặp token có thanh khoản lớn.

Raydium bên cạnh đó cũng phát triển AMM DEX với liquidity pool riêng, để phục vụ các cặp token ít thanh khoản hơn, và anh em sẽ cùng mình khám phá cơ chế đó dưới đây.

AMM DEX Raydium

Lý do cho AMM DEX

Với ưu điểm vượt trội so với cơ chế orderbook là khả năng thực hiện giao dịch ngay cả trong thị trường có slippage vô cùng cao, AMM DEX phù hợp để giao dịch các token có độ thanh khoản kém - phần lớn các token trong thị trường khi mới launch hoặc ít nhà đầu tư.

Bởi vậy, AMM DEX của Raydium được phát triển để phục vụ các cặp token như vậy. Cùng với Permissionless Pools mới được khởi động, cho phép mọi cặp token đều có thể được list lên sàn (như Uniswap), mọi cặp token đều có thể được giao dịch trên Raydium dù độ thanh khoản của chúng có cao hay không.

Về mặt các thông tin về cơ chế hoạt động, Raydium AMM DEX có cơ chế giống Uniswap V2, để có thể hiểu hơn về cơ chế hoạt động này, anh em đọc thêm bài viết phân tích mô hình hoạt động của Uniswap V2 tại đây.

Mô hình hoạt động

Nói sơ qua về cơ chế AMM DEX này, mình sẽ tóm tắt lại về mô hình hoạt động chung của chúng.

(1) Các nhà cung cấp thanh khoản sẽ cung cấp thanh khoản vào pool với tỉ lệ 1:1, nhận về LP token đại diện cho thanh khoản họ cung cấp trong pool.

(2) Các nhà giao dịch sẽ giao dịch các loại tài sản và chịu mức phí 0.3% cho mỗi giao dịch.

(3) Khoản phí trong Lidiquity Pool lúc này sẽ được chia làm 2 phần:

- (3.1) 0.03% phí sẽ được đưa về cho các RAY Stakers trong staking dưới dạng RAY.

- (3.2) 0.22% sẽ được đưa về cho Liquidity Provider làm phần thưởng cung cấp thanh khoản.

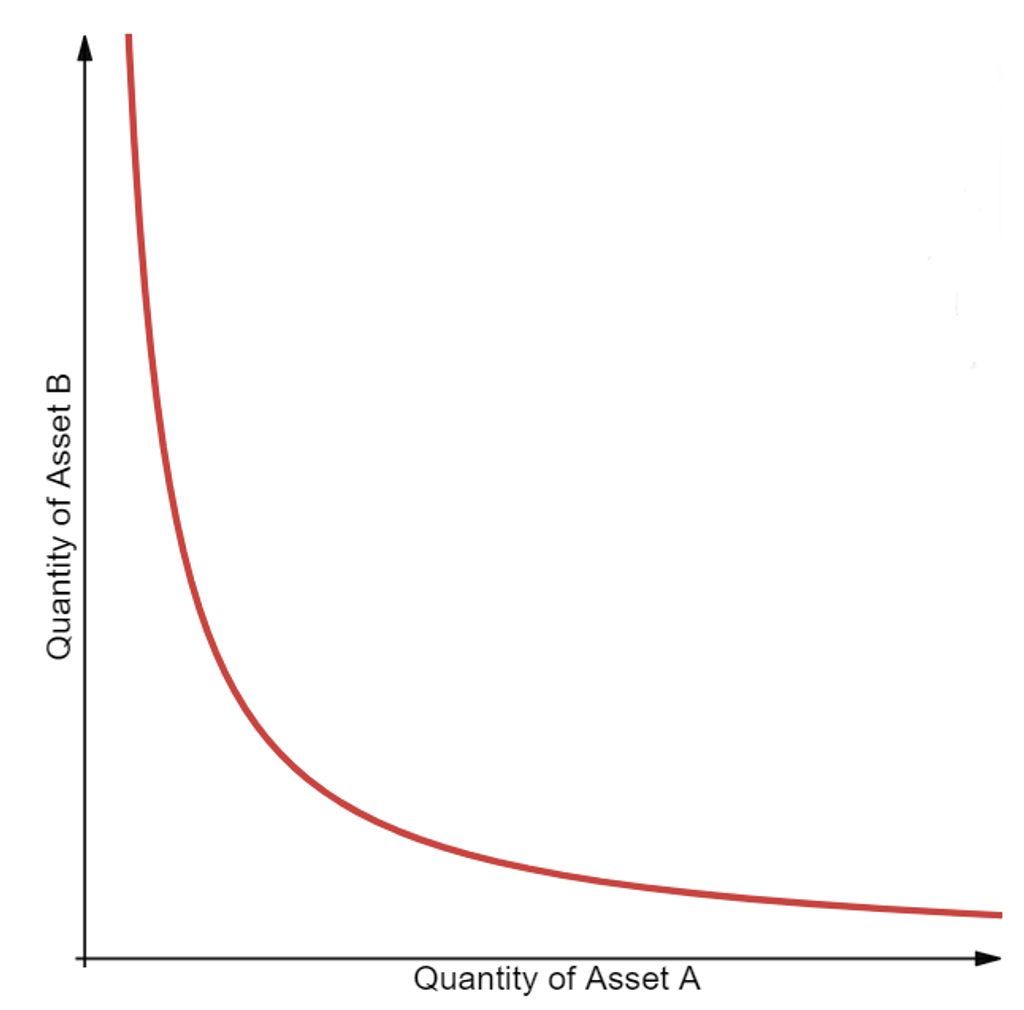

Thuật toán giao thức

Các giao dịch trên AMM DEX của Raydium sẽ được tính toán với thuật toán như sau:

x*y=k

Trong đó:

- x: Số lượng token thứ 1.

- y: Số lượng token thứ 2.

- k: Một hằng số cố định trong điều kiện TVL của cặp token không đổi.

Được xây dựng trên Solana, Raydium cung cấp khả năng swap với tốc độ cao, chi phí thấp, và có một giao diện thân thiện, dễ dàng sử dụng.

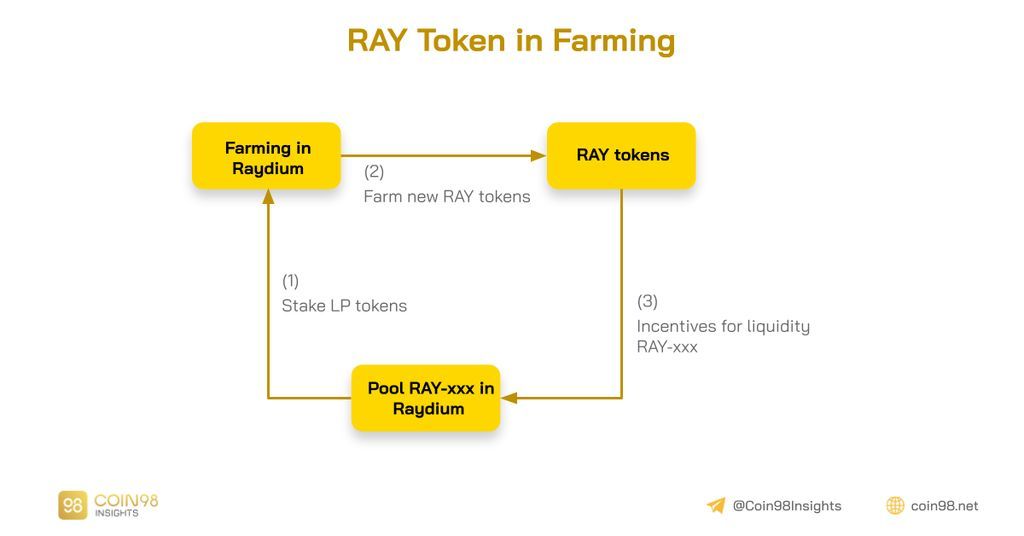

Farming trên Raydium

Farming thông thường

Chức năng farming trên Raydium tập trung vào việc đem lại nguồn thanh khoản dồi dào cho các cặp token RAY (như RAY/USDT, RAY/USDC, RAY/SOL, RAY/SRM, RAY/ETH).

Điều này có nghĩa là, khi cung cấp thanh khoản các cặp token trên và đem LP token nhận được để stake vào Farms của Raydium, anh em sẽ nhận được thêm token RAY bên cạnh phí giao dịch của pool cặp token anh em cung cấp thanh khoản.

(1) Pool RAY-xxx sẽ gia tăng lượng thanh khoản bởi incentives từ farming;

(2) Stake LP token cặp RAY-xxx trong farming để nhận RAY được mint ra;

(3) Từ đó tạo ra incentives cho việc cung cấp thanh khoản cho các cặp token của RAY.

Đây là một trong các chức năng được thiết kế ra để tạo incentives cho người dùng cung cấp thanh khoản cho token RAY, giúp RAY có thanh khoản cao, trượt giá thấp, từ đó gián tiếp gia tăng giá trị cho token dự án.

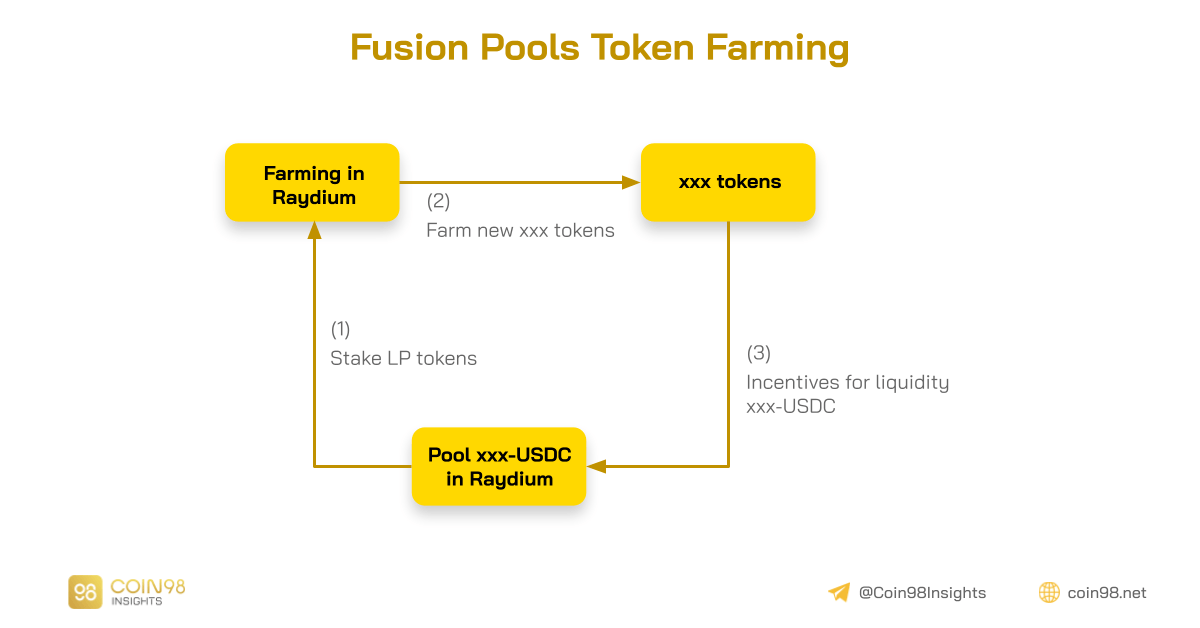

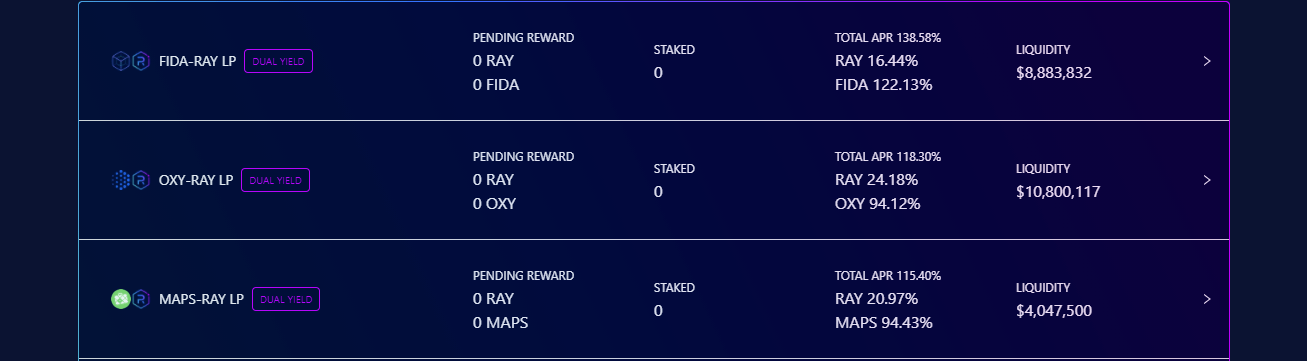

Farming trên Fusion Pools

Bên cạnh farming thông thường để kéo thanh khoản về cho token RAY, Raydium cũng hỗ trợ các dự án list trên Raydium có thể tạo incentives cho người dùng cung cấp thanh khoản theo cách tương tự, qua việc trao thưởng token dự án cho các LP qua tính năng Fusion Pools.

Trong các Fusion Pools, Raydium cho phép những nhà cung cấp thanh khoản các cặp token cố định có thể farm ra token của dự án. Việc này sẽ khiến các LP có thêm động lực cung cấp thanh khoản cho các dự án - điều vô cùng cần thiết đối với các dự án mới, và cũng góp phần gia tăng tổng lượng TVL trên nền tảng Raydium.

(1) Cung cấp thanh khoản cho cặp token xxx-USDC;

(2) Stake LP token trong farming để nhận thêm token xxx;

(3) Từ đó tạo ra incentives cho người dùng tiếp tục cung cấp thanh khoản trong tương lai.

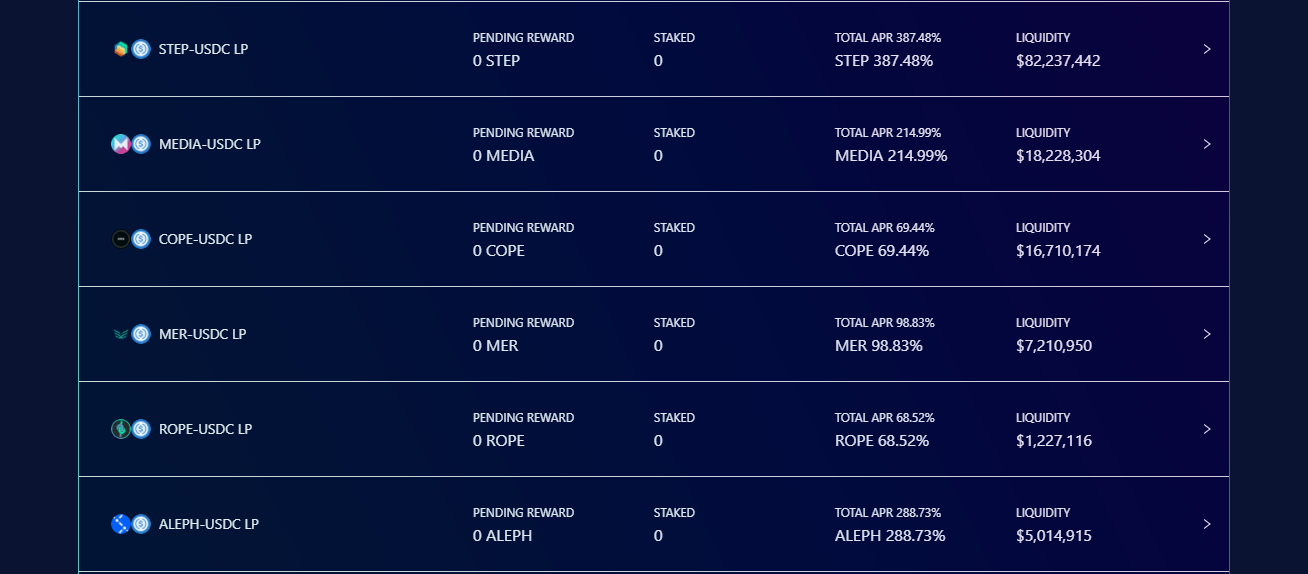

Bên cạnh đó, Raydium cũng mang tới cho các LPs tính năng farm đôi (dual yield). Việc này có nghĩa là, khi cung cấp thanh khoản một số cặp token cố định (trong đó có một token là RAY), anh em sẽ farm ra cả hai token RAY và token còn lại. Hiện tại, các cặp token đang được hưởng dual yield với RAY là FIDA, OXY và MAPS.

Tương tự như farming thông thường, điều này tạo incentives cho các LP cung cấp thanh khoản để giữ lượng thanh khoản cho RAY luôn dồi dào.

Tuy nhiên, việc farm ra token liên tục có thể dễ dàng gây ra việc lạm phát token, khiến giá của token RAY bị ảnh hưởng xấu. Vì vậy, đội ngũ phát triển đã có thông một giao thức nữa với mục đích giữ chân các token holder không bán token mà sử dụng chúng vào giao thức - đó chính là giao thức Staking.

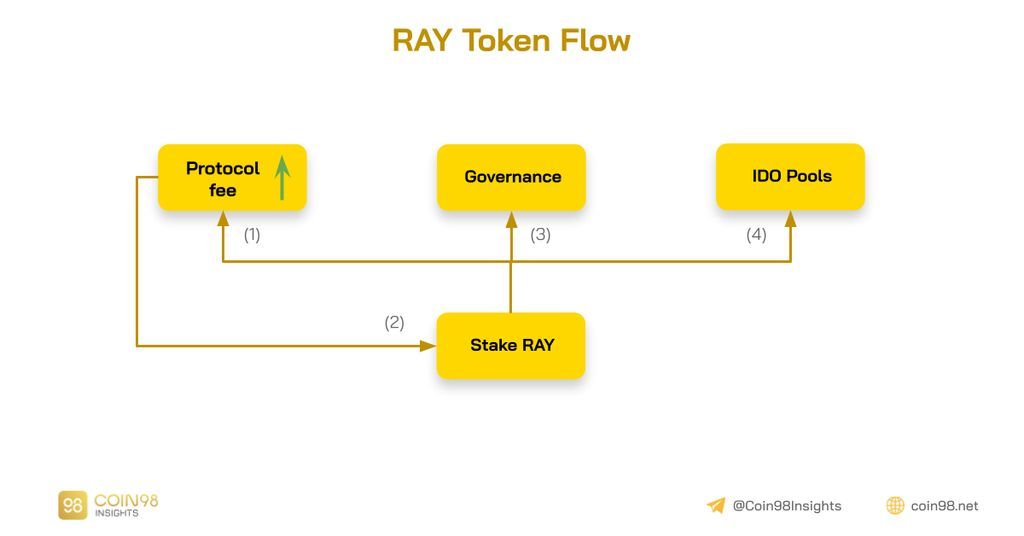

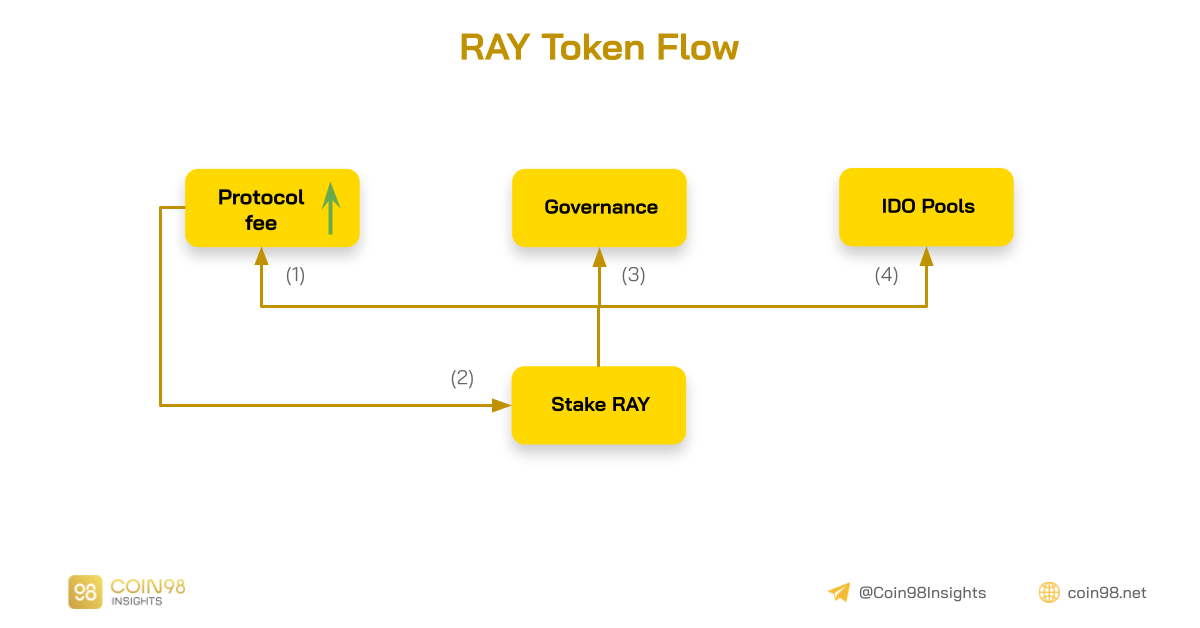

Staking trên Raydium

(1) Về phía người dùng, việc staking trên Raydium giúp họ nhận được một phần phí giao dịch của nền tảng.

(2) Lượng phí giao dịch đó sẽ được dùng để mua RAY và trả cho người dùng. Cơ chế này rất thông minh, bởi việc trả người dùng phí giao dịch nền tảng bằng RAY sẽ vừa là buy demand cho RAY, mà còn giúp người dùng có thể tiếp tục stake RAY để nhận lại lãi kép.

(3) Ngoài ra, stake RAY còn giúp người dùng có thể tham gia vào các tính năng khác của nền tảng, ví dụ như tính năng quản trị nền tảng;

(4) Và quyền tham gia các IDO Pools trên AcceleRaytor.

Nói chung, tính năng staking là một buy demand tốt cho token RAY, mang lại giá trị cho token holder bằng cách chia cho token holder phí giao dịch nền tảng, quyền tham gia quản trị, quyền tham gia IDO, và từ đó giảm sell pressure của RAY.

AcceleRaytor Raydium

Tính năng này của Raydium là một launchpad, cho phép các dự án có thể IDO ngay trên nền tảng Raydium. Việc này không chỉ mang lại giá trị cho các dự án bởi họ có thể tiếp cận được nguồn vốn dồi dào, mà còn mang lại giá trị cho nền tảng Raydium qua nhiều cách.

Đầu tiên, các dự án khi được IDO sẽ được list trên Raydium, và thường có volume rất lớn trong giai đoạn đầu, mang lại một lượng phí giao dịch lớn cho nền tảng. Tiếp theo, để tham gia IDO thì người tham gia phải lock một lượng token RAY trong 7 ngày. Điều này trực tiếp làm giảm sell pressure của RAY trong một thời gian, và cũng là buy demand mạnh cho nhiều nhà đầu tư.

Theo mình nghĩ, thì đây là một game rất thông minh của đội ngũ phát triển sản phẩm, bởi AcceleRaytor sẽ đem lại một lượng giá trị lớn cho cả các sản phẩm DEX của Raydium lẫn token RAY của dự án.

Raydium capture value cho token RAY như thế nào?

Use Cases của RAY

Như đã nói qua ở bên trên, token RAY có 3 mục đích chính:

- Governance: Stake RAY để có quyền tham gia quản trị nền tảng.

- Cung cấp thanh khoản: Cung cấp thanh khoản các cặp token RAY để nhận farming yield dưới dạng token dự án. Tham gia dual yield cũng yêu cầu cung cấp thanh khoản cặp token có RAY.

- Nhận phí giao dịch nền tảng: Staking RAY sẽ nhận được phí giao dịch của nền tảng dưới dạng token RAY. Hiện tại, APR staking đang ở mức 33%.

- Tham gia IDO: Stake RAY trước sự kiện IDO 7 ngày để tham gia vào các IDO Pool trên Raydium.

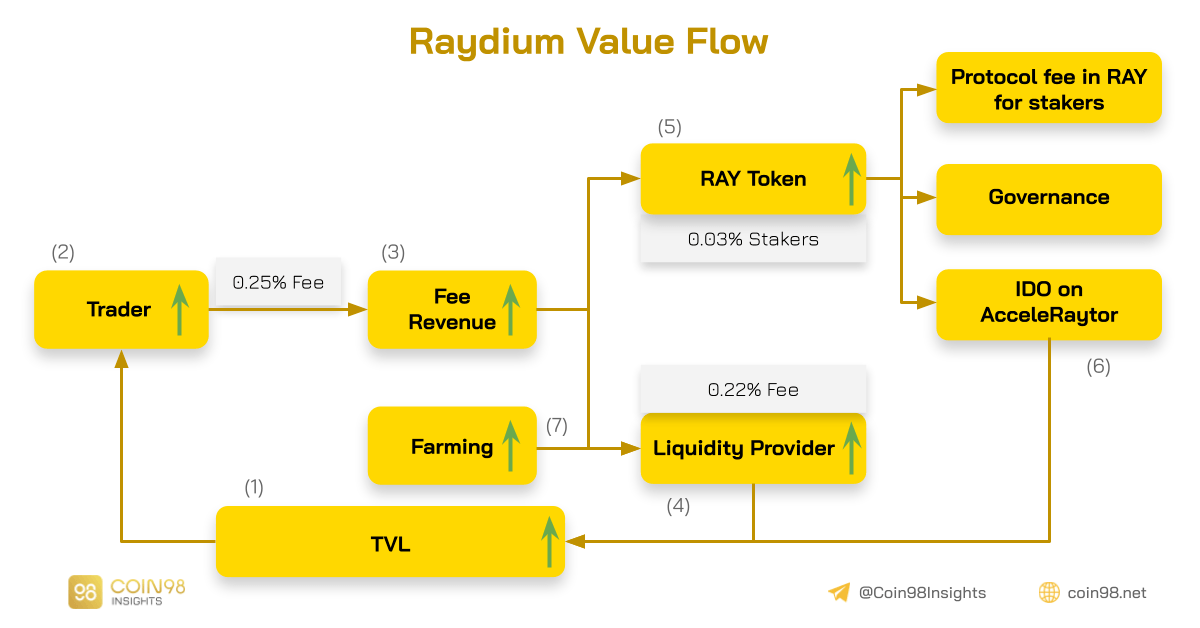

Value flow của Raydium

(1) Sự tăng trưởng trong TVL sẽ giúp nền tảng thu hút được nhiều trader do slippage thấp và tốc độ giao dịch lớn, phí giao dịch gần như bằng 0;

(2) Nhiều traders giao dịch mang lại volume giao dịch lớn, tăng revenue từ phí giao dịch, bởi phí giao dịch được tính bằng công thức:

Fee Revenue = Volume*0.25%

(3) Fee Revenue sẽ được chia ra, với 0.03% dành cho RAY Holder thông qua staking, 0.22% dành cho Liquidity Providers.

(4) Nhiều phí giao dịch sẽ giúp LP nhận được reward càng lớn, càng tạo động lực để họ tiếp tục cung cấp thanh khoản cho giao thức.

(5) Để nhận được phí giao dịch nền tảng, RAY Holders sẽ phải stake RAY. Staking RAY còn có những quyền lợi như tham gia governance;

(6) Tham gia IDO Pools trên AcceleRaytor, các dự án tham gia AcceleRaytor sẽ được list trên Raydium với volume khởi đầu lớn, tăng TVL và volume giao dịch nền tảng;

(7) Để khuyến khích cung cấp thanh khoản, chương trình farming bao gồm cả fusion pools và dual yield được mở ra bên cạnh farming RAY thông thường.

Dự phóng tương lai của Raydium

Theo roadmap dự án

Một trong những bước tiến mình đánh giá cao ở phía dự án là việc họ vừa mở Permissionless Pools để các dự án có thể tự list trên Raydium. Ngay lập tức, trong hai tuần đầu tiên, đã có thêm 40 dự án tự list token của họ lên Raydium. Chứng tỏ, đây là một nước đi rất được cộng đồng ủng hộ, cũng như giúp dự án gia tăng độ phi tập trung.

Ngoài ra, dự án cũng cung cấp thông tin về các động thái tiếp theo của mình trong thời gian tới:

- Phát triển giao thức AMM DEX cho các tài sản có tỉ lệ stable: Giúp swap stablecoin hay với slippage thấp bằng các thuật toán AMM đặc biệt.

- Bổ sung UI/UX và tiếp tục list các dự án lên AcceleRaytor.

- Kết hợp với Sushiswap: Bản thân mình cũng chưa hiểu rõ rằng, Raydium sẽ kết hợp với Sushiswap như thế nào, nhưng chắc chắn đây là một tin tức đáng mong chờ trong tương lai.

- Governance: Đội ngũ phát triển đang tìm kiếm một platform quản trị on-chain hợp lý để vận hành cộng đồng Raydium một cách trơn tru nhất. Đây sẽ là một buy demand lớn cho token RAY của dự án.

- Tài trợ Solana Hackathon: 40,000 đô đang được Raydium đóng góp vào Solana Hackathon để tài trợ cho các dự án tiềm năng trên Solana. Đây là một bước đi theo mình là rất khôn ngoan, để tìm kiếm các dự án tiếp theo list trên AcceleRaytor (với performance của AcceleRaytor đang rất tốt với 2 dự án IDO thành công có ATH ROI cao), từ đó đem giá trị về cho nền tảng.

Hiện tại, phí giao dịch trên Raydium đang rẻ hơn các nền tảng AMM DEX khác như Uniswap và Sushiswap với khoản phí giao dịch chỉ ở mức 0.25%. Trong đó, 0.22% sẽ được đưa về cho các LPs và 0.03% sẽ được chia cho các RAY stakers.

Đánh giá cá nhân về Flywheel của Raydium

Bên cạnh đó, theo đánh giá của bản thân, mình nghĩ rằng một trong các tính năng giúp RAY có thể tiếp tục giảm sell demand là sự ra mắt của tính năng auto compound trong staking và farming. Việc này sẽ giúp flow của các token được farm ra có thể luân chuyển tiền mạch, có thể quay lại trực tiếp vào pool farm để giảm sell demand cho RAY và các token được farm.

Tiếp theo, để RAY gia tăng giá trị, flywheel về IDO Pools sẽ đóng vai trò lớn, bởi độ hot của AcceleRaytor là không thể phủ nhận. Nếu tiếp tục ra các IDO chất lượng, kèm theo gia tăng lượng RAY cần lock để tham gia IDO Pools, đây sẽ là một flywheel đáng kể cho token RAY.

Ngoài ra, một flywheel lớn cho RAY là 0.03% phí giao dịch cho RAY Stakers. Volume 24h vừa qua của Raydium là 26 triệu đô, tức là 7,800 đô tiền fee sẽ được distribute cho các stakers. Để bù được lực xả token, lượng RAY được farm ra trong một ngày sẽ phải bé hơn lượng fee được tạo ra. Hiện tại, tầm 700,000 RAY được farm ra một ngày, tức là 3 triệu đô tiền token RAY được taọ ra - con số quá lớn so với con số gần 8,000 đô fee giao dịch.

Tuy nhiên, sự so sánh này không thể phản ánh toàn bộ giá trị token RAY, bởi như mình đã nói ở trên, định giá token còn phụ thuộc vào các yếu tố khác (IDO Pool, Governance, định giá tương lai,...).

Bởi hiện tại Raydium đang là nền tảng AMM DEX lớn nhất trên Solana, vậy nên việc phát triển của Raydium chắc chắn sẽ được góp phần lớn bởi sự phát triển chung của nền tảng này. Định giá của token RAY theo mình là đến từ định giá của hai yếu tố sau:

- Giá trị hiện tại của token (staking, governance, IDO);

- Giá trị tương lai của nền tảng Solana nói chung và Raydium nói riêng.

Bởi vậy, để dự đoán tương lai của Raydium, có lẽ sẽ phụ thuộc nhiều vào các yếu tố khác như sự phát triển của nền tảng Solana (bởi Raydium chỉ hoạt động trên một nền tảng là Solana).

Tóm lại, các yếu tố có thể kickstart sự tăng trưởng của RAY có thể là:

- Làm tốt các flywheel đã có sẵn (farming, IDO Pools);

- Sự ra mắt của tính năng governance và các game mới mà Raydium có thể ra mắt thêm trong tương lai để đem lại giá trị cho xương sống nền tảng là DEX;

- Sự tăng trưởng chung của thị trường;

- Sự tăng trưởng của nền tảng Solana.

Hướng dẫn sử dụng Raydium, tham gia AcceleRaytor IDO chi tiết từ A đến Z tại đây.