2 dấu hiệu tốt cho DeFi năm 2023, phần còn lại thuộc về Fed

* Bài viết dựa trên ý kiến của Dalvir Mandara và Bilal Hafeez — hai nhà phân tích tài chính tư vấn cho các quỹ đầu tư mạo hiểm tại công ty nghiên cứu Macro Hive.

Sau một năm 2022 sóng gió, thị trường crypto đã khởi đầu 2023 với những tín hiệu lạc quan. Tuy nhiên, cộng đồng vẫn nổ ra những cuộc tranh luận quan trọng, chẳng hạn như liệu tập trung hóa hay phi tập trung hóa sẽ thúc đẩy việc áp dụng crypto trong tương lai.

DeFi đứng ở vị trí tiên phong trong cuộc tranh luận này và những người ủng hộ lập luận rằng nếu không có DeFi, giấc mơ tiền điện tử sẽ kết thúc. Vậy trạng thái hiện tại của DeFi ra sao? Chúng ta nên theo dõi những chỉ số nào để xác định sức khỏe của nó? Dưới đây là ba xu hướng chính đang diễn ra trong DeFi.

DEX so với CEX

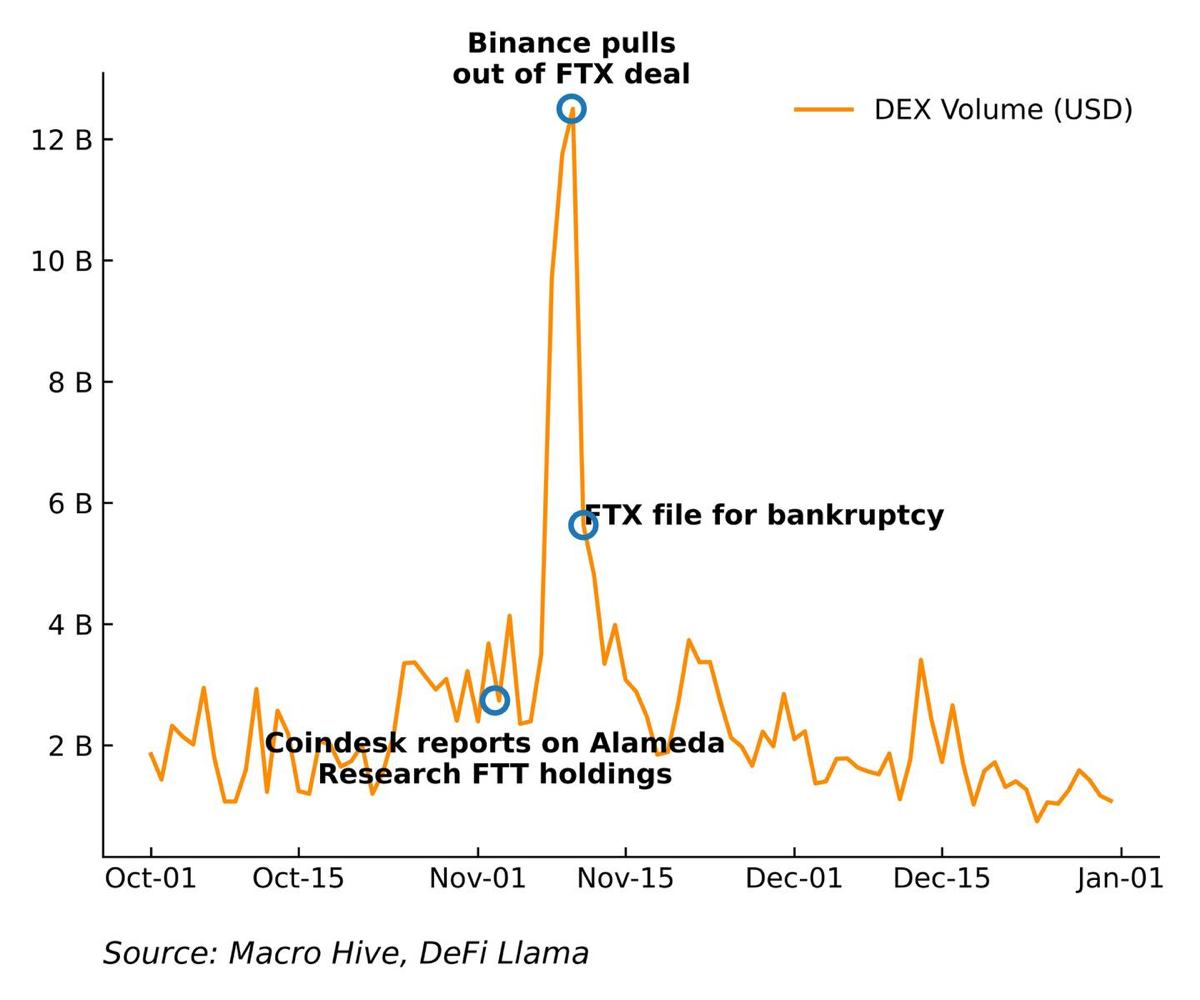

Sự sụp đổ của sàn giao dịch tập trung FTX là một phép thử quan trọng đối với DeFi. Các nhà đầu tư sẽ chuyển sang các sàn giao dịch phi tập trung (DEX) hay từ bỏ hoàn toàn tiền điện tử? Câu trả lời rất rõ ràng — khối lượng giao dịch DEX tăng mạnh khi sự cố FTX diễn ra vào tháng 11/2022. Khối lượng giao dịch hàng ngày đạt mức cao nhất 12.5 tỷ USD vào ngày 10/11 và tổng khối lượng giao dịch trong tháng Mười một là khoảng 114 tỷ USD so với 66 tỷ USD của tháng Mười.

Đơn cử, Uniswap lọt vào danh sách các DEX hàng đầu, đạt khối lượng giao dịch 2.85 tỷ USD từ 13-16/11. Trong khi đó, trong khoảng thời gian tương đương, CEX lớn thứ hai Coinbase lại trên quỹ đạo đi xuống, nằm ở mức 1.9 tỷ USD. Với chênh lệch lớn giữa số lượng nhân viên phục vụ trên hai nền tảng, (ít hơn 100 trên Uniswap so với hơn 5,000 trên Coinbase), đây là điều khá đáng chú ý.

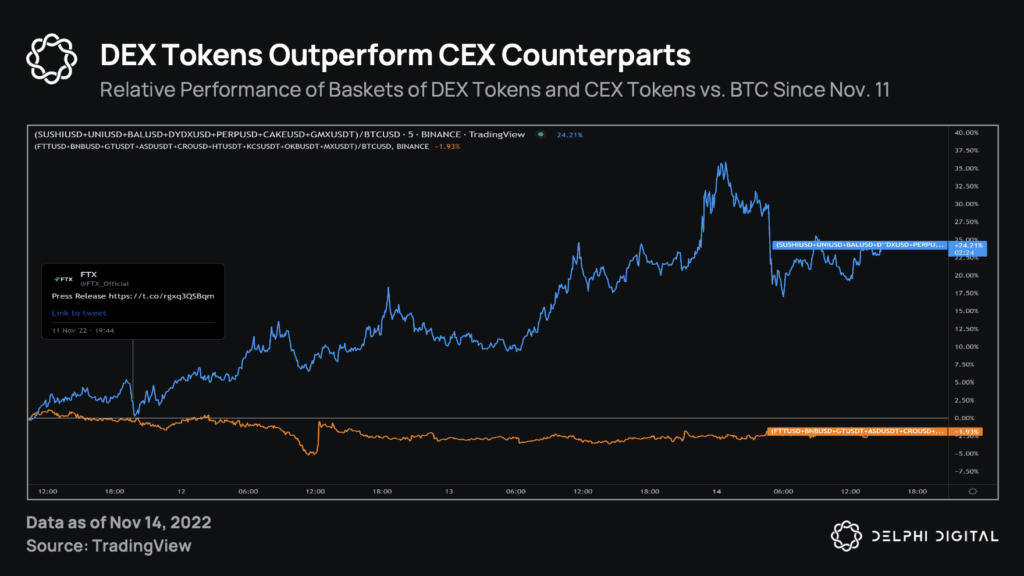

Do sự gia tăng đột biến này trong DeFi, token DEX cũng trong đà đi lên. Theo Delphi Digital, kể từ ngày 11/11, rổ token DEX tăng 24% so với rổ CEX tương đương.

Phần lớn các dòng chảy này có thể đến từ các nhà đầu tư rời bỏ các sàn giao dịch tập trung. Nhiều sàn CEX đã chứng kiến dòng tiền chảy ra kỷ lục trong cùng thời kỳ - bao gồm cả Binance, sàn giao dịch tiền điện tử lớn nhất tính theo khối lượng giao dịch. Điều này có thể đã khiến các nhà giao dịch tìm kiếm các nền tảng giao dịch thay thế ít bị lỗi tập trung hơn, chẳng hạn như DEX.

Trong vụ sụp đổ của Terra vào đầu năm 2022, khối lượng giao dịch DEX cũng tăng đột biến. Cuối cùng, các nhà giao dịch có thể đã chuyển hoạt động giao dịch sang DEX để giảm mức độ tiếp xúc với một sàn giao dịch tập trung duy nhất.

Đọc thêm: Tôi đã làm gì để bảo vệ tài sản trước loạt tin xấu từ thị trường?

Sự phát triển của TVL

Xu hướng thứ hai là sự phát triển của tổng giá trị bị khóa (TVL) trong DeFi. TVL là tổng số lượng tài sản được gửi vào các giao thức và nền tảng trong hệ sinh thái DeFi. Các tài sản bao gồm tiền điện tử, stablecoin và các tài sản kỹ thuật số khác được sử dụng để tham gia vào các hoạt động cho vay, mượn và giao dịch trên các nền tảng này. Nó đóng vai trò là thước đo quy mô và tính thanh khoản của hệ sinh thái DeFi, đồng thời là chỉ số chính cho thấy sự tăng trưởng và trưởng thành của nó.

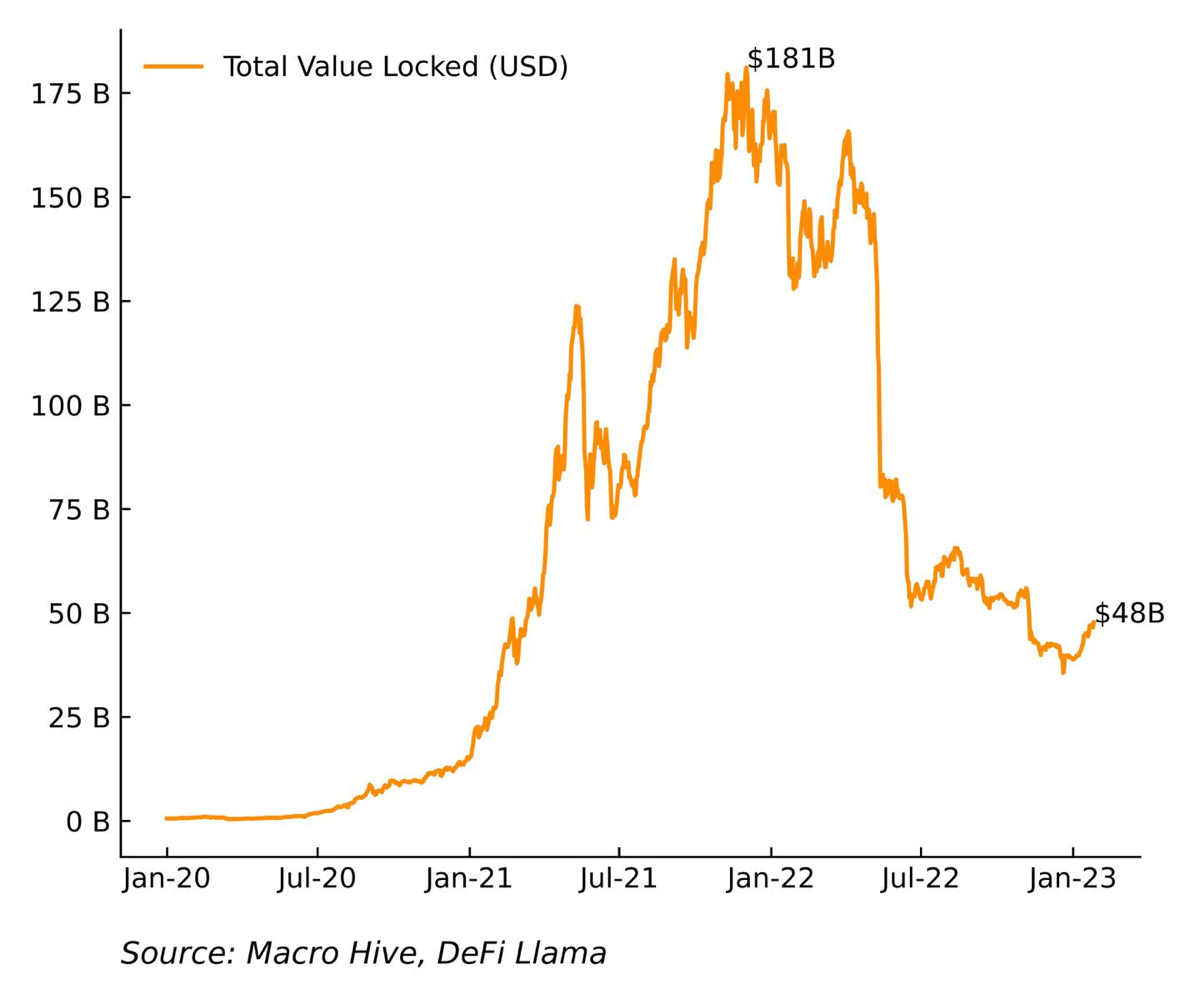

Vào năm 2021, TVL đạt ATH ở 181 tỷ USD, theo dữ liệu của DeFi Lama (biểu đồ 2). Đợt tăng giá trong tiền điện tử - khi Bitcoin và Ethereum đạt mức cao kỷ lục - đã giúp ích. Năm 2022 chứng kiến sự đảo chiều lớn của TVL khi Fed tăng lãi suất và hệ sinh thái Terra (LUNA) và FTX sụp đổ.

Nhưng năm 2023 khởi đầu tương đối lạc quan, với TVL tăng 20%, đạt 46 tỷ USD. Hầu hết các giao thức DeFi chính đều có mức tăng hai con số về tài sản thế chấp vào thời điểm giữa tháng Một. Kể từ chu kỳ thấp nhất vào ngày 1/1, khoảng 8.4 tỷ USD đã quay trở lại hệ sinh thái DeFi.

Tuy nhiên, phần lớn điều này có thể là do lợi nhuận của các tài sản tiền điện tử cơ bản khi thị trường phục hồi. Cũng cần lưu ý rằng DeFi TVL vẫn giảm 75% so với mức cao nhất vào tháng 12/2021, nhưng nó đang cho thấy dấu hiệu ổn định.

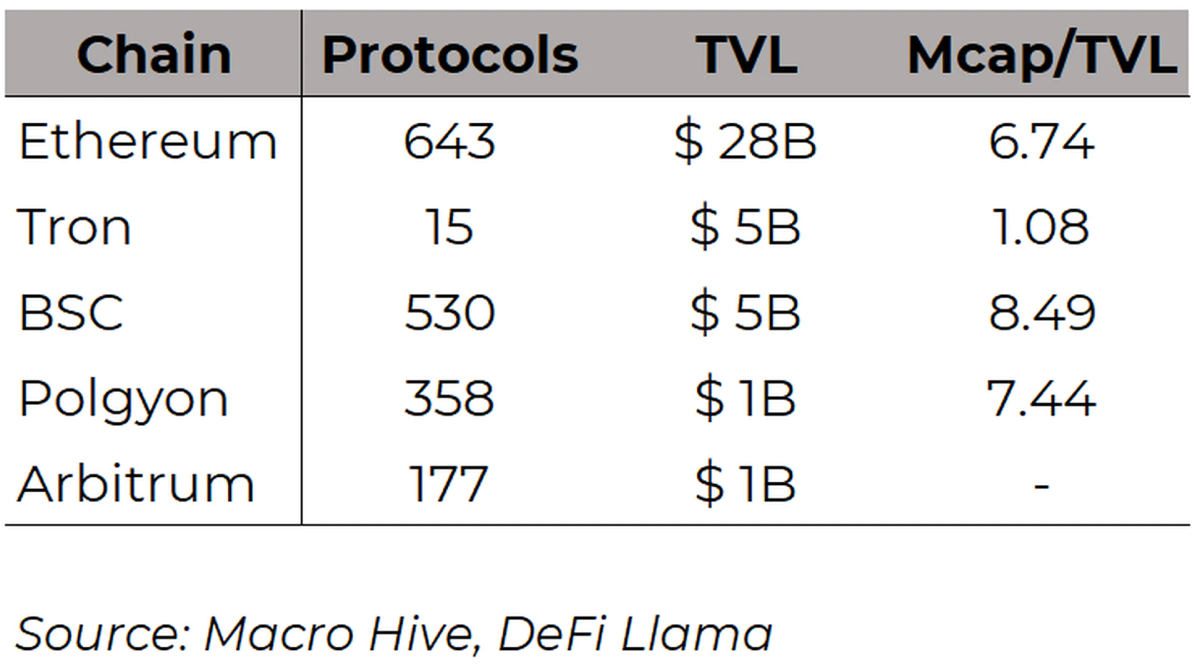

Blockchain thu hút nhiều TVL nhất vẫn là Ethereum. Đây là dự án lớn thứ hai tính theo vốn hóa thị trường, với TVL khoảng 28 tỷ USD và có hơn 640 giao thức DeFi được xây dựng ở trên, theo dữ liệu từ DeFi Llama (Bảng 1). Tuy nhiên, số lượng giao thức không phải lúc nào cũng liên kết với TVL. Dữ liệu DeFi Llama cho thấy Tron chỉ có 15 giao thức và TVL khoảng 5 tỷ USD, trong khi BNB Chain có 530 giao thức và sở hữu TVL tương tự.

Chúng ta cũng có thể xác định mức định giá của các chain bằng cách tính tỷ lệ vốn hóa thị trường (market cap) trên TVL (market cap chia cho TVL, Mcap/TVL; Bảng 1). Điều này gần giống với hệ số giá (P/B) đối với cổ phiếu. Lưu ý rằng Arbitrum chưa có token gốc, nên số liệu này không áp dụng cho nó. Các giá trị Mcap/TVL mới nhất cho thấy tất cả các chain trong top 5 theo TVL đều được định giá quá cao ngoại trừ Tron, chuỗi có Mcap/TVL xoay quanh 1.

Lãi suất sẽ tác động đến DeFi như thế nào?

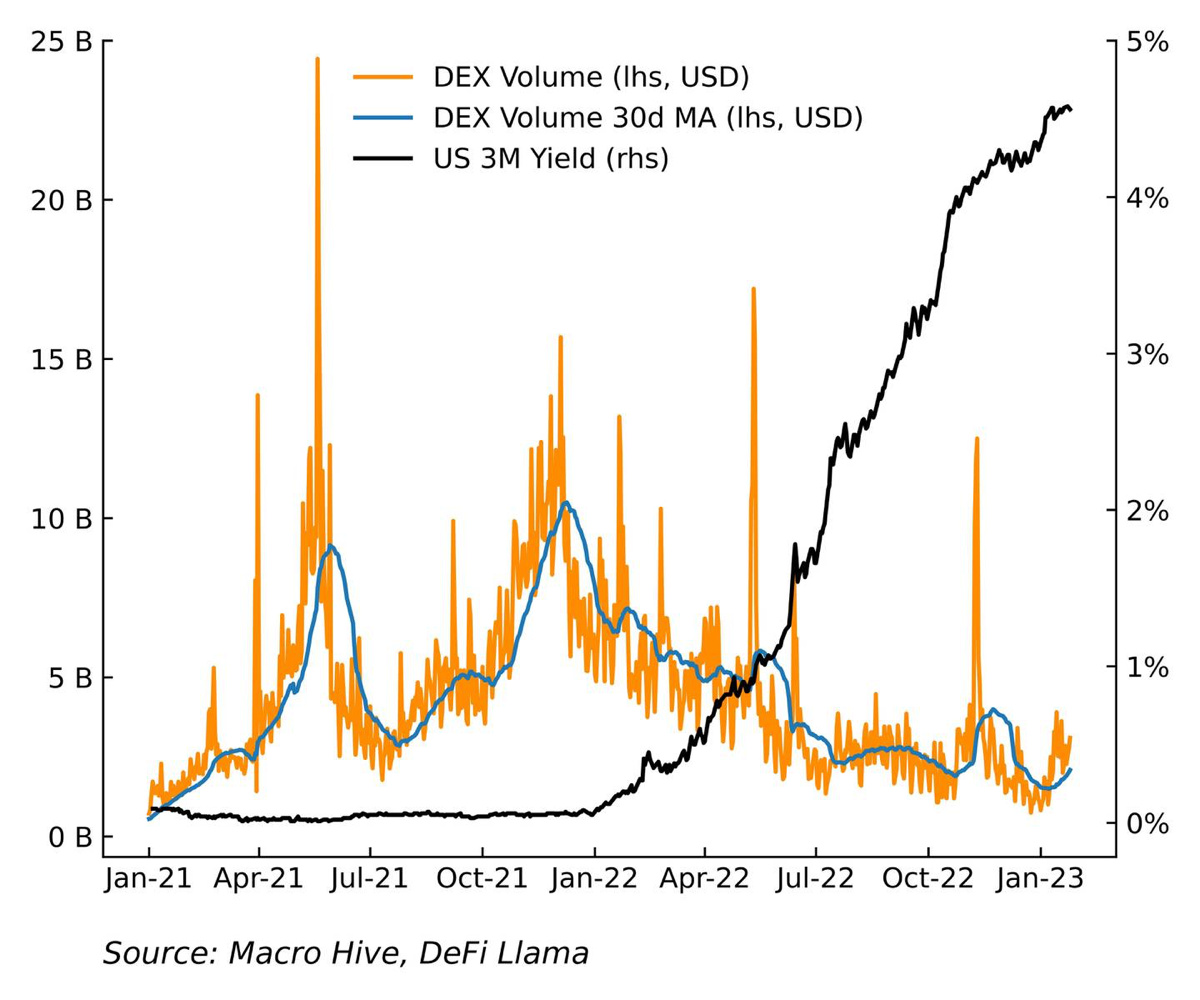

Xu hướng thứ ba và cũng là xu hướng nổi bật nhất cần theo dõi là lãi suất sẽ tác động đến DeFi như thế nào. Xét cho cùng, khối lượng DEX đã giảm mạnh vào năm 2022 ngay khi Fed bắt đầu tăng lãi suất (Biểu đồ 3). Có một số lý do khiến môi trường lãi suất cao đặt ra những thách thức cho hệ sinh thái DeFi.

1. Nhu cầu đi vay và cho vay DeFi giảm. Lãi suất TradFi cao hơn khiến các giao thức DeFi lending và borrowing kém hấp dẫn hơn đối với các nhà đầu tư, bởi vì họ có thể đảm bảo lợi suất (yield) cao hơn thông qua các phương tiện đầu tư ít rủi ro hơn (ví dụ: trái phiếu chính phủ).

2. Thanh khoản bắt đầu giảm. Khi các nhà đầu tư rút tiền từ DEX để tận dụng lợi nhuận cao hơn trong TradFi, thanh khoản của DEX sẽ giảm. Điều này có tác động dây chuyền đến khối lượng giao dịch. Kể từ đầu năm 2022, đường trung bình động 30 ngày của khối lượng giao dịch DEX hàng ngày hiện giảm 73%.

3. Biến động tăng. Lãi suất tăng làm tăng sự không chắc chắn trên thị trường khi các nhà đầu tư suy đoán về lộ trình tăng lãi suất trong tương lai và tác động của chúng đối với nền kinh tế và thị trường tài chính. Nhiều sự không chắc chắn dẫn đến những động thái cẩn trọng hơn và điều này có thể làm giảm khối lượng giao dịch DEX.

Xu hướng nào quan trọng nhất?

Hai trong số ba xu hướng này tác động tích cực đến DeFi: sự không chắc chắn xung quanh CEX và TVL trong các giao thức DeFi.

Sự không chắc chắn xung quanh CEX sẽ dẫn đến nhiều dòng chảy hơn vào DEX. Trong khi đó, TVL trong các giao thức DeFi dường như đang ổn định, mặc dù định giá trên một số giao thức có vẻ cao hơn thực tế. Nhưng xu hướng có thể quan trọng nhất - Fed tăng lãi suất cao hơn - vẫn là một rủi ro.

Hiện tại, các thị trường kỳ vọng Fed sẽ sớm kết thúc chu kỳ tăng lãi suất, sau đó bắt đầu cắt giảm lãi suất. Nếu điều này xảy ra, DeFi sẽ được hỗ trợ. Còn nếu Fed không thể chế ngự lạm phát và buộc tiếp tục tăng lãi suất, DeFi một lần nữa có thể phải đối mặt thách thức.