Mango Markets (MNGO) là gì? Toàn tập về đồng MNGO Token

Mango Markets là gì?

Mango Markets là một nền tảng phi tập trung cho phép trading cross-margin sử dụng đòn bẩy lên tới 5 lần trên nền tảng Blockchain của Solana. Ngoài ra, Mango Markets còn tích hợp với hệ thống order book của Serum DEX.

Mango Markets còn cho phép users có thể deposit token của mình vào nền tảng, với mục đích cho các traders vay margin để trading trên cơ sở giao dịch cực nhanh và mức phí gas gần như bằng 0 của Blockchain Solana. Hơn nữa, users có thể deposit token SRM vào shared pool để giảm phí giao dịch.

Gần đây dự án đã đạt được đồng top 1 trong Serum DeFi Hackathon và nhận được mức giải thưởng 50,000 USDC-SPL.

Đối với anh em nào chưa biết thì Serum DeFi Hackathon là một sự kiện do Solana Foundation tổ chức để thu hút các developers phát triển các sản phẩm trong hệ sinh thái DeFi trên Solana.

Điểm nổi bật của Mango Markets

Điểm nổi bật nhất của Mango Markets mình thấy có lẽ là đây là dự án Margin Trading đầu tiên trên nền tảng Solana do đó sẽ có được lợi thế của “First Mover”.

Mình sẽ so sánh với các dự án tương tự trên Ethereum là dYdX - cũng là một nền tảng trading phi tập trung để làm nổi bật sự bât của Mango.

Về mức đòn bẩy, cả 2 dự án dYdX và Mango Markets đều cho mức đòn bẩy tối đa với Margin Trading là 5x (mảng perpetuals trên dYdX còn cho phép mức đòn bẩy 10x). Vậy so về mức đòn bẩy 2 dự án, mình đánh giá hoà nhau.

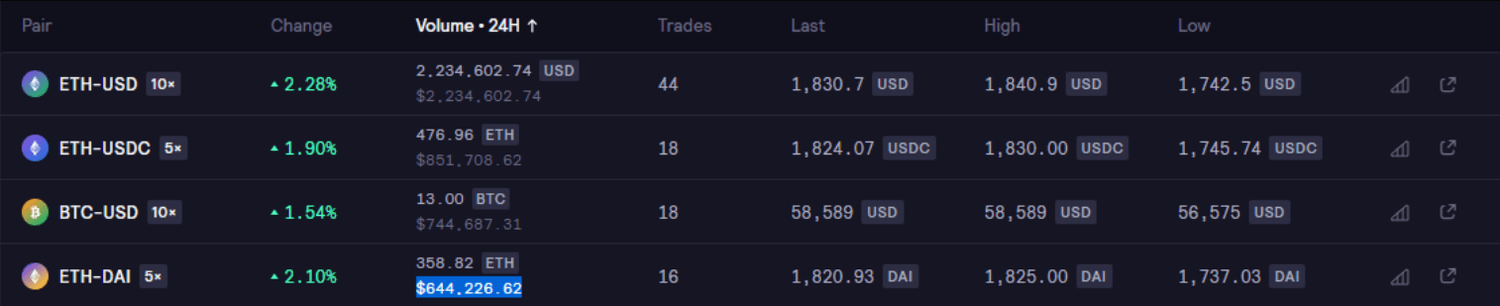

Về số cặp giao dịch, dù ra mắt cũng khá lâu rồi nhưng dYdX tạm thời mới chỉ có 3 cặp giao dịch đều là ETH với một Stablecoin, còn với Mango Markets hiện tại đang cho phép giao dịch 2 cặp giao dịch là BTC - USDT và ETH - USDT. Tuy nhiên, Mango Markets mới ra mắt trong thời gian gần đây và khả năng thêm cặp giao dịch mới trên nền tảng này là hoàn toàn có thể.

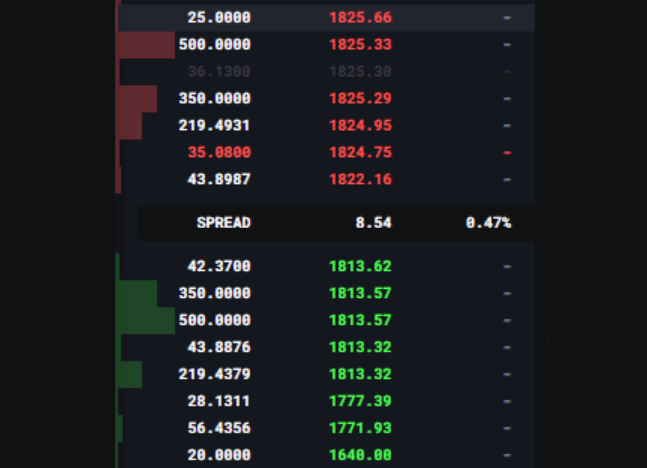

Về thanh khoản, đây là một trong những vấn đề anh em quan tâm nhất khi thực hiện giao dịch Margin, cả 2 nền tảng đều giao dịch theo phương thức Order book khớp lệnh, tuy nhiên mình thấy rằng 2 cặp giao dịch margin trên nền tảng dYdX có lượng thanh khoản khá thấp và mức spread khá cao.

Thanh khoản 2 cặp giao dịch lớn nhất margin trading của dYdX chỉ ở khoảng 1.5 triệu USD.

Spread cũng khá cao lên tới mức 0.47%, với mức giao dịch margin 5x anh em vừa mới đặt lệnh đã mất 2.5%, chưa kể anh em nào đặt lệnh lớn sẽ còn gặp phải trượt giá. Sẽ rất khó khăn trong việc đánh scalp.

Còn với Mango Markets, dự án mới triển khai nên thanh khoản hiện tại cũng đang khá thấp, có lẽ cần thêm nhiều thời gian để theo dõi hơn.

Nhưng điểm nổi bật hơn của Mango theo mình thấy là dự án sẽ tích hợp với thanh khoản của Serum DEX từ đó mức trượt giá cho ra sẽ thấp hơn dYdX.

Về tốc độ giao dịch, chắc chắn là Mango sẽ có tốc độ giao dịch nhanh hơn do được build trên nền tảng Solana, còn dYdX chỉ được build trên Ethereum, mà khi giao dịch margin thì tốc độ một yếu tố là khá quan trọng.

Tóm lại, theo mình đánh giá thì:

- Mango có mức đòn bẩy và số cặp giao dịch tạm thời ngang bằng so với dYdX.

- Về thanh khoản thì Mango có vẻ nhỉnh hơn dYdX vì tích hợp với Serum DEX.

- Về tốc độ và phí giao dịch thì phần thắng nghiễm nhiên thuộc về Mango, trừ khi dYdX có tích hợp giải pháp Layer 2.

Tìm hiểu thêm về Layer 2 là gì để hiểu những vấn đề trên Ethereum & dYdX và giải pháp của Layer 2.

Cơ chế hoạt động của Mango Markets

Order book và Fees

Mango Markets cho phép người dùng giao dịch với đòn bẩy lên đến 5x, với các lệnh Limit Order trên Serum DEX. Người dùng Mango kiếm được lãi suất trên cả tiền gửi và vị thế để có thêm lợi nhuận, vì vậy anh em có thể kiếm được lãi kép từ vị thế ký quỹ của mình.

Anh em có thể tiết kiệm được một khoản phí đáng kể khi giữ SRM trong ví trading của mình; giữ càng nhiều SRM thì mức phí giao dịch càng giảm và hơn nữa lại nhận được phí giao dịch (vì anh em phải gửi SRM vào trong shared pool).

Collateral Ratio

Collateral Ratio là tỷ lệ giữa giá trị tiền gửi và vị thế của người dùng chia cho giá trị khoản vay của họ.

Các traders phải duy trì tỷ lệ này ở mức 110% nếu không sẽ bị thanh lý tài sản.

Lãi suất cho vay

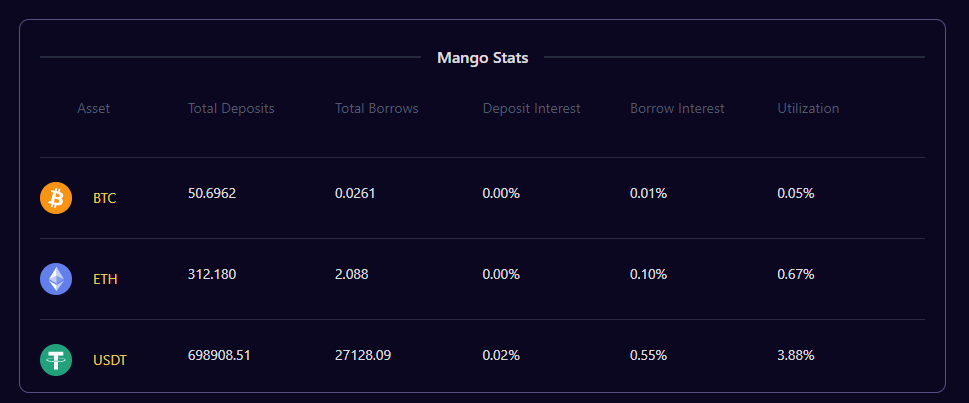

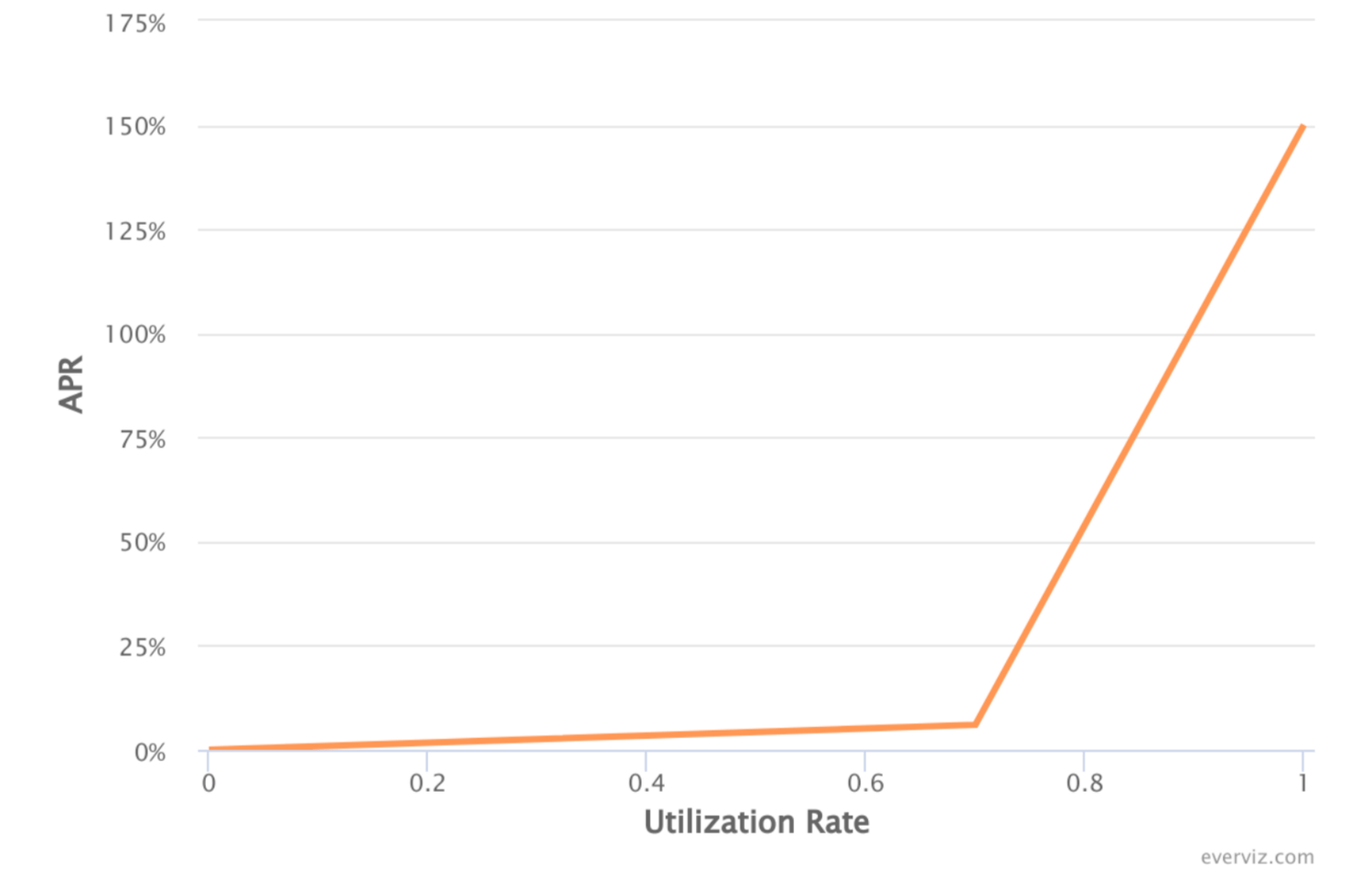

Đòn bẩy càng cao thì những người cho vay ở trên nền tảng Mango sẽ nhận được lãi suất càng cao. Lãi suất cho vay là một hàm về tỷ lệ utilization (số lượng token đang được vay chia cho số lượng deposit vào nền tảng) được minh hoạ như hình dưới đây:

Như vậy có thể thấy, lãi suất tăng mạnh nếu tỷ lệ utilization trên 70%.

Rủi ro

Mango markets không charge phí của users khi giao dịch, do đó sẽ không có quỹ bảo hiểm. Tình trạng này gây ra rủi ro gì?

Khi các traders dùng đòn bẩy quá lớn trong bối cảnh thị trường rung lắc mạnh và tài khoản rơi xuống dưới mức collateral ratio để duy trì vị thế (110%), và sẽ tệ hơn nếu con số này rơi xuống dưới 100% (nghĩa là nợ lớn hơn tài khoản của anh em). Khi đó, các lenders sẽ phải chia sẻ khoản lỗ này với các traders “cháy” tài khoản.

Ngoài ra còn có rủi ro về smart contract, cần phải đặc biệt chú ý tới mảng này do những dự án có liên quan tới Lending rất hay trở thành mục tiêu của các hackers với những cuộc flash loans attack, và có một điểm anh em cần lưu ý là dự án hiện nay vẫn chưa được Audit.

Thông tin chi tiết về MNGO token

Key Metrics MNGO

- Token Name: Mango Market.

- Ticker: MNGO.

- Blockchain: Solana.

- Token Standard: SPL.

- Contract: Updating…

- Token Type: Utility, Governance.

- Total Supply: 10,000,000,000 MNGO.

- Circulating Supply: 1,000,000,000 MNGO.

MNGO Token Sale

Dự án không tổ chức Private Sale.

Vào ngày 10/8/2021, Mango Markets đã tổ chức bán MNGO cho cộng đồng. Người dùng truy cập vào đây, gửi USDC vào với thời hạn là 48h.

- Trong 24h đầu, có thể tùy ý nạp, rút. Giá MNGO sẽ dao động.

- Trong 24h sau, Chỉ có thể rút, không thể nạp. Giá MNGO trong thời gian này sẽ chỉ giảm dần.

Sau khi kết thúc 48h, anh em có thể nhận về MNGO tùy theo tính toán của hệ thống.

MNGO Token Use Case

MNGO sẽ được dùng để:

- Quản trị.

- Đền bù cho Lenders nếu có tổn thất (quỹ này được lấy từ Insurance Fund).

- Boostrap thanh khoản.

Vào ngày 10/8/2021, dự án đã mở bán MNGO, anh em có thể gửi tiền vào mua. Hoặc có thể mua trên sàn sau đó để sở hữu MNGO Token.

Ví lưu trữ & sàn giao dịch MNGO Token

MNGO là token thuộc SPL, nên sẽ được lưu trữ trên Coin98 Wallet & Coin98 Exchange. Chi tiết sẽ được cập nhật sau.

Tiềm năng của Mango Markets

Mảng Margin Trading là một mảng rất tiềm năng trên DeFi, anh em hình dung đơn giản như thế này: Tất cả các nền tảng DEX có khối lượng giao dịch 24h khoảng 6.7 tỷ USD, con số này so sánh với sàn Binance CEX là quá nhỏ khi giao dịch Spot của Binance có vol 24h đã đạt 22.3 tỷ USD.

Như vậy, với xu hướng DeFi là tương lai như hiện nay thì tiềm năng của Margin Trading là rất lớn.

Serum DEX hiện nay đang có volume giao dịch trong 24h đạt 22.2 triệu USD. Anh em thử hình dung nếu một ngày nào đó, Mango sẽ hỗ trợ mức đòn bẩy lên toàn bộ thanh khoản của Serum DEX thì sẽ như thế nào?

Hiện tại vấn đề với các nền tảng Margin Trading trên Ethereum theo mình thấy đó là tính thanh khoản và tốc độ giao dịch.

- Tốc độ giao dịch cần được cải thiện nhờ các giải pháp Layer 2 hoặc phát triển nền tảng sang chuỗi khác.

- Còn về thanh khoản, mình đánh giá cao ở hệ sinh thái DeFi của Solana là hiện nay các dự án phối hợp với nhau rất chặt chẽ và tận dụng được lượng thanh khoản của nhau để bổ trợ cho nhau.

Tuy nhiên, có một số điều làm mình băn khoăn về dự án như sau:

- Thứ nhất, vì Mango không charge phí khi các traders giao dịch và cơ chế lãi suất sẽ được chia hết cho lenders hay sẽ được phân bổ lại cho dự án, vấn đề này sẽ khá quan trọng vì khi dự án ra mắt token thì mình hy vọng sẽ là utility token hơn là governance token.

- Thứ hai, rủi ro về việc anh em làm lenders cũng có thể mất tiền do cơ chế mình đã giải thích ở bên trên.

- Thứ ba, nhìn vào roadmap của dự án mình chưa thấy có gì đặc biệt lắm, chỉ là thêm các cặp giao dịch, cải thiện user-interface, bỏ borrow-limit,... thực sự chưa có gì đột phá hơn, mình sẽ kỳ vọng team sẽ phát triển thêm mảng derivatives vì mảng này là cực kỳ tiềm năng trong DeFi.