Mô hình nến Nhật là gì? Cách đọc biểu đồ nến dễ hiểu

Nến Nhật là gì?

Nến Nhật (hay mô hình nến Nhật) là một công cụ được sử dụng trong phân tích kỹ thuật, để mô tả những biến động giá của một tài sản trong một phiên giao dịch cụ thể, tài sản đó có thể là chứng khoán, phái sinh hay tiền mã hóa.

Từ xa xưa, Nến đã là công cụ được người Nhật sử dụng để giao dịch gạo. Steve Nison là người đã phát hiện ra bí quyết này khi làm việc chung với những công ty môi giới ở Nhật, và việc sử dụng biểu đồ nến Nhật để theo dõi giá gạo đã giúp ông nhận được kết quả tốt hơn trong quá trình giao dịch.

Từ đó, người ta bắt đầu tin vào ứng dụng của nến Nhật và sử dụng chúng một cách rộng rãi trong giao dịch tài chính.

Ứng dụng mô hình nến Nhật

Mô hình nến Nhật có thể được xem như một tấm gương phản chiếu cả lịch sử của một dự án (hoặc phần lớn thời gian, nếu token list sàn trễ hơn dự án ra mắt sản phẩm). Do đó, khi nhìn vào biểu đồ nến Nhật, ta có thể biết được phần nào hoạt động của một dự án dựa trên hành vi giá.

Trong quá trình trade coin, việc hiểu rõ các chỉ số của nến và các mô hình nến Nhật để áp dụng vào phân tích kỹ thuật sẽ giúp nhà giao dịch:

- Đưa ra dự báo chính xác hơn.

- Lựa chọn điểm vào và điểm ra tốt hơn.

- Giảm thiểu thua lỗ và nâng cao tỷ lệ lợi nhuận.

Đối với những nhà giao dịch dài hạn, việc lựa chọn entry như mình nói trên không hẳn là quá quan trọng, nhưng mô hình nến Nhật sẽ giúp các nhà đầu tư này nhận biết được xu hướng giá trong tương lai, từ đó có thể đưa ra các quyết định về hành động trong hiện tại như: Có nên mua thêm không? Khi nào nên chốt lời?…

Cách đọc biểu đồ nến cơ bản

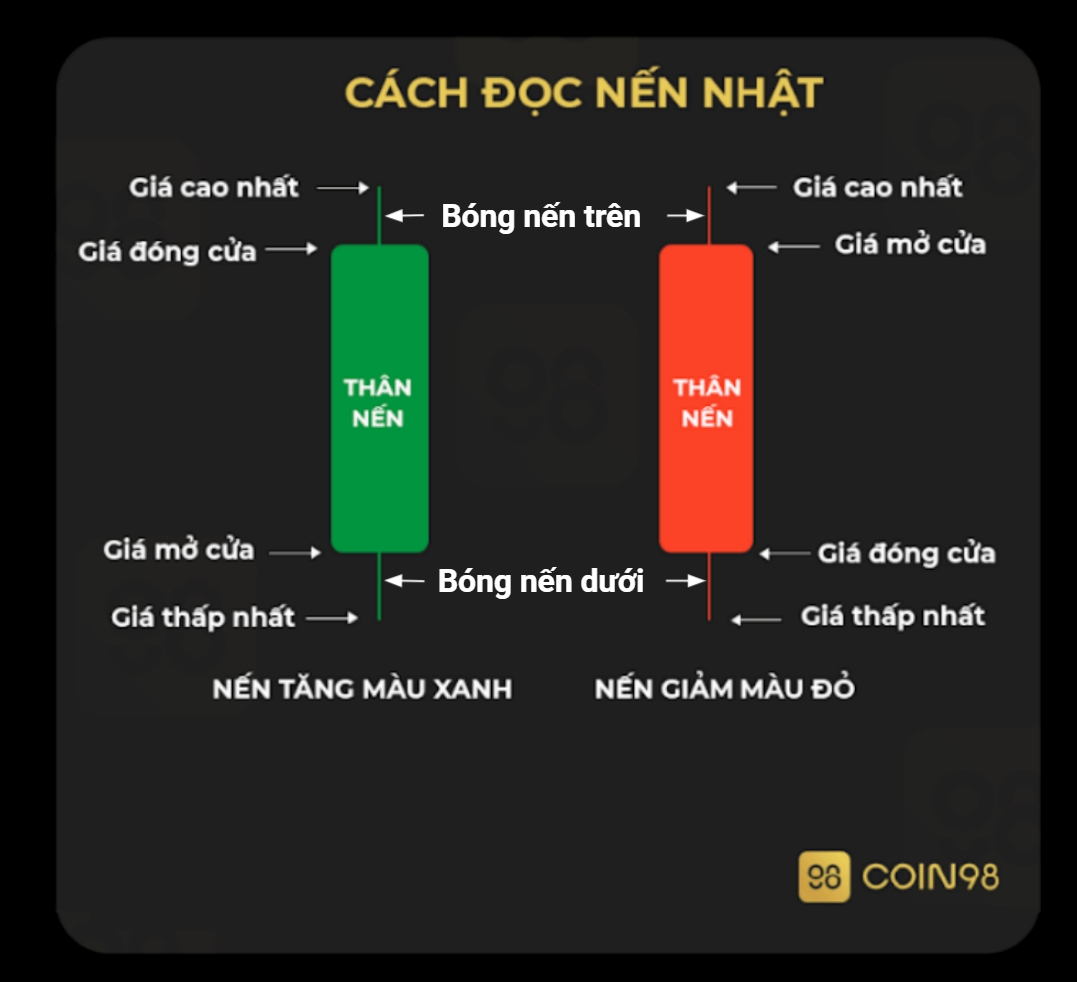

Nến Nhật có 2 thành phần chính đó là Thân nến và Bóng nến.

Trong biểu đồ nến Nhật, mỗi cây nến sẽ biểu thị cho sự biến động giá trong 1 khung thời gian nhất định. Về cơ bản sẽ có 2 loại nến được thể hiện bằng 2 màu khác nhau:

- Giá mở cửa thấp hơn giá đóng cửa ⇒ Nến màu xanh ⇒ Biểu thị giá tăng.

- Giá mở cửa cao hơn giá đóng cửa ⇒ Nến màu đỏ ⇒ Biểu thị giá giảm.

Các mô hình nến đảo chiều thường gặp

Dưới đây mình sẽ tổng hợp 8 mô hình nến đảo chiều thường gặp. Đây là các mẫu hình cơ bản nhất nhà giao dịch cần nắm được để có thể nhận ra tín hiệu đảo chiều của giá:

- Mô hình nến đảo chiều tăng: Xuất hiện sau một xu hướng giảm ⇒ Tín hiệu đảo chiều thành xu hướng tăng và giá tăng.

- Mô hình nến đảo chiều giảm: Xuất hiện sau một xu hướng tăng ⇒ Tín hiệu đảo chiều thành xu hướng giảm và giá giảm.

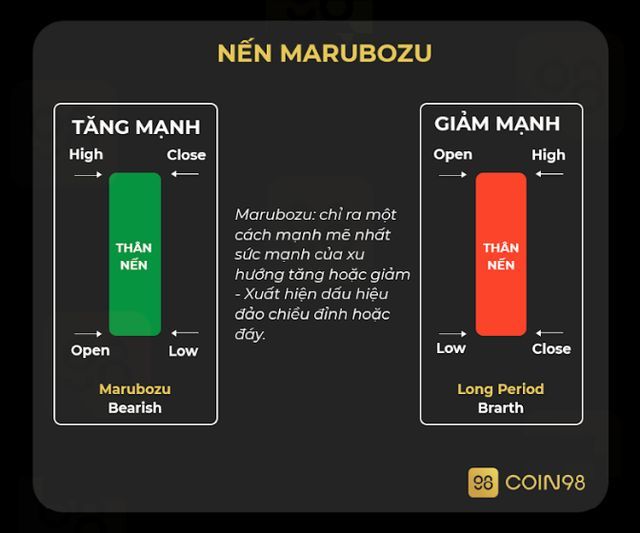

Nến Marubozu

Còn gọi là nến cường lực. Là dạng nến thân dài nhưng không có râu. Chỉ ra xu hướng tăng/giảm mạnh và không có sự do dự của nhà giao dịch.

Xuất hiện dấu hiệu đảo chiều đỉnh hoặc đáy.

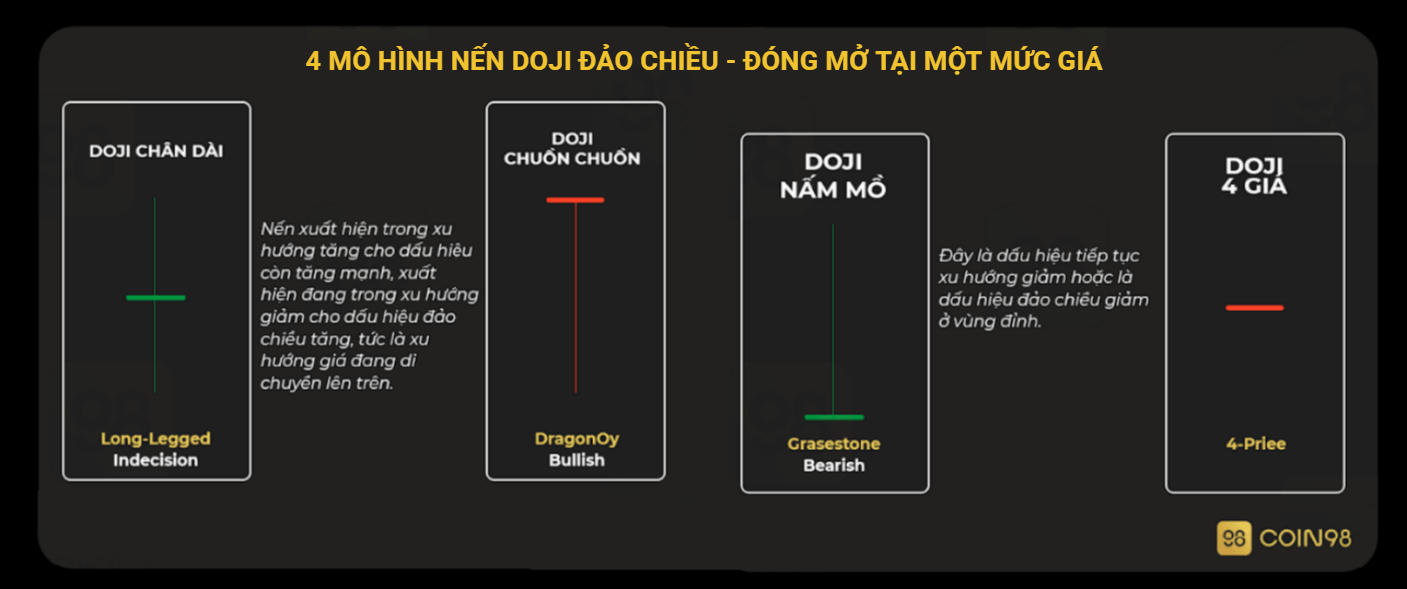

Nến DOJI đảo chiều

Nến DOJI là một nến đơn có giá mở cửa và đóng cửa bằng nhau hoặc rất gần nhau.

- Báo hiệu cho sự do dự của thị trường.

- Được xem là một tín hiệu đảo chiều quan trọng tại đỉnh xu hướng tăng và đáy xu hướng giảm.

Nếu như bạn đang thực hiện giao dịch và giá đang đi đúng xu hướng, sau đó lại xuất hiện mô hình nến DOJI, lúc này bạn có thể cân nhắc thoát 1 phần lệnh giao dịch và đặt dừng lỗ chặt chẽ hơn, vì có khả năng thị trường đang dần mất đi động lực của mình.

Mô hình nến DOJI không phải lúc nào cũng cảnh báo sự đảo chiều của thị trường, nhưng nó thể hiện sự chững lại của xu hướng.

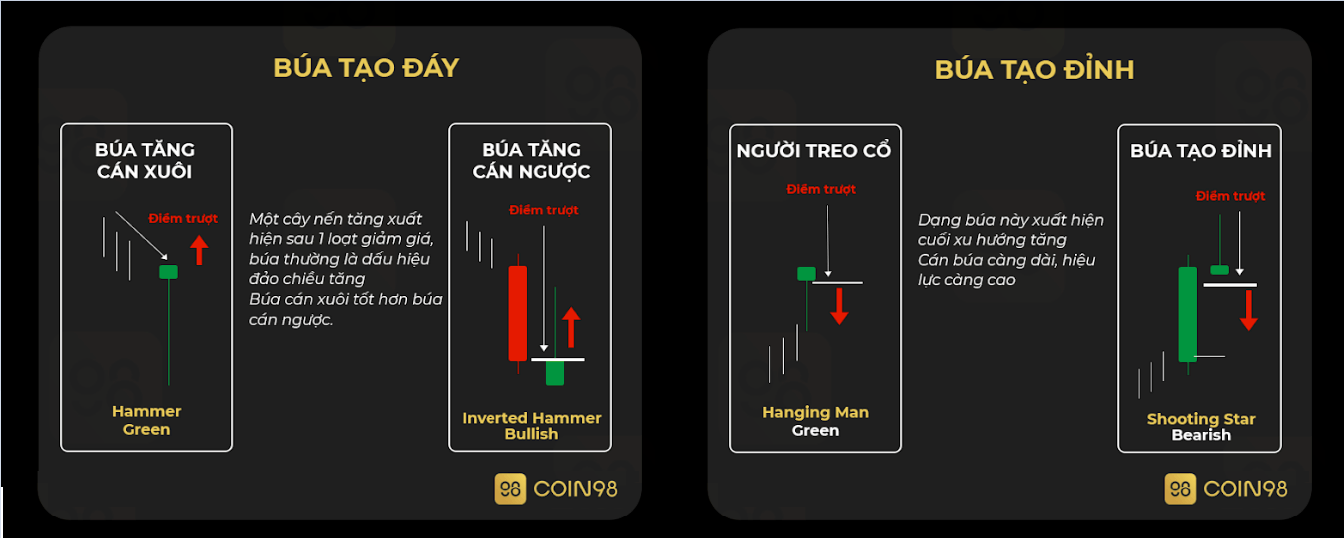

Nến Hammer

Búa (hay nến Hammer) là mô hình nến có thân nhỏ và râu nến dài, có 2 loại mô hình nến Hammer là:

- Búa tạo đáy: Nến xanh và xuất hiện trong xu hướng giảm. Về mặt tâm lý thị trường, búa tạo đáy cho thấy sự từ chối đạt các ngưỡng giá thấp hơn. Là dấu hiệu thể hiện áp lực bán đã kết thúc và bắt đầu đảo ngược xu thế để giá TĂNG trở lại.

- Búa tạo đỉnh: Nến đỏ và xuất hiện trong xu hướng tăng. Là dấu hiệu thể hiện áp lực mua đã kết thúc và bắt đầu đảo ngược xu thế để giá GIẢM.

Tuy nhiên, mô hình búa tạo đáy hiện tại dễ bị kiểm soát bởi cá mập. Do đó nhà giao dịch không nên vào lệnh sau khi xuất hiện búa tạo đáy, mà nên quan sát thêm nến kế tiếp để chắc chắn hơn.

Do Hammer phụ thuộc rất nhiều vào vị trí của chúng trên biểu đồ giá, nên các nhà giao dịch thường kết hợp hammer với 1 số indicator khác để tìm ra điểm chốt lời phù hợp, như công cụ Fibonacci, hay điểm xoay Pivot hoặc các công cụ kháng cự, hỗ trợ.

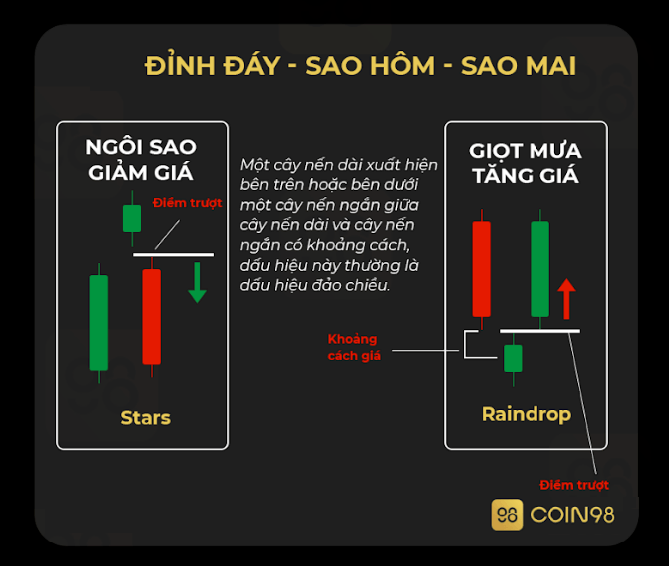

Mô hình Đỉnh đáy - Sao hôm - Sao mai

Mô hình nến Đỉnh đáy - Sao hôm - Sao mai sẽ gồm 3 nến:

- 1 nến ngắn nằm giữa 2 nến dài.

- Cây nến ở giữa có thể là 1 DOJI.

Sao hôm - Sao mai xuất hiện sau khi mặt trời lặn, do đó mô hình này báo hiệu sự đảo chiều mạnh của xu hướng. Khi xuất hiện mô hình nến Nhật này, nhà giao dịch có thể đặt điểm vào lệnh và chốt lời như sau:

- Entry nằm giữa nến thứ 3.

- Stoploss tại đỉnh nến thứ 2.

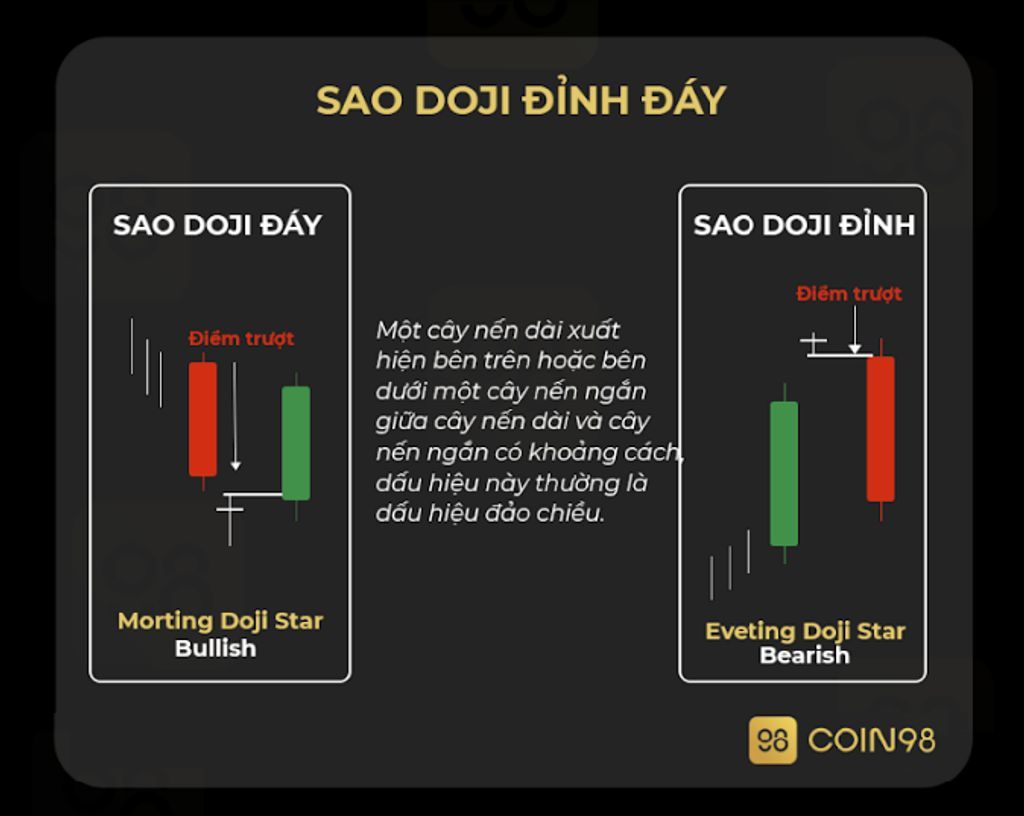

Mô hình Sao DOJI

Mô hình này gần giống với mô hình Đỉnh đáy - Sao hôm - Sao mai phía trên, với nến ở giữa là DOJI. Tuy nhiên tâm lý thị trường giai đoạn này diễn ra nhanh hơn.

Nếu DOJI xuất hiện sau một chuỗi các nến tăng, mà các nến tăng đó ngắn dần thì điều đó ngụ ý bên mua đang cạn kiệt thật sự. Dấu hiệu này cho thấy độ tin tưởng giá đảo chiều sẽ cao hơn.

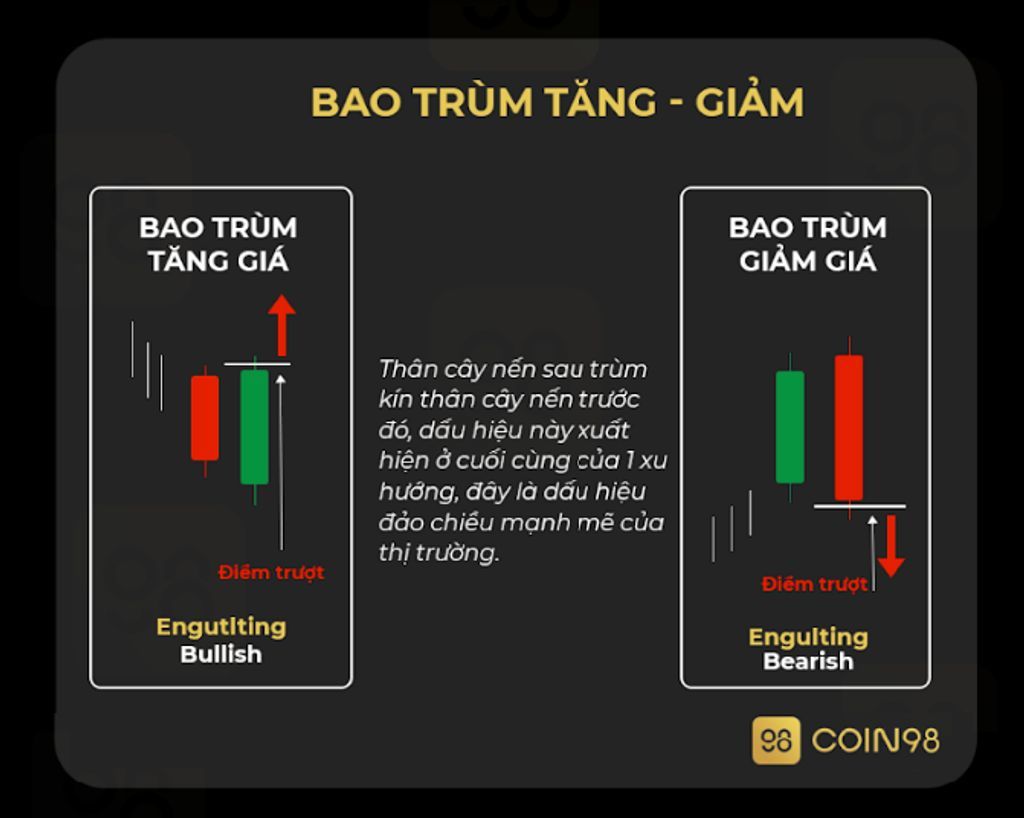

Nến Engulfing (Nến Bao trùm)

Nến Engulting là mô hình nến Nhật 2 cây nến ngược chiều, cây nến sau dài hơn, trùm kín nến trước. Báo hiệu xu hướng đảo chiều mạnh mẽ của thị trường.

Đây là mô hình ưa thích của nhà giao dịch:

- Đặt điểm vào lệnh trong khoảng ⅓ nến bao trùm.

- Stoploss là điểm râu của nến bao trùm.

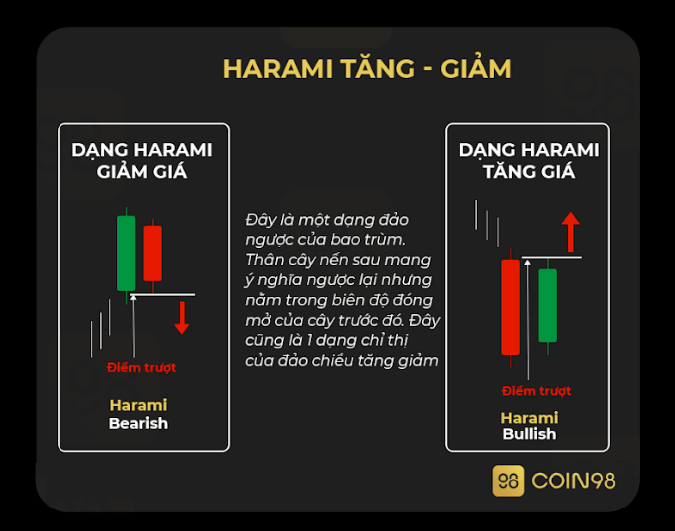

Nến Harami

Mô hình nến Harami là dạng đảo ngược của mô hình Engulting với nến trước bao trùm nến sau.

Báo hiệu đảo chiều với mức độ vừa phải, đủ để long/short an toàn.

- Nến sau càng dài, khả năng đảo chiều càng lớn.

- Nếu nến thứ 2 quá ngắn, có thể sẽ sideway trước khi xu hướng đảo chiều xuất hiện.

Như đã nói ở trên, mô hình nến Harami không được xem là mô hình đảo chiều mạnh mẽ. Do đó, trước khi giao dịch với mô hình này nhà đầu tư cần quan sát nến để xem có các nến từ chối tăng không, như giá có thể đã chạm kháng cự, chạm các đường EMA chẳng hạn.

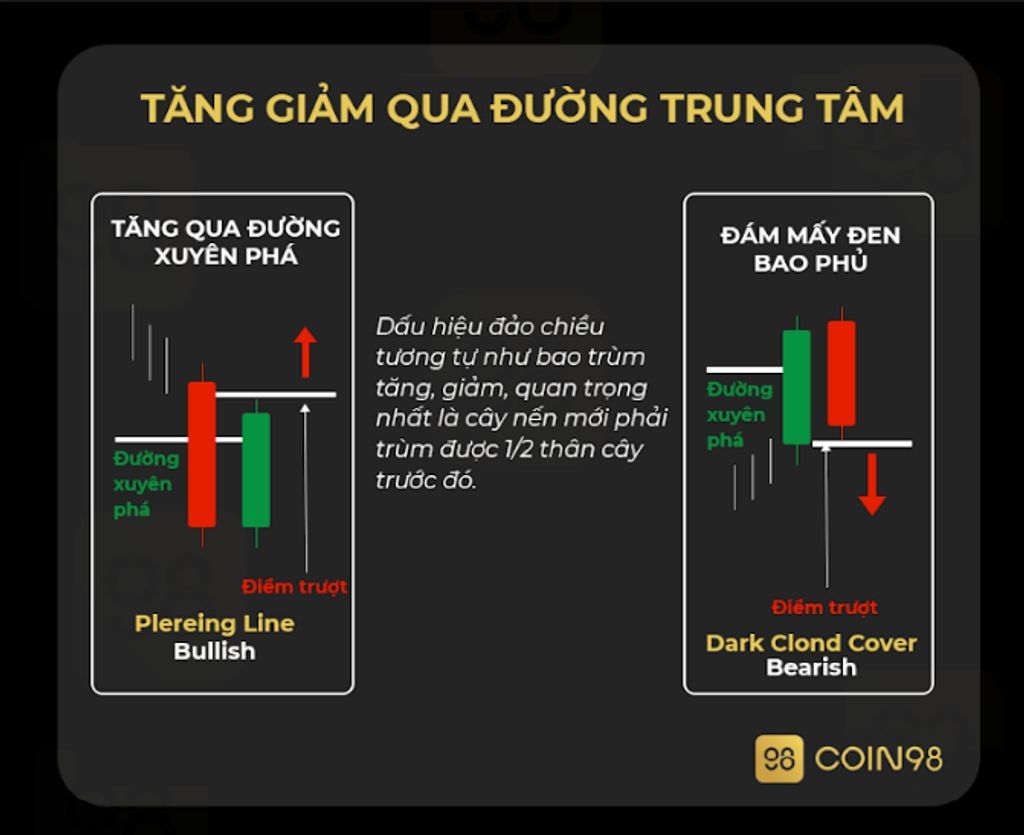

Mô hình tăng giảm qua đường trung tâm

Mô hình này còn được gọi là đường xuyên tăng/giảm. Tương tự như Harami với nến thứ 2 dài ít nhất bằng 1/2 nến trước đó.

- Đường xuyên tăng (Bearish Piercing Line) là một mẫu hình đảo chiều xảy ra tại đáy của một xu hướng hoặc một vùng giá đi ngang.

- Dard Cloud Cover: Giống như các Mô hình nến harami và Mô hình nến Bullish Piercing, mô hình này thường mang lại tỷ lệ rủi ro thấp trong giao dịch. Ngoài ra, Dark Cloud Cover xuất hiện khá thường xuyên, cung cấp cho các nhà đầu tư có thêm nhiều các cơ hội để giao dịch hơn, tỷ lệ rủi ro thấp hơn.

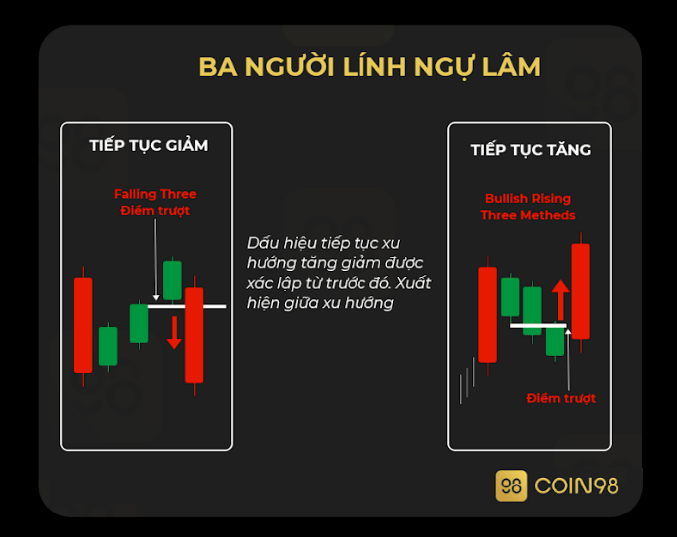

Nến 3 chàng lính ngự lâm

Nến 3 chàng lính ngự lâm là mô hình với 3 cây nến cùng màu. Thể hiện rõ ràng sự đảo chiều của thị trường. Tuy nhiên, cần phải kết hợp với volume và các yếu tố khác thì chúng ta mới có thể quyết định được điểm vào lệnh.

Mô hình nến Nhật được nhiều nhà giao dịch sử dụng để phục vụ cho việc đầu tư của mình. Nhà đầu tư cần tìm hiểu thêm về các công cụ khác như Trendline, Fibonacci, RSI... để có thể gia tăng khả năng kiếm lợi nhuận và giảm thiểu rủi ro tổn thất tiền của mình.