Mở khóa chiếc hộp DeFi Pandora - Bí mật của những dự án x100 (phần 2)

Trong phần 1 của Mở khóa chiếc hộp DeFi Pandora, chúng ta đã biết được những thành phần cấu tạo nên nó và các loại token đang tồn tại on-chain.

Ở phần hai này mình sẽ giải mã các bí mật của những dự án x100 thông qua các thành phần trong protocol layer, nền tảng cơ bản để phân tích rủi ro và cơ hội on-chain.

Cùng bắt đầu nhé!

Bí mật của những dự án x100

Như đã đề cập ở phần trước, token là một phần thiết yếu của DeFi. Và tất nhiên với vai trò quan trọng đó, cần phải có một hệ thống được xây dựng xung quanh để đáp ứng những nhu cầu từ cơ bản đến nâng cao của chúng.

Những nhu cầu cơ bản đó có thể kể đến như:

- Giao dịch.

- Vay và cho vay.

- Tạo ra các sản phẩm phái sinh.

- Tạo ra hệ thống quản lý tài sản.

Những dự án đáp ứng được nhu cầu đó đầu tiên vào đúng thời điểm là những dự án dễ thành công nhất, điển hình là Compound, Uniswap, Synthetix,...

Sàn giao dịch phi tập trung (Dex)

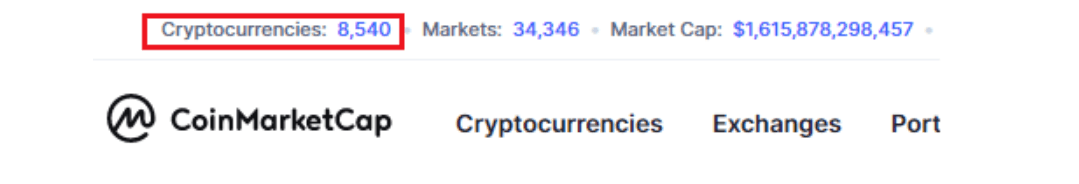

Có hàng ngàn token trên thị trường và con số đó tăng lên mỗi ngày, như một điều tất yếu cần phải có một nơi để giao dịch các loại tài sản trên.

Có hai loại sàn giao dịch Crypto:

- Các sàn tập trung (Centralized exchanges).

- Các sàn phi tập trung (Decentralized exchanges).

Hiện tại, hầu hết giao dịch vẫn được thực hiện qua các sàn tập trung (Binance, Coinbase,...). Phải công nhận rằng việc giao dịch trên các sàn tập trung là rất hiệu quả. Nhưng để giao dịch anh em phải deposit tài sản của mình lên sàn, có nghĩa là tokens của anh em sẽ do sàn nắm giữ.

Do đó việc lựa chọn một sàn giao dịch uy tín là một điều hết sức quan trọng nếu không sẽ không có gì đảm bảo an toàn cho tài sản của anh em trước một vụ tấn công, hoặc từ chính bản thân sàn giao dịch scam.

Sàn giao dịch phi tập trung được tạo ra với mục đích giảm thiểu những rủi ro trên. Người dùng sẽ tự quản lý tài sản của mình cho đến khi thực hiện xong giao dịch. Tất cả được thực hiện qua smart contract và không có bóng dáng của bên thứ ba.

Có khá nhiều loại Dex protocols, nhưng trong khuôn khổ bài mình sẽ nói về hai loại Dex đang được sử dụng nhiều và có tiềm năng phát triển nhất.

AMM

AMM (Automated market maker) là phương thức giao dịch sử dụng thuật toán để tính toán giá token ngay tại thời điểm mua. Cơ chế AMM không có khái niệm người bán, thay vào đó, smart contract sẽ đóng vai trò là trung gian, người bán bỏ tài sản vào một nơi gọi là liquidity pool, sau đó người mua sẽ swap tài sản họ đang có với tài sản trong pool thông qua smart contract.

Không phải là ngẫu nhiên mà AMM có thể thành công đến vậy. Với một thị trường còn non trẻ và lượng thanh khoản vẫn còn thấp như DeFi, việc có một model đơn giản, đáp ứng được nhu cầu của đại đa số người dùng là một điều cần thiết.

Nguồn: Ripple News

Những tên tuổi lớn của AMM hiện tại bao gồm: Uniswap, Sushiswap, Balancer, Curve, Bancor,... Và Coin98 cũng đã có một bài viết giải thích về sự thành công của Uni và Sushi, cách mà hai Dex đang chiếm một miếng bánh lớn của cả thị trường.

Vậy đâu là cơ hội trong mảng AMM?

Như mình đã nói ở trên mục đích của Dex là để giao dịch các loại token, Sushi và Uniswap đã chiếm một thị phần lớn nhưng chúng không bao phủ hết được toàn bộ các loại tài sản trong DeFi. Có nghĩa là khi các loại token mới bắt đầu được sử dụng nhiều lên (như synths token, NFT,..) sẽ cần một nơi để giao dịch chúng.

Ví dụ: Snow swap, một AMM được sử dụng để giao dịch yield-bearing stablecoin x50 lần.

Orderbook

Order book để hiểu đơn giản thì anh em có thể nhìn sang các sàn tập trung hiện tại như Binance, Houbi,... sẽ có một sổ lệnh và khi bên mua và bên bán có lệnh khớp với nhau thì giao dịch sẽ được xử lý.

Vì sao order book hiện tại chưa được sử dụng nhiều trong DeFi mà mình vẫn nói ở đây?

Vì mình tin trong tương lai việc chuyển sang sử dụng order book là một điều tất yếu. Khi anh em thực hiện một lệnh giao dịch $100,000 hay 1 triệu đô chúng ta sẽ không muốn phải chịu độ trượt giá đôi khi lên đến vài %, thay vào đó nếu chúng ta đặt lệnh tại giá A thì chúng sẽ khớp tại giá A.

Tuy nhiên hiện tại độ thanh khoản của DeFi chưa cho phép điều này cũng như việc mỗi lần hủy lệnh, mở lệnh on-chain đều yêu cầu thực hiện giao dịch, khiến anh em tốn một chi phí lớn.

Hiện tại xu hướng vẫn đang tập trung tại AMM và có lẽ cần một khoảng thời gian dài nữa cho đến khi order book được chú ý, nhưng việc mình nêu ra ở đây hi vọng sẽ giúp anh em có một cái nhìn tổng quan về tương lai và tìm ra những dự án tiềm năng trong mảng này.

Vay & Cho vay (Lending & Borrowing)

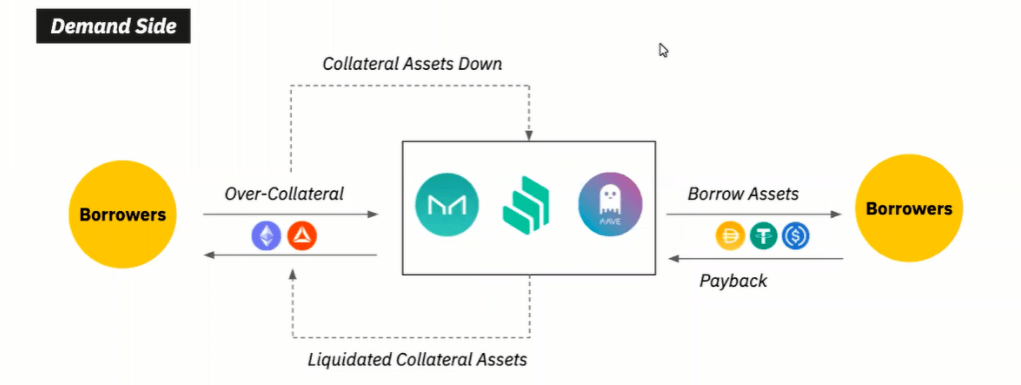

Vay và cho vay (Lending & Borrowing) là nhu cầu có từ ngàn đời và tất nhiên là không thể thiếu trong hệ sinh thái DeFi. Nhưng với DeFi, điểm đặc biệt ở chỗ chúng ta không cần biết danh tính của người vay (borrower) cũng như người cho vay (lender). Mọi người đều có thể tiếp cận với những platform như Aave, Cream,... để vay hoặc cho vay để nhận lãi suất.

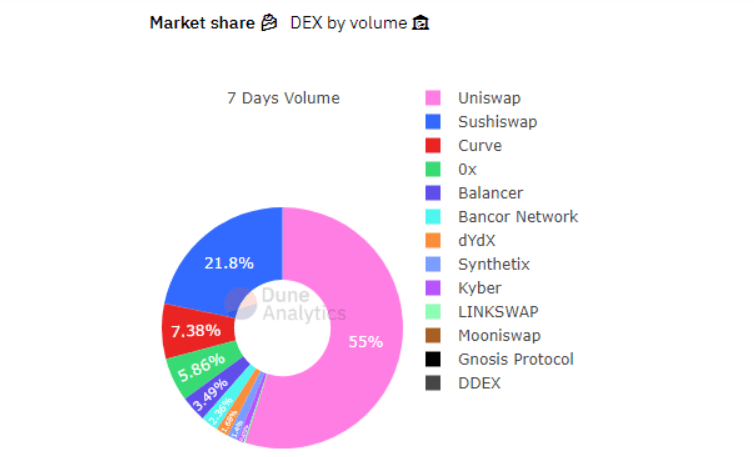

Để bảo vệ lender khỏi việc borrower “đi xa với số tài sản vừa vay” hiện tại có hai phương thức bao gồm:

- Flashloan: hình thức vay không cần tài sản thế chấp (uncollateralized) với điều kiện số tiền vay phải được trả lại cho nền tảng cho vay trong cùng một giao dịch.

- Khoản vay có tài sản thế chấp: Đặc tính của kiểu vay này là over-collateralized (deposit $150 trị giá tài sản nhận về $100 trị giá token).

Nguồn: Khóa học DeFi 101 - Coin98

Vì sao cần vay khi phải chịu over-collateralized? (có nhiều tài sản hơn thì vay làm gì)

- Không muốn bán token.

- Cần dùng cho việc gì đó khác (flashloan, tham gia pool,..).

Vay và cho vay là nguồn cơn của mọi bong bóng và “next-step” mình nghĩ sẽ tập trung nhiều vào mảng này. Hiện tại Aave V2 đã bắt đầu có các mô hình như cho vay tín chấp, Cream V2 cũng có Iron Bank để các protocol có thể trực tiếp vay mà KHÔNG cần tài sản thế chấp,...

Gần như chắc chắn rằng, các model vay/cho vay dưới chuẩn sẽ được tập trung nhiều và các dự án giúp thực hiện điều này sẽ là tâm điểm của DeFi.

Nguồn: Must read #1 - Coin98

Không chỉ như vậy việc vay từ ngoài đời thật và ngược lại: vay fiat off-chain và mang on-chain để nhận yield cao hơn hoặc vay on-chain và đổi sang fiat để chịu lãi thấp hơn, cũng sẽ là một cánh cổng đến DeFi và các dự án làm được điều này thì khả năng thành công sẽ là rất lớn.

Bên cạnh đó mình cũng nghĩ về rất nhiều model như: Trustless borrowing, Money market cho Synths assets, NFT, nhận lãi ngay lập tức,.. mà nếu có cơ hội thì sẽ trình bày chi tiết cho anh em ở các bài viết tiếp theo.

Anh em xem thêm series DeFi Lego gồm 2 phần: Stablecoin và Lending & Borrowing để có cái nhìn tổng quan và chuyên sâu hơn về các phân khúc này.

Phái sinh (Derivatives)

Phái sinh (Derivatives) là những tài sản có giá trị được lấy từ một tài sản hoặc điểm chuẩn khác. Ví dụ tiêu biểu về phái sinh là hợp đồng tương lai và quyền chọn. Trong đó người mua và người bán giao dịch các hợp đồng theo dõi giá tương lai của các loại tài sản.

Có hai loại token phái sinh:

- Asset-based tokens.

- Event-based tokens.

Asset-based token

Là các token đại diện cho một tài sản nào đó. Ví dụ tiêu biểu anh em có thể thấy ở platform Synthetix, sẽ có các token đại diện cho các loại tài sản khác nhau như vàng (sXAU), cổ phiếu (sTSLA), Bitcoin (sBTC),...

Event-based token

Là các token đại diện cho các thay đổi bên ngoài chứ không phụ thuộc vào tài sản.

Ứng dụng tiêu biểu chính là thị trường dự đoán (prediction market), ta lấy ví dụ về Augur và token YTRUMP, NTRUMP những token này hoàn toàn có thể được giao dịch và giá thay đổi theo cung cầu thị trường.

Lúc có những tin tức tốt như tổng thống Trump thắng bỏ phiếu ở các bang thì giá token YTRUMP tăng giá và càng về cuối lúc tổng thống Trump hầu như không có cơ hội chiến thắng thì giá token YTRUMP cũng giảm gần về 0.

Đâu là cơ hội trong mảng phái sinh?

Phái sinh là một mảng rất lớn, bất cứ tài sản nào anh em tưởng tượng được đều có thể được đại diện bởi token on-chain.

Điều này anh em có thể tham khảo trong bài viết: Synthetic Asset là gì? Tiềm năng không giới hạn của Synthetic Asset

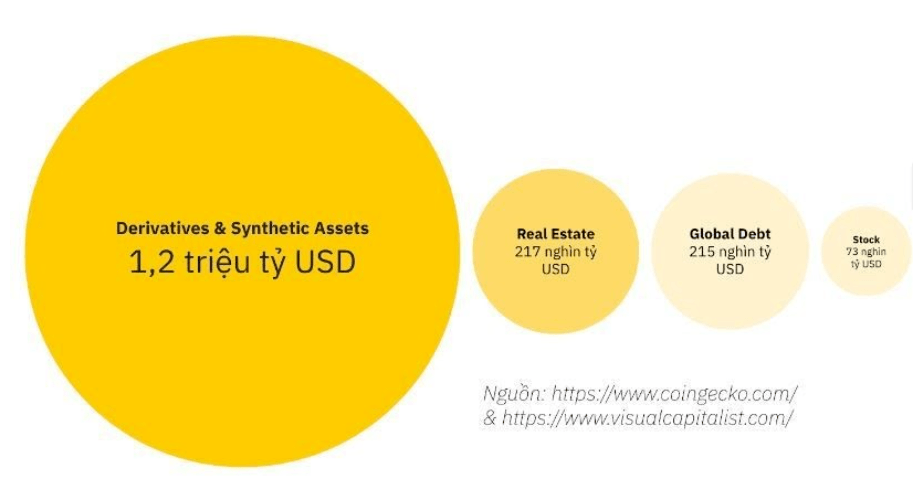

Một fact nhỏ: Giá trị của các Synthetic Asset và Derivative trong tài chính truyền thống là cực kỳ lớn. Ước tính giá trị của tất cả các hợp đồng phái sinh vào năm 2017 là lên tới 1,2 triệu tỷ USD - một con số lớn hơn theo cấp số nhân so với giá trị bất động sản toàn cầu (217 nghìn tỷ USD), nợ toàn cầu (215 nghìn tỷ USD), thị trường chứng khoán toàn cầu (73 nghìn tỷ USD), tổng nguồn cung vàng của thế giới (7,7 nghìn tỷ USD).

Với miếng bánh to đến vậy, không một dự án nào có thể ăn một mình cả, mỗi một ngạch: hợp đồng quyền chọn, tương lai, thị trường dự đoán,... đều cần có một dự án đứng ra và những first-mover sẽ trong từng ngạch sẽ có cơ hội phát triển rất lớn, nhất là với một thị trường Crypto còn tương đối non trẻ này.

Tuy nhiên như anh em đã thấy thị trường này phụ thuộc rất lớn vào dữ liệu từ bên ngoài (off-chain data), do đó cần phải có một nguồn data đáng tin cậy để những kết quả được gửi từ bên ngoài lên on-chain thật minh bạch và chính xác. Để làm được điều này ta cần có những oracle. Đây cũng là một mảng nhiều cơ hội và mình khuyến khích anh em tìm hiểu thêm.

Tham khảo: Oracle là gì? Tầm quan trọng & xu hướng của Oracle trong tương lai.

Quản lý tài sản (On-chain Asset Management)

Tương tự với các quỹ đầu tư truyền thống, các quỹ quản lý tài sản on-chain có mục đích chính là đa dạng hóa danh mục đầu tư. Chúng cho phép người dùng đầu tư vào nhiều loại tài sản crypto và áp dụng các chiến thuật đầu tư khác nhau để giảm thiểu rủi ro cho bản thân.

Khác với quỹ truyền thống, quỹ on-chain không cần phải custody (ký gửi) mà thay vào tài sản sẽ được khóa trong smart contract. Nhà đầu tư sẽ không mất quyền kiểm soát với tài sản của mình và có thể rút cũng như thanh lý tài sản tự do, bên cạnh đó anh em có thể theo dõi số dư tài sản mọi lúc, mọi nơi. Điều này giúp tạo ra sự minh bạch và giúp người dùng tăng niềm tin hơn nhiều so với tài chính truyền thống.

Một cái tên hàng đầu trong mảng quản lý tài sản là dHedge.

dHedge (DHT) được phát triển với mục đích dân chủ hóa việc đầu tư, cân bằng sân chơi hiện tại và thúc đẩy việc quản lý tài sản lên một tầm cao mới. Các nhà quản lý quỹ không thể rời pool và rũ bỏ trách nhiệm, trong khi tự do với việc sử dụng tài sản trong pool.

Việc quản lý tài sản không chỉ bị giới hạn ở đó, ví dụ model của các pool thanh khoản trong Uniswap, Sushiswap tạo ra incentives và chia sẻ phí giao dịch cho người dùng cũng là một cách khác giúp đa dạng hóa danh mục đầu tư. Các sản phẩm như Yearn Vault cũng giúp anh em tạo yield từ các nguồn khác nhau với tài sản của mình.

Cơ hội và rủi ro

Không phải ngẫu nhiên DeFi có thể thành công và thu hút được một dòng tiền lớn đến thế. Những gì CeFi có thể làm được đều đang được DeFi tái hiện lại on-chain một cách hiệu quả, minh bạch và mở hơn rất nhiều. Bên cạnh đó với cả năng kết hợp (composability) DeFi đang ngày có càng nhiều sản phẩm mà ta không thể thấy được ở tài chính truyền thống.

Rủi ro

Tuy nhiên bên cạnh đó vẫn còn rất nhiều rủi ro mà chúng ta phải quan tâm, những rủi ro cơ bản trong DeFi mà ta có thể kể đến bao gồm:

- Rủi ro về smart contract: lỗi trong code, lỗi vận hành, lỗi bảo mật,..

- Dữ liệu ngoài chuỗi: Rất nhiều dự án hiện tại phụ thuộc vào dữ liệu từ bên ngoài, do đó khi phân tích dự án ta cũng cần phân tích các bên cung cấp dữ liệu liên quan.

- Khả năng mở rộng: Việc này đã được Coin98 đề cập khá nhiều, nếu muốn DeFi nói riêng và Crypto nói chung đi đến mainstream, sẽ cần các giải pháp đáp ứng được nhu cầu và mang tới trải nghiệm tốt cho một lượng lớn người dùng.

Cơ hội

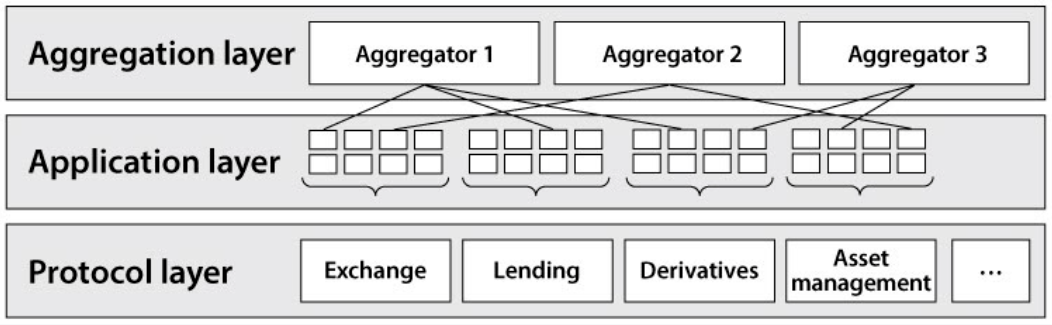

Ở phần trên mình đã chỉ ra cơ hội với từng nhu cầu cơ bản của token và những rủi ro trong DeFi. Trong năm 2021 khi hạ tầng (các layer dưới) được hoàn thiện và có thể đáp ứng được nhu cầu cao hơn, mình tin sẽ có dòng tiền lớn bắt đầu đổ dần về các tầng cao hơn như application layer.

Để hiểu application layer bao gồm những gì, anh em có thể xem lại phần 1 tại: Mở khóa chiếc hộp DeFi Pandora - Bí mật của những dự án x100 (phần 1)

Ngoài ra các dự án giúp giải quyết các hạn chế và rủi ro của DeFi hiện tại cũng sẽ được quan tâm. Tất cả sẽ giúp không gian DeFI ngày một trưởng thành và trở nên tốt đẹp hơn.

Lời kết

DeFi không chỉ là 1 xu hướng ngắn hạn trong crypto mà còn là sự phát triển tất yếu của thị trường, phục vụ nhu cầu của người tham gia

Chúng ta rất may mắn khi đang ở giai đoạn đầu của DeFi và cả thị trường Crypto này. Bây giờ việc cần làm chỉ là hãy tiếp thu kiến thức thật nhanh, có một nền tảng cơ bản để tự tìm kiếm những cơ hội cho bản thân mình hoặc ít ra không để bị lung lay từ những Fuder khi đang hold một kèo ngon.

Hy vọng series DeFi Pandora đã giúp ích cho anh em, nếu thấy bài viết bổ ích, hãy share nó cho bạn bè, những người quan tâm tới đầu tư crypto để chúng ta cùng tìm hiểu & học tập nhiều hơn nhé!