Dex AMM 2021 - Mô hình định giá các Dex hiện tại

Quick take:

- AMMs là một trong những đột phá lớn nhất của DeFI.

- Có 3 đối tượng chính trong AMM: Nhà giao dịch chênh lệch giá (arbitrageurs), traders và nhà cung cấp thanh khoản (LPs)

- Theo định giá ta xác định giá trị token của hai Dex hàng đầu hiện nay UNI và SUSHI lần lượt là $55 và $98, trong đó SUSHI là token “Undervalued” nhất.

Disclaimer: Bài viết được tham khảo từ SEABank nhằm cung cấp một góc nhìn tổng quan về các Dex hiện nay và không được coi là lời khuyên đầu tư, link gốc sẽ được để ở cuối bài viết để người đọc tham khảo.

Các mảnh ghép trong AMM

Automated Market Makers (AMMs) là một trong những đột phá lớn nhất của DeFi. Nhờ AMM ai cũng có thể trở thành những nhà tạo lập thị trường (market maker), một việc rất khó ở thị trường tài chính truyền thống thì hiện nay có thể dễ dàng đạt được thông qua việc cung cấp thanh khoản.

Có 3 đối tượng chính trong AMM:

- Nhà cung cấp thanh khoản (LPs): Người cung cấp thanh khoản cho AMM.

- Traders: Người swap tài sản qua lại trong AMM.

- Nhà giao dịch chênh lệch giá (arbitrageurs): Người tận dụng sự chênh lệch giá của token trong AMM và bên ngoài thị trường để thu lợi cho bản thân.

Ở phần tiếp theo chúng ta sẽ (1) phân tích lợi ích của việc trở thành nhà cung cấp thanh khoản (LP) trong AMM, (2) cách để giảm impermanent loss (IL) - một trong những rủi ro nổi bật của LPs và các điều kiện thị trường lý tưởng cho cả 3 đối tượng trên.

Đọc thêm: AMM 101 - Những điều cần biết về AMM

Nhà cung cấp thanh khoản (LP)

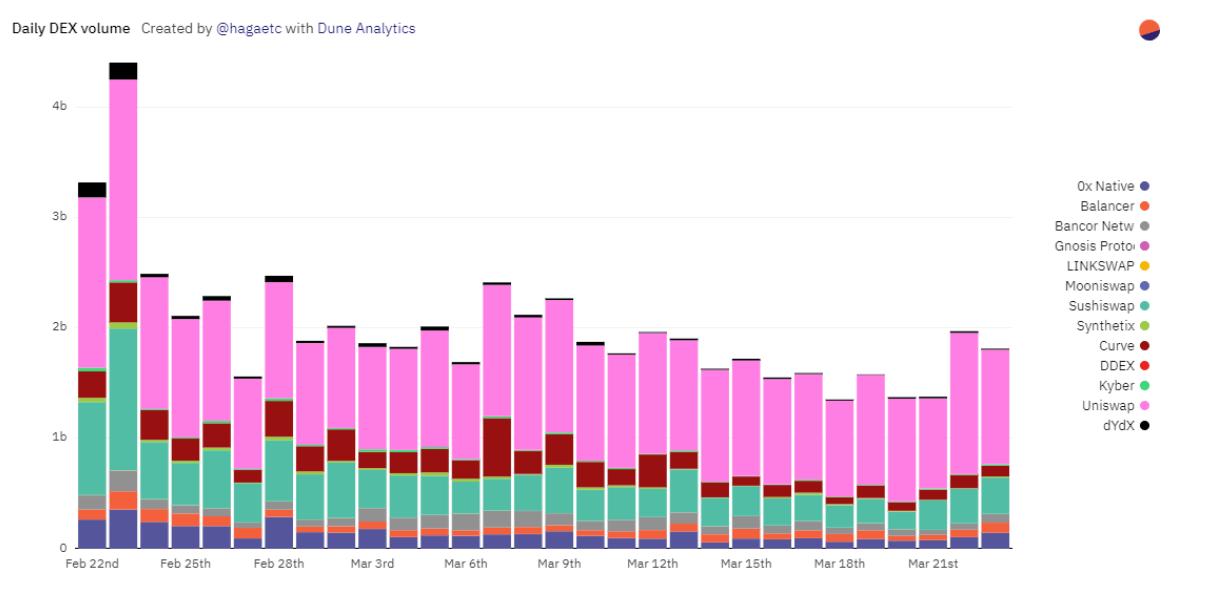

Có 2 lý do để trở thành nhà cung cấp thanh khoản (LP). Lý do đầu tiên là hưởng phí giao dịch. Ví dụ ta tính riêng ngày 13/3, tổng khối lượng giao dịch của các dex đạt 2 tỷ đô. Nếu chúng ta lấy chuẩn phí thông thường là 0.25%, các LPs đã thu về khoảng 5 triệu đô.

Nguồn: defiprime.com

Lý do thứ hai là AMM giúp LPs cân bằng danh mục (rebalance portfolio) cho bản thân. LPs có thể deposit tài sản của mình vào AMM để vừa có thể nhận được phí giao dịch trong khi để thị trường rebalance portfolio của mình. Để giải thích thì khi giá trị bên ngoài thị trường thay đổi, những nhà giao dịch chênh lệch giá sẽ tận dụng cơ hội để kiếm lợi cho bản thân, do đó tài sản của LP sẽ được tự động cân bằng.

IL - Rủi ro chính của việc cung cấp thanh khoản

Impairment loss (IL) có thể được coi là cái giá để thị trường rebalance portfolio, do đó LPs cần tính toán kỹ các thông số trước khi cung cấp thanh khoản trong protocol.

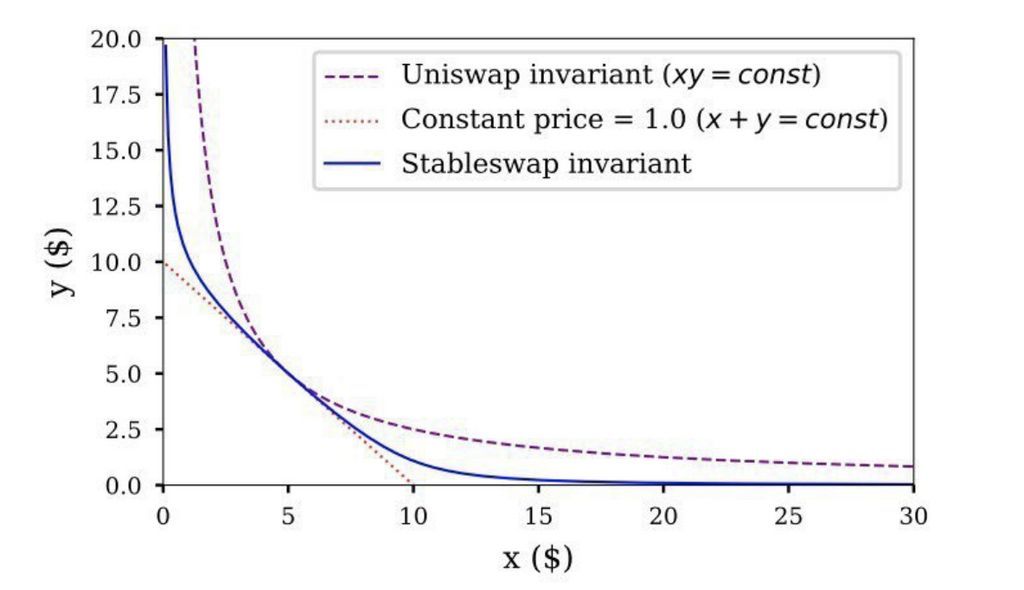

Yếu tố đầu tiên ảnh hưởng đến IL là đường cong giá của mỗi AMM, Đường càng cong thì tác động đến giá càng lớn, đường càng phẳng thì độ trượt giá sẽ thấp hơn và IL sẽ thấp hơn.

Khác nhau giữa đường cong của Uniswap và Curve

Đường càng phẳng thì càng tốt cho việc giao dịch các tài sản có giá trị tương đồng như stablecoin hay các tài sản wrap như BTC sang wBTC. Đường càng cong thì độ trượt giá sẽ cao hơn, điều này tạo ra cơ hội cho các nhà giao dịch chênh lệch giá.

Thông số ảnh hưởng đến lợi nhuận

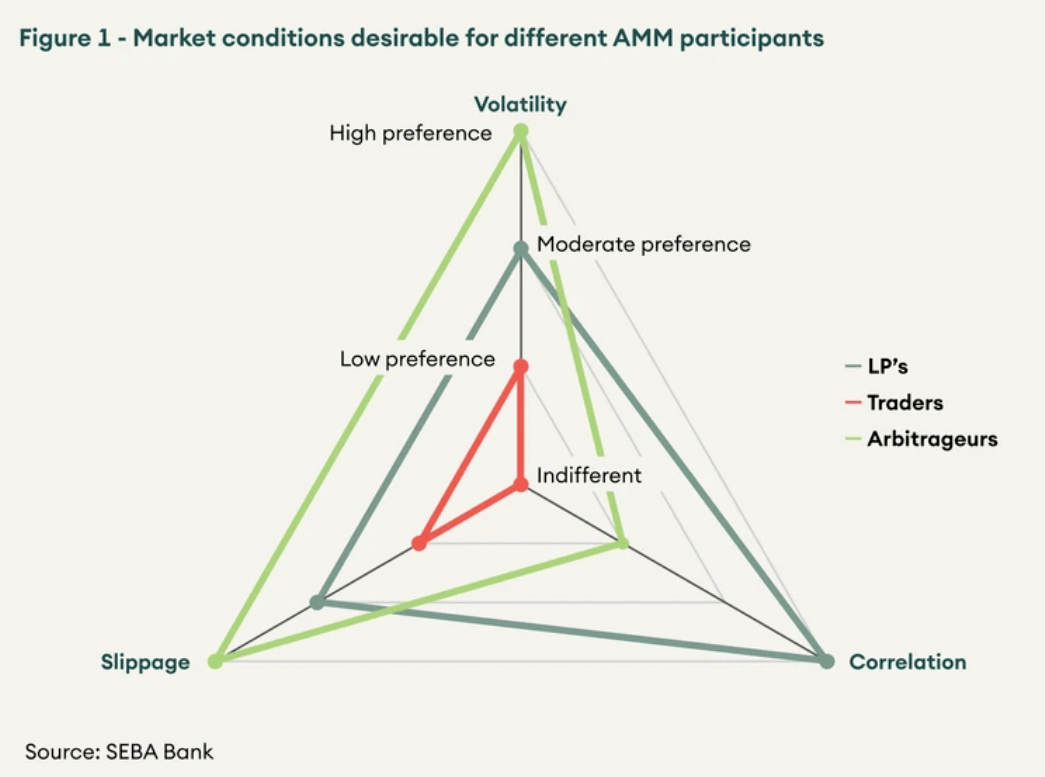

Có ba thông số chính ảnh hưởng đến lợi nhuận của các đối tượng trong AMM bao gồm: (1) độ tương quan giữa các loại tài sản, (2) độ biến động giá, (3) độ trượt giá của tài sản.

Là một LP, ta sẽ muốn hai loại tài sản có độ tương quan vì chúng giúp giảm IL. Ví dụ cung cấp thanh khoản cho top-tier token như LINK/ETH sẽ tốt hơn là cung cấp thanh khoản cho token như LINK/HAKKA. Vì khi ETH tăng thì khả năng LINK tăng theo sẽ lớn hơn của HAKKA.

LPs cũng muốn có một sự biến động giá tương đối với giá coin, đơn giản là vì giá biến động thì sẽ có nhiều cơ hội giao dịch chênh lệch giá hơn giúp tạo thêm nhiều doanh thu cho LP.

Khác với LP, nhà giao dịch chênh lệch giá (arbitrageurs) muốn giá biến động mạnh và độ tương quan thấp. Như vậy arbitrageurs sẽ có nhiều cơ hội và kiếm nhiều lợi nhuận hơn.

Còn trader thì sẽ thích độ trượt giá và biến động giá thấp để tài sản có thể được tận dụng tối đa.

Kết hợp các yếu tố trên, ta có thể tái tạo những điều kiện thị trường lý tưởng cho mỗi đối tượng trong AMM.

Với thị trường hiện tại, việc loại bỏ hoàn toàn IL là điều không thể, tuy nhiên LPs có một vài biện pháp để bảo vệ tài sản có thể kể đến như: kết hợp các chiến lược giao dịch để bảo đảm cho tổn thất từ IL hoặc chọn các pools mà có incentive (tạo thêm doanh thu để cover IL). Tuy nhiên phương thức thứ 2 chỉ là tạm thời vì các chương trình incentive rồi cũng kết thúc.

Case Studies Dex

Phía dưới là case studies các Dex hàng đầu hiện nay và giá trị tích lũy cho người dùng dự án

Uniswap

Uniswap là AMM đứng đầu hiện nay, áp dụng công thức x*y=k, dự án cho phép người dùng swap tài sản trong pools. LPs của Uniswap hiện đang nhận 0.3% phí cho mỗi giao dịch.

Mượn ý tưởng từ Bancor, dự án tiên phong về AMM và gọi về 150 triệu đô ICO, Uniswap với chỉ $100,000 được tài trợ từ Ethereum grant đã vươn lên trở thành Dex hàng đầu và phổ cập AMM tới DeFi.

Như các Dex khác, Uniswap thường xuyên bị chỉ trích vì IL. Tuy nhiên với Uniswap V3 và nhiều cập nhật đột phá, dự án được kỳ vọng sẽ giúp tối thiểu rủi ro đến từ IL từ đó tạo ra một điều kiện thị trường thuận lợi hơn cho LP.

Giá trị tích lũy: Hiện tại LPs đang nhận về 0.3% phí giao dịch, Uniswap có token quản trị UNI, UNI holders hiện vẫn chưa được chia sẻ doanh thu từ dự án. Nhưng ở V3 số % phí được chia sẻ có thể được điều chỉnh thông qua việc quản trị và token holders cũng có thể sẽ được chia sẻ phí giao dịch từ Uniswap.

Sushiswap

Sushiswap bắt đầu từ một bản fork của Uniswap và dần tự tạo vị thế riêng cho mình trong làng Dex. Với nhiều tính năng nổi bật như Miso, một bộ contract cho phép dự án ra mắt token theo cách mà bản thân mong muốn hay Bentobox, giải pháp lending của Sushi.

Từ một dự án gần “đắp chiếu”, Sushi vươn lên là một trong 3 Dex hàng đầu với sản phẩm khác biệt, từ đó nhận được sự ủng hộ lớn từ cộng đồng.

Giá trị tích lũy: LPs nhận về 0.25% phí giao dịch. Token quản trị SUSHI cũng có thể được stake trong protocol, staker sẽ được chia sẻ 0.05% khối lượng giao dịch. SUSHI staker thu về bình quân 75 triệu đô trong một năm.

0x

Điều khiến 0x đặc biệt là dự án thay vì sử dụng pool thanh khoản để khớp lệnh, 0x sử dụng model order book off-chain. Chúng hoạt động dựa trên cơ chế gửi lệnh, khi có một lệnh được đặt, relayers (tương tự market maker) sẽ tìm bên có nhu cầu giao dịch và lệnh sẽ được xử lý on-chain.

Hai mảnh ghép chính của 0x là Mesh và Matcha. Mesh là mạng lưới chia sẻ sổ lệnh p2p off-chain. Matcha là một dex aggregator giúp tìm được giá tốt nhất trong khi thực hiện giao dịch.

Giá trị tích lũy

- ZRX là token quản trị của 0x, mãi cho tới đầu năm 2020 khi 0x v3 ra mắt với staking để tạo giá trị cho token ZRX. Người dùng có thể stake ZRX trong pools được tạo ra từ các relayers, relayers sẽ thực hiện giao dịch và mỗi giao dịch staker sẽ được chia sẻ phí. Staking pools được tích lũy trong bảy ngày, sau đó phí sẽ được phân phối lại staker tỷ lệ với số lượng họ stake trong pool.

- Hiện tại có 9 staking pool, và chỉ có 2 trong số đó là tạo ra phần thưởng thực sự cho staker (khi so sánh với các Dex khác). Nhu cầu stake của người dùng trên dự án là không lớn diều này được thể hiện rõ ở việc hiện tại chỉ có 5.4% token đang lưu thông được stake, chưa kể đến nếu có thêm người dùng stake thì APY sẽ lại tiếp tục bị hạ xuống, làm mọi chuyện tồi tệ hơn.

Xem thêm các thông tin chi tiết về 0x tại đây.

Curve

Curve sử dụng model tối ưu cho việc swap stablecoin (USDT, USDC, DAI,..) và các tài sản tương quan (WBTC/sBTC, sETH/ETH,..). Model này giúp Curve thực hiện những giao dịch lớn với độ trượt giá tối thiểu.

Curve là một trong những sản phẩm DeFI được sử dụng nhiều nhất. Đây là Dex dẫn đầu về giá trị tài sản khóa (TVL) với hơn 4 tỷ đô được khóa trong protocol.

Giá trị tích lũy: CRV là token quản trị của Curve. Hiện tại mọi pools của Curve tính mức phí 0.04%. 50% được chia sẻ cho LPs và phần còn lại được chia sẻ cho veCRV (khóa CRV trong một thời gian cố định để nhận veCRV).

1Inch

1inch là một Dex aggregator, dự án giúp tiếp cận nguồn thanh khoản và mức giá tốt nhất từ các sàn khác nhau, giúp tiết kiệm cho phía người dùng. Vì 1Inch tổng hợp thanh khoản từ nhiều sàn, người dùng không cần tốn phí gas để approve cho cùng một token nhiều lần.

Mới đây dự án đã lên Binance Smart chain và thông báo về phiên bản 1Inch V3 mà theo tiết lộ của dự án là phí gas sẽ rẻ hơn cả Uniswap.

Giá trị tích lũy: 1INCH là token quản trị của 1Inch, đội phát triển của 1inch cũng đã ra mắt một DEX gọi là Mooniswap. Mooniswap sử dụng cơ chế số dư ảo để giải quyết vấn đề trượt giá. Sàn tính phí 0.3% cho mỗi lần swap, 5% số đó được dùng để làm incentive (các chương trình boostrap khối lượng giao dịch, việc hợp tác,...) số còn lại sẽ phân phối cho LPs.

Balancer

Balancer là AMM tương tự Uniswap, nhưng đặc biệt hơn ở chỗ sàn cho phép LPs tạo pool với nhiều hơn hai loại tài sản. Điều này giúp LPs không những không mất phí cho việc rebalancing portfolio mà còn nhận được phí giao dịch.

Balancer không tính phí giao dịch, tuy nhiên người tạo pool có thể đặt mức phí swap. Mức phí này có thể điều chỉnh từ 0.01% đến 10% tùy vào loại pool.

Về lý thuyết, Balancer làm được mọi thứ Uniswap và Sushiswap làm, thậm chí còn hơn. Tuy nhiên nếu ta xét về khối lượng giao dịch và active users, Balancer thua xa cả hai Dex còn lại. Nguyên nhân có thể là do sự phân mảnh đối với trải nghiệm người dùng của Balancer, khi mỗi pools lại tính một mức phí khác nhau.

Tuy nhiên với thông báo về phiên bản V2 mới đây, Balancer dự định cải thiện nhược điểm này. Các thay đổi đáng lưu ý bao gồm có một vault mới giúp chứa và quản lý tài sản được đưa vào trong các pools của Balancer. V2 sẽ tách biệt việc quản lý token và tính chi phí. Mỗi pool sẽ có logic khác nhau, trong khi vault sẽ quản lý token.

Giá trị tích lũy

- LPs sẽ nhận về mức phí mà người tạo pool đặt cho pool. BAL là token quản trị của Balancer, token được sử dụng làm incentive cho LPs thông qua liquidity mining. Protocol không tính bất kỳ một loại phí nào cho trader, vì vậy khá khó để tính chính xác giá trị tích lũy cho BAL.

- Hiện tại ngoài phí giao dịch, trader không phải chịu một loại phí nào khác, nhưng ở phiên bản V2, có thể dự án sẽ bắt đầu tính phí cho việc swap token.

Bancor

Bancor là AMM đầu tiên trước cả Uniswap. Ở phiên bản 2.1, Bancor cho phép LPs cung cấp thanh khoản từ một phía và phía Bancor sẽ tạm đào ra một lượng BNT tương đương. Khi LPs rút token ra, Bancor đốt lượng BNT tương ứng. LPs vẫn hoàn toàn có thể thêm thanh khoản với cả BNT, số BNT để cover cho IL của LPs. LPs có thể được cover tới 30% tổn thất từ IL (mỗi một ngày sẽ tăng 1% cho đến ngày 30).

Mặc dù gọi được một số vốn khổng lồ 150 triệu đô từ ICO, Bancor mất khá nhiều thời gian để tìm ra sản phẩm phù hợp với nhu cầu thị trường. Việc cố cho thêm token mà không có giá trị đã tạo ra khá nhiều tranh cãi trong cộng đồng.

Giá trị tích lũy:

- LPs nhận về 0.2% phí từ các pool của Bancor bên cạnh là incentive từ chương trình liquidity mining. LPs cũng có thể tùy chỉnh mức phí, 30% incentive từ chương trình liquidity mining sẽ dành cho bên cung cấp thanh khoản từ phía không có BNT và 70% còn lại cho phía có BNT.

- BNT holders có thể stake BNT trong vBNT/BNT pool. vBNT là token quản trị trong Bancor. Người dùng có thể stake vBNT để hưởng phí swap. vBNT cũng có thể được sử dụng làm tài sản thế chấp để vay tài sản. Bancor cũng có ý định ra mắt một protocol nhằm mua vBNT và đốt chúng.

Kyber Network

Kyber Network từng là một trong những sàn có doanh thu cao nhất 2019. Tuy nhiên dự án quá tập trung vào việc mang khái niệm market-making truyền thống on-chain và đã bỏ qua xu hướng của DeFi. Hiện tại khối lượng của Kyber chưa bằng 1/10 Uniswap.

Đội phát triển Kyber có vẻ đã nhận ra hạn chế từ sản phẩm của mình và đã có kế hoạch cập nhật trong tháng 1 năm 2021. Về bản chất Kyber sẽ ra mắt DMM (Dynamic Market maker), sản phẩm cho phép bất kỳ ai cũng có thể tạo pools và trở thành LPs.

Hướng tiếp cận của DMM là sự kết hợp từ cơ chế số dư ảo tương tự Mooniswap của 1Inch và thêm vào đó là điều chỉnh phí linh hoạt để giảm tác động của IL.

Giá trị tích lũy: KNC là token quản trị của Kyber Network Người dùng có thể stake KNC trong DAO để tham gia quản trị. Các cập nhật tiếp theo sẽ quyết định lượng phí được tính trong protocol, thứ sẽ được phân phối cho KyberDAO.

Định giá

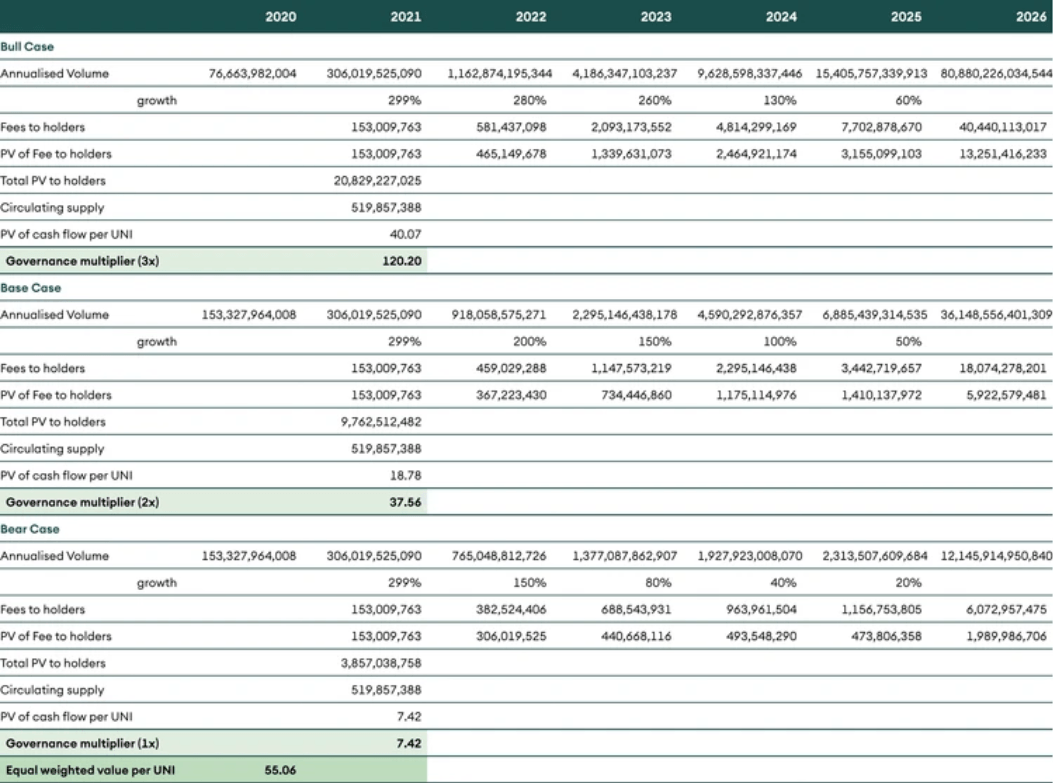

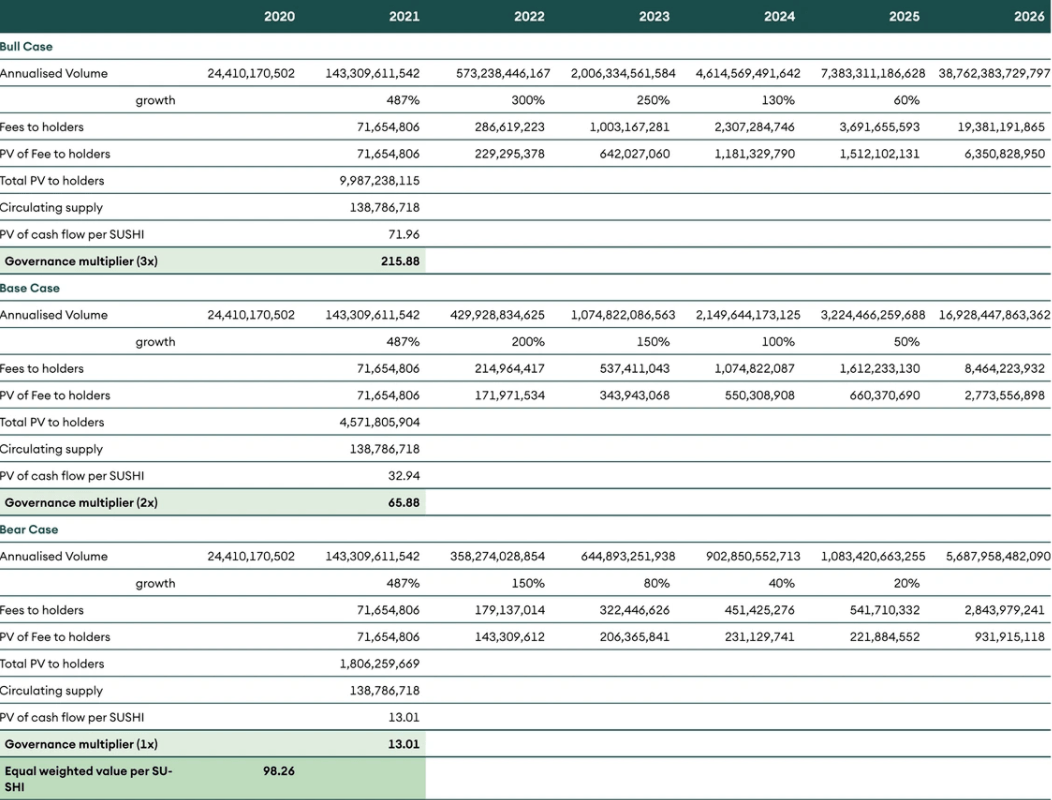

Ở phần này chúng ta sẽ định giá 2 Dex lớn nhất hiện nay SushiSwap và Uniswap thông qua phương pháp chiết khấu dòng tiền, sau đó áp dụng tỷ số P/E để tính giá trị tương quan của các Dex còn lại. Sẽ có 3 trường hợp, bullish, base case và bearish.

Trong trường hợp bullish, ta giả định các dự án có mức độ tăng trưởng tốt, với trường hợp bearish ta giả định độ tăng trưởng giảm mạnh theo thời gian và base case sẽ là mức trung bình của hai trường hợp trên.

Với phương pháp định giá theo chiết khấu dòng tiền, mức giá hợp lý cho UNI và SUSHI lần lượt là $55 và $98. Cả hai hiện tại đều đang “undervalued”.

Những giả định cho việc định giá

- Tỷ lệ chiết khấu (discount rate) là 25%, tỷ lệ tăng trưởng nội tại (terminal growth rate) là 5%.

- Việc quản trị đóng vai trò lớn trong việc quyết định lợi nhuận được mang về cho token holder từ treasury và các thông số quan trọng. Do đó trong bull case và base case ta sẽ tính thêm giá trị tích lũy cho holder còn bear case sẽ không có giá trị tích lũy.

- Uniswap hiện tại chưa tạo ra giá trị cho token holder nhưng ở V3 tới đây, ta giả định 0.05% doanh thu sẽ được chuyển cho UNI holders.

- Doanh thu 2 tháng rưỡi đầu tiên của năm 2021 sẽ được nhân tương ứng để suy ra doanh thu cả năm và làm chuẩn cho việc định giá.

Uniswap

Hướng dẫn đọc bảng:

- Doanh thu hàng năm (Annualised Volume) = Doanh thu năm trước cộng với % tăng trưởng (Growth).

- Phí mà holder nhận được (Fees to holder) = Doanh thu x 0.05%.

- Giá trị thật sự mà holder nhận được từ khoản phí (PV of Fee to holders) = Fees - 25% Fees + 5% Fees (25% là tỷ lệ chiết khấu, 5% là tỷ lệ tăng trưởng nội tại).

- Tổng giá trị holder nhận được (Total PV to holders) = Tổng PV of Fee to holders

- Giá trị thực mà dòng tiền mang lại trên một UNI (PV of cash flows per UNI) = Tổng PV to holders/Tổng số token lưu thông.

- Giá trị của một UNI token (Equal weighted value per UNI) = PV of cash flows per UNI * giá trị tích lũy từ việc quản trị (Governance multiplier).

SushiSwap

Cách đọc bảng tương tự như Uniswap.

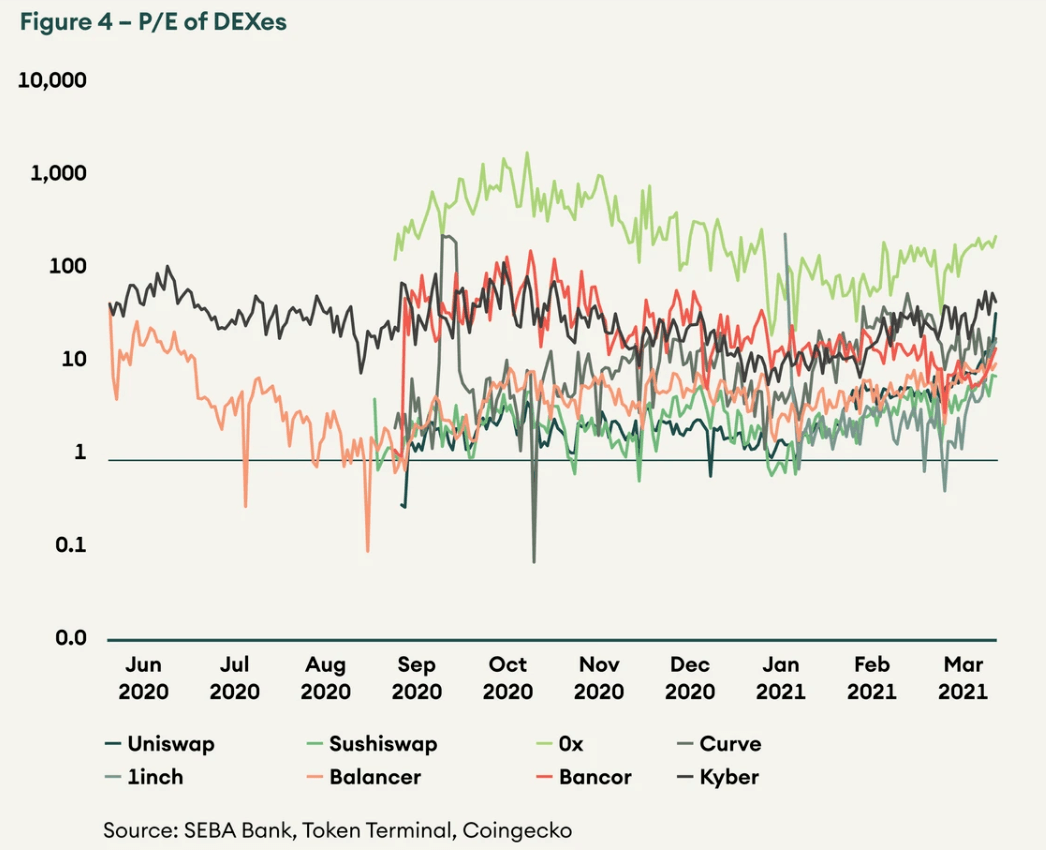

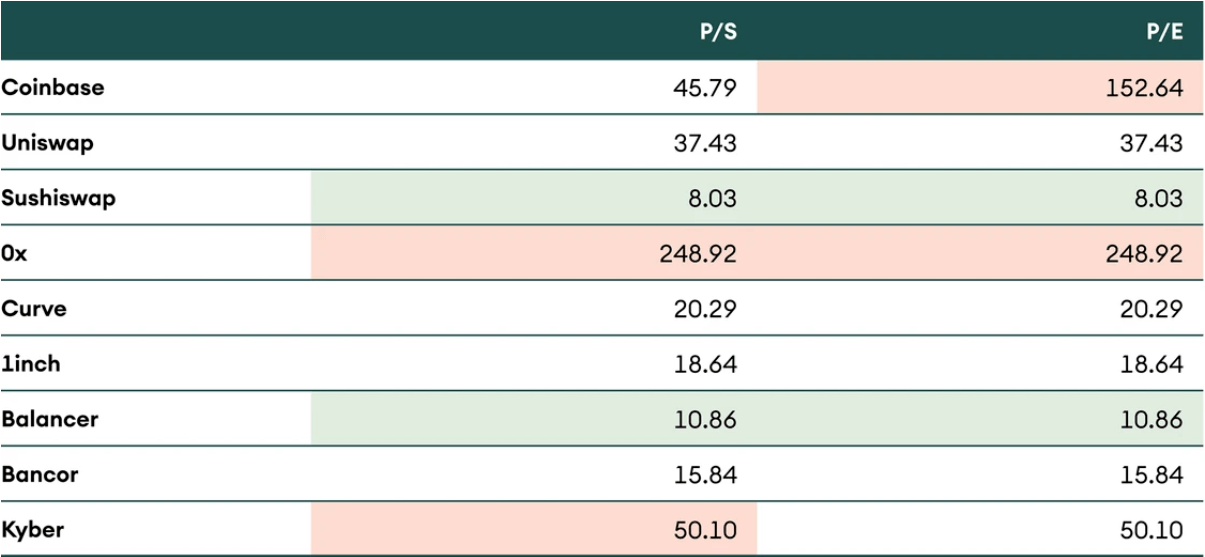

Tiếp theo ta sẽ so sánh giá trị giữa cá Dex thông qua chỉ số P/E, P/S. Nói đơn giản P/E, P/S thể hiện cho việc nhà đầu tư sẵn sàng phải bỏ ra bao nhiêu đồng vốn để đổi lấy 1 đồng lãi từ dự án. Do đó P/E, P/S càng thấp thì dự án càng bị định giá thấp (undervalued).

Để tương quan ta sẽ lấy Coinbase làm chuẩn để định giá. Sàn giao dịch này hiện được định giá xấp xỉ 100 tỷ đô và nếu tính giá trị stock hiện đang được giao dịch trên FTX thì Coinbase có giá trị 117 tỷ đô. Coinbase thu về 1.3 tỷ đô doanh thu vào năm 2021 và lợi nhuận ròng đạt 322 triệu đô. Giả sử tỷ lệ tăng trưởng doanh thu là 100% và lợi nhuận ròng tăng 30%, coinbase sẽ có P/S và P/E lần lượt là 45.79 và 152.64.

Sử dụng phương pháp này ta kết luận ngoài trừ 0x, gần như tất cả các DEX còn lại đều đang bị định giá thấp so với Coinbase. Trong đó Sushiswap là dự án hấp dẫn nhất trong số các Dex.

Kết luận

Các sàn giao dịch là thị trường màu mỡ của DeFi, các sàn giao dịch từ Cex cho đến Dex đều đã gặt hái nhiều thành công rực rỡ trong năm 2020. Với việc dòng tiền lớn đang ngày càng đổ nhiều và thị trường, ta hoàn toàn có thể kỳ vọng mảng Dex sẽ phát triển mạnh mẽ trong những năm tới.

Bài viết đã đánh giá tổng quan về Dex hiện tại và định giá từng player trong mảng này. Sử dụng phương pháp chiết khấu dòng tiền ta có được giá trị của UNI và SUSHI lần lượt là $55 và $98. Bên cạnh đó Sushi là tài sản bị định giá thấp nhất dựa theo chỉ số P/E.

Nguồn tham khảo - SebaBank research