Kashi - Phương trình mới cho bài toán Lending & Margin Trading

Với các tính năng đột phá của mình, Kashi đang là cái tên sáng giá giúp người dùng tối ưu hóa lợi nhuận trong mảng Lending & Margin Trading.

Kashi là gì?

Kashi là nền tảng Cho vay & Giao dịch Ký quỹ (Lending & Margin Trading), đây cũng là sản phẩm đầu tiên của BentoBox thuộc mảng infrastructure (cơ sở hạ tầng) của Trident. Trident là một phiên bản nâng cấp của Sushiswap, hứa hẹn sẽ là đối trọng của Balancer v2 và Uniswap v3.

Cụ thể, Kashi cô lập rủi ro của việc cho vay và đi vay đối với mỗi cặp tiền tệ riêng biệt (individual pair). Kashi hỗ trợ isolated lending, nghĩa là khoản vay bị cô lập và không tạo ra rủi ro cho các tài sản khác. Do đó, Kashi có khả năng tạo bất kỳ thị trường cho vay mới nào với bất kỳ token nào.

Cơ chế cho vay với đòn bẩy Long/Short của Kashi

Người dùng có nhu cầu rất lớn trong việc mở vị thế Long/Short có sử dụng đòn bẩy. Trước đây, việc dùng đòn bẩy thông qua việc sử dụng vốn vay sẽ tốn nhiều thời gian mà vốn lại không hiệu quả.

Cụ thể, đầu tiên bạn sẽ phải truy cập giao thức cho vay, sau đó sử dụng một AMM để vay tài sản. Tiếp theo, bạn sẽ swap (hoán đổi) tài sản đã vay lấy tài sản thế chấp (collateral), và cuối cùng cần phải đi vay lại để “tăng đòn bẩy lên”. Việc sử dụng nhiều nền tảng như vậy khiến bạn tốn nhiều khoản phí.

Kashi có cách tiếp cận hơi khác một chút: Dùng đòn bẩy chỉ với một cú nhấp chuột. Bạn có thể làm điều này bằng cách chọn “Option box”: “Hoán đổi token X đã vay lấy tài sản thế chấp token Y” để tăng đòn bẩy từ 0,25 lần đến 2,0 lần. (Xem hình minh họa bên dưới).

Vị thế Long

Ví dụ: nếu bạn muốn mở một vị thế (position) Long với xSUSHI và USDC, bạn sẽ sử dụng cặp Borrow USDC với xSUSHI Collateral.

Xem hình bên dưới để biết cách đặt lệnh.

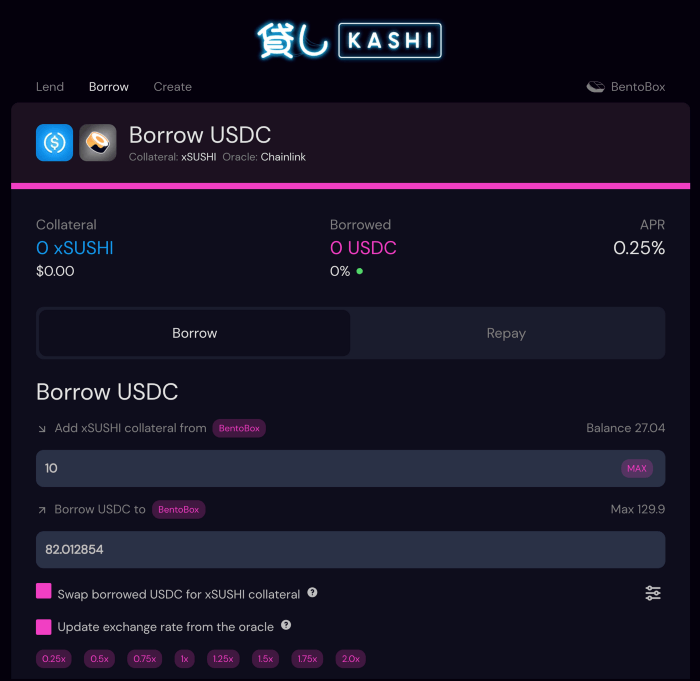

Với Kashi, chúng ta sẽ sử dụng vốn trong BentoBox để nâng cao hiệu quả sử dụng vốn. Ở trên cùng, chúng ta thấy các giá trị đều bằng 0 vì chúng ta chưa mở vị thế.

- Nhấp vào nút “Borrow” (Mượn).

- Nhập số lượng xSUSHI mà chúng ta muốn đưa vào làm tài sản thế chấp cho khoản vay hoặc vị thế của mình.

Chúng ta sẽ xem xét một số tình huống khác nhau với việc sử dụng đòn bẩy để tìm hiểu các mức độ rủi ro khác nhau.

Hãy bắt đầu với vị thế thận trọng của đòn bẩy tối thiểu. Trong ví dụ này, chúng ta sẽ chỉ sử dụng một số xSUSHI mà chúng ta có trong BentoBox, vì vậy chúng ta sẽ nhập 10 cho xSUSHI.

Lưu ý rằng bất kỳ xSUSHI nào được sử dụng làm tài sản thế chấp đều có thể bị thanh lý (liquidation) nên hãy chú ý đến số lượng đòn bẩy, quy mô vị thế, việc hỗ trợ tài sản thế chấp và sự biến động giá. Chỉ sử dụng lượng tài sản thế chấp (trong trường hợp này là xSUSHI) mà bạn sẵn sàng chấp nhận rủi ro trong trường hợp chúng bị thanh lý.

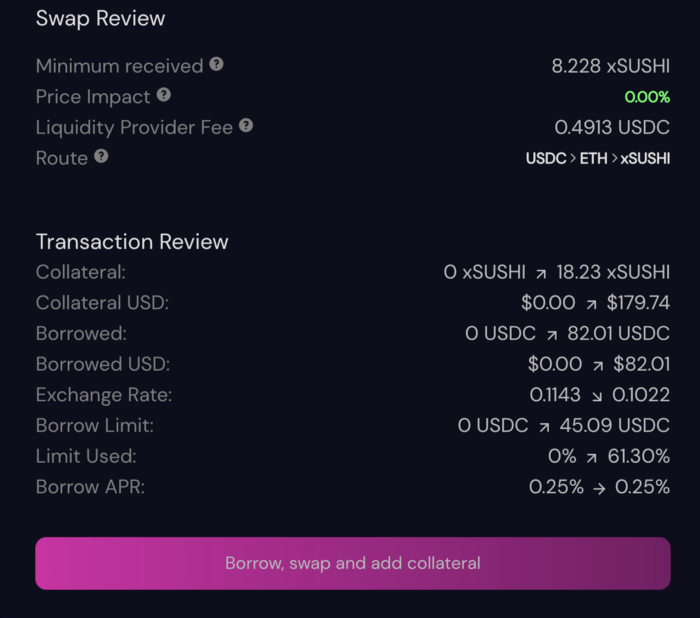

Với 10 xSUSHI được sử dụng làm tài sản thế chấp, chúng ta sẽ bắt đầu với đòn bẩy thấp nhất hiện có: 0,25 lần. Lệnh này sẽ cho phép chúng ta vay $82,01. Tuy nhiên, chúng ta muốn dùng lệnh Long trên xSUSHI, vì vậy đảm bảo rằng chúng ta đã chọn “Swap borrowed USDC for xSUSHI collateral“ (Hoán đổi USDC đã vay lấy tài sản thế chấp xSUSHI).

Sau đó, lệnh này sẽ swap $82,01 thành 8,23 xSUSHI. Hiện tại, chúng ta có 10 xSUSHI làm tài sản thế chấp, cộng với 8,23 xSUSHI mới được vay. Kết quả chúng ta có tổng số tiền là 18,23 xSUSHI ($179,65).

Nếu xSUSHI bây giờ tăng giá lên $1,25 đô la, tài sản của chúng ta sẽ tăng thêm $22,78. Tại thời điểm này, hãy quyết định chốt lời và đóng vị thế.

Với cùng cặp đã chọn, bây giờ chúng ta nhấp vào “Repay” (Trả lại) nằm bên cạnh “Borrow”. Vì tài sản của chúng ta đang ở BentoBox, nên chúng ta sẽ dùng nó để repay USDC. Chúng ta cần trả lại khoản vay $82,01, nhưng chúng ta đã chuyển khoản này thành xSUSHI. Vì vậy, sau khi hoàn trả 8,23 xSUSHI, phần tăng thêm là $22,78 sẽ trở thành lợi nhuận của chúng ta.

Những con số này không chính xác hoàn toàn vì chúng ta cần tính đến sự trượt giá (slippage), phí cho người cung cấp thanh khoản, phí gas và % lãi đi vay. Với quy mô vị thế như vậy, thực hiện giao dịch này trên Ethereum Mainnet có thể không phải là một lựa chọn khôn ngoan - phí gas trên Polygon thấp hơn nhiều. Nếu muốn làm trên mainnet bạn nên tăng quy mô vị thế để xứng đáng với những khoản phí mình bỏ ra.

*Vị thế mua Long: Nhà đầu tư mua các cặp tiền tệ và hy vọng sẽ kiếm lời khi giá tăng.

Vị thế Short

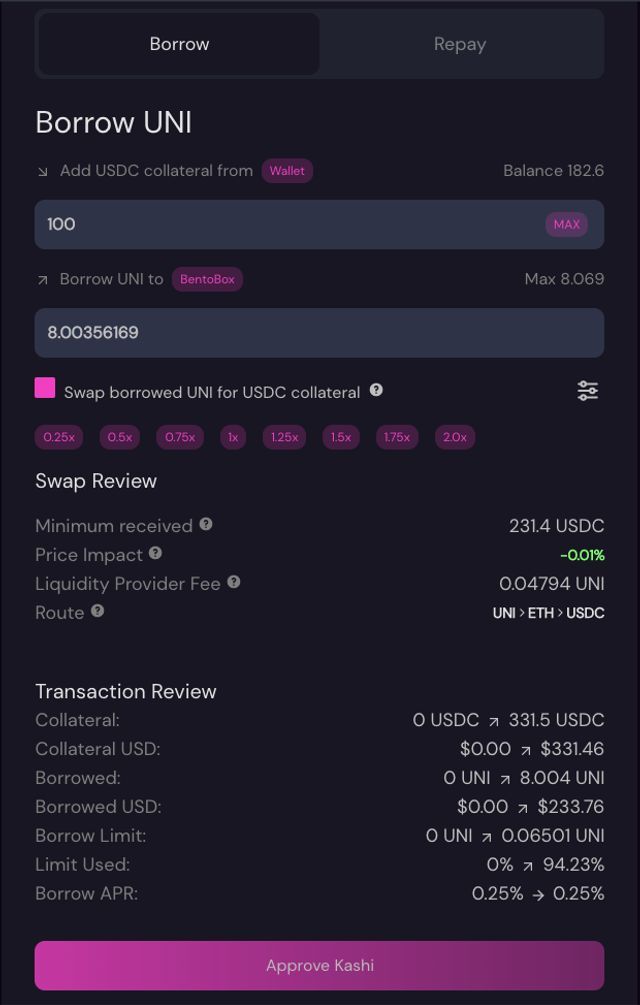

Bây giờ chúng ta sẽ mở vị thế Short. Chúng ta sẽ sử dụng cặp Borrow UNI và USDC Collateral. Khi chúng ta thực hiện lệnh Short này, chúng ta tin rằng tài sản đi vay sẽ giảm giá trị so với USDC, vì vậy USDC sẽ là tài sản thế chấp của chúng ta.

Khi đặt $100 USDC làm tài sản thế chấp và nghĩ rằng UNI sẽ giảm giá nên chúng ta sẽ sử dụng vị thế đòn bẩy gấp đôi. Chúng ta chọn “Swap borrowed UNI for USDC collateral“ (Hoán đổi UNI đã vay lấy tài sản thế chấp USDC) - dùng UNI để trả nợ. Bằng cách nhấp vào 2x, chúng ta tăng số tiền đã vay lên hơn 8 UNI, do đó, tổng số tiền sẽ là ~ $332.

Chúng ta cũng sẽ bỏ USDC nhận được vào BentoBox. Khi giá UNI giảm xuống mức $25, chúng ta quyết định đóng vị thế và Repay. Lúc này, ~ 8 UNI ở giá $25 = $200. Vì vậy, khi chúng ta trả khoản vay ~ 8 UNI với $332 USDC hiện có, chúng ta sẽ còn lại ~ $132 ⇒ lời $32.

Cũng giống như ở vị thế Long, chúng ta phải tính đến trượt giá và những khoản phí khác.

*Vị thế bán Short: Nhà đầu tư bán các cặp tiền tệ, hy vọng kiếm lời khi giá giảm.

Một phương trình mới: Ba biến số của Kashi Lending

Cô lập rủi ro

Các giao thức cho vay hiện tại áp dụng các chiến lược dựa trên pool, tuy nhiên điều này tạo ra rủi ro khi tất cả các bên cho vay gửi tài sản của họ vào cùng một pool. Cụ thể, trong trường hợp giá biến động mạnh hoặc pool bị hack, pool sẽ mất hết tiền, kể cả tiền của bạn.

Và Kashi dùng các thị trường cô lập để giải quyết vấn đề này. Thị trường Kashi có các cặp như ETH-USDT nhưng cũng có các thị trường khác cho cặp ETH-USDC. Và khi có rủi ro xảy ra với cặp ETH-USDC, tài sản cho vay trong cặp ETH-USDT sẽ không bị ảnh hưởng bởi cặp USDT-ETH. Do đó, thị trường cô lập cho phép cô lập các rủi ro.

Hơn nữa, người dùng có thể xác định danh mục đầu tư rủi ro bằng cách tạo ra thị trường của riêng mình. Phương pháp này giúp người dùng tự điều chỉnh những hoạt động khi giao dịch và giảm bớt các rào cản.

Ví dụ, người dùng có thể tìm kiếm lợi nhuận cao hơn dựa trên tài sản đã vay nếu họ cung cấp những token mới hơn làm tài sản thế chấp, bởi vì các thị trường cho vay chứa những token mới hơn, khan hiếm hơn thường cung cấp lãi suất cao hơn cho người cho vay.

Tuy nhiên, cần lưu ý là khi giao dịch với các token mới hơn này độ rủi ro cũng sẽ tăng cao hơn, vì các token mới hơn có tỷ lệ vỡ nợ cao hơn. Mặt khác, nếu người dùng cho vay với những hình thức thế chấp đã có từ lâu, lãi suất sẽ thấp hơn nhưng ít rủi ro hơn.

Tỷ giá co giãn

Kashi cũng đang dẫn đầu trong những đổi mới đằng sau các mô hình lãi suất cho vay. Hầu hết các giao thức cho vay đều có lãi suất ổn định, nghĩa là cách tính khoản nợ của người đi vay không thay đổi, bất kể có những yếu tố khác tác động vào.

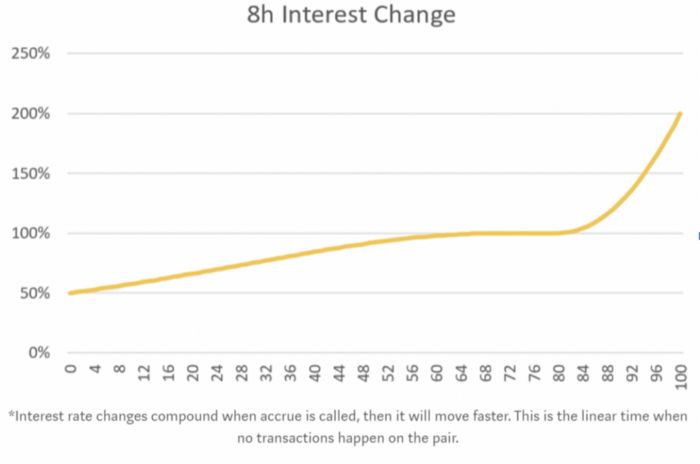

Tuy nhiên, trên Kashi, lãi suất không ổn định - chúng co giãn. Nói cách khác, lãi suất thị trường dựa trên hiệu quả sử dụng vốn. Cụ thể, trên Kashi bạn có thể vay tới 80% tổng tài sản thế chấp của pool, nhưng sẽ có sự biến đổi khi vay 60% - 80% tài sản của pool.

Khi bạn vay đến mức 80%, lãi suất sẽ tăng cao hơn - điều này tốt cho người cho vay, nhưng có lẽ không tốt cho người đi vay. Trong trường hợp này, sẽ có ít người đi vay nhưng có nhiều người cho vay hơn. Ngược lại, khi vay dưới mức 60%, lãi suất sẽ từ từ giảm xuống.

Mô hình này được dựa trên hình dưới đây:

Oracle linh hoạt

Oracle là xương sống của DeFi. Oracle cung cấp dữ liệu đầy đủ sẽ giúp ngăn chặn việc thao túng giá và cải thiện tính bảo mật của người dùng giao thức. Nếu không có oracle, người dùng sẽ không thể sử dụng các tài sản trên các nền tảng riêng biệt, và về cơ bản các nền tảng sẽ hoạt động mà không được hưởng lợi từ các hiệu ứng của mạng lưới.

Oracle của Kashi có nhiều sắc thái hơn một chút so với các giao thức khác, một phần là do Kashi tạo ra các hiệu ứng mạng lưới trên quy mô lớn. Để cho phép người dùng tạo ra bất kỳ thị trường nào, Kashi phải có khả năng mở rộng, cho phép sử dụng nhiều oracle khác nhau. Trên Kashi, khi một pool được tạo ra, người dùng sẽ chọn một oracle sẵn có để truy cập vào dữ liệu tài sản của mình.

Sau oracle của Chainlink, oracle TWAP sẽ là lựa chọn tiếp theo mà người dùng có thể sử dụng. Dự định của Kashi là dùng các oracle có thể cho phép người dùng thêm vào pool vô hạn các token. Bất kỳ oracle nào phù hợp với các tiêu chí này đều có thể được Kashi sử dụng trong tương lai.