Lockdrop & LBA là gì? Đâu là dự án có Lockdrop & LBA thành công nhất?

Với việc các cách thức phân phối token ngày càng bộc lộ nhiều điểm yếu, thì Lockdrop có vẻ khá hiệu quả trong việc chọn ra người dùng dài hạn. Kết hợp với Liquidity Bootstrap Auction, một dự án có thể vừa có thể lọc người dùng, mà còn có được rất nhiều lợi ích khác.

Bài viết này sẽ nói sơ lược về Lockdrop và Liquidity Bootstrap Auction, cũng như đánh giá các dự án sử dụng mô hình Lockdrop + Liquidity Bootstrap Auction liệu có thật sự hiệu quả như những gì Delphi Digital nói không.

Lockdrop & Liquidity Bootstrap Auction là gì?

Lockdrop là gì?

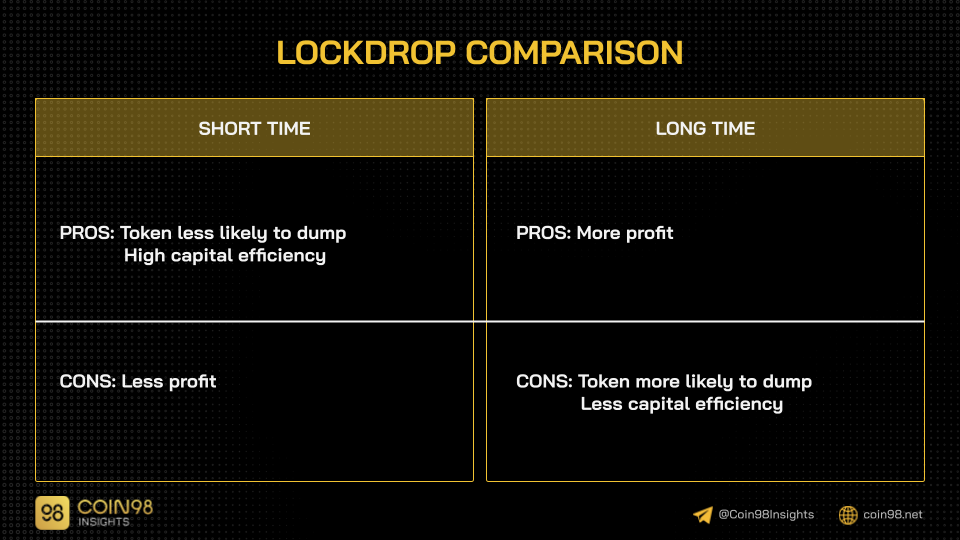

Lockdrop là một cách phân phối token. Cụ thể, người dùng sẽ khóa một lượng token vào dự án trong một khoảng thời gian để nhận về token của dự án. Sẽ có một số lựa chọn về thời gian khóa token, đi kèm với đó là lợi nhuận và rủi ro khác nhau. Nếu thời gian khóa ngắn, lợi nhuận không cao, nhưng rủi ro về giá token giảm hay hiệu quả sử dụng vốn sẽ ít hơn thời gian khóa dài, và ngược lại.

Lockdrop lần đầu tiên được áp dụng bởi Commonwealth Labs vào năm 2019, với dự án Edgeware, một nền tảng EVM Smart Contract trên Polkadot. Vào lúc đó, Edgeware đã phân phối hơn 90% token của mình (EDG) thông qua Lockdrop.

Liquidity Bootstrap Auction (LBA) là gì?

Liquidity Bootstrap Auction (LBA), đúng như tên gọi của nó, là cách thức khuyến khích người dùng cung cấp thanh khoản, đồng thời sử dụng việc này để thực hiện quá trình Price Discovery. Một số dự án đã sử dụng LBA là Astroport, Mars Protocol,...

So sánh giữa Lockdrop và các hình thức phân phối token khác

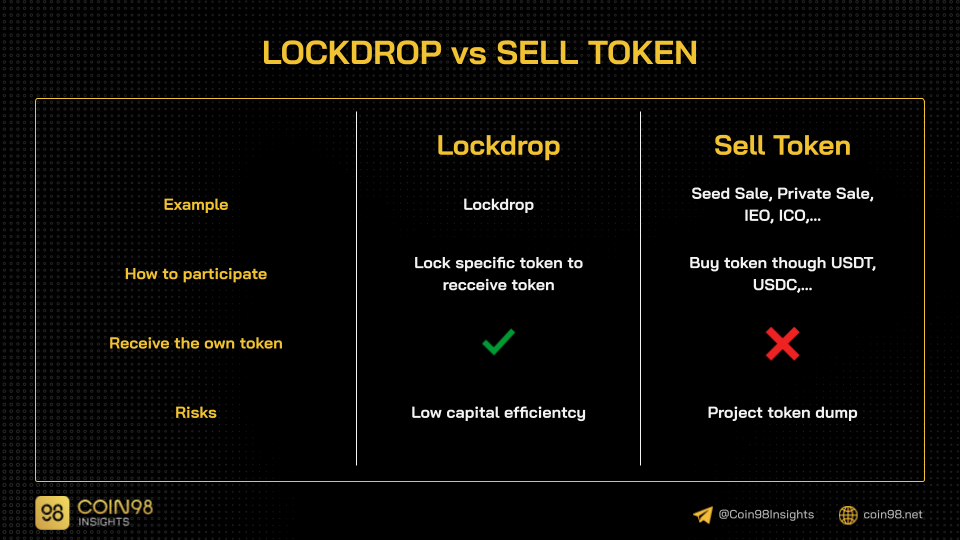

Phân phối token không chỉ là hành động đưa token ra ngoài thị trường, mà đó còn là cách để dự án gọi vốn. Thông thường, một dự án sẽ có các vòng phân phối token sau:

- Phân phối cho VCs: Thông qua các vòng Seed; Private; Series A, B, C,... dùng để gọi vốn, tận dụng mạng lưới quan hệ, hay lời khuyên từ quỹ.

- Phân phối cho cộng đồng: Thông qua Public Sale như ICO, IDO, IEO,... dùng để gọi vốn, hoặc đưa token ra cộng đồng.

Và dù là quỹ, hay người dùng tham gia mua token thông qua các vòng Public Sale, thì điểm chung là họ đều mua token theo hình thức trả tiền, sau đó nhận về token. Do đó, bên mua token sẽ chịu rủi ro lỗ nếu token bán ra không hoàn đủ vốn.

Nhưng với Lockdrop thì khác, người dùng chỉ cần khóa token của mình để nhận về token dự án. Nghĩa là không hề có một cuộc mua bán nào diễn ra, anh em không mất tiền nhưng vẫn nhận về token. Do đó, có thể xem Lockdrop có phần nào giống với Airdrop.

Nhưng như mình đã nói, dù chọn thời gian khóa ít hay nhiều, thì anh em cũng chịu một nhược điểm là không thể sử dụng số token đó (hiệu quả sử dụng vốn ít). Ngoài ra, nếu khóa token không phải Stablecoin, thì có thể chịu một thiệt hại là token có thể bị giảm giá trong suốt quá trình khóa token, và phần lợi nhuận từ token dự án nhận được không bù đủ.

Vì sao dự án sử dụng Lockdrop & LBA để phân phối token?

Một câu hỏi được đặt ra là: Nếu không nhận được lợi nhuận (tiền, lợi thế từ quỹ,...), tại sao dự án lại chọn Lockdrop và LBA?

Đầu tiên là Lockdrop, sử dụng Lockdrop giúp token đến với cộng đồng một cách công bằng nhất. Ai cũng được token dựa trên giá trị token mà cá nhân khóa vào dự án. Sự công bằng này thể hiện ở chỗ người nào đóng góp nhiều (khóa nhiều tài sản), sẽ nhận được nhiều token hơn. Ngoài ra, so với các hình thức như IEO, ICO, Lockdrop sẽ không bị ảnh hưởng Front-run bởi Bot.

Tiếp theo, Lockdrop sẽ loại bỏ được những nhà đầu tư ngắn hạn. Dự án sẽ tìm được người nắm token và đi với dự án, chứ không xả để nhận lợi nhuận tức thì.

Ngoài ra, khi kết hợp với LBA, theo như Delphi Digital nói, sẽ có được thanh khoản rất tốt khi ra bắt đầu giao dịch, cũng như có được quy trình dò giá tốt với thị trường.

Nhưng liệu sự thật có phải như vậy? Chúng ta sẽ bắt đầu đánh giá các dự án đã làm Lockdrop & LBA ở phần sau của bài.

So sánh Performance những dự án làm lockdrop & LBA

Do mục đích của Lockdrop là thể hiện sự cam kết của cộng đồng với dự án, nên rất khó so sánh ROI khi token bắt đầu được giao dịch như IEO, IDO. Nên trong phần này, mình sẽ so sánh TVL (số tiền cộng đồng khóa lại), của 3 dự án là Astroport, Mars Protocol và Bastion. Tất cả đều sử dụng mô hình Lockdrop + LBA của Delphi Digital (Astroport + Mars Protocol), hoặc chỉ Lockdrop (Bastion).

Total Value locked

Đầu tiên, chúng ta cùng xem qua sự tăng trưởng TVL của các dự án:

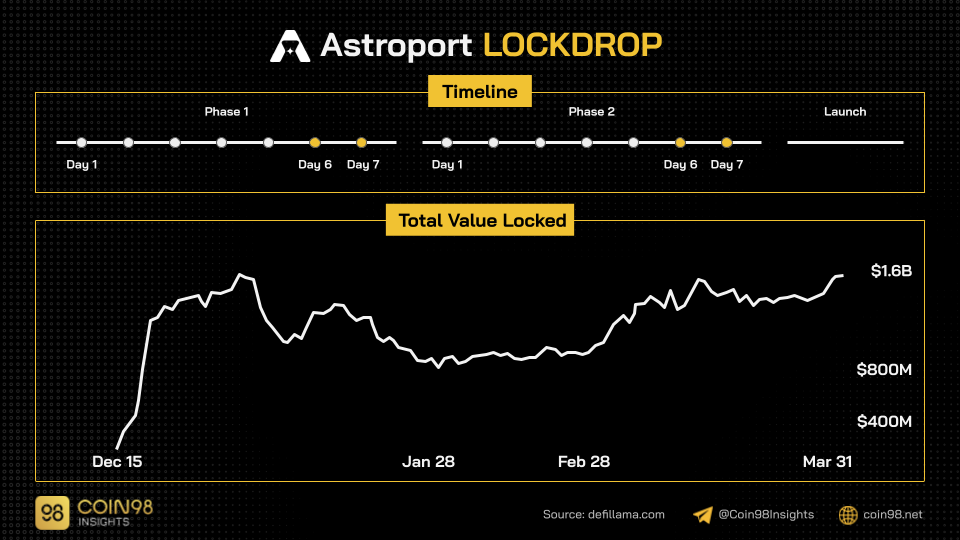

Astroport (ngày bắt đầu Lockdrop: 15/12):

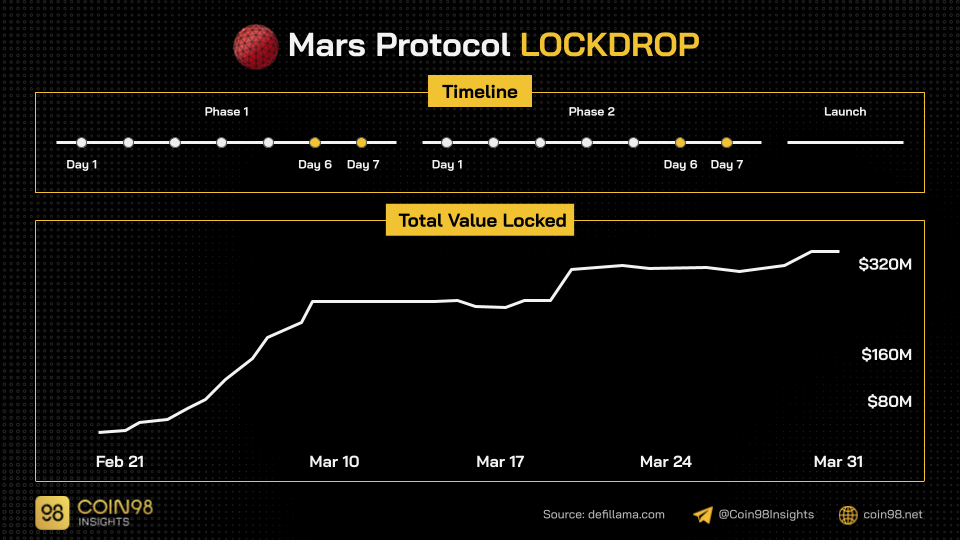

Mars Protocol (Ngày bắt đầu Lockdrop: 21/2):

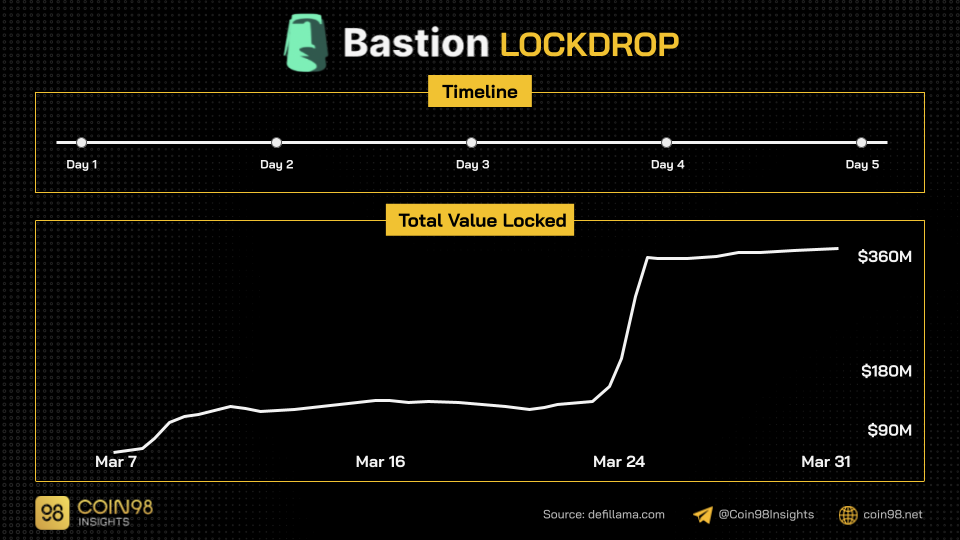

Bastion (Ngày bắt đầu Lockdrop: 19/3, Premine: 7/3):

Nhận xét:

So sánh cách thực hiện Lockdrop của cả 3, chỉ có Astroport và Mars Protocol là thực hiện giống nhau, đó là:

- Phase 1: Người dùng bỏ tiền vào tự do, nhưng ngày 6 + 7 sẽ không thể gửi tiền. Ngày 6 được rút 50%, ngày 7 giảm dần từ 50% về 0%.

- Phase 2: Cung cấp thanh khoản token (ASTRO/MARS) với UST (cung cấp cả hai, hoặc chỉ một), nhưng chỉ rút được UST. Ngày 6 được rút 50% UST, ngày 7 giảm dần từ 50% về 0%.

Nhưng TVL của Astroport và Mars Protocol chênh lệch quá nhiều. Cụ thể, sau khi kết thúc giai đoạn 1 (sau 7 ngày), TVL của Astroport ở ngưỡng $1B; TVL của Mars Protocol chỉ có $250M.

Để hiểu hơn về mô hình Lockdrop này, anh em đọc thêm: Giải mã mô hình Lockdrop + LBA thông qua Astroport

Khác với Astroport và Mars Protocol, Bastion có một giai đoạn Premint (gửi tiền trước đó và có khoảng $100M TVL). “Phase 1” - quyết định khóa token hay không, chỉ diễn ra trong 5 ngày, và TVL chỉ tăng từ $100M lên $163M. Một điểm cần chú ý, đó là khi gửi tiền vào trong 5 ngày này, sẽ không thể rút lại.

Ngoài ra, Phase 2 của Bastion cũng sử dụng cUSDC/cUSDT LP token, không phải cặp thanh khoản của BSTN, và cũng chỉ gửi vào, không thể rút ra.

Kết luận:

- Với 7 ngày, cùng với cơ chế giống nhau, Astroport thu về $1B, trong khi Mars Protocol là $250M.

- Với 5 ngày, Bastion chỉ thu về $63M.

- Lý do cho sự khác nhau này sẽ được giải thích kĩ hơn bên dưới.

Thanh khoản sau khi token được giao dịch

Chỉ có hai dự án dùng LBA là Astro và Mars Protocl, nên phần này mình sẽ nói về hai dự án đó.

Phase 2 của Astroport và Mars Protocol dùng để tạo Pool cho token ASTRO và MARS. Cả hai đều được tạo Pool trên Astroport. Dưới đây là thanh khoản sau khi kết thúc Phase 2 của Pool ASTRO - UST và MARS - UST:

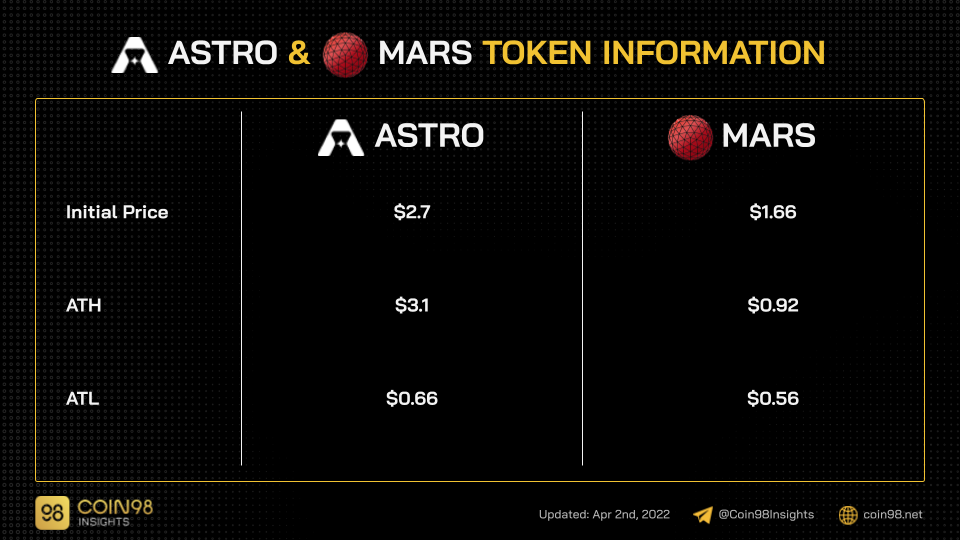

Astroport: 33M ASTRO - 90M UST → giá $2.7, trong đó:

- Có 75,000,000 ASTRO dùng trong Lockdrop.

- Có 33M ASTRO là chấp nhận cung cấp thanh khoản, nghĩa là có 44% ASTRO chấp nhận đi tiếp Phase 2.

Mars Protocol: 13M MARS - 21M UST → giá $1.65, trong đó:

- Có 50,000,000 MARS dùng trong Lockdrop Phase 1.

- Có 13M MARS là chấp nhận cung cấp thanh khoản, nghĩa là có 26% MARS chấp nhận đi tiếp Phase 2.

Kết luận:

- Cả hai nền tảng đều được định giá ban đầu khá cao, lần lược là $2.7B cho Astroport và $1.65B cho Mars Protocol.

- Nói về thanh khoản, các dự án có cho mình thanh khoản ban đầu là $180M cho ASTRO - UST và $42M cho MARS - UST.

Nhận xét 2 Phase trong mô hình Lockdrop + LBA

Vì sao lại có sự khác biệt về TVL giữa 3 dự án trong Phase 1?

1. Giữa Astroport và Mars Protocol

Đây là hai gương mặt đáng so sánh nhất, khi cùng chung một mô hình nhưng TVL chênh lệch quá lớn. Để giải thích điều này, đó là do dù giống nhau về mặt thời gian và điều kiện Lockdrop, nhưng vẫn có sự khác biệt như sau:

Astroport là AMM và họ chọn hướng đi là dùng Vampire Attack để lấy thanh khoản có sẵn từ TerraSwap - AMM đầu tiên của Terra.

- Cụ thể, Astroport nhận tài sản tham gia Lockdrop là LP token của TerraSwap.

- Ngoài ra Astroport còn liên kết với các dự án lớn trên Terra, bao gồm Anchor Protocol, Mirror Protoco, Pylon Protocol, trong việc chuyển Airdrop từ cung cấp thanh khoản bên TerraSwap sang Astroport.

Trong khi đó, Mars Protocol không hề có các Incentives trên mà chỉ đơn thuần là gửi UST vào để nhận MARS.

2. Giữa Astroport, Mars Protocol và Bastion

Do cơ chế giống nhau, mình sẽ gom Astroport và Mars Protocol lại thành một cụm, tạm gọi là A. Và giờ chúng ta sẽ so sánh A với Bastion.

Với 5 ngày Lockdrop, Bastion chỉ thu về khoảng $63M. Điều này có thể là do trong 5 ngày này, người dùng chỉ có thể bỏ tiền vào mà KHÔNG ĐƯỢC RÚT RA. Do đó, người dùng chỉ có một cơ hội, không thể rút ra như các dự án bên A.

Ngoài ra, Bastion cũng không có các Incentives khác như Astroport, nên cũng không thu hút được người dùng.

Định giá và thanh khoản đã ổn trong Phase 2 chưa?

Có vẻ khá vô lý khi dự án mới thuộc hai mảnh ghép DeFi cơ bản là AMM và Lending được định giá lên đến hơn $2B và hơn $1B. Có lẽ vì thế nên giá ASTRO và MARS sau đó bị dump, khiến định giá thấp nhất của Astroport là $660M, và Mars Protocol là $560M, nghĩa là bị chia ít nhất 2 lần.

Tuy nhiên, điều này cho thấy việc dò giá có vẻ không suôn sẻ lắm, nghĩa là mục tiêu Price Discovery theo Delphi Digital đề ra trong mô hình Lockdrop + LBA của họ là không hoàn thành được.

Về mặt thanh khoản, cả hai Pool đề có thanh khoản cực lớn, cụ thể là sau 7 ngày, Astroport đạt $180M TVL, Mars Protocol đạt $42M TVL. Do đó, Astroport và Mars Protocol đã thành công trong việc thu hút thanh khoản đủ sâu ban đầu. Tiêu chí này thì đạt so với mô hình của Delphi Digital.

Đánh giá riêng về Astroport

Ở phần này, chúng ta sẽ xét sâu hơn về Lockdrop của Astroport, dựa trên dữ liệu mà dự án cung cấp. Dù Mars Protocol và Bastion không có dữ liệu, nhưng dựa trên những đặc tính của Lockdrop, có thể phần nào biết được chi tiết Lockdrop của hai dự án này.

Để tiện theo dõi, mình sẽ nhắc lại sơ lược:

- Phase 1: Nạp rút LP của TerraSwap, trong 2 ngày cuối sẽ giới hạn việc rút LP.

- Phase 2: Có thể rút ASTRO, hoặc gửi ASTRO (từ Lockdrop hoặc Airdrop) vào cung cấp thanh khoản. Có thể gửi ASTRO + UST hoặc một trong hai, nhưng chỉ được rút UST.

Dữ liệu Phase 1 của Astroport nói gì?

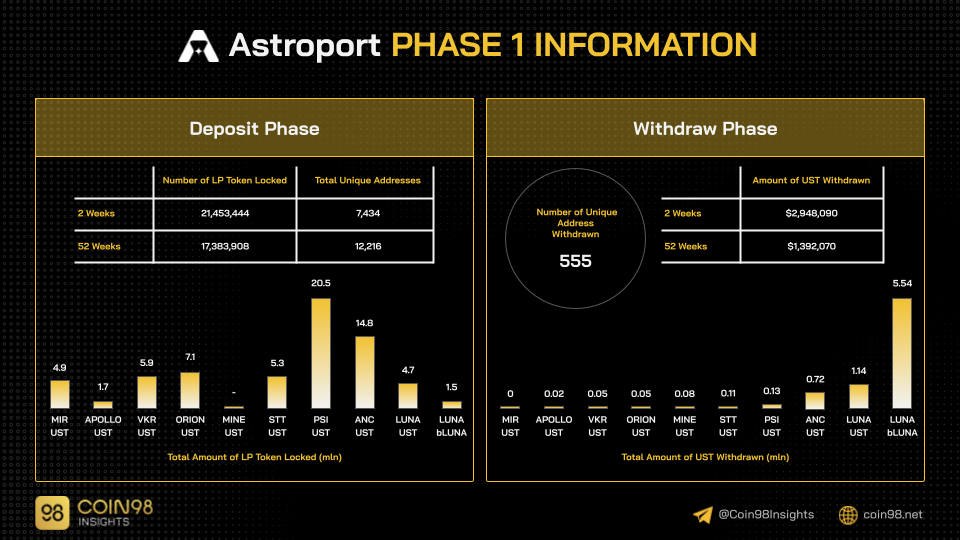

Dưới đây là hình ảnh tóm tắt một vài số liệu của Phase 1, trong đó chia ra Giai đoạn nạp (Deposit Phase) và Giai đoạn rút (Withdraw Phase).

Một điều thú vị là trong tất cả các thời gian khóa, thì có 2 mốc có nhiều người & token tham gia nhất là chấp nhận khóa 2 tuần, hoặc 52 tuần. Do đó, trong hai giai đoạn nạp và rút sẽ có bảng tóm tắt thông số của việc khóa 2 tuần và 52 tuần, chứ không có các mốc khác.

Để giải thích cho việc người dùng khóa 2 tuần nhiều nhất, có lẽ là do họ sợ rủi ro biến động về giá token trong thị trường chưa nghiên về hẳn Uptrend. Về mặt 52 tuần, có 2 lý do:

- Người dùng khá Bullist về token mà họ khóa.

- Incentives cho các token vẫn được áp dụng (Airdrop, LP STT bị khóa nhưng vẫn tham gia IDO được,...). Nên nếu nắm giữ dài hạn, thì khóa 52 tuần không phải vấn đề lớn.

Dựa theo tổng số địa chỉ gửi LP token vào là 14,132, thì số lượng người có hành động rút ra chỉ chiếm ~4%. Trong đó, chỉ có đúng 1 người là rút 100%, còn lại là rút từ 50% trở xuống.

Nói về các Pools, thì top 3 Pool có lượng token gửi vào nhiều nhất là (Pool MINE - UST không có thông tin):

- PSI - UST: 20.5M

- ANC - UST: 14.8M

- ORION - UST: 7.1

Dù Pools LUNA - bLUNA, LUNA - UST và ANC - UST lần lược được phân bổ 29%, 23% và 19% ASTRO, nhưng chỉ có ANC - UST là nằm trong top được gửi LP nhiều nhất. Còn với PSI - UST và ORION - UST, đó là do họ đang có Liquidity Mining.

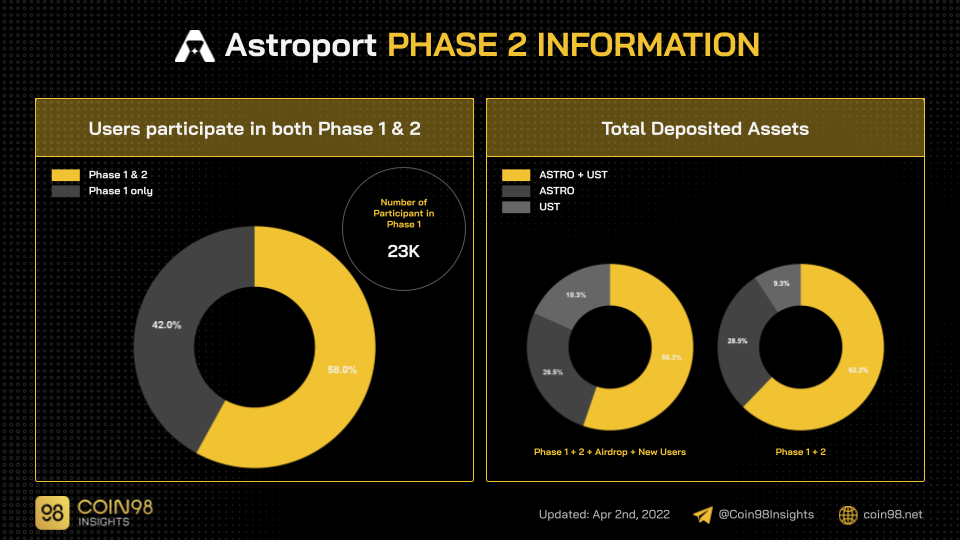

Dữ liệu Phase 2 của Astroport

Dưới đây là một số thông tin về người tham gia và tài sản gửi vào:

Hình trên được diễn giải như sau: Xét từ trái sang phải, có 23,000 người tham gia Phase 1, trong đó có 42% dừng lại và lấy ASTRO ra để giao dịch, phần còn lại chơi tiếp Phase 2. Trong đó, theo hình tròn nhỏ thứ hai, có:

- 62,2% người dùng gửi cả ASTRO + UST.

- 28.5% chỉ gửi ASTRO.

- 9.3% gửi mỗi UST.

Qua đó cho thấy, đa phần những ai tham gia Phase 1 đều tiếp tục với Phase 2, cũng như họ gửi không chỉ ASTRO, mà còn là UST. Điều này thể hiện nhiều người chơi rất “nhiệt”, họ muốn lấy không chỉ ASTRO của Phase 1, mà còn là lượng phân bổ khuyến khích gửi ASTRO và UST của Phase 2.

Nhưng nếu xét tất cả người chơi (hình tròn nhỏ đầu tiên), số người gửi UST cũng chiếm ít nhất. Dù rằng New Users (những người không tham dự kịp Phase 1 và cũng không có Airdrop) chỉ có một cơ hội duy nhất để có ASTRO là gửi UST giai đoạn này, nhưng có vẻ họ cũng không quá mặn mà. Điều này chứng tỏ, nếu người nào muốn sở hữu ASTRO, họ đã tham gia ngay từ đầu.

Mặt khác, số lượng ASTRO khuyến khích cho Phase 2 (1% so với tổng cung) chỉ bằng 1/10 so với lượng phân bổ cho Phase 1, mà còn phải chia đều cho hai bên gửi ASTRO và UST. Do đó, việc khóa UST nhiều lúc này cũng không nhận được số ASTRO đủ lớn.

Tổng kết

Nhìn chung, dù là Lockdrop, nhưng cả Astroport, Mars Protocol và Bastion đều không đạt thành công giống nhau. Dưới đây là một số tóm tắt từ bài viết:

- Astroport thành công nhất trong việc thu hút TVL, cũng như thanh khoản ban đầu cho cặp ASTRO - UST.

- Dù Mars “cosplay” khá giống, nhưng hiệu quả về TVL kém khá xa. Xét về thanh khoản thì vẫn chấp nhận được.

- Bastion có điều kiện ban đầu là chỉ được gửi một lần, không thể rút ra. Điều này ảnh hưởng cực mạnh đến TVL.

- Xét riêng về Astroport, dự án đã thành công phần nào, vì những người tham gia Phase 1 đa phần đều trở lại với Phase 2, giúp cho thanh khoản cặp ASTRO - UST rất tốt.

- Về mặt Price Discovery thì Astroprot có vẻ làm chưa tốt lắm khi giá vẫn bị chia đến 4 lần sau 2 tháng ra mắt.

Dù có một vài khuyết điểm nhỏ, nhưng nhìn chung, mô hình Lockdrop + LBA của Delphi Digital vẫn tạo ra khá nhiều điều kiện phát triển cho dự án. Ngoài ra, theo tình huống của Bastion, các dự án không nhất thiết phải áp dụng rập khuông cả hai giai đoạn, mà có thể sử dụng chỉ Lockdrop hoặc LBA, hoặc có thể tùy chỉnh tùy theo mục đích của mình.