Phân tích mô hình hoạt động Aave - Có phải lựa chọn dành cho các VC?

Thông tin cần biết về Aave

Khác với Maker DAO khi chỉ có người đi vay tương tác với dự án, Aave là nền tảng Lending với sự góp mặt của cả 2 bên vay và đi vay, góp tài sản vào tạo thành một pool chung, gọi là Lending pool.

Nếu anh em chưa biết, thì hiện tại Aave đang có 2 phiên bản V1 và V2 với các thành phần như sau:

- Aave V1: Ethereum Market (thị trường chính) với các tài sản ERC-20.Uniswap Market, với các tài sản là LP token của Uniswap V1.

- Aave V2: Ethereum Market (thị trường chính) với các tài sản ERC-20.AMM Market, với các tài sản là LP token của Uniswap V2 và Balancer V1.Polygon Market, với các tài sản trên Polygon.

Mô hình hoạt động của Aave

Aave có 2 hoạt động chính:

- Lending - Borrowing: Các khoản cho vay vô hạn có tài sản đảm bảo với tỷ lệ thay đổi hoặc ổn định, không tính phí, chỉ vay theo lãi suất.

- Flashloan (sẽ nói thêm ở dưới).

Tiếp theo, chúng ta sẽ cùng tìm hiểu cụ thể về các hoạt động này.

Cơ chế Lending - Borrowing

Cơ chế Lending - Borrowing:

- Lending: Người dùng gửi tài sản vào Aave và nhận về aToken tỉ lệ 1:1 với số lượng tài sản gửi vào, lợi nhuận có được bằng việc số lượng aToken trong ví tự động tăng lên dựa trên lãi suất từ người vay. Aave sẽ thu một phần lãi này, đưa vào Ecosystem Collector dựa trên Reserved Collector (5 - 35% tùy tài sản).

- Borrowing: Người dùng gửi tài sản vào Aave làm thế chấp, sau đó nhận về tài sản vay. Số lượng tài sản sẽ phụ thuộc vào chỉ số LTV của từng tài sản thế chấp.

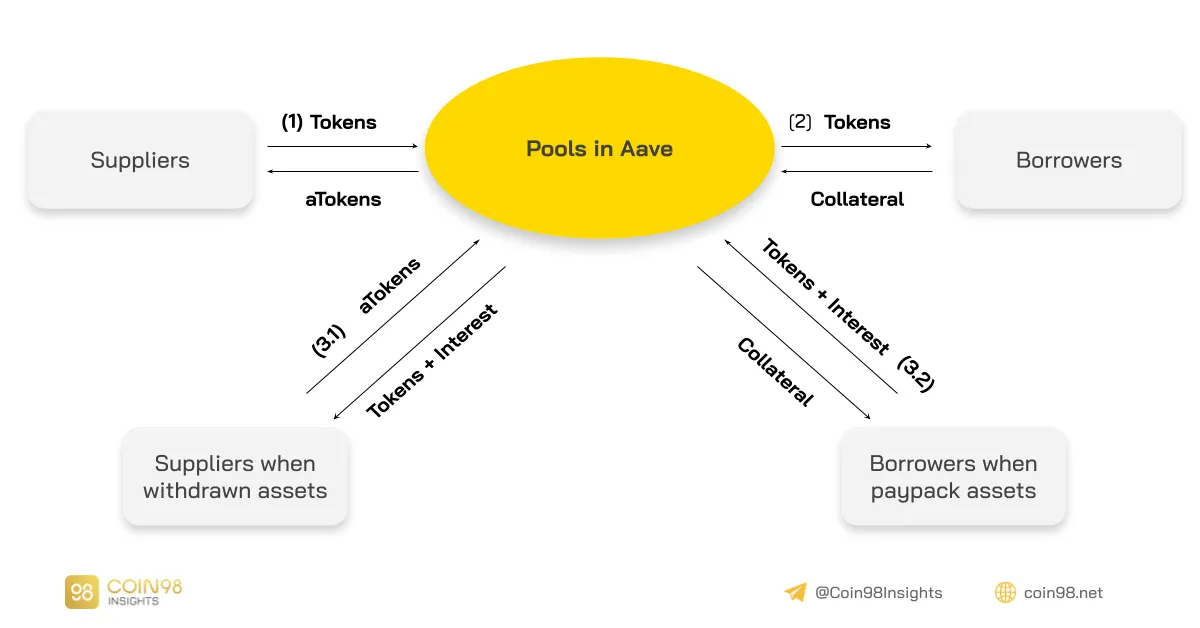

(1): Người cho vay gửi tài sản vào Aave, nhận về aToken với tỉ lệ 1:1 (100 DAI ⇒ 100 aDAI).

(2): Người đi vay gửi tài sản thế chấp vào để nhận về tài sản mình muốn mượn.

(3.1): Người cho vay muốn rút tài sản thì phải trả lại aToken, sẽ nhận về đúng số tài sản ban đầu. Lưu ý, người dùng nắm giữ aToken sẽ nhận được lãi suất khi tài sản của họ được vay. Lãi suất này 100% sẽ gửi trực tiếp vào ví chứa aToken như đã nói ở trên.

(3.2): Người đi vay muốn kết thúc khoản nợ thì phải gửi lại đúng tài sản mượn, kèm theo một phần phí, sẽ nhận về tài sản thế chấp.

Điểm đặc biệt của Aave là dự án hỗ trợ rất nhiều tài sản có tính thanh khoản cao. Tại thời điểm viết bài, V1 đang hỗ trợ 22 tài sản, con số của V2 là 26, AMM Market là 21 tài sản,... Con số này là khá nhiều so với đối thủ cùng mảng - Compound với 11 tài sản.

Cơ chế thanh lý

Trước khi bước vào tìm hiểu cơ chế thanh lý, anh em phải biết về Health Factor.

Health Factor (HF): Chỉ số thể hiện mức độ an toàn của tài sản anh em so với tài sản vay ra và giá trị cơ bản của tài sản đó. Con số này càng cao thì khoản vay càng an toàn.

- HF ≤ 1: Khoản vay bị thanh lý (chỉ thanh lý tối đa 50%, sẽ nói rõ hơn ở mục cơ chế thanh lý).

- HF > 1: Giá trị thế chấp so với khoản vay sẽ thay đổi theo công thức (1-HF)/HF. Ví dụ: HF = 2, công thức trên ra kết quả là -50%, nghĩa là khoản vay bị thanh lý khi “Giá trị thế chấp so với khoản vay” giảm 50%.

Công thức tính HF:

HF = ⅀(giá trị Collateral * Liquidation Threshold) / Loan

Do đó, nếu giá trị của tài sản thế chấp càng tăng, hệ số trên càng lớn, dẫn đến việc khó bị thanh lý hơn. Tuy nhiên, nếu HF bị giảm ở mức nguy hiểm, anh em có 2 lựa chọn: Deposit thêm tài sản thế chấp hoặc Hoàn trả khoản vay.

Ở điểm này mình cũng nhấn mạnh thêm, việc HF giảm ngoài việc do tài sản thế chấp giảm giá, còn có thể là do tài sản người dùng mượn tăng giá trị. Do đó, nếu anh em mượn Stablecoin thì có thể chỉ cần quan tâm đến giá trị tài sản thế chấp (CÓ THỂ chứ không phải không quan tâm, bởi vì Stablecoin đôi khi vẫn có biến động trong các đợt điều chỉnh), còn nếu mượn tài sản khác như AAVE, LINK, ETH,... thì cần phải quan sát kỹ giá tài sản thế chấp và tài sản mượn.

Giá tài sản sẽ được cập nhật thông qua Chainlink.

Cơ chế thanh lý:

Trong thanh lý, Liquidator có thể repay 50% khoản nợ tài sản đơn lẻ của người đi vay. Đổi lại, Liquidator nhận được số lượng tài sản thế chấp tương ứng + phí thanh lý.

Phí thanh lý này sẽ tùy vào từng loại tài sản mà có những bonus khác nhau, ví dụ như Liquidator chọn nhận ETH, họ sẽ được 5%, YFI 15%...

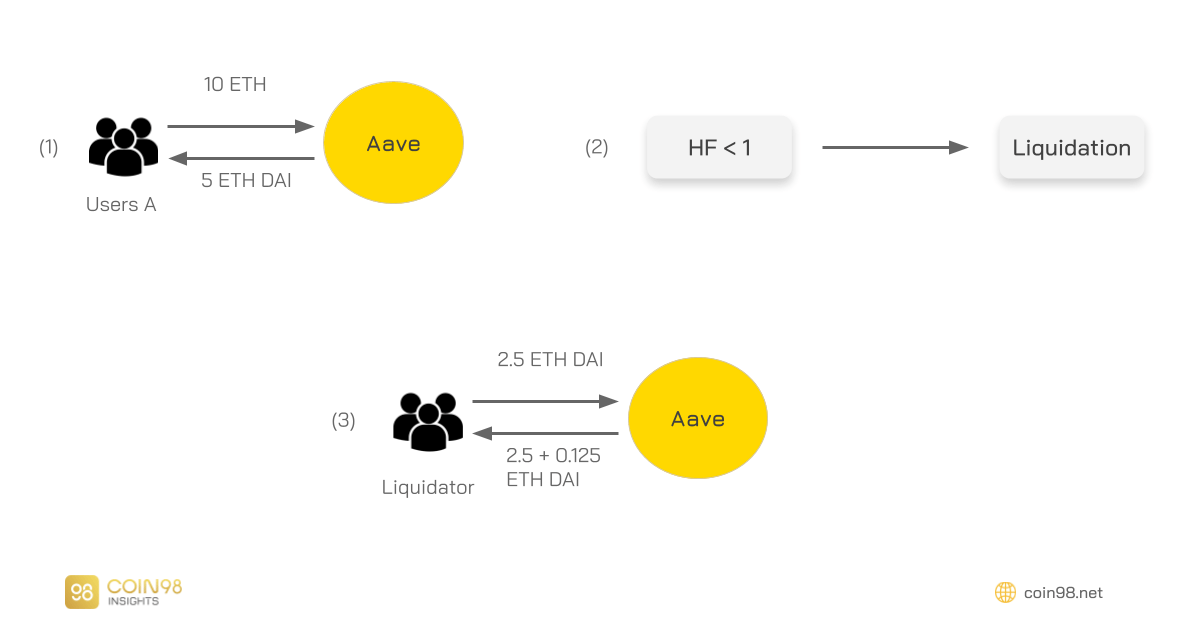

Ví dụ 1: Dùng một tài sản thế chấp.

(1): Người dùng A gửi 10 ETH làm tài sản thế chấp, và vay DAI trị giá 5 ETH.

(2): HF không may giảm xuống dưới 1, khoản vay đủ điều kiện để thanh lý.

(3):

- Liquidator có thể hoàn trả tối đa 50% số tiền đã vay = 2.5 ETH trị giá DAI.

- Đổi lại, Liquidator sẽ lấy tương ứng ETH đã thế chấp (kèm với 5% bonus).

- Kết quả, Liquidator nhận về 2.5 + 0.125 ETH để hoàn trả 2.5 ETH trị giá DAI.

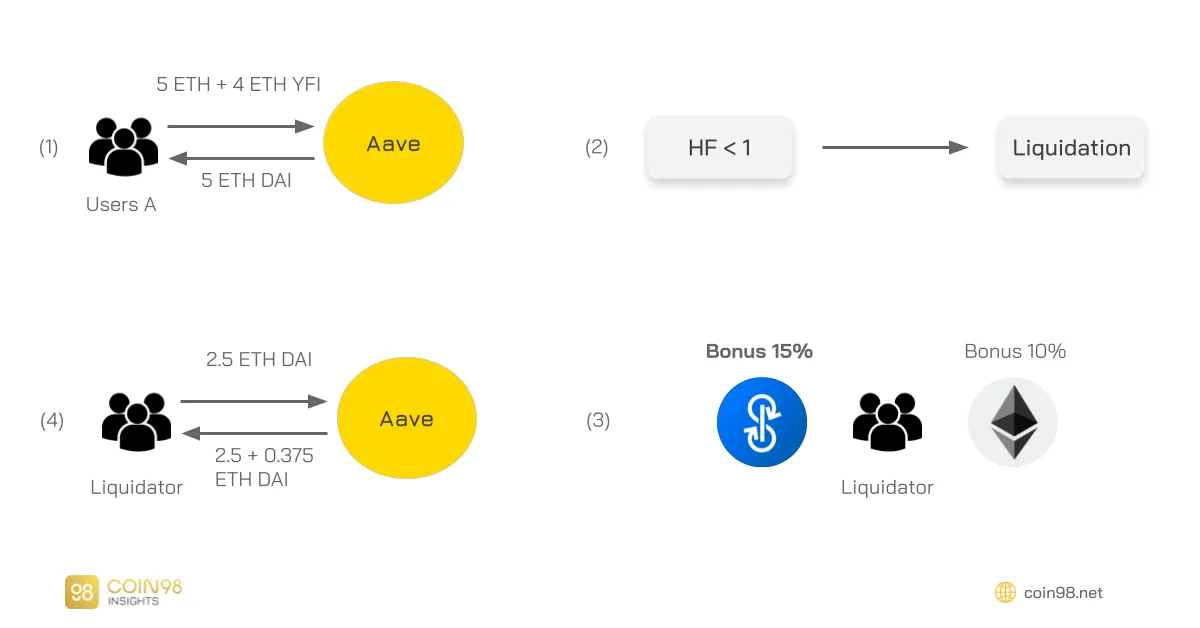

Ví dụ 2: Dùng nhiều tài sản thế chấp.

(1): Người dùng A gửi 5 ETH và 4 YFI làm tài sản thế chấp, và vay DAI trị giá 5 ETH.

(2): HF không may giảm xuống dưới 1, khoản vay đủ điều kiện để thanh lý.

(3):

- Liquidator có thể hoàn trả tối đa 50% số tiền đã vay = 2.5 ETH trị giá DAI.

- Nhưng lần này có thêm YFI, Liquidator nhận ra lấy YFI sẽ được bonus nhiều hơn (15% so với 5% khi chọn ETH), nên đã chọn YFI thay vì ETH.

(4): Kết quả, Liquidator nhận về 2.5 + 0.375 ETH (15%) để hoàn trả 2.5 ETH trị giá DAI.

Nhận xét:

Người dùng khi bị thanh lý chỉ có thể thanh lý tối đa 50% tài sản của mình. Điều này có một điểm lợi và một điểm hại cho dự án.

- Lợi ích: Vẫn giữ được một phần tài sản người dùng, chấp nhận rủi ro với người dùng là việc tài sản thế chấp vẫn có thể giảm giá nhiều hơn, hoặc tài sản mượn tăng giá nhiều hơn. Từ đó dẫn đến khoản vay chưa kết thúc, dự án vẫn có thể tiếp tục thu phí vay, và người dùng cũng không bị mất hết tài sản, đợi giá tăng có thể trả nợ và rút về phần còn lại này.

- Hạn chế: Nếu tài sản thế chấp tiếp tục giảm hoặc tài sản mượn tiếp tục tăng giá, nguy cơ rất cao là Aave sẽ bị lỗ 50% còn lại.

Vậy có cơ chế nào để tránh được rủi ro của mặt hại nói trên không? Câu trả lời nằm ở bên dưới.

Cơ chế tránh rủi ro

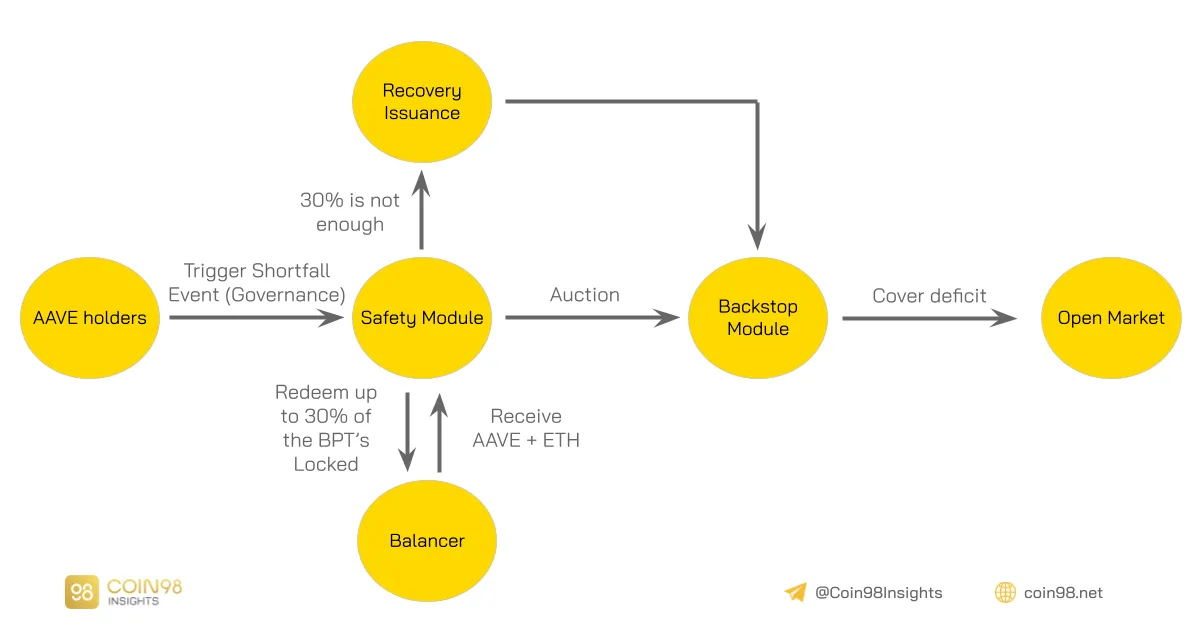

Ở mục này, chúng ta sẽ tìm hiểu 3 thành phần sau: Safety Module, Recovery Issuance và Backstop Module.

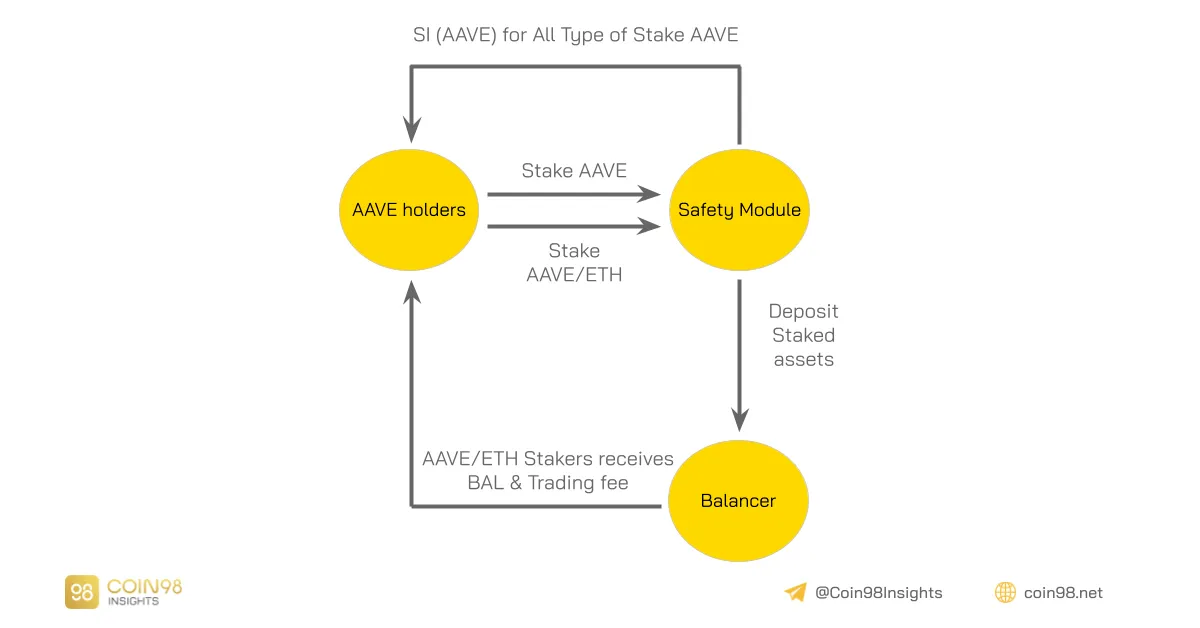

Safety Module (cơ chế chính):

Đây là một quỹ dự trữ dành cho trường hợp Shortfall Event (những đợt điều chỉnh cực mạnh như tháng 3/2020,... Cộng đồng hold AAVE sẽ vote để xác định một sự cố có phải Shortfall Event hay không).

Người dùng sẽ Stake token AAVE vào SM (nhận về stkAAVE), nếu trường hợp trên xảy ra, dự án sẽ bán AAVE trong SM (tối đa 30%) để bù lỗ. Đổi lại với rủi ro bị mất AAVE, người dùng sẽ nhận được Incentive là Safety Incentives (SI): 550 stkAAVE được phân phối mỗi ngày cho tất cả người dùng Stake AAVE trong SM.

Khi rút, người dùng phải đợi 10 ngày mới rút được AAVE từ stkAAVE ở cả 2 mặt: AAVE deposit và SI. Điều này làm tránh khả năng người dùng rút lại AAVE đột ngột khi Shortfall Event được xác nhận.

Để Stake AAVE vào SM, có 2 lựa chọn: Stake AAVE và ETH, hoặc Stake một mình AAVE.

- AAVE + ETH (80/20): Số tài sản này sẽ được đem đi cung cấp thanh khoản cho Balancer V1. Người dùng sẽ nhận được phí giao dịch từ Balancer và token BAL. Ngoài ra là SI

- AAVE: Chỉ nhận được SI.

Backstop Module:

Trong trường hợp xảy ra Shortfall Event, AAVE cần thiết để tái cấp vốn cho khoản thâm hụt sẽ được bán đấu giá cho Backstop Module (nơi người dùng sẽ gửi Stablecoin hoặc ETH) vào trước khi bán ra thị trường (Open Market).

Tổng kết cơ chế tránh rủi ro của Aave như sau:

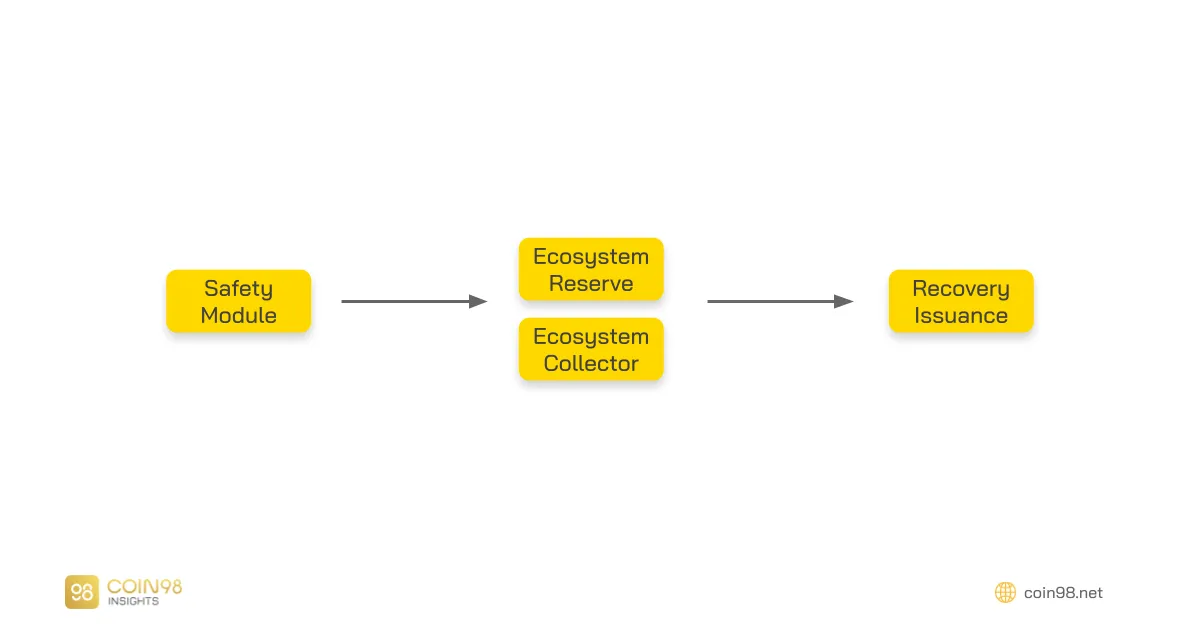

Recovery Issuance (cơ chế phụ):

Trong trường hợp đã bán 30% mà vẫn không đủ bù đắp khoản lỗ, Aave sẽ phát hành thêm AAVE (Recovery Issuance) và đem đi đấu giá cho Backstop Module và sau đó đến Open Market, giống việc Safety Module hoạt động.

Tuy nhiên, theo Aave, trường hợp Recovery Issuance xảy ra là rất hiếm, vì họ đang có $700M (Ecosystem Reserve + Ecosystem Collector, hai quỹ này sẽ đề cập ở dưới sau) để giải quyết trường hợp Shortfall Event, và dĩ nhiên là cần sự đồng ý của cộng đồng.

Do đó, sau khi làm mọi thứ mà vẫn không đáp ứng được, mới dùng đến Recovery Issuance.

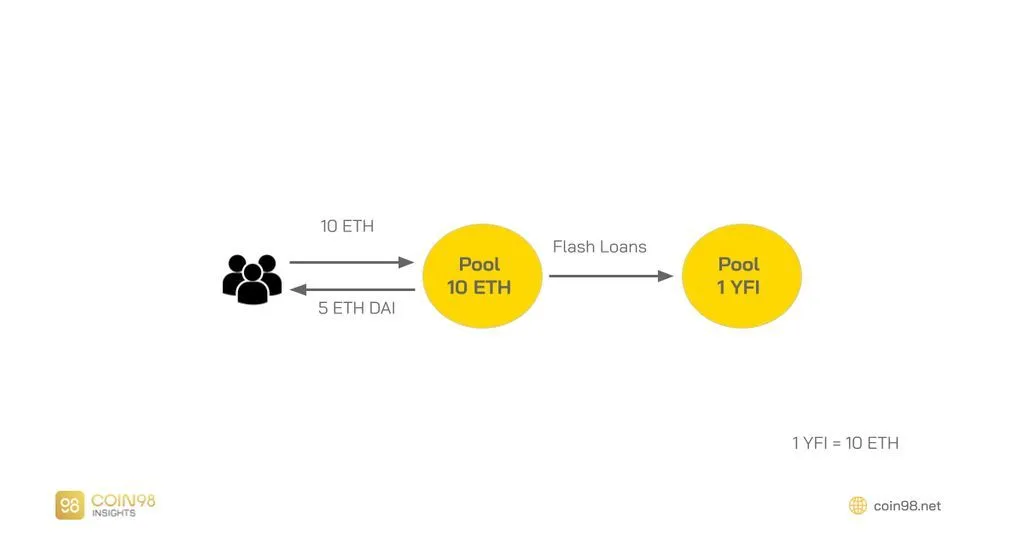

Flash loans

Các ứng dụng của Flash Loans hiện tại là:

- Cân bằng lại danh mục đầu tư với nhiều hoạt động chỉ với một giao dịch để tối ưu hóa phí.

- GIúp người dùng giao dịch chênh lệch giá (Arbitrage).

- Tự thanh lý (Self-Liquidation).

- Chuyển đổi tài sản thế chấp (Collateral Swap), phần này sẽ được nói rõ hơn ở dưới.

Phí phải trả là 0.09% so với volume mượn để Flash Loans. Ở phiên bản V2, 100% phí sẽ được đưa đến người cho vay, ở phiên bản V1 sẽ chia ra người cho vay 66% & Ecosystem collector 33%.

Flash Loans của Aave hiện tại không có UI để người dùng thao tác như Furucombo, mà là đoạn code để các dự án khác có thể tích hợp vào.

Đọc thêm: Tìm hiểu về Flash Loans

Những nơi dự trữ quỹ của Aave (DAO Treasury)

Aave có 2 dạng quỹ, cả hai đều được quản trị bởi cộng đồng giữ AAVE:

- Ecosystem Collector với doanh thu đến từ: Reserved Factor.⅓ phí từ Flash Loan V1. Chức năng: Dùng để phát triển Aave.

- Ecosystem Reserve: AAVE dự trữ của dự án (3M AAVE).Chức năng: Dùng để thưởng SI, Liquidity Mining Incentives, Grants DAO, phát triển Aave.

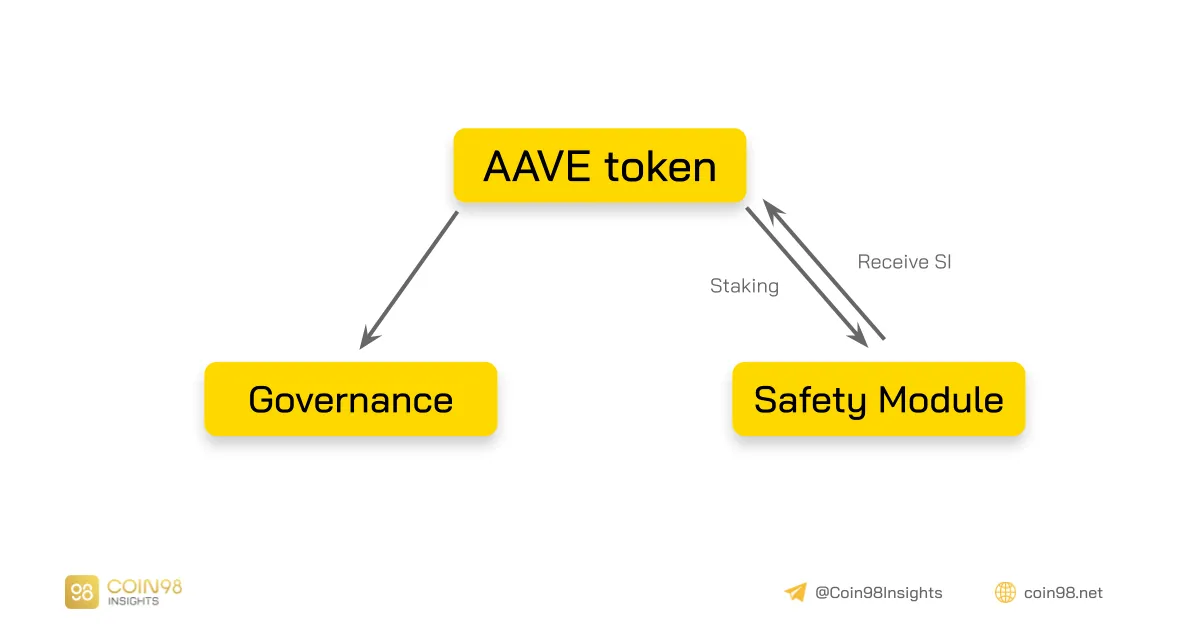

Cách Aave capture value cho AAVE

Nhìn vào mô hình trên, anh em có thể thấy là AAVE chỉ có hai chức năng chính: Quản trị và Stake vào SM để nhận SI.

Hiện tại, tất cả các khoản phí tạo ra bởi Aave thu được sẽ được tái đầu tư vào sự phát triển của dự án. AAVE holders hiện không nhận được phí.

Nhận xét về cách hoạt động của token AAVE:

Người dùng đang đánh đổi rất nhiều khi phải đối mặt với việc bị mất số AAVE của mình lên đến 30% khi Stake vào SM chỉ để nhận về tổng 550 AAVE mỗi ngày chia cho những người Stake trong SM.

(1) Theo báo cáo tuần 25/2021 của Aave, APR từ việc Stake AAVE trong Sm của cả hai bên (Stake mỗi AAVE và Stake AAVE/ETH) lần lượt là 7% và 19.4%. Do đó, nếu có Shortfall Event xảy ra một lần/năm, thì người dùng phải mất ít nhất 2 năm để đạt được con số 30% (đang tính trường hợp xấu nhất là phải bán mức cao nhất là 30%). Anh em có thể tìm hiểu ngay về tính chất và cách tính APR để tăng lợi nhuận khi tham gia Stake.

(2) Hơn nữa, quỹ Ecosystem Reserved của dự án là một con số hữu hạn, dẫn đến một ngày nào đó, quỹ này sẽ cạn, người dùng không còn bất kỳ Incentives nào để muốn Stake vào SM.

Từ hai nhược điểm (1) và (2) trên, mình nghĩ dự án nên có 2 Proposals sau:

- Giải quyết vấn đề (1): Phân phối một phần lợi nhuận cho người dùng Stake AAVE.

- Giải quyết vấn đề (2): Dùng một phần tiền buy back AAVE, đưa vào Ecosystem Reserved.

Thực tế thế nào?

Có lẽ anh em vẫn nhớ trường hợp điều chỉnh khá nặng vào ngày Black Thursday 2020, khoản thiếu hụt là $5M. Vì vậy, điều này có nghĩa là Stakers sẽ chỉ mất 0.6% AAVE. Nên khả năng cao là trong tương lai rất khó để việc dự án bán đi tận 30% AAVE.

Một vài điểm nổi bật của Aave V2:

Aave V2 ra mắt vào khoảng cuối năm 2020 với nhiều sự cải tiến. Trong phạm vi bài viết này, mình chỉ nhắc đến một số tính năng đáng chú ý:

Swap các tài sản đang thế chấp

Với tính năng này, người dùng có thể trao đổi các tài sản đang được thế chấp sang dạng tài sản khác. Do đó, người dùng sẽ khó bị thanh lý hơn. Ví dụ:

Người dùng thế chấp ETH để vay DAI, vì một lý do nào đó, họ biết là ETH sắp giảm giá. Người dùng chuyển toàn bộ ETH sang YFI, và YFI sau đó có tin tốt giá tăng, vậy là vừa tránh được bị thanh lý, vừa có thể vay thêm DAI do giá YFI tăng.

Lợi ích dành cho Aave:

- Quản lý rủi ro tốt hơn.

- Aave sẽ khó bị Shortfall Event hơn.

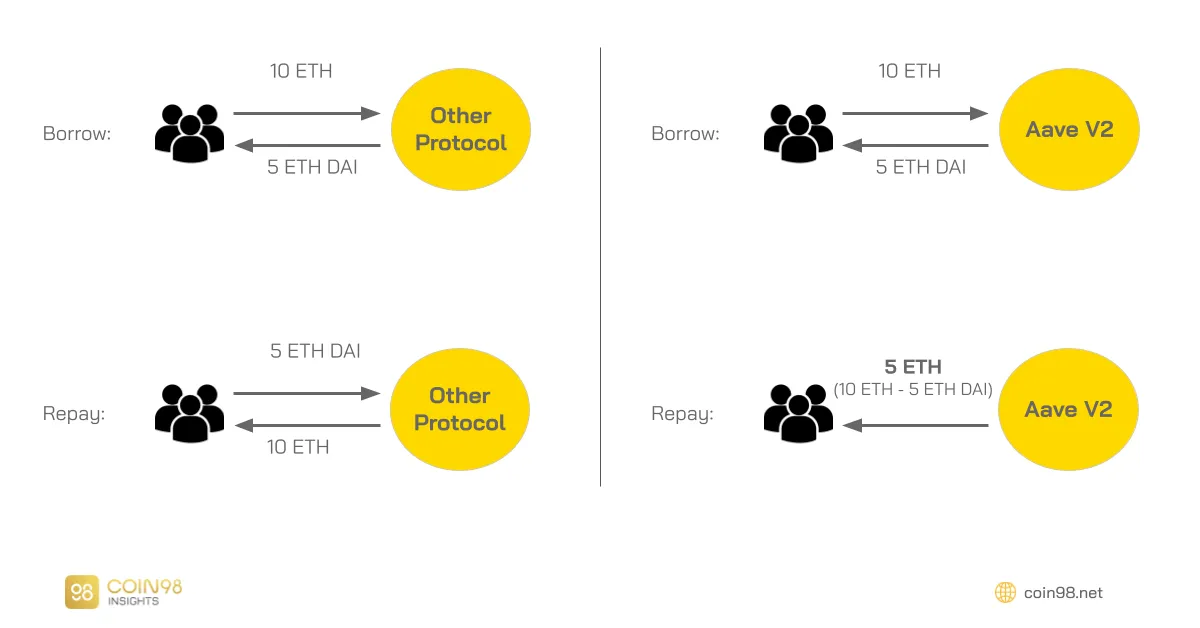

Thanh toán bằng tài sản thế chấp

Việc thanh toán bằng tài sản thế chấp giúp người dùng thuận tiện hơn trong thao tác, khi có thể kết thúc khoản vay bằng chính tài sản của mình mà không cần phải mua đúng tài sản đã vay để hoàn trả.

Lợi ích dành cho Aave:

- Việc thanh toán bằng chính tài sản thế chấp sẽ giúp người dùng thuận tiện hơn trong việc đóng khoản vay, khi họ không cần phải mua chính xác số lượng tài sản mượn ban đầu.

- Bên cạnh đó, việc người dùng không có tiền để mua lại tài sản sẽ làm cho khoản vay trở nên xấu, ảnh hưởng đến Aave. Do đó, tính năng này cũng giúp quản lý rủi ro tốt hơn, Aave sẽ khó bị Shortfall Event hơn.

Chuyển linh hoạt giữa lãi suất vay biến động và lãi suất vay cố định

Phiên bản Aave V2 sẽ có 2 loại APY: Biến động (Variable APY), cố định (Stable APY). Trong đó APY biến động sẽ dựa trên nhu cầu vay mượn thực tế, APY cố định thì dựa vào APY biến động của 30 ngày và lấy trung bình.

Cần lưu ý là lãi suất cố định chỉ mang ý nghĩa ít dao động hơn, không phải là sẽ vĩnh viễn cố định ở một con số. Lãi suất cố định sẽ được hiệu chỉnh lại khi average borrow rate thấp hơn 25% APY và tỉ lệ sử dụng vốn lớn hơn 95%.

Lãi suất cố định đã được chứng minh là mô hình được nhiều người dùng ưa chuộng thông qua trường hợp của Anchor Protocol, khi Anchor Protocol đang thu hút rất nhiều các dự án nhỏ khác xây dựng trên mình. Để hiểu rõ hơn về việc này, anh em có thể tham khảo thêm mô hình hoạt động của Anchor Protocol.

Cũng dễ hiểu, bởi vì với lãi suất cố định, người dùng sẽ cảm thấy thân thuộc hơn với ngân hàng truyền thống, cũng như có thể dự tính được phương thức trả lãi trong tương lai, tùy thuộc ngân sách của mình.

Lợi ích dành cho Aave: Tương tự tính năng trên, việc chuyển đổi lãi suất sẽ giúp người dùng có thêm lựa chọn phù hợp với mình, từ đó thu hút nhiều người dùng hơn.

Ủy quyền tín dụng

Vay tín chấp trong DeFi đang ngày càng nổi tiếng như là một cách để tiếp cận nguồn thanh khoản mà không cần vốn và phiên bản V2 sẽ có tính năng này.

Mục đích của Credit Delegation là giúp các tổ chức, sàn, doanh nghiệp, người dùng,.. tiếp cận được nguồn thanh khoản của DeFi. Các người ủy quyền có thể nhận thêm yield cộng với số yield từ việc cho vay thông thường.

Lợi ích dành cho Aave: Không quá nhiều dự án trong mảng vay mượn đang có tính năng vay bằng tính dụng. Do đó, nếu Aave làm tốt điểm này, sẽ thu hút được rất nhiều khách hàng, thậm chí là những quỹ lớn nói trên.

Nhận xét về Aave V2: Dù được bổ sung rất nhiều tính năng độc đáo, tất cả đều nhằm mục đích kéo thật nhiều người dùng sử dụng Aave, từ đó làm doanh thu dự án tăng lên. Nhưng vẫn như trên, không có doanh thu cho người dùng sở hữu AAVE, nên các tính năng này dường như cũng không mang lại nhiều sự hấp dẫn cho cộng đồng.

Tương lai của Aave

Ra mắt từ 1/2020, Aave đang là một trong những nền tảng cho vay được rất nhiều người dùng tin tưởng, khi tổng TVL đang chạm mốc gần $10B (top 1 TVL hiện tại).

Bên cạnh đó, dự án bắt trend rất nhanh khi mở rộng ra theo xu hướng multi-chain. Chỉ trong thời gian ngắn, TVL của Aave trên Polygon đã đạt ATH lên đến gần $4B - một con số cực kỳ lớn.

Nhưng điều này cũng đặt ra một thách thức, đó là việc phân mảnh thanh khoản quá lớn, khi tổng TVL đang là ~$10B, mà phiên bản Polygon đang chiếm một lượng khá lớn - $2.2B, phần còn lại là ở Ethereum. Nếu tương lai Aave mở ra trên các chain khác, thì thanh khoản càng bị chia hơn nữa.

Về mặt vĩ mô hơn, dựa theo những gì Aave đang làm thì có vẻ đây là một trong những nền tảng Lending nhắm đến những tổ chức bên ngoài muốn tham gia vào Crypto. Do đó, nếu Aave vẫn giữ nguyên hiệu suất làm việc như hiện tại, cũng như hoàn thành phiên bản Aave Pro một cách hoàn hảo, thì Aave rất có thể là người dành chiến thắng mảng Lending trong việc tiếp xúc với các tổ chức lớn.

Vào tháng 5, Stani - Founder Aave cũng đã có một tweet úp mở về một phiên bản Aave Pro dành cho các tổ chức.