Phân tích On-chain Aave Protocol (AAVE) - Định giá hiện tại có quá cao?

Aave Protocol là một trong những tên tuổi hàng đầu trong không gian DeFi. Với những sản phẩm phù hợp, đột phá và luôn luôn cải tiến… không phải ngẫu nhiên Aave có thể cạnh tranh được với những nền tảng Lending khổng lồ trên thị trường như Compound và MakerDAO.

Token AAVE của dự án theo đó cũng đã có sự tăng trưởng vượt trội, tuy nhiên câu hỏi hiện tại được đặt ra là liệu AAVE còn đáng để Hold? Anh em hãy cùng mình tìm câu trả lời thông qua các dữ liệu On-chain của dự án.

Tổng quan về Aave Protocol

Aave là một nền tảng Lending and Borrowing hàng đầu trong không gian DeFi.

Một số điểm nổi bật của Aave

Nếu chỉ đơn thuần là một nền tảng cho vay thì Aave khó có thể cạnh tranh được với các ông lớn như Compound hay MakerDAO, dự án cần có những điểm thực sự nổi bật để thu hút người dùng.

Mình có thể kể đến những điểm nổi bật sau:

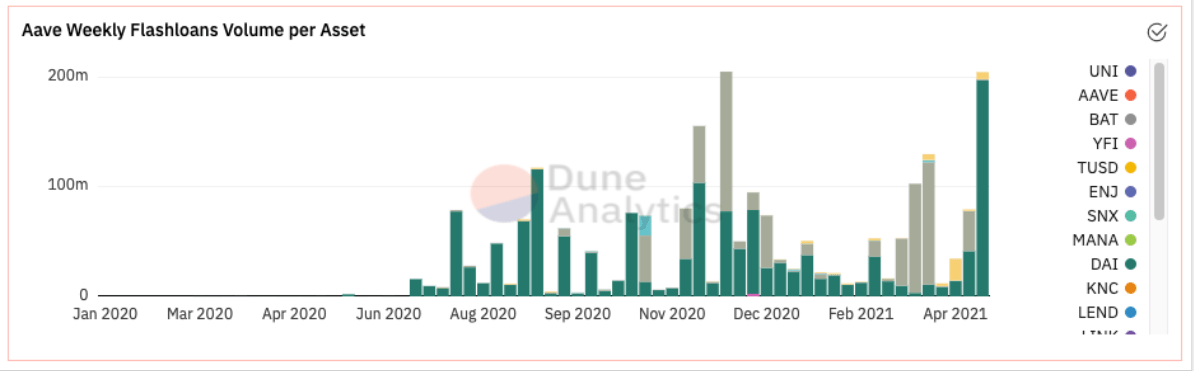

- Flash loans: Anh em có thể hiểu đơn giản là vay và trả lại khoản vay đó trong 1 giao dịch. Đây là điểm độc đáo giúp Aave tách biệt với các nền tảng Lending khác. Đã có thời điểm khối lượng giao dịch Flash loans lên tới 1 tỷ USD trong vòng 1 tuần đã cho thấy nhu cầu rất cao của loại giao dịch này.

- Rate Switching: Một tính năng độc đáo khác của Aave là cho phép người vay (borrowers) chuyển đổi tỷ lệ lãi suất cố định hoặc biến động. Do lãi suất trên thị trường DeFi biến động rất khó lường, nên đây là tính năng khá độc đáo giúp anh em có thể tính toán được chi phí vốn dễ dàng hơn trong trường hợp vay vốn dài hạn.

Flash loans là công cụ rất phức tạp, tuy nhiên nếu biết cách sử dụng anh em có thể kiếm được rất nhiều lợi nhuận từ công cụ này. Để hiểu rõ hơn về Flash loans anh em có thể tìm đọc tại đây.

Ngoài ra với Aave v2, nền tảng cũng mang tới rất nhiều cập nhật đáng chú ý khác, có thể kế đến như Thanh toán bằng tài sản thế chấp, Swap yield, Tokenize nợ, Uỷ quyền tín dụng, … thông tin chi tiết anh em có thể tìm đọc tại đây.

Token Use Case

AAVE là Token của dự án, các holders có thể nhận được những lợi ích sau:

- Governance: Holders có thể đề xuất, bỏ phiếu hoặc quyết định các tính năng mới, tài sản mới và quyết định các tham số của giao thức.

- Fees & Rewards: Anh em có thể nhận AAVE và Fees từ nền tảng khi tham gia Staking vào Safety Module của dự án. Ngoài ra anh em còn nhận được token BAL cùng với lượng phí Trading từ Pool thanh khoản trên Balancer.

- Quyền lợi ưu tiên: AAVE borrower không bị tính phí nếu họ vay các khoản vay bằng token, sử dụng AAVE để thế chấp để được giảm phí hoặc được vay nhiều hơn bình thường.

Như vậy, với Token Use Case hiện tại, khi nền tảng sở hữu khối lượng giao dịch và cho vay tăng lên sẽ làm cho doanh thu tăng lên và từ đó kéo theo nhu cầu sở hữu AAVE.

Dữ liệu On-chain về sản phẩm của AAVE

Liquidity của nền tảng

Tại thời điểm mình viết bài, lượng Liquidity của AAVE đã đạt 6.9 tỷ USD.

Nguồn: AAVE

Lưu ý với anh em một chút là lượng Liquidity của nền tảng khác với TVL, TVL của các nền tảng Lending như Compound hay AAVE sẽ được tính như sau:

TVL = Liquidity (Total Supply) - Total Borrow

Do đó, để đánh giá sức mạnh của một nền tảng Lending, mình cho rằng chỉ số Liquidity (Hay Total Supply tương đương với lượng giá trị nền tảng đó có thể cho vay) và chỉ số Total Borrow/Liquidity hay Loan to Value (LTV) (để đánh giá hiệu quả sử dụng vốn) là 2 chỉ số anh em cần lưu ý.

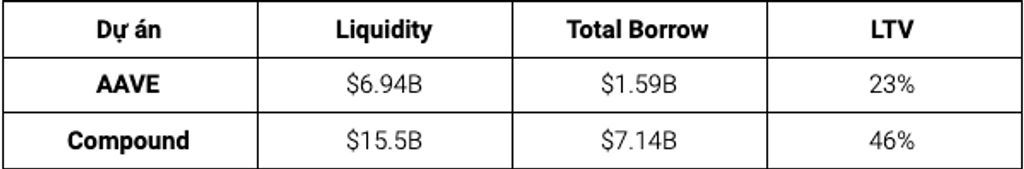

So sánh 2 chỉ số này với nền tảng Lending hàng đầu là Compound, ta có thể thấy AAVE sử dụng vốn chưa được tối ưu khi các Borrowers mới chỉ vay 23% lượng thanh khoản của dự án, trong khi con số ở Compound là 46%.

Xét về con số tuyệt đối AAVE thua xa Compound về lượng Total Borrow.

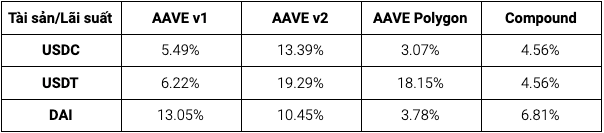

Điều này có thể lý giải phần nào khi so sánh mức lãi suất cho vay của 2 nền tảng:

Có thể thấy rằng Compound có lợi thế hơn AAVE khi mức lãi suất cho vay thấp hơn sẽ thu hút users sử dụng nền tảng. Ngoài ra, như anh em có thể thấy, bình quân lãi suất ở trên AAVE v2 là cao nhất, tuy nhiên đây cũng là nơi có lượng Liquidity lớn nhất của AAVE do đó sẽ là một rào cản đối với users khi sử dụng nền tảng.

Coin98 đã có một bài viết phân tích các dữ liệu on-chain của Compound, để biết thêm về tình hình hiện tại cũng như khả năng phát triển hơn nữa trong tương lai của Compound, đối thủ số 1 của AAVE, anh em có thể đọc lại tại đây: Phân tích On-chain No.9 - Compound Finance (COMP)

Flash Loans

Flash Loans là một sản phẩm khá tiềm năng khi các Traders có thể sử dụng tính năng này để thực hiện Arbitrage (giao dịch chênh lệch giá).

Để cho anh em dễ hình dung về giao dịch Arbitrage mình sẽ đưa ra ví dụ sau:

Giá ETH ở trên Uniswap đang là $2300, giá ở SushiSwap đang là $2305, anh em sẽ thực hiện vay Flash loans $2300 để mua ETH từ Uni và bán ở SushiSwap thu lại được lợi nhuận là $5 cho mỗi ETH.

Tuy nhiên, rào cản hiện tại khiến cho tính năng này vẫn chưa thực sự ấn tượng có lẽ đến từ việc phí Gas trên Ethereum quá cao khiến cho giao dịch chênh lệch giá trở nên khó khăn hơn bao giờ hết (khi mức lãi cho ra thường khá nhỏ không đủ bù đắp phí gas và lãi vay).

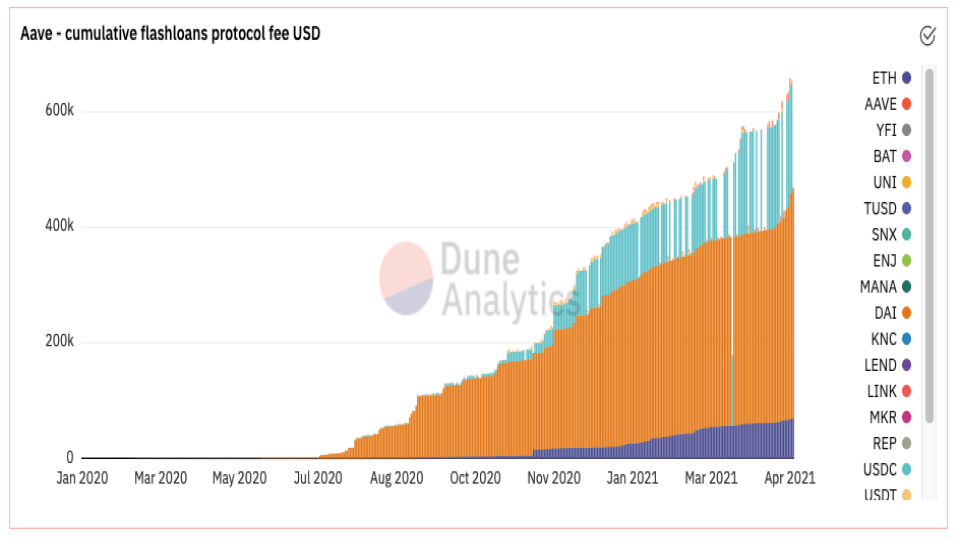

Như anh em có thể thấy, lượng phí AAVE thu được từ các giao dịch Flash Loans vẫn còn khá khiêm tốn, chỉ khoảng hơn $600K.

Tuy nhiên, vẫn có điểm sáng là trong khoảng 1 tháng gần đây, khối lượng giao dịch Flash Loans đã tăng mạnh. Điều này là rất tích cực bởi vì một phần phí nhận được từ giao dịch Flash Loans sẽ được dùng để Buy Back và Burn token AAVE.

Như vậy, Flash Loans bị giới hạn rất nhiều bởi cơ sở hạ tầng trên Ethereum. Mình kỳ vọng rằng, AAVE sẽ đẩy mạnh tính năng này hơn nữa bằng việc triển khai trên các Blockchain khác cũng như các nền tảng Layer 2 để các Trader giao dịch Arbitrage có nhiều lợi nhuận hơn. Từ đó thúc đẩy doanh thu của nền tảng cũng như giảm Supply Side của AAVE.

Doanh thu của AAVE

Kể từ khi Launch đến nay, AAVE đã có doanh thu tổng cộng là 41.7 triệu USD. Tuy 41.7 triệu USD không phải là con số ấn tượng so sánh với Market Cap khổng lồ của AAVE là 4.6 tỷ USD nhưng anh em cần phải chú ý thêm tới tốc độ tăng trưởng doanh thu của nền tảng này.

Doanh thu của AAVE trong 1 tháng vừa qua đã tương đương với 27% tổng doanh thu, và tăng trưởng 28.3% so với tháng trước, điều này cho thấy tốc độ tăng trưởng doanh thu của AAVE hiện tại đang tăng trưởng rất nhanh.

Theo The Block, dựa theo dữ liệu về tốc độ tăng doanh thu từ đầu năm đến nay thì AAVE có thể đạt được doanh thu lên tới 261 triệu USD.

Tuy nhiên, nếu nhìn vào chỉ số P/S (Price to Sale) được tính bằng giá trị vốn hoá thị trường chia cho doanh thu mà nền tảng tạo ra thì dường như AAVE đang được định giá hơi cao.

Trong tài chính truyền thống tỷ lệ P/S đóng vai trò là số liệu cơ bản để đo lường cách thị trường định giá tài sản so với doanh thu mà nó tạo ra và kỳ vọng tăng trưởng trong tương lai.

Theo dữ liệu mình thu thập được trên Token Terminal (anh em có thể tham khảo tại đây) thì AAVE có chỉ số P/S là 37.58 cao gấp gần 4 lần so với Compound (P/S = 10.41).

Mặc dù có tốc độ tăng trưởng doanh thu ấn tượng cùng với tiềm năng to lớn từ Flash Loans, nhưng mình nghĩ rằng hiện tại giá của Token AAVE đang được định giá hơi cao so với giá trị. điểm của anh em ra sao về vấn đề này, hãy comment xuống phía dưới để cùng trao đổi và thảo luận.

Dữ liệu On-chain về Token $AAVE

Tuy các số liệu On-chain về sản phẩm của AAVE cho thấy rằng hiện tại định giá của AAVE đang quá cao nhưng các chỉ số định giá chỉ phản ánh mức giá hợp lý trên lý thuyết. Còn giá thị trường phải phụ thuộc vào Cung - Cầu thực tế.

Do đó, anh em hãy cùng mình tìm hiểu sâu vào dữ liệu On-chain của Token để có được cái nhìn sâu hơn về Supply-Demand Side của AAVE.

Phân phối Token

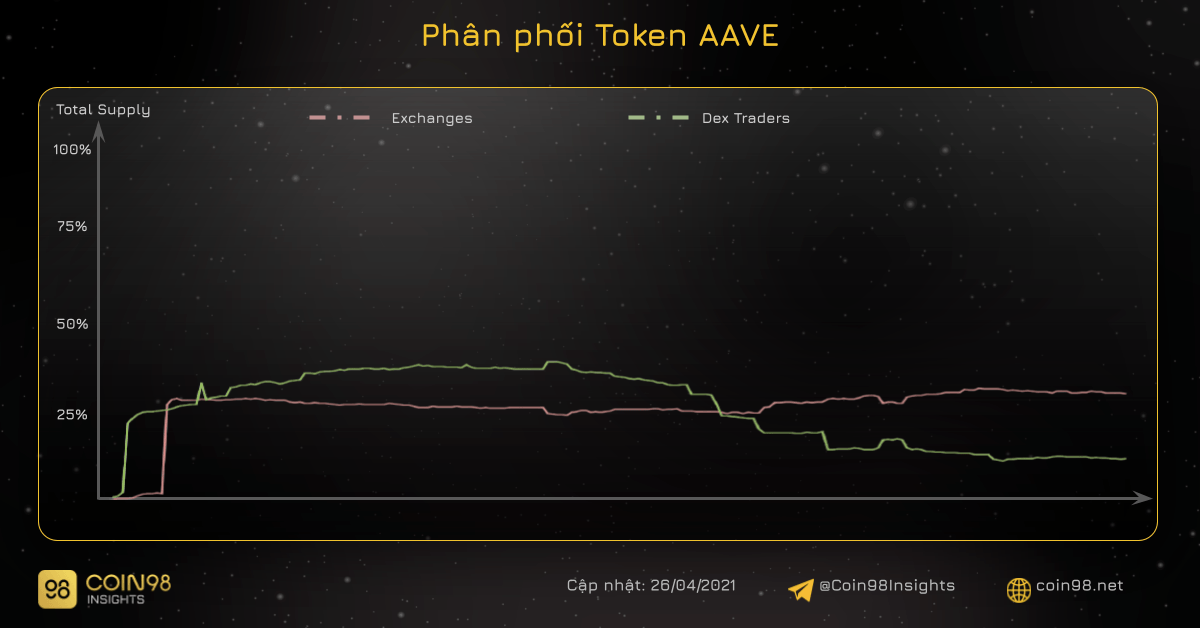

Hiện tại lượng Circulating Supply của AAVE đang là 12.5 triệu Tokens và được phân phối như hình dưới đây.

Lượng Token AAVE trên ,các sàn giao dịch khá nhiều chiếm tới 25% tổng cung của AAVE, các DEX Traders sở hữu rất ít chỉ khoảng 9.5% tổng cung Token.

Tuy nhiên, có một lượng lớn Token AAVE đang thuộc sở hữu của dự án, được Stake trong Safety Module. Lượng Token này chiếm tới gần 1 nửa tổng cung của AAVE.

Điều này sẽ giúp cho lượng Circulating Supply thực tế của AAVE thấp hơn con số 12.5 triệu Token, góp phần làm giảm Supply Side của Token. Do đó giải thích cho việc giá vẫn tiếp tục tăng trưởng dù định giá hiện tại đang khá cao so với nền tảng Lending hàng đầu là Compound.

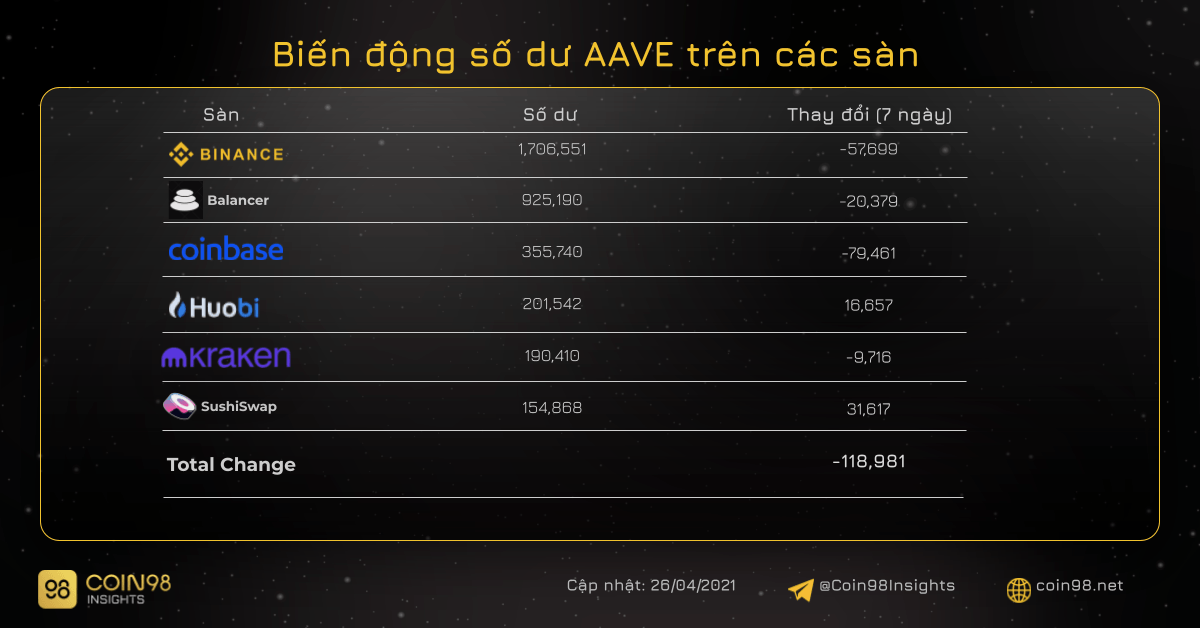

Biến động số dư giữa các sàn

Lượng Token AAVE trên các sàn nhìn chung là xu hướng giảm trong 7 ngày qua. Có vẻ như các Holders đang muốn lưu trữ Token trong dài hạn vì thế xu hướng rút AAVE khỏi các sàn vẫn đang diễn ra rõ rệt.

Đặc biệt ở hai sàn CEX lớn đó là Binance và Coinbase, các Holders đã rút tổng cộng 137,160 Tokens ra khỏi sàn, việc này sẽ làm giảm Supply Side của AAVE từ đó tác động tích cực đến giá.

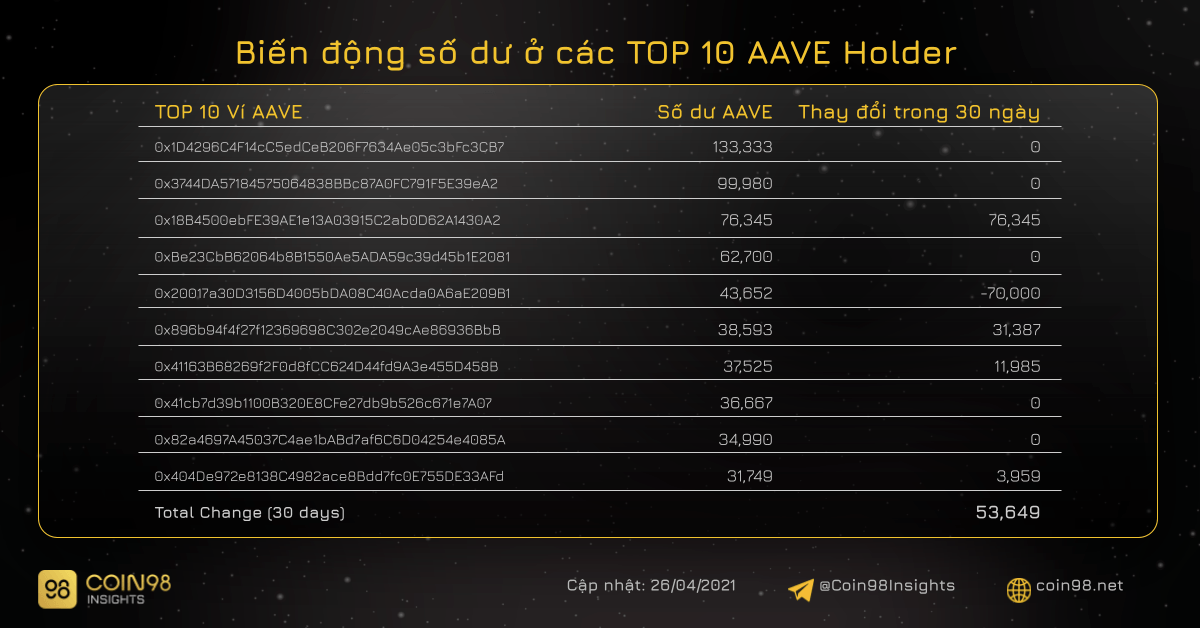

Biến động số dư các Top AAVE Holders

Ở đây mình đưa ra số liệu của Top 10 ví Hold AAVE, đã loại bỏ các ví sàn, các ví thành viên và các ví Smart Contract.

Như số liệu mình đã đề cập phía trên, các DEX Traders chỉ nắm giữ một lượng Tokens tương đương với 9.5%, do đó thay đổi số dư của các Top Holders có lẽ sẽ không gây tác động nhiều tới giá. Tuy nhiên, phân tích biến động số dư của các Top AAVE Holders sẽ cho anh em biết tâm lý và hành vi của các cá mập.

Các ví trong Top 10 hầu hết đều có xu hướng nắm giữ và tích lũy thêm Tokens, điều này sẽ gây ảnh hưởng tích cực cho giá của Token.

Kết luận

Sau khi tiến hành phân tích dữ liệu On-chain của AAVE, mình có thể đưa ra những kết luận như sau:

- AAVE có mức độ hiệu quả sử dụng vốn chưa được cao (Chỉ số LTV chỉ đạt 23% kém hơn một nửa so với Compound) đi kèm với mức lãi suất cao sẽ là rào cản khiến việc Borrowing trên AAVE kém hấp dẫn hơn so với đối thủ trực tiếp là Compound.

- Flash Loans tuy là tính năng nổi bật của AAVE nhưng những con số về doanh thu chưa thực sự ấn tượng. Mình kỳ vọng rằng, khi AAVE đẩy mạnh triển khai tính năng này trên các Blockchain khác hoặc giải pháp Layer-2 sẽ khiến Flash Loans thực sự trở thành điểm nhấn và cho ra được doanh thu ấn tượng.

- Xét về chỉ số P/S (Price to Sale Ratio) thì có vẻ hiện tại AAVE đang được định giá khá cao so với nền tảng Lending hàng đầu là Compound.

- Lượng Circulating Supply của AAVE hiện tại khoảng 12.5 triệu, tuy nhiên con số thực tế sẽ thấp hơn vậy khá nhiều vì có đến gần một nửa lượng Token đang thuộc sở hữu của AAVE Ecosystem Reserve hoặc được Stake vào Safety Module.

- Dữ liệu về biến động số dư giữa các sàn và các Top Holders cũng cho thấy xu hướng rút Token ra khỏi các sàn CEX và tiếp tục tích trữ đang diễn ra. Như vậy, dù định giá hiện tại vẫn đang khá cao nhưng giá Token vẫn được duy trì.

Như vậy, tuy Supply và Demand Side hiện tại vẫn đang ủng hộ cho giá của AAVE nhưng mình cho rằng việc định giá hiện tại đang quá cao sẽ làm cho AAVE khó có khả năng tăng giá mạnh trong tương lai.

Với những dữ liệu On-chain mình đã phân tích, anh em còn những ý kiến gì khác về Token AAVE cũng như tiềm năng của dự án. Hãy comment ở phần bình luận để cùng trao đổi và thảo luận.

Đọc thêm Phân tích On-chain No.13 - DUCK