Phân tích mô hình hoạt động Synthetix (SNX)

Synthetix từng là DeFi Protocol có vốn hóa cao nhất trên thị trường DeFi, trên cả Uniswap, nhưng gần đây, dự án đã có phần chững lại trong khi các dự án trong mảng AMM và Lending đang liên tục phát triển.

Bài viết phân tích mô hình Synthetix này sẽ giúp anh em hiểu hơn về:

- Lý do tại sao Synthetix lại có được vị trí số 1 ngay từ đầu nhưng sau đó lại chững lại?

- Tình trạng hiện tại của Synthetix ra sao?

- Hướng giải quyết và dự phóng tương lai của Synthetix.

Anh em tham khảo để có thêm góc nhìn trong đầu tư.

Thông tin cần biết về Synthetix

Synthetix là một giao thức phát hành tài sản tổng hợp (synth) phi tập trung được xây dựng trên Ethereum. Cho phép người dùng tiếp cận với các tài sản thực như tiền pháp định (USD, EUR, JPY), Cryptocurrency (BTC, ETH, BNB), Commodities (XAU, XAG).

Trong thị trường tài chính truyền thống, thị trường Derivatives & Synthetic có giá trị rất cao, gấp vài chục lần so với thị trường spot. Và đối với DeFi, Synthetix là dự án tiên phong trong lĩnh vực này nên được đánh giá rất cao, SNX token đã tăng từ mức $0.4 và đạt đỉnh $26 và 2/2021, tăng ~x65 lần sau 9 tháng.

Mô hình hoạt động của Synthetix

Ở đây mình chia làm 3 hoạt động chính:

- Mint sUSD: sUSD là tài sản synth được tạo ra đầu tiên, từ sUSD sẽ được mua bán chuyển đổi sang các loại tài sản khác. Ở đây chúng ta sẽ tìm hiểu về cách sUSD được tạo ra.

- Cơ chế thế chấp & nợ & thanh lý: Mint sUSD tức là anh em đang vay nợ, mà vay nợ thì sẽ có cơ chế thế chấp, nợ và thanh lý. Ở bước này ta sẽ tìm hiểu về các cơ chế đó. Đây là một cơ chế khá đặc biệt của Synthetix khác hoàn toàn so với các Lending Protocol khác.

- Cơ chế Pegging: Tài sản Synth thực chất là 1 dạng nợ, để đảm bảo hoạt động các synth có đủ tính thanh khoản, Synthetix phải ra các chính sách để đảm bảo giá Peg cho các tài sản synth.

Mint sUSD - bước cơ bản đầu tiên để bước vào thế giới Synth

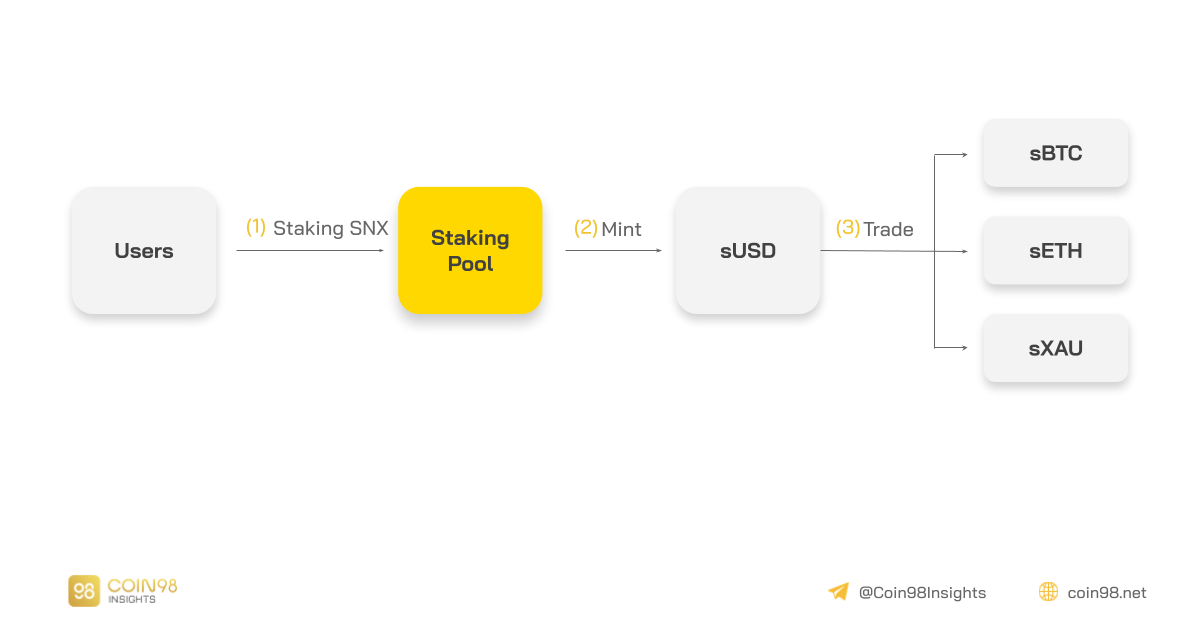

Mô hình hoạt động của Synthetix diễn ra như sau:

(1) Người dùng Staking SNX vào trong Staking pool.

(2) Dùng SNX làm tài sản thế chấp để mint sUSD, tỉ lệ thế chấp hiện tại là 500%.

(3) Từ sUSD anh em có thể đổi sang các synth Assets khác như sBTC, sETH, sXAU,...

Mỗi khi 1 tài sản synthetic nào được giao dịch, 1 phần phí sẽ được thu về Synthetix. Bên cạnh phần phí được hưởng, anh em khi Staking SNX còn được hưởng SNX token từ ngân quỹ của Synthetix, hoạt động này giúp thu hút anh em staking SNX nhiều hơn.

Hiểu một cách đơn giản, Synthetix tạo ra các tài sản synth bằng cách thế chấp SNX token với tỉ lệ thế chấp 500%.

Ở bước này, anh em hiểu Synthetix cũng như là Protocol Lending, nhưng tại Synthetix chỉ chấp nhận SNX làm tài sản thế chấp. Còn tài sản synth thực chất là 1 dạng tài sản nợ, được mint ra từ tài sản thế chấp là SNX.

Cơ chế thế chấp & nợ & thanh lý

Cũng giống như những Protocol Lending khác, Synthetix cũng phải có cơ chế thế chấp để đảm bảo an toàn cho nền tảng của mình.

Anh em lưu ý, cơ chế thanh lý này chỉ áp dụng với các SNX Staker - những người mint ra những tài sản Synth, còn nếu anh em đơn giản chỉ là những trader giao dịch sUSD, sBTC, sETH,... anh em sẽ không phải chịu rủi ro thanh lý.

Trong 1 thị trường đầy biến động, Synthetix yêu cầu tỉ lệ thế chấp ban đầu là 500%, và khi tỉ lệ thế chấp xuống dưới 200%, Synthetix sẽ bắt đầu thanh lí tài sản.

Mô hình nợ và thanh lý của Synthetix cũng khá đặc biệt so với các Lending Protocol khác.

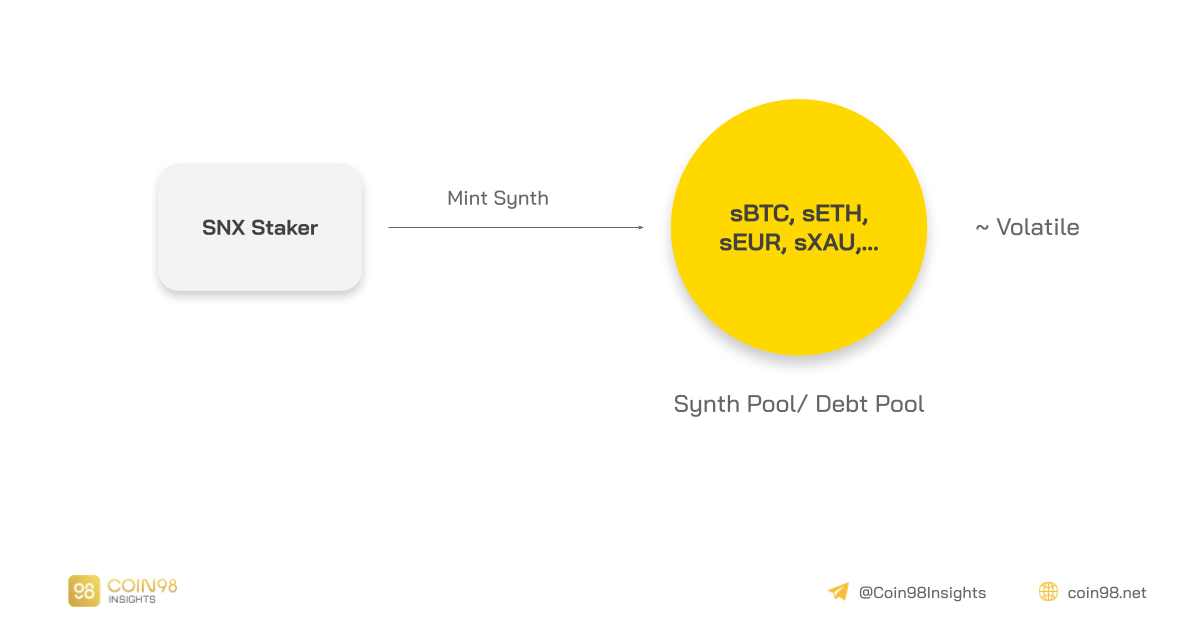

(1) Đầu tiên, khi anh em mint Synth, tức anh em đang chịu một khoản nợ,

(2) Khoản nợ này có thể tăng giảm dựa trên TOÀN BỘ nguồn cung synth, và độc lập hoàn toàn và tài sản synth mà anh em đã mint.

Chẳng hạn anh em dùng $1,000 SNX để mint ra 1 khoản nợ $200 sUSD (sUSD là 1 stablecoin), nếu là ở các Lending Protocol thông thường, anh em giữ nguyên $200 sUSD thì khoảng nợ của anh em giữ nguyên, nhưng ở Synthetix, nợ anh em đang chịu là nợ chung với những SNX staker khác.

Nói cách khác, những SNX Staker hoạt động như 1 Pool thanh khoản, đảm bảo cho TOÀN BỘ tài sản Synth trên thị trường.

Ví dụ:

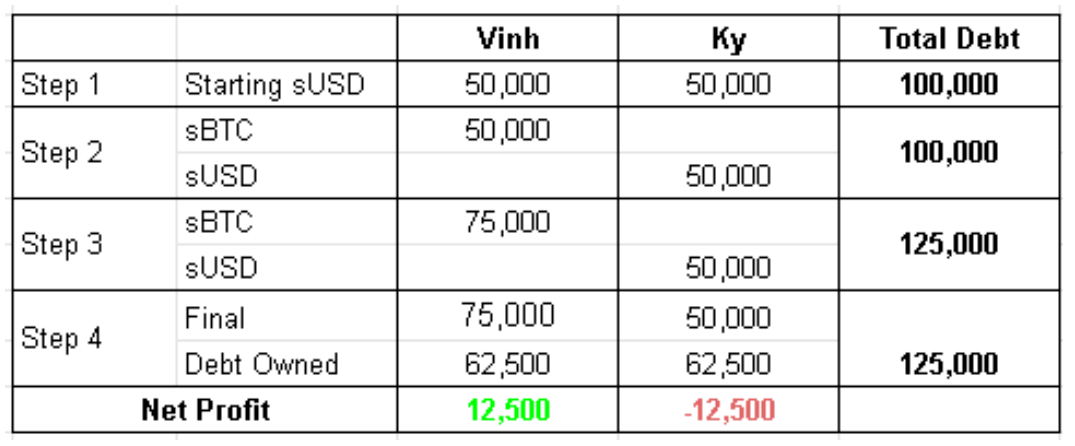

Dưới đây là ví dụ về 2 Trader Vinh và Kỳ khi tham gia mint Synth và cũng đồng thời là trader trong nền tảng Synthetix.

Bước 1: Vinh và Kỳ, 2 Trader chuyên nghiệp, cùng bắt đầu một khoảng nợ $50,000 sUSD.

Bước 2: Vinh dùng sUSD để mua sBTC, trong khi Kỳ giữ nguyên sUSD.

Bước 3: BTC tăng 50%, lúc này Vinh sẽ nắm $75,000, và Kỳ giữ $50,000, trong khi tổng nợ của nền tảng đã tăng lên $75,000+$50,000 = $125,000.

Bước 4: Vì vào thời điểm ban đầu, Vinh và Kỳ cùng tạo ra 1 khoảng nợ là $50,000, nên trách nhiệm trả nợ luôn là 50:50. Khi khoản nợ tăng lên $125,000, 2 bên sẽ cùng chịu khoản nợ là $62,500. Khi đó Vinh đang nắm $75,000, sẽ lời +$12,500, trong khi Kỳ nắm $50,000 sẽ lỗ -$12,500 so với ban đầu.

Đó là cách hoạt động của nợ và tài sản thế chấp trong Synthetix.

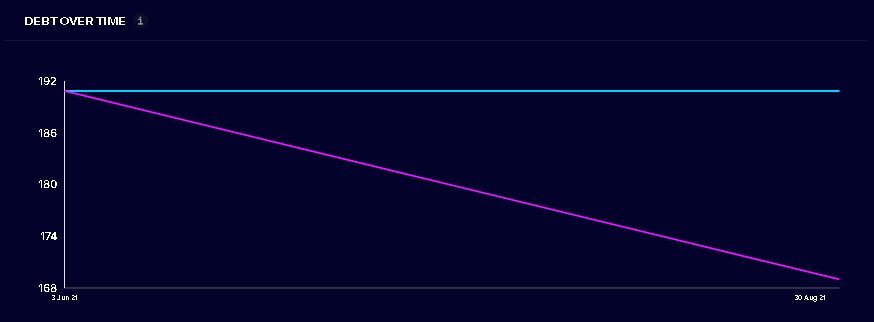

Có thể anh em sẽ thấy khá nguy hiểm khi phải Staking SNX, nhưng thực tế rủi ro đi với cơ hội. Trong giai đoạn từ tháng 4/2021 đến tháng 8/2021, Debt Pool trong toàn bộ nền tảng Synthetix có xu hướng giảm, điều đó có nghĩa, nếu anh em Staking SNX và mint synth (synth ở đây tức là nợ), thì số nợ của anh em sẽ được giảm.

Ví dụ thực tế trong trải nghiệm của mình, mình đã mint 192 sUSD được đầu tháng 6, và hiện số tiền mình nợ Synthetix chỉ còn 168 sUSD, tức là nợ của mình được giảm 24 sUSD, ngoài ra mình cũng nhận thêm những lợi ích khác như phí giao dịch, phần thưởng SNX Staking.

Đường màu hồng minh họa số nợ của mình trong thời gian từ tháng 6/2021 đến tháng 8/2021

Cơ chế Pegging

Giá Peg của Synth rất quan trọng để một hệ thống hoạt động tốt, bởi vì các nhà giao dịch yêu cầu cả tính thanh khoản và sự ổn định giữa Synths và các loại tiền điện tử khác để thu lợi nhuận từ giao dịch. Một số Synth được giao dịch trên thị trường mở, do đó chúng có thể giảm xuống dưới mức tương đương với tài sản mà chúng đang peg.

Vậy nên, các cơ chế khuyến khích là cần thiết để đảm bảo rằng các sai lệch so với giá peg là tối thiểu và có các tác nhân để đưa giá về với giá peg.

Hiện có ba phương pháp để duy trì peg của các Synth:

Kinh doanh chênh lệch giá: Các nhà sản xuất SNX đã tạo ra nợ bằng cách khai thác Synths, vì vậy nếu tỷ giá giảm, họ có thể kiếm lời bằng cách mua sUSD trở lại dưới mệnh giá và đốt nó để giảm nợ, vì hệ thống Synthetix luôn định giá 1 sUSD bằng 1 USD.

Các Pool stablecoin swap tài sản synth: chẳng hạn như sETH/ ETH, sUSD/ USDT/USDC, mỗi tuần, một phần SNX được thêm vào tổng nguồn cung thông qua chính sách tiền tệ lạm phát sẽ được phân phối như phần thưởng cho những người cung cấp thanh khoản các Stable Pool trên Uniswap, Curve.

Điều này sẽ khuyến khích các nhà cung cấp thanh khoản tăng thanh khoảng cho các tài sản Synth, qua đó giúp các nhà giao dịch Synth có thể dễ dàng giao dịch mà không lo quá nhiều về các biến động giá.

Đấu giá SNX: Synthetix hiện đang thử nghiệm một cơ chế mới với giao thức dFusion (từ Gnosis), trong đó SNX chiết khấu được bán trong phiên đấu giá cho ETH, sau đó được sử dụng để mua Synth dưới mức Peg.

Đó là nguyên lý mà các tài sản Synthetic được phát triển, nhìn vào mô hình này, anh em sẽ thấy một khi thị trường Synthetic phát triển, giá trị mà Synthetix mang lại cho các SNX holder là rất lớn:

- Càng nhiều tài sản synth được giao dịch, phí cho SNX staker càng nhiều,

- Khi thị trường synth lớn sẽ yêu cầu lượng SNX token làm tài sản thế chấp càng lớn, mà tỉ lệ thế chấp hiện nay lên đến 500%, tức nếu thị trường synth đạt $1 B, thì nhu cầu mua SNX để thế chấp phải lên đến $5 B, một con số khổng lồ.

Tuy nhiên, các SNX Staker cũng phải chịu rủi ro từ các tài sản Synth trên thị trường, đó là vấn đề về Risk - Return mà các SNX Staker phải đánh giá khi tham gia vào hệ thống. Nhưng nhìn chung, cá nhân mình thấy mô hình của Synthetix là quá độc đáo và có tính sáng tạo cao so với các Protocol trên thị trường, quan trọng nhất Synthetix đã mang đến thị trường Synth đến với thế giới Crypto.

Thị trường Synthetic trên thế giới thực tế rất lớn, tuy nhiên Synthetix - người tiên phong trong mảng này, dự án không thể đợi nhu cầu thị trường tự đến, mà dự án sẽ tự đi tạo nhu cầu cho người dùng, bằng cách xây một hệ sinh thái xung quanh các tài sản Synthetic này, làm tăng nhu cầu sử dụng chúng.

Vậy nên ở phần tiếp theo, anh em cùng mình tìm hiểu xem hệ sinh thái của Synthetix hiện đang có và sẽ có những gì?

Hệ sinh thái của Synthetix

Synthetix Exchange

Sản phẩm đầu tiên để kích thích nhu cầu các Synth là Synthetix Exchange, một sàn giao dịch các tài sản Synth.

Cũng như cơ chế nợ & thanh lý của Synthetix không hề giống với các Lending Protocol. Cách hoạt động của Synthetix Exchange cũng không hề giống các AMM thông thường.

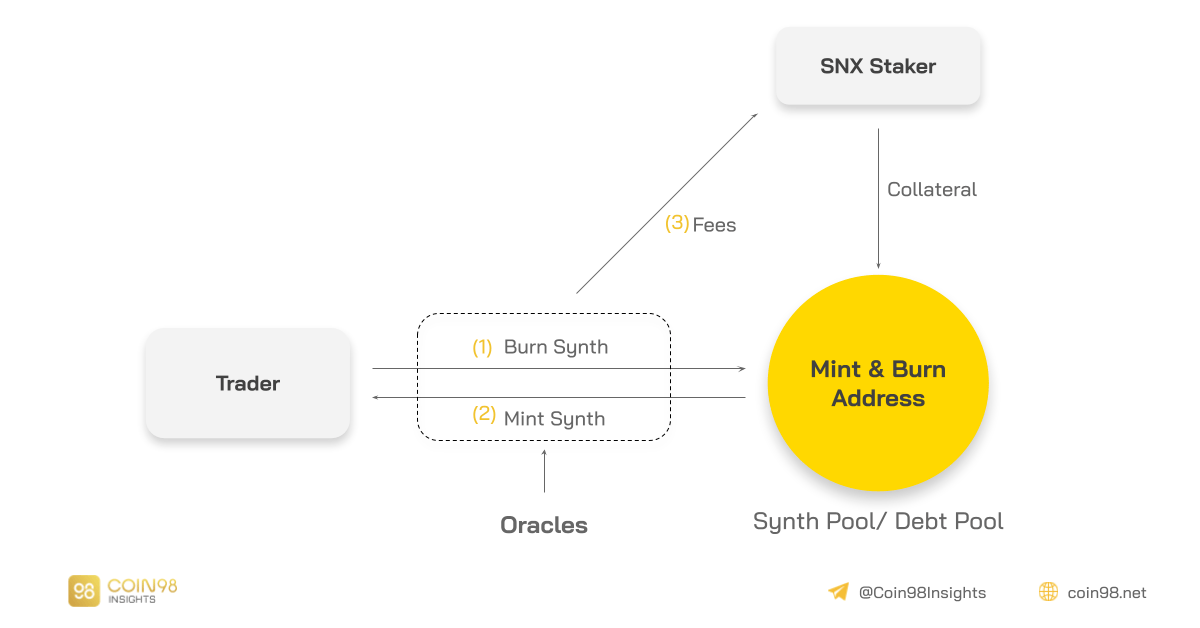

(1) Người dùng nắm các tài sản Synth, sẽ gửi tài sản Synth của mình đến 1 địa chỉ Đốt (Burn address), ví dụ như gửi $45,000 sUSD.

(2) Synthetix sau khi xác nhận có $45,000 sUSD được đốt, sẽ mint ra số lượng sBTC với giá tương ứng được cung cấp bởi các bên Oracle, và lượng sBTC được mint ra này sẽ được chuyển đến ví người dùng.

(3) Một phần phí giao dịch sẽ được chuyển cho SNX Staker.

Mô hình DEX này có 2 điểm đặc biệt:

Thứ nhất, nếu so sánh với AMM Uniswap V2, anh em sẽ thấy không có Liquidity Provider, không Pool thanh khoản, nhưng thực chất, SNX Staker chính là người tạo ra thanh khoản và đảm bảo thanh khoản cho các Synth.

Toàn bộ Synth trên thị trường đều được bảo đảm bởi SNX token đang được Staking, vậy nên nếu các Trader giao dịch lời, các SNX Staker sẽ chịu khoản lỗ đó, và ngược lại. SNX Staker trong Synthetix Exchange đóng vai trò như 1 nhà tạo lập thị trường, vì vậy họ xứng đáng nhận 1 phần phí giao dịch, tương tự như các Liquidity Provider trong các AMM.

Thứ 2, đó là khi giao dịch trên Synthetix Exchange, anh em sẽ không chịu Slippage, các synth sẽ được giao dịch theo cơ chế mint & burn theo giá mà Oracle cung cấp, vậy nên với những lệnh giao dịch lớn, việc trade các Synth sẽ đỡ slippage rất nhiều.

Đó cũng là lí do Curve kết hợp với Synthetix để tạo ra 1 thị trường giao dịch với thanh khoản tập trung, ít slippage qua đó cạnh tranh với Uniswap V3.

Tổng lại, cơ chế có vẻ khá phức tạp, nhưng anh em vào nền tảng Trade Synthetix, cũng giống như AMM, anh em chỉ nhập những con số cần mua bán, những thứ phức tạp kia sẽ tự vận hành bởi những dòng code. Anh em chỉ cần lưu ý 2 thứ:

- Trade trên Synthetix Exchange thì không tốn Slippage.

- Phí gas sẽ cao do phải dùng cơ chế mint & burn thay vì swap thông thường.

⇒ Chỉ nên áp dụng với các lệnh trade lớn.

Nền tảng quản lý tài sản - dHedge

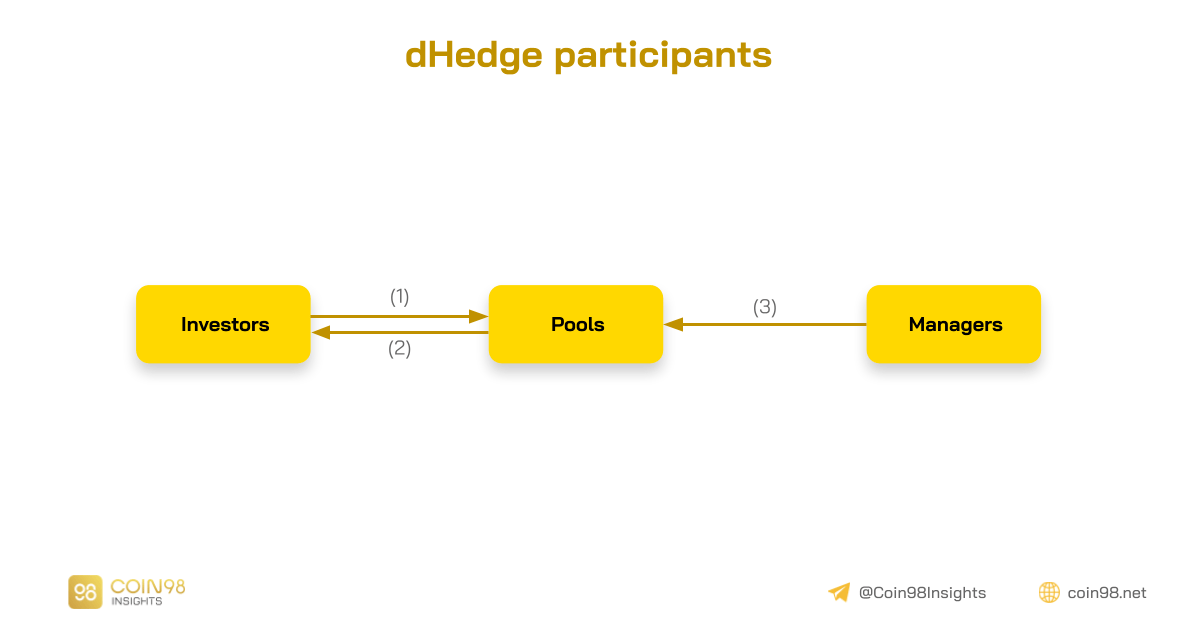

dHedge là nền tảng quản lý tài sản phi tập trung trên Ethereum, kết nối các nhà quản lí với các nhà đầu tư nhỏ lẻ trên thị trường.

Anh em ở trong cộng đồng Coin98 chắc cũng khá quen thuộc với dự án này. dHedge tận dụng nền tảng Synthetix và Synthetix Exchange cung cấp một nền tảng Quản lí tài sản phi tập trung cho các nhà quản lí, với mức slippage khi giao dịch là 0%, phù hợp với những nhà quản lí lớn.

Đây là nền tảng thứ 2 giúp tăng nhu cầu sử dụng của các Synth. Khi các nhà quản lí giao dịch, các SNX Staker sẽ thu được phí. Vậy nên nhiều lần Synthetix đã hợp tác với dHedge để tạo các cuộc thi Trading trên dHedge.

Anh em nếu quan tâm đến Synthetix cũng nên quan tâm đến những dự án xây dựng trên nó, điển hình như dHedge, bởi dHedge phát triển thì giá trị mà Synthetix nhận được cũng rất lớn.

Coin98 đã có bài viết về Mô hình hoạt động của dHedge Protocol, anh em tham khảo thêm để có thêm góc nhìn về dự án này.

dHedge và Synthetix Exchange là những nền tảng ứng dụng đầu tiên của các Synthetic assets, nhưng thực tế đã chứng minh, nhu cầu sử dụng các nền tảng này không quá nhiều, thị trường Synth phát triển mạnh, hơn 80% vẫn là nhờ phần thưởng Incentives SNX token cho những ai Staking.

Cá nhân mình là một nhà đầu tư nhỏ lẻ dù ủng hộ Synthetix cũng rất ít sử dụng những nền tảng trên:

- Với Synthetix Exchange: Dù phí slippage là 0%, nhưng phí gas cũng khá cao, trong khi mình hoàn toàn có thể swap thị trường spot thông thường với mức slippage cao hơn chút (0.1% - 0.2%), nhưng phí gas rẻ hơn nhiều.

- Với dHedge: Với số tiền vài ngàn USD nếu phải theo chiến lược đầu tư an toàn của các Quỹ thì không hợp với cách đầu tư của mình, ngoài ra, chi phí nạp rút đầu tư cũng rất cao, mất khoản $200-$400 USD.

Synthetix cũng nhận thấy điều này, và họ đã phát triển những nền tảng ứng dụng ở mức độ cao hơn.

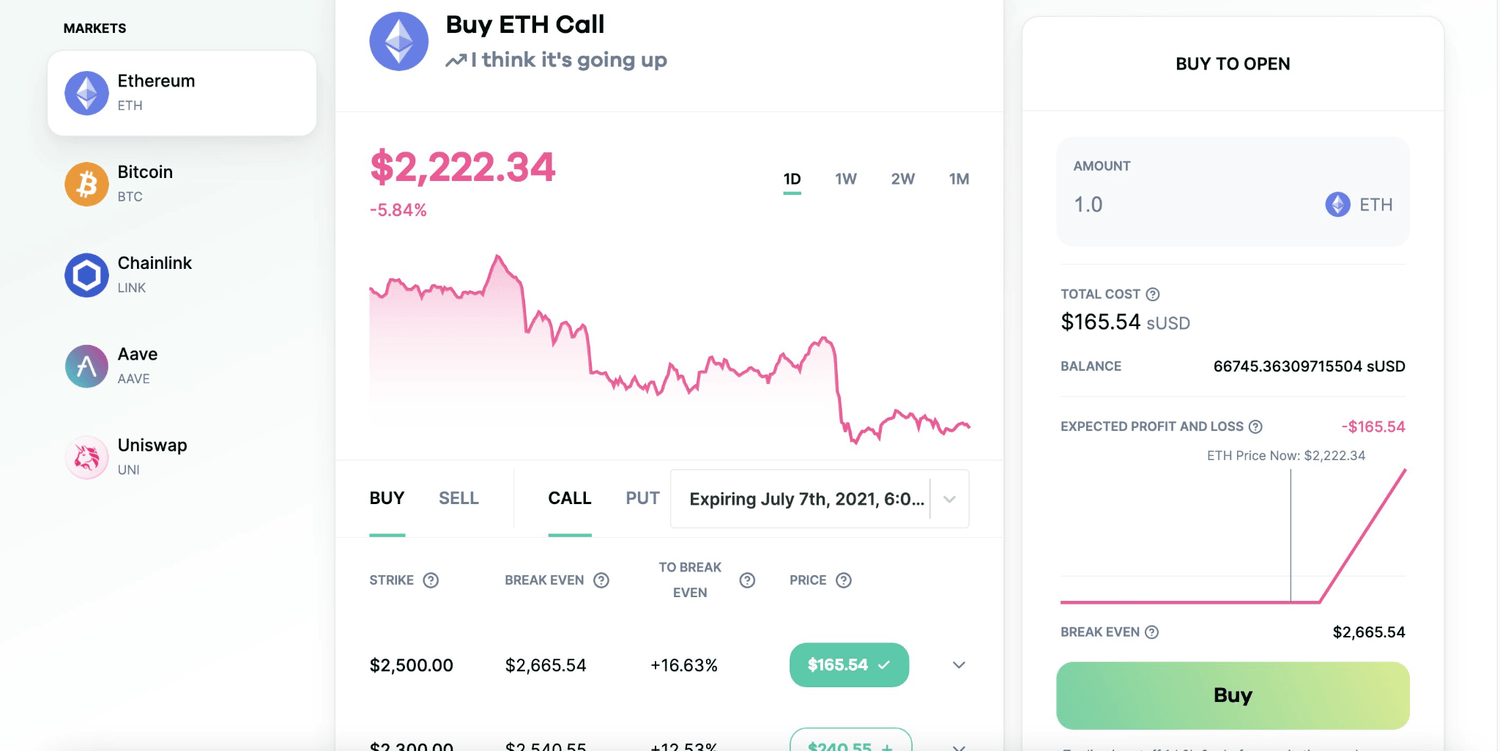

Lyra & Thales - Thị trường Options

Trên thực tế, thị trường Synthetic lớn mạnh, cũng là nhờ áp dụng các thị trường giao dịch Derivatives, như thị trường Vàng, Dầu, Kim loại, Nông sản,... Vậy nên trong giai đoạn tiếp theo, Synthetix sẽ phát triển các nền tảng ứng dụng theo 1 hướng đó.

Đã 3 dự án chủ đạo đã và sắp ra mắt, bắt đầu củng cố cho sự phát triển của Synthetix đó là Lyra, Thales và Kwenta.

Lyra và Thales cùng phát triển trong 1 lĩnh vực đó là thị trường Options. Thales đã hoàn tất mainnet trên Ethereum, còn Lyra đã hoàn tất testnet trên Optimism. Đích đến của cả 2 dự án sẽ là mainnet trên Optimism trong thời gian tới.

Cả 2 đều có UI/UX khá dễ nhìn.

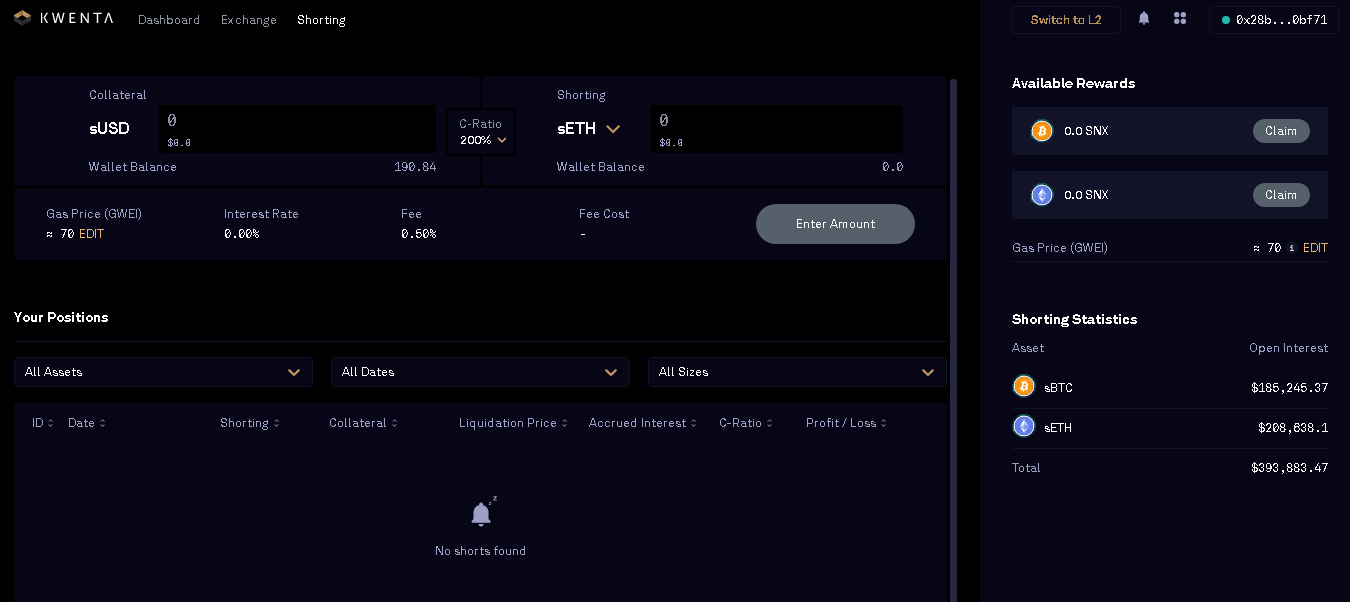

Kwenta

Kwenta là nền tảng Phái sinh phát triển trên Synthetix.

Không như thị trường Options (chưa được chú ý quá nhiều), thị trường Phái sinh đang tăng trưởng rất mạnh gần đây với các dự án như dYdX, Perp Protocol. Vậy nên đây là dự án mình khá kỳ vọng sẽ giúp Synthetix phát triển.

Tương tự như Synthetix Exchange, anh em khi giao dịch phái sinh trên Kwenta sẽ được hưởng 0% slippage.

Tuy nhiên, nếu so với dYdX hay Perp, các sản phẩm của Kwenta còn quá ít, hiện Kwenta chỉ cho short sBTC và sETH, với đòn bẩy tối đa là x2. Ngoài ra, tính năng này chỉ mới mainnet trên Ethereum và chưa được phát triển trên Optimism.

Vậy nên, Kwenta còn phát triển nhiều để có thể cạnh tranh với các dự án thuộc mảng Derivatives.

Tổng kết về hệ sinh thái của Synthetix

Hệ sinh thái của Synthetix đóng một vai trò rất quan trọng để tạo ra các nhu cầu các tài sản Synth, qua đó tạo ra giá trị cho Synthetix.

Tuy nhiên, tính đến hiện tại, các dự án được xây trên Synthetix, một là không hiệu quả (Synthetix Exchange, dHedge), hai là chưa được phát triển hoàn tất (Lyra, Thales, Kwenta). Vậy nên giá trị của những dự án này mang lại cho Synthetix vẫn chưa nhiều.

Synthetix hiện vẫn còn là một thị trường “tiềm năng” và chúng ta cần tiếp tục quan sát trong thời gian tới.

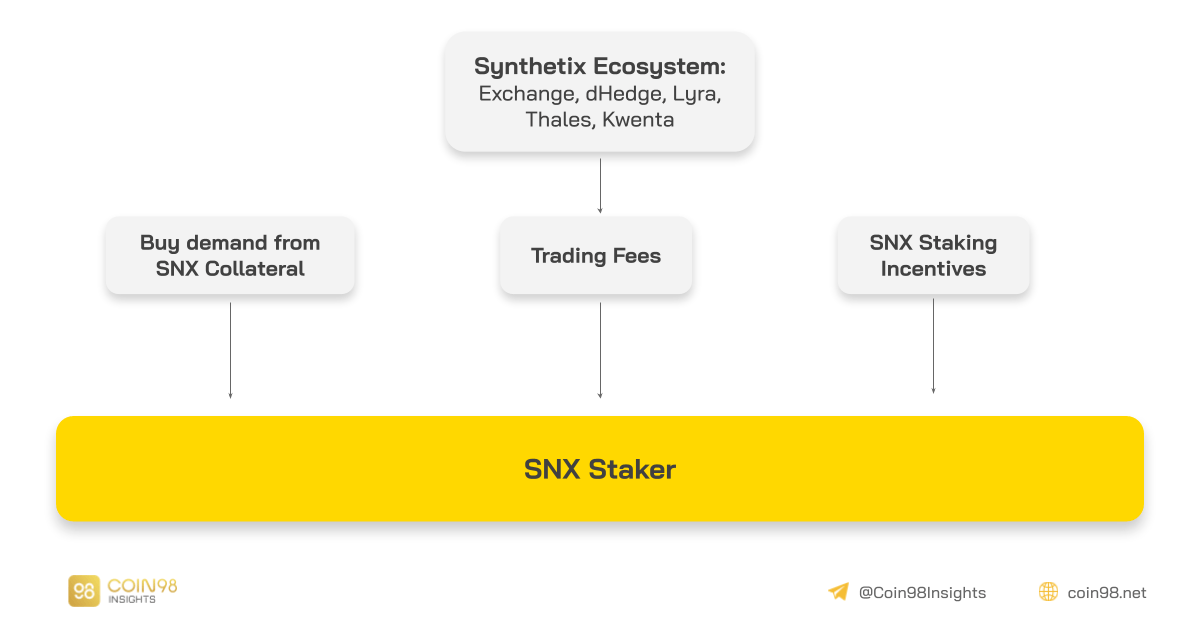

Cách Synthetix tạo ra giá trị cho SNX token

SNX token là native token của nền tảng Synthetix và đóng 1 vai trò rất quan trọng. Vậy nên, Synthetix đã tạo ra nhiều cách để khuyến khích SNX holder staking SNX token.

Hiện tại, Synthetix tạo ra giá trị cho SNX token theo 3 cách chính:

(1) SNX được làm tài sản thế chấp: Synthetix chỉ chấp nhận duy nhất SNX token làm tài sản thế chấp cho toàn bộ thị trường Synth, vậy nên khi khi thị trường Synth phát triển, nhu cầu mua SNX cũng sẽ cao.

(2) Phí giao dịch: SNX Staker sẽ được hưởng 1 phần phí giao dịch khi bất kì tài sản Synth nào được giao dịch trên thị trường.

(3) Phần thưởng Staking: Đây là phần thưởng thêm SNX token cho những SNX holder.

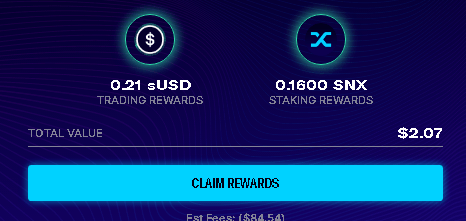

Bây giờ chúng ta sẽ kiểm tra 1 vài dữ liệu on-chain. Nếu bỏ qua lợi ích về giá của SNX khi Synthetix phát triển, thì hiện nay nguồn thu của SNX Staker đến từ 2 nguồn chính: Phí giao dịch và Phần thưởng Staking.

Dưới đây là hình ảnh về phần thưởng Staking SNX của mình hiện tại sau 2 tháng Staking với APY ~16%, mình nhận được 0.21 sUSD từ phí giao dịch, và 0.16 SNX ~ $1.8 USD từ phần thưởng Staking. Điều đó có nghĩa, gần 90% APY của mình đến từ phần thưởng SNX Staking, đây là những SNX token lạm phát để khuyến khích người dùng, và tất nhiên, nguồn APY này sẽ không ổn định.

Đây là hệ quả tất yếu từ hoạt động trong hệ sinh thái của Synthetix, bởi như mình nói ở trên, dù đã khá đầy đủ nhưng các nền tảng sử dụng tài sản Synth vẫn chưa thể bứt phá, chưa tạo ra được nhu cầu của người dùng, và gặp nhiều hạn chế về phí gas.

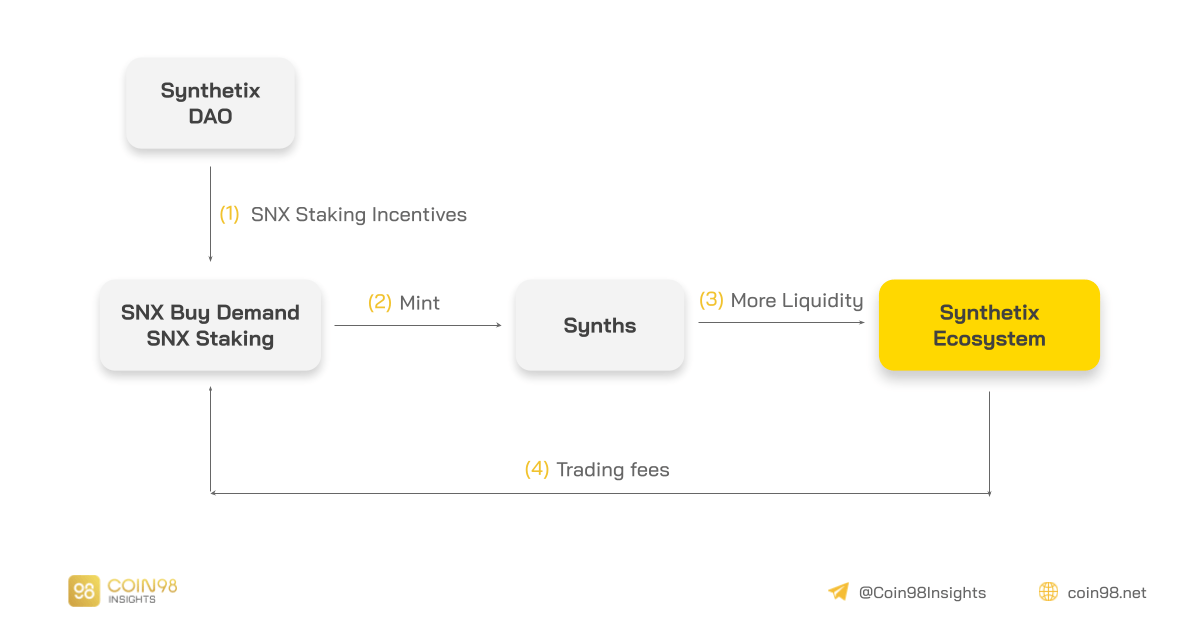

Flywheel của Synthetix

SNX đóng 1 vai trò quan trọng trong cách mà Synthetix hoạt động.

Để hệ sinh thái DeFi của Synthetix phát triển, đầu tiên thanh khoản của các Synth trong thị trường phải đủ lớn để các đầu tư có thể tham gia vào các hoạt động trading. Điều đó yêu cầu phải có nhiều SNX được làm tài sản thế chấp và mint ra thật nhiều Synth, vậy nên Synthetix phải có một cơ chế khuyến khích và thưởng phù hợp với các SNX Staker.

Flywheel của Synthetix sẽ hoạt động như sau:

(1) Đầu tiên, cộng đồng DAO Synthetix sẽ thưởng SNX cho những ai tham gia Staking SNX, tỉ lệ lạm phát SNX sẽ được cộng đồng DAO quyết định.

(2) Càng nhiều SNX Staking thì sẽ có càng nhiều tài sản synth được mint ra.

(3) Càng nhiều tài sản Synth sẽ tạo thanh khoản cao cho thị trường DeFi trên Synthetix như giao dịch, quản lí tài sản, giao dịch option, derivatives,...

(4) Hệ sinh thái DeFi trên Synthetix phát triển sẽ tạo ra càng nhiều phí giao dịch, thúc đầy nhu cầu mua và staking SNX nhiều hơn ⇒ càng nhiều synth được mint ⇒ …

Hiện tại, Flywheel của Synthetix đang dừng lại ở bước (3), thị trường synth hiện tại có thanh khoản rất cao, nhưng nhu cầu sử dụng từ hệ sinh thái của Synthetix không quá nhiều, gỡ được khúc mắc này, Synthetix sẽ phát triển.

Synthetix là ví dụ điển hình về một mô hình hệ sinh thái tốt, một tokenomics tốt, một cộng đồng tốt, nhưng cũng có thể thất bại, từ những yếu tố khách quan từ thị trường.

Tương lai của Synthetix

Synthetic Assets là một mảng rất quan trọng và có thị phần lớn, được chính minh trong tài chính truyền thống. Synthetix hiện đang là dự án đi đầu trong mảng này, và vẫn kiên trì phát triển trong nhiều năm qua.

Vậy nên mình tin rằng với nhiều yếu tố ủng hộ từ cộng đồng, đội ngũ và thị trường, Synthetix sẽ thành công, nhưng đầu tiên, họ phải giải quyết được những khó khăn của người dùng hiện tại:

Về phí gas: Cơ chế mint & burn tiêu hao quá nhiều phí gas, nhưng chuyện này sẽ được giải quyết bằng việc đưa Synthetix và hệ sinh thái Synthetix lên Layer-2. Anh em thử tượng tượng, 1 thị trường giao dịch 0% slippage, với phí gas giao dịch ~$0, ngay cả đến các CEX cũng không thể cung cấp được 1 thị trường như thế.

Về hệ sinh thái Synthetix: Khi chuyển lên Layer-2 với phí gas ~0, Synthetix có nhiều lợi thế so với các Protocol khác nhờ vào 0% slippage, tuy nhiên, thực tế cho thấy người dùng trên Layer 2 Optimism không quá nhiều, có nhiều cơ hội cho các nhà đầu tư trên các Layer-1 khác như BSC, Solana, Avalanche,...

Vậy nên, một sản phẩm tốt, một hệ sinh thái tốt, cũng cần phải có cách để thu hút người dùng và trải nghiệm sản phẩm của mình nhiều hơn.

Synthetix trước mắt phải hoàn tất cơ sở hạ tầng hệ sinh thái của mình, và sau đó là tìm cách thu hút người dùng.

Cá nhân mình tin rằng, một sản phẩm tốt với một đội ngũ kiên trì, có tầm nhìn, về lâu về dài nhất định sẽ đạt được những thành tựu xứng đáng, đặc biệt trong không gian DeFi, nơi người dùng coi trọng những sự sáng tạo.

Uniswap trong mảng AMM, Maker DAO trong mảng Lending, cũng phát triển từ những năm 2017, họ mất 3 năm để chờ thị trường DeFi trưởng thành và phát triển như ngày hôm nay. Vậy nên, với Synthetix, mình cũng có niềm tin như vậy và sẽ tiếp tục quan sát những động thái của dự án này.

Nhận xét và kết luận

Tổng quan lại về mô hình hoạt động Synthetix (SNX) chúng ta có thể rút ra một số ý chính sau:

- Synthetix là dự án tiên phong trong mảng Synthetic - một mảng rất lớn trong tài chính truyền thống.

- Synthetix có mô hình khá độc đáo, dù cũng phát triển các tính năng như Lending, Swap,... nhưng mô hình hoạt động lại rất khác so với các Lending Protocl hay AMM thông thường.

- Lợi ích lớn nhất khi tiến hành các hoạt động DeFi với các tài sản Synth là 0% slippage.

- Hệ sinh thái Synthetic - Mấu chốt để phát triển thị trường synth vẫn còn hoạt động kém.

- Synthetix có nhiều tiềm năng phát triển và lợi thế cạnh tranh khi hoàn toàn chuyển lên Layer-2 Optimism.

Trên đây là tổng quan về mô hình hoạt động của Synthetix (SNX) - dự án tiên phong trong thị trường Synthetic, anh em nghĩ sao về dự án độc đáo này? Hãy để lại ý kiến của anh em ở phần bình luận bên dưới để chúng ta có thể cùng trao đổi và thảo luận.

Series How It Works (Phân tích Mô hình hoạt động) là Series nhằm giúp anh em hiểu sâu hơn về 1 Protocol, cách Protocol hoạt động và tiềm năng phát triển trong tương lai. Anh em nếu muốn tìm hiểu mô hình hoạt động của Protocol nào nữa, hãy comment ở phần bình luận để bọn mình có thể làm trong những số tiếp.