So sánh DeFi trên Binance Smart Chain (BSC) & Ethereum

Chào anh em! Gần đây cái tên Binance Smart Chain nổi lên trở thành đối thủ cạnh tranh trực tiếp với Ethereum trong bối cảnh phí giao dịch quá cao và tốc độ chậm trên mạng lưới.

Thị trường DeFi trên BSC theo đó cũng phát triển rất mạnh đến mức nhiều DeFi Protocols xem xét tới việc di chuyển qua BSC để giữ chân users.

Do đó hôm nay mình sẽ chia sẻ cho anh em tổng quan về hệ sinh thái DeFi trên BSC và so sánh với các dự án tương đương ở trên Ethereum để giúp anh em hình dung bức tranh toàn cảnh và tiềm năng của DeFi trên BSC.

Bài viết giới thiệu cho anh em các dự án thuộc 5 lĩnh vực trong hệ sinh thái DeFi trên Binance Smart Chain, bao gồm: DEX, Lending & Borrowing, Yield Optimization, NFTs và các lĩnh vực khác.

Tổng quan 101 về Binance Smart Chain (BSC)

Binance Smart Chain (BSC) là một Blockchain hoạt động song song với Binance Chain (BC).

Hiểu đơn giản Binance Smart Chain là Clone của Ethereum, nó có thể thực hiện việc tạo hợp đồng thông minh, tương thích với máy ảo EVM của Ethereum. Đồng thời cũng hỗ trợ Cross-Chain với Binance Chain.

Đọc thêm: Binance Smart Chain 101 - Mọi điều cần biết về BSC

Tại sao Binance muốn phát triển Binance Smart Chain

Do BNB vừa là Native Token của sàn CEX Binance vừa là Native Token trên BSC nên việc xây dựng nên Binance Smart Chain sẽ làm tăng nhu cầu sử dụng BNB lên nhiều hơn nữa vì thế sẽ là cho giá trị của BNB ngày càng tăng.

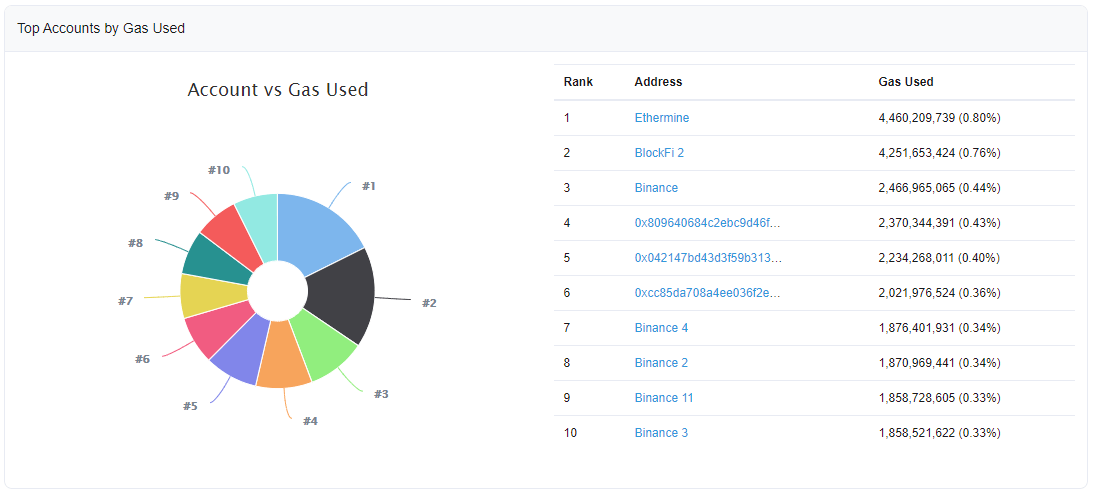

Ngoài ra, số liệu còn cho thấy, người sử dụng Binance đã phải trả khoảng 2% - 3% phí gas trên mạng lưới Ethereum, một con số không hề nhỏ. Do đó Binance phát triển BSC cũng để người dùng không phải trả mức phí gas đắt đỏ trên Ethereum.

Quy mô hệ sinh thái BSC

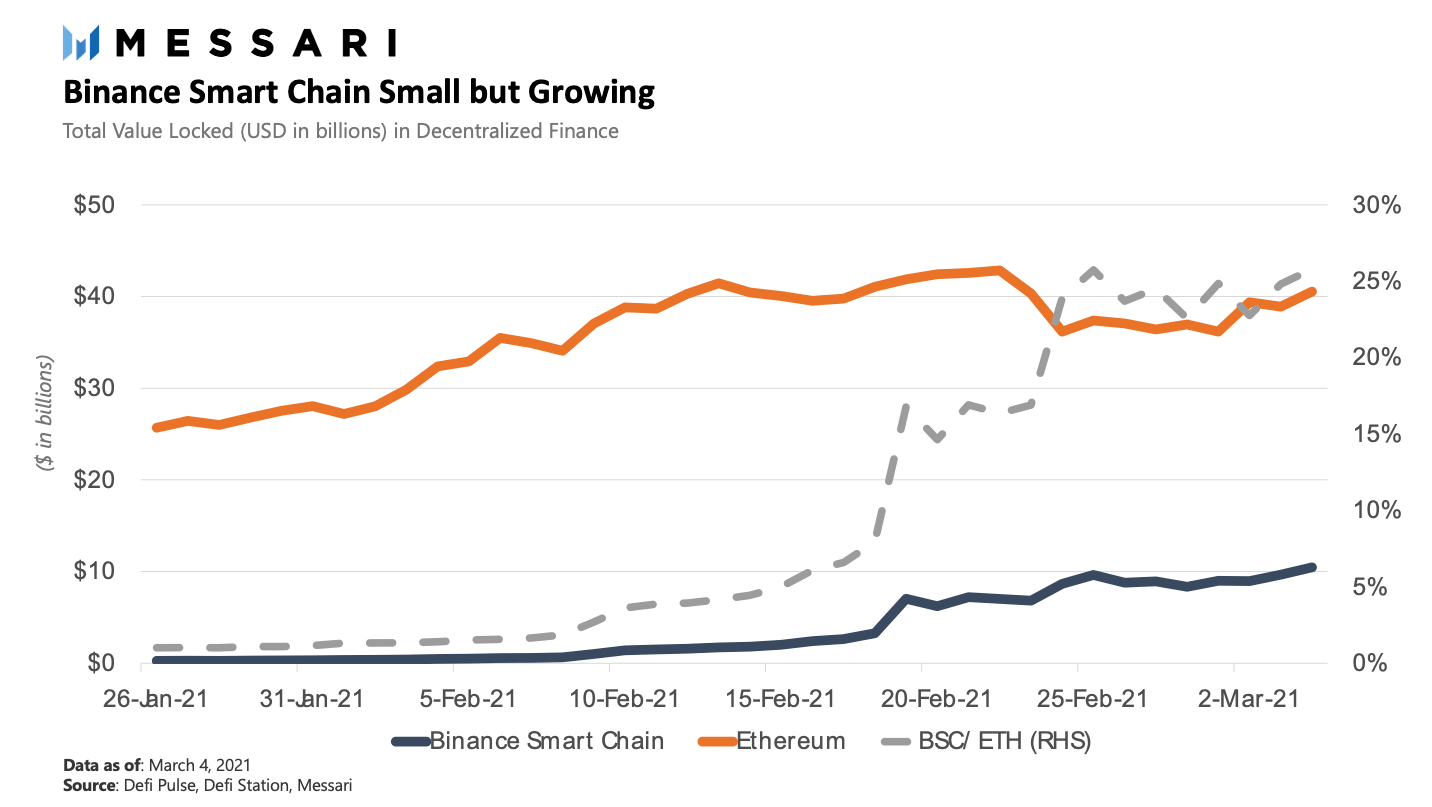

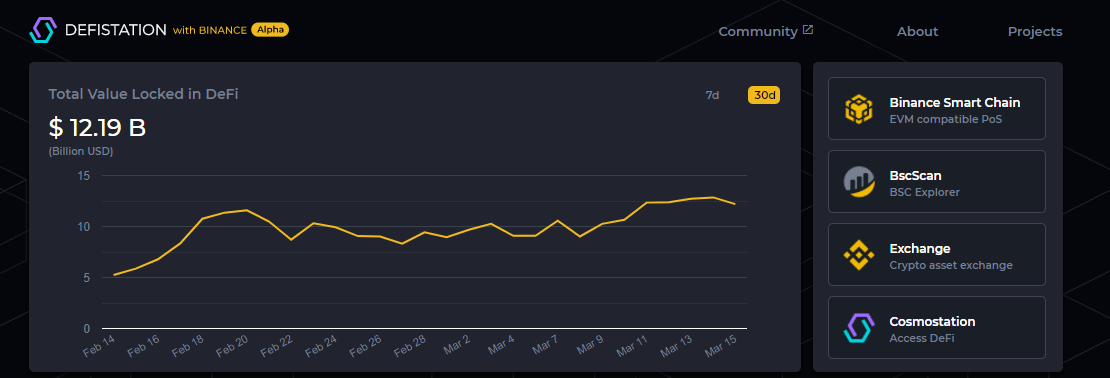

BSC đã có lượng TVL lên tới hơn 12 tỷ USD tăng 740% trong 2 tháng qua. Con số này so với TVL 43 tỷ USD trong hệ sinh thái Ethereum là lớn đối với 1 Blockchain còn non trẻ như BSC. Tốc độ tăng trưởng TVL của BSC so với Ethereum cũng đạt mức ấn tượng là 26%.

Total Value Locked là chỉ số cơ bản nhất thể hiện sức mạnh và mức độ quan tâm của người dùng đối với hệ sinh thái. BSC đang có tốc độ tăng trưởng rất nhanh so với Ethereum về TVL cho thấy tại sao BSC lại hot đến như thế.

Tuy nhiên chúng ta có thể thấy trong giai đoạn gần đây có vẻ tốc độ tăng trưởng TVL trên BSC so với ETH có vẻ đi ngang cho thấy độ nóng của BSC đang giảm dần. Liệu Binance Smart Chain còn nhiều dư địa tăng trưởng?

Lượng TVL hiện tại của các nền tảng DeFi trên Binance Smart Chain đạt 12.2 tỷ USD so, tuy có tốc độ tăng trưởng đáng kể trong thời gian gần đây nhưng lượng TVL vẫn thua kém xa so với con số trên Ethereum là 42.5 tỷ USD.

Với việc đạt tốc độ tăng trưởng nhanh về cả lượng TVL lẫn khối lượng giao dịch trên các nền tảng DeFi của BSC cộng với việc nền tảng Binance Smart Chain không hẳn là DeFi mà là CeDeFi với Binance đứng sau nên đã dẫn đến nhiều nghi vấn về việc Fake số liệu. Tuy nhiên một tweet của Andrew Kong gần đây đã phân tích các khía cạnh và phủ nhận vấn đề này.

Như vậy việc “Fake” các con số được phủ nhận và sức nóng trên BSC là thật. Vậy hệ sinh thái BSC bao gồm những gì? Hãy cùng tìm hiểu sâu hơn vào các dự án thuộc từng lĩnh vực DeFi trên BSC!

DEX

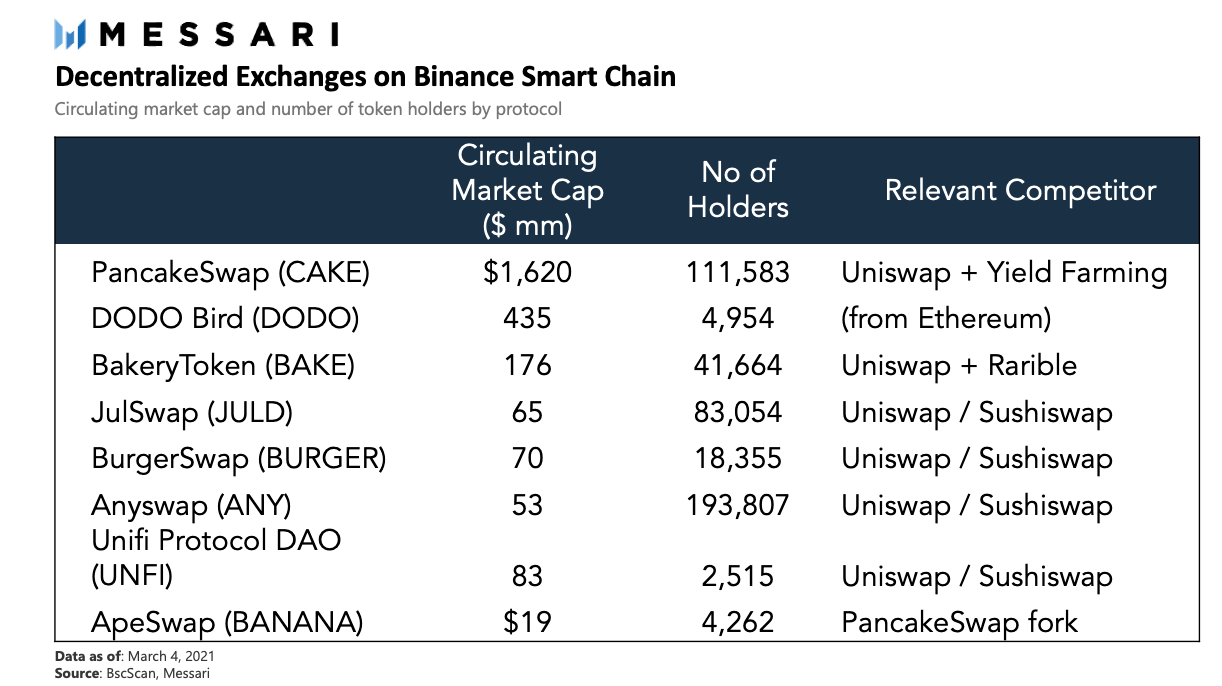

Rất nhiều DEXes trên BSC có các điểm gần như tương đồng với Uniswap hoặc SushiSwap trên Ethereum.

PancakeSwap là sàn DEX lớn nhất trên Binance Smart Chain là đối thủ trực tiếp với Uniswap trên Ethereum sở hữu lượng TVL tương đương với Uniswap.

Do CAKE gần như chiếm vị trí độc tôn trên BSC nên mình sẽ lấy CAKE như một ví dụ điển hình cho DEX trên BSC để so sánh với các DEX trên Ethereum.

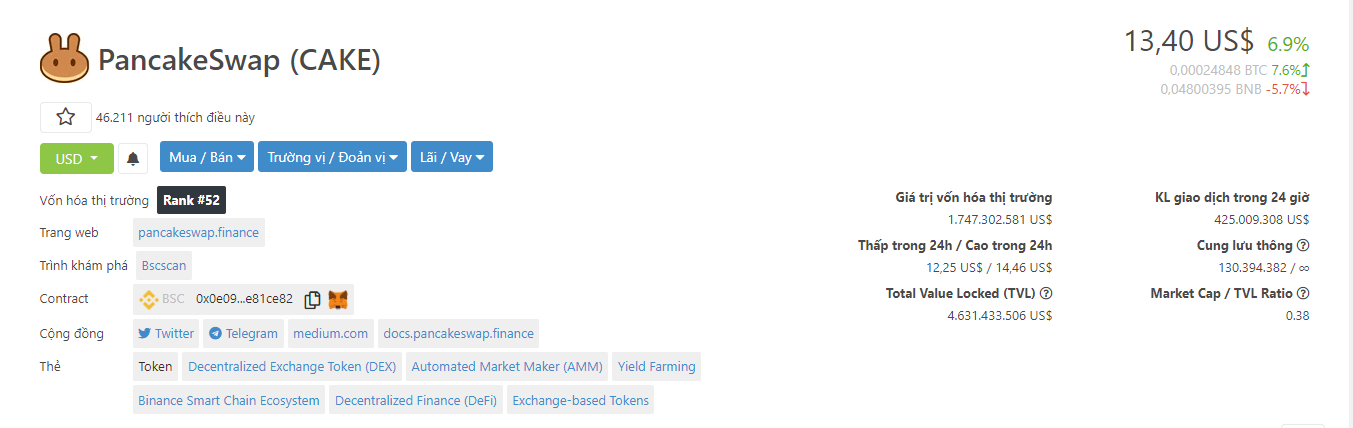

Volume giao dịch 24h của PancakeSwap chỉ bằng một nửa Uniswap với 425 triệu USD nhưng TVL của CAKE đạt 4.6 tỷ USD (TVL của UNI đạt 4.7 tỷ USD).

Hiện tại tốc độ tăng trưởng về TVL của Pancake mình chưa tìm được con số chính xác từ khi ra mắt nhưng từ khi giá CAKE bắt đầu có mức tăng bất ngờ từ $0.5 - $0.7 lên tới gần $3 thì mức TVL đạt khoảng 1 tỷ USD, so với mức TVL hiện tại khoảng hơn 4.5 tỷ USD (tăng trưởng hơn 450%).

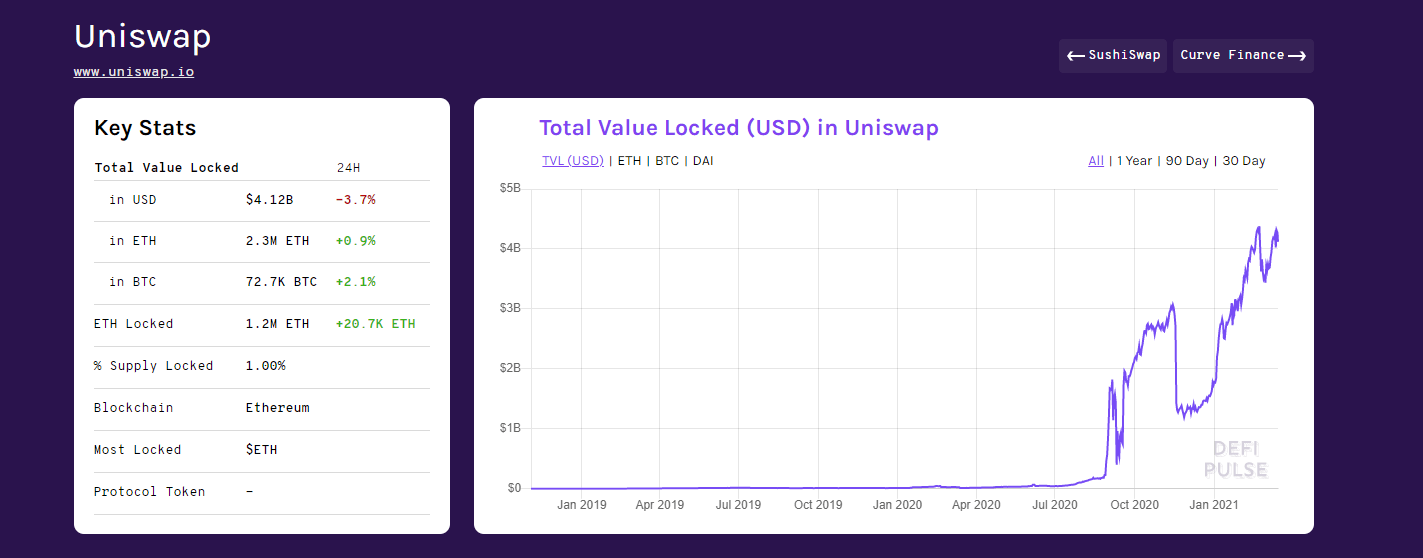

So sánh với UNI, tốc độ tăng trưởng TVL của UNI khi trend DeFi bắt đầu từ tháng 6/2020 đến tháng 11/2020 đạt 4500% (khi đó lượng TVL tăng từ khoảng dưới 50 triệu USD lên tới đỉnh là 1.8 tỷ USD).

Là một bản “fork” của UNI nhưng SUSHI cũng có một tốc độ tăng trưởng khá ấn tượng với mức tăng khoảng 300% trong đợt bắt đầu trend DeFi từ tháng 6/2020 đến tháng 11/2020.

Như vậy về TVL, có thể thấy DEX trên Ethereum trong lần đầu “bùng nổ” vẫn có tốc độ tăng trưởng ấn tượng hơn DEX trên BSC. Nó cho thấy rằng ETH vẫn là một yếu tố gây “Hype” cho cộng đồng nhiều hơn.

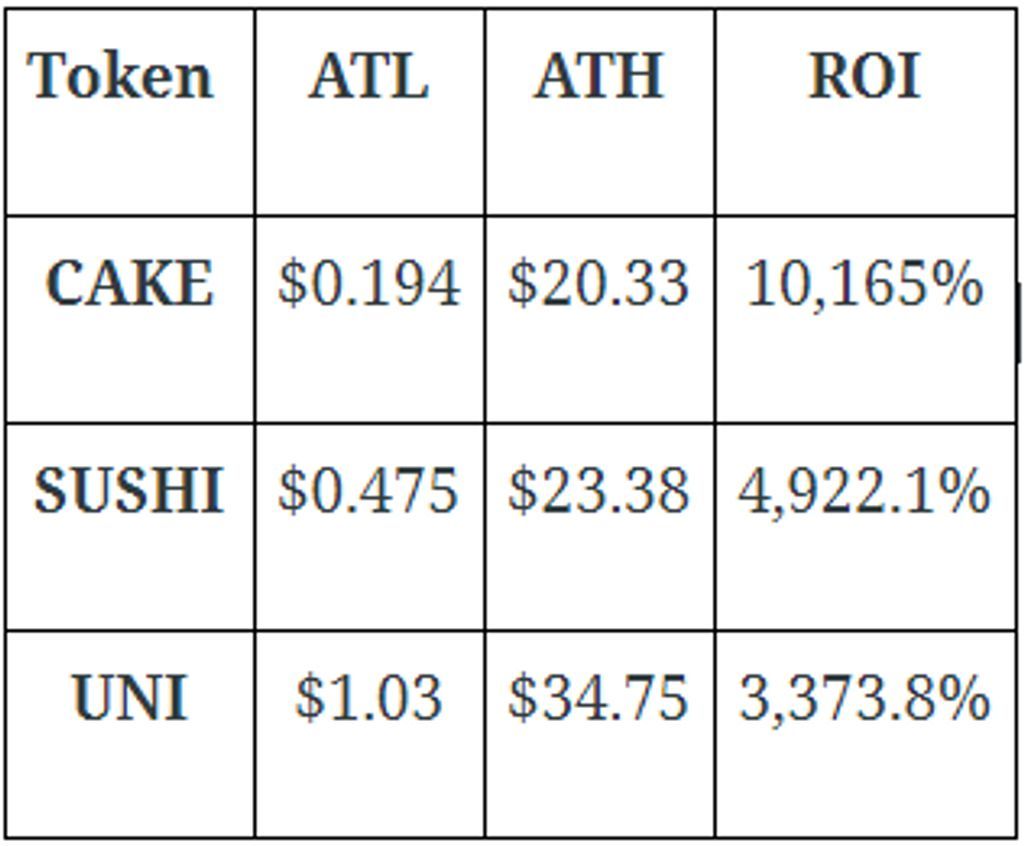

Vì DeFi là cuộc chơi về tài chính nên ROI vẫn là yếu tố quan trọng cần nói đến:

Có thể thấy mức ROI mà anh em đạt được khi hold CAKE là lớn nhất tất nhiên việc mua ở giá ATL và bán được ở giá ATH là điều không thể xảy ra tuy nhiên đây cũng là con số tham chiếu cho thấy tại sao dòng tiền đổ vào CAKE.

Khi Market Cap chưa lớn (so với các DEX trên Ethereum) và token cho ra mức ROI cao như vậy sẽ là cơ hội cho mức sinh lời cao hơn vì thế mà CAKE thu hút dòng tiền trong thời gian gần đây.

Thế còn tiềm năng dài hạn thì sao?

Lượng TVL trên PancakeSwap ngày càng tăng cộng thêm các cơ chế burn token và các kế hoạch sắp tới của Pancake sẽ khiến CAKE holders và Liquidity Providers được hưởng lợi hơn so với Uniswap.

Tuy nhiên Uniswap lại sở hữu lượng cộng đồng đông đảo cùng với sự tham gia của các nhà phát triển và có một Community Treasury lên tới hàng tỷ USD để phát triển dự án sẽ có lợi trong dài hạn.

Trên Binance Smart Chain, khi Pancake gần như thống trị AMM thì các sàn DEX khác như BakeryToken lại lựa chọn hướng đi mới bằng cách phát triển chợ giao dịch NFTs.

Ra mắt chợ NFT có thể là nước đi khá đúng đắn của BAKE khi gần đây trend NFT đang nổi lên mạnh mẽ và hơn nữa là NFT trên BSC cũng được hưởng lợi khi phí giao dịch trên Ethereum quá cao.

Hoặc có các DEX đã có mặt ở trên Ethereum lại có kế hoạch triển khai tích hợp BSC để thu hút thêm Users như DODO sẽ triển khai như một nguồn thanh khoản tích hợp với PancakeSwap.

Đọc thêm: 6 chỉ số không thể bỏ qua khi đầu tư Binance Smart Chain

Lending & Borrowing

Vay và cho vay là yếu tố cơ bản nhất hình thành nên thị trường tài chính truyền thống do đó Lending & Borrowing là mảnh ghép không thể thiếu với bất cứ thị trường DeFi nào.

Anh em có thể đọc thêm series DeFi Lego với các phần phân tích chuyên sâu hơn về Lending & Borrowing trên Coin98 tại đây: Phần 1, Phần 2.

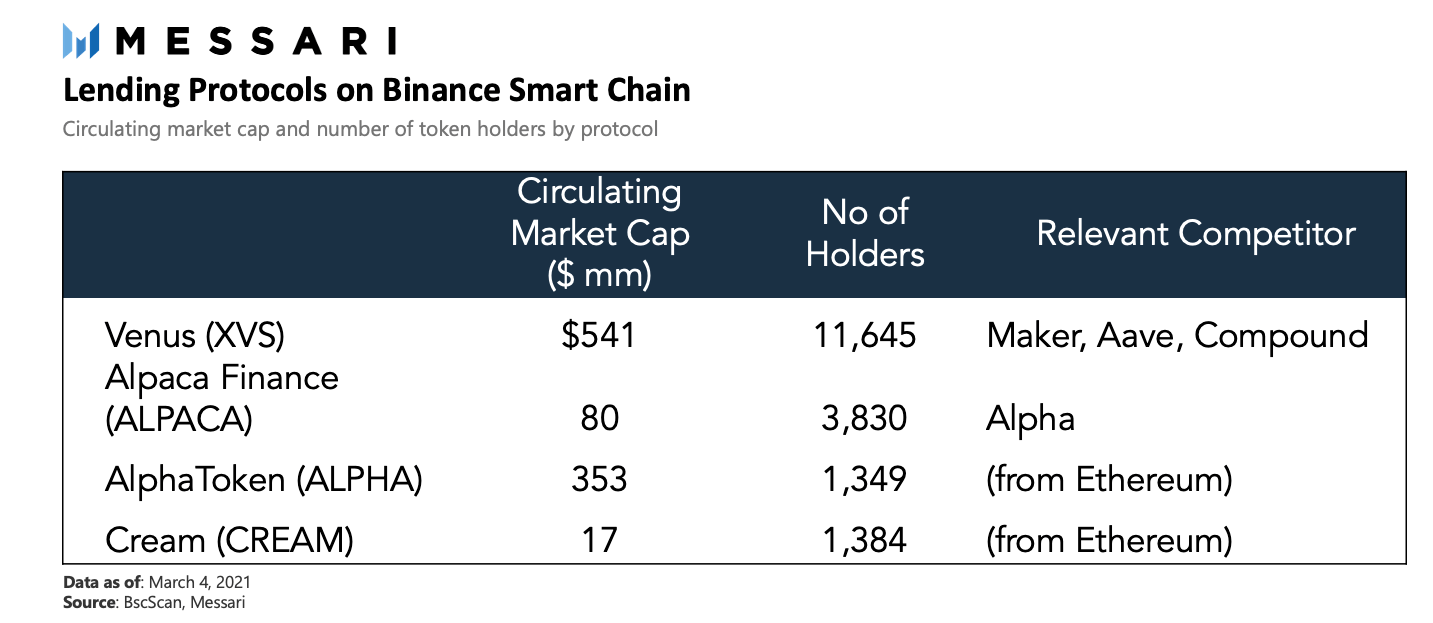

Các dự án Lending trên BSC:

Total Value Locked (TVL)

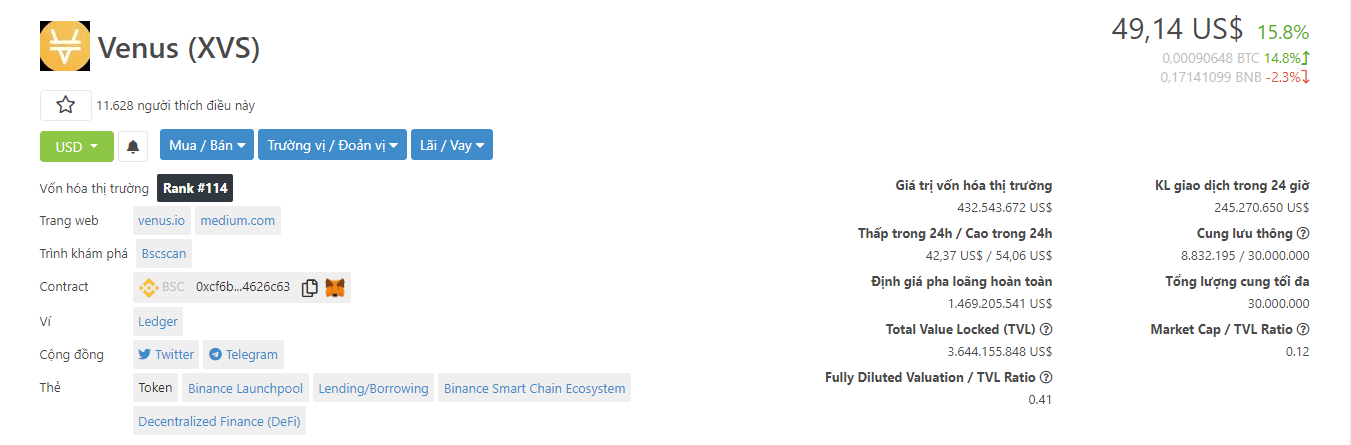

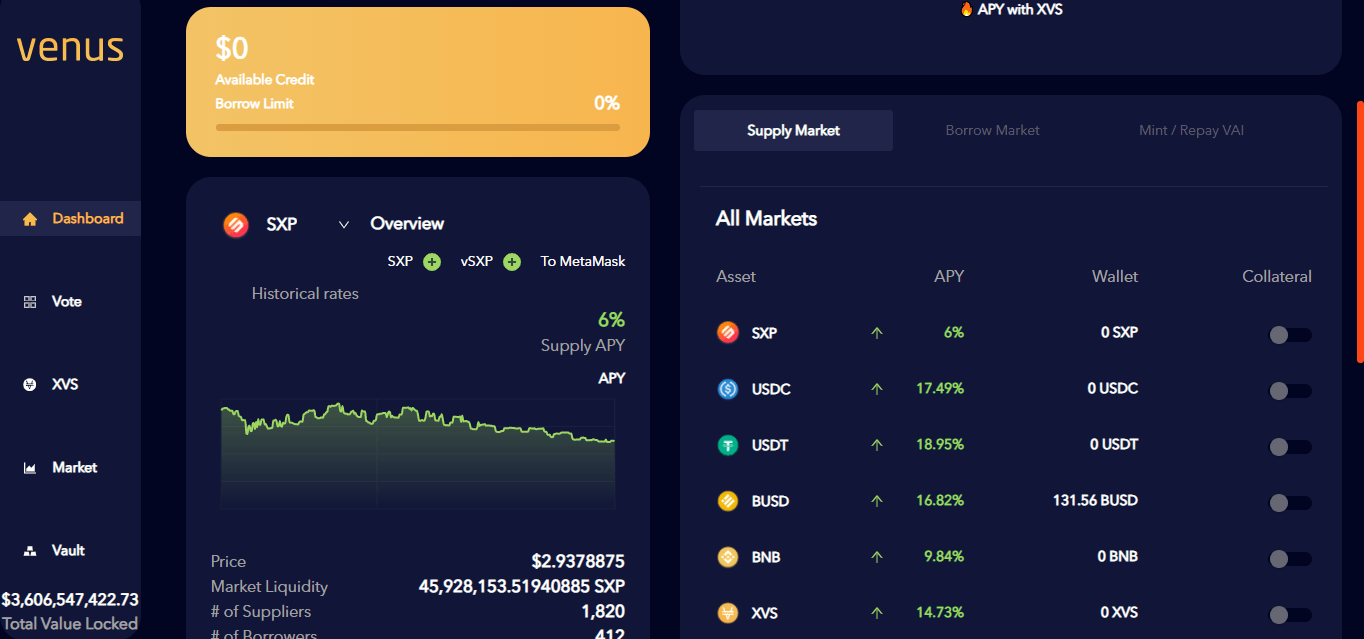

Venus là dự án Lending lớn nhất trên Binance Smart Chain với lượng TVL lên tới 3.6 tỷ đô, tiếp theo là Alpha Finance và Cream Finance với lượng TVL lần lượt đạt 636 triệu USD và 250 triệu USD.

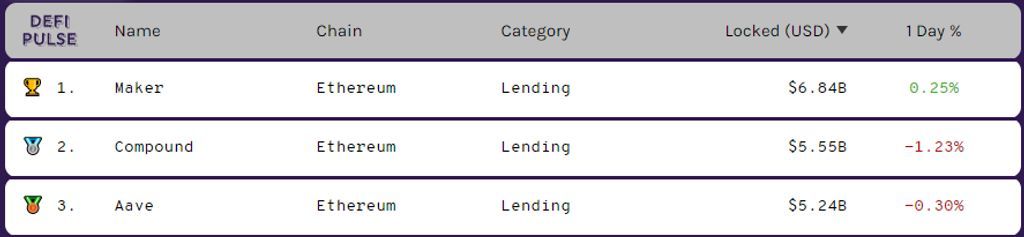

So sánh với 3 nền tảng Lending & Borrowing lớn nhất trên Ethereum chúng ta thấy các dự án trên BSC vẫn thua xa so với Maker, Compound và Aave - 3 dự án Lending lớn nhất trên Ethereum với lượng TVL nhỏ nhất cũng đạt mức 5.24 tỷ USD.

Lượng TVL của 3 dự án hàng đầu chiếm tới 34.4% tổng lượng TVL trên thị trường DeFi cho thấy nhu cầu trong lĩnh vực này trên Ethereum còn rất lớn, các nền tảng Lending trên BSC còn phải làm nhiều việc mới có thể bắt kịp hệ sinh thái của Ethereum.

Lợi suất khi cho vay trên các nền tảng

Tại thời điểm viết bài, mức APY cho Stablecoins (như USDC, DAI, USDT) ở trên Venus dao động ở mức 17 - 19% so sánh với mức APY của Aave vào khoảng 10% - 30% và mức 3 - 4% của Compound.

Khi so sánh mức APY có thể nhận ra rằng, Venus - nền tảng Lending số 1 trên BSC không có tỷ suất sinh lời tốt như Aave.

Ngược lại, tuy Venus có mức APY tốt hơn Compound rất nhiều nhưng mức APY cao cho lenders sẽ mô hình chung làm lãi suất của Borrowers tăng lên do đó sẽ làm giảm nhu cầu vay trên Venus hơn so với Compound.

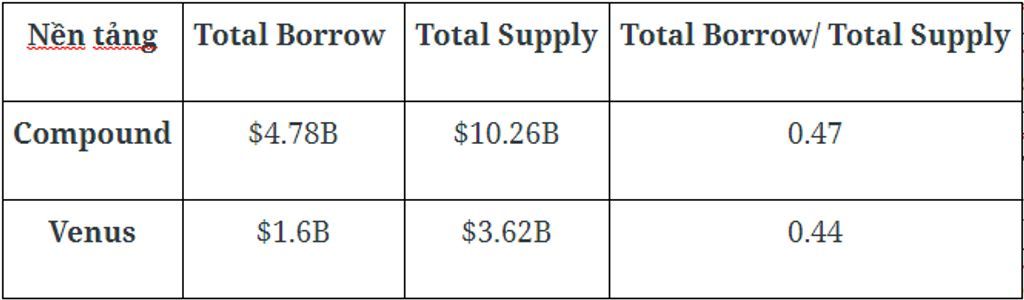

Bảng tổng hợp so sánh lượng Total Borrow và Total Supply của 2 nền tảng cho thấy Venus còn thua khá nhiều so với Compound về số tuyệt đối. Điểm sáng là dù Compound có mức lợi suất cho vay hấp dẫn hơn rất nhiều so với Venus nhưng nhu cầu vay của Venus vẫn không kém Compound (Biểu thị ở chỉ số Total Borrow/Total Supply)

Tiềm năng tăng trưởng của các Lending Platform trên BSC

Các dự án Lending & Borrowing trên BSC nếu chỉ dừng lại ở việc phát triển các sản phẩm vay và cho vay đơn thuần thì chỉ đơn giản là bản “fork” của Aave, Compound và Maker trên Ethereum và sẽ thất bại trong dài hạn.

Vậy Venus, Alpha và Cream có điểm gì đặc biệt?

Đối với Venus, cập nhật mới nhất về Roadmap 2021 với nhiều điểm nhấn:

- Phí khởi tạo Venus: Venus sẽ bắt đầu tính phí các khoản vay nợ của borrowers và sẽ dùng để burn từ đó hỗ trợ giá token.

- Venus DEX: Triển khai sàn giao dịch với cơ chế Orderbook

- Venus Reward Token: Giải pháp giảm lạm phát cho XVS

- Tỷ suất lending cố định: Đây là điểm mình đánh giá sẽ là then chốt để phát triển nền tảng cho Venus khi việc triển khai sẽ giúp nền tảng có Volume giao dịch phát triển.

Với vị thế là Lending Platform lớn nhất trên BSC với lượng TVL ngang ngửa với các Platform hàng đầu trên Ethereum, mình đánh giá Venus sẽ là “key player” cho việc phát triển DeFi trên BSC trong giai đoạn tiếp theo.

Alpha Finance với ý tưởng đột phá tạo đòn bẩy cho Yield Farming đã có thể cho vay “overcolatterized assets” đã giúp token tăng trưởng 4,100% - cũng là kèo cho mức ROI cao nhất trong số các kèo v2 của Coin98 cho anh em.

Ngoài Alpha Homora đã nhận về rất nhiều thành công, dự án còn có hai sản phẩm nữa, AlphaX và Alpha Asgardian, nhắm vào 2 phân khúc là thị trường giao dịch hợp đồng vĩnh cửu (perpetual contract) và giao dịch quyền chọn (options). AlphaX sẽ ra mắt trong Q1 này và nếu thành công, khả năng cao sẽ tạo hype tiếp cho dự án nói chung và token ALPHA nói riêng.

Cream Finance cũng ra mắt sản phẩm Iron Bank là nền tảng của Cream v2, sản phẩm là át chủ bài cho việc cung cấp thanh khoản cho toàn bộ hệ sinh thái DeFi và sẽ thúc đẩy trực tiếp sự dịch chuyển sang các nền tảng cho vay protocol-to-protocol.

Phát triển Iron Bank cùng với sự hợp tác với yEarn Finance và Alpha Finance mở ra tiềm năng tăng trưởng to lớn cho Cream.

Như vậy các nền tảng Lending & Borrowing trên Binance Smart Chain vẫn còn rất non trẻ và khó để cạnh tranh với dự án khổng lồ trên Ethereum (bằng chứng rõ nhất là lượng TVL). Các dự án như Alpha Finance và Cream Finance cũng đã phải phát triển hệ sinh thái của mình song song trên Ethereum (Như việc Cream v2 và chặng đường sáp nhập với Yearn)

Tuy nhiên với việc hệ sinh thái Binance Smart Chain vẫn đang lớn mạnh và với Roadmap 2021 của Venus thì anh em nghĩ sao về tiềm năng của các nền tảng Lending trên Binance Smart Chain.

Yield Optimization

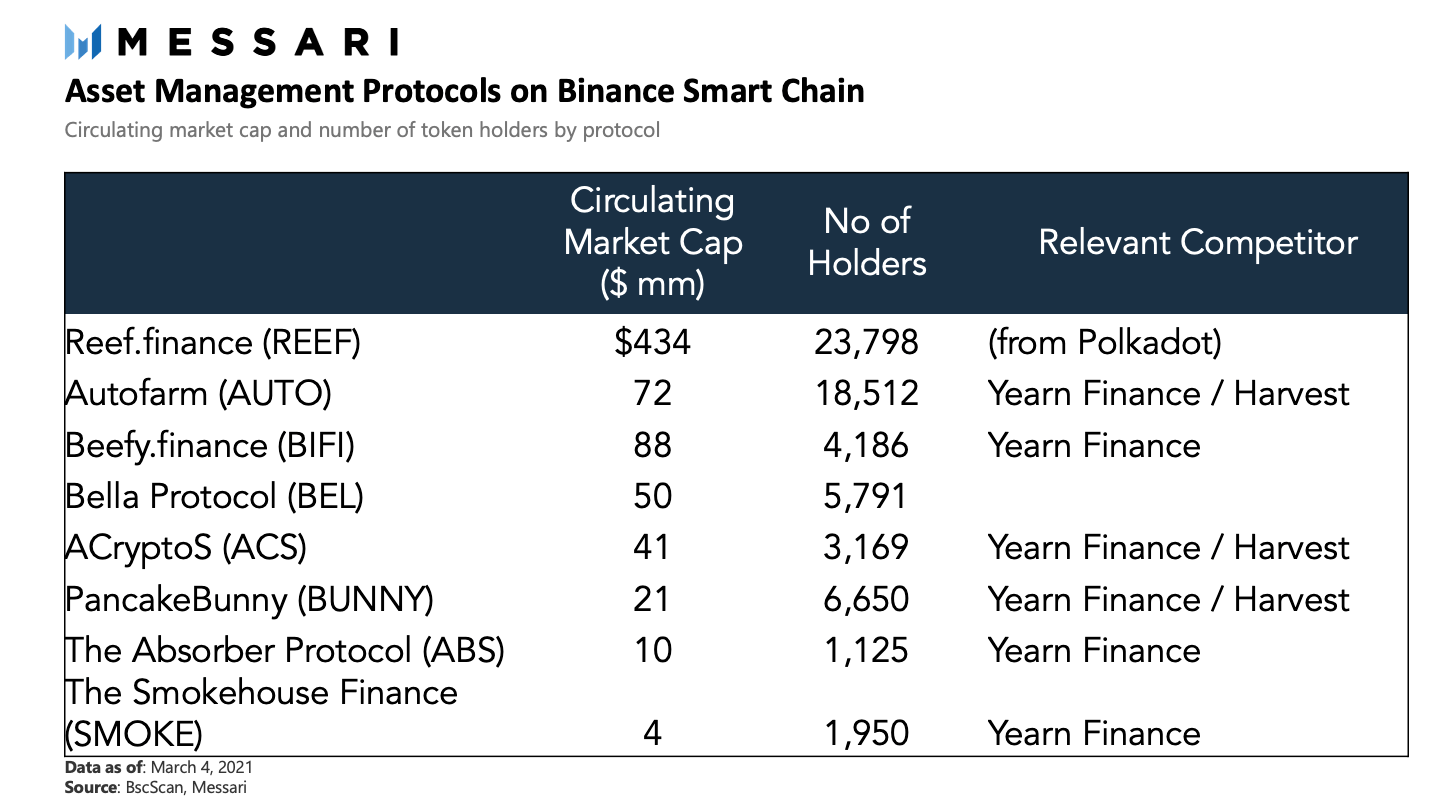

Các dự án về Yield Optimization - các giải pháp tối ưu lợi suất liquidity và yield farming trên BSC có nét tương đồng với các dự án trên Ethereum như Yearn Finance và Harvest Finance.

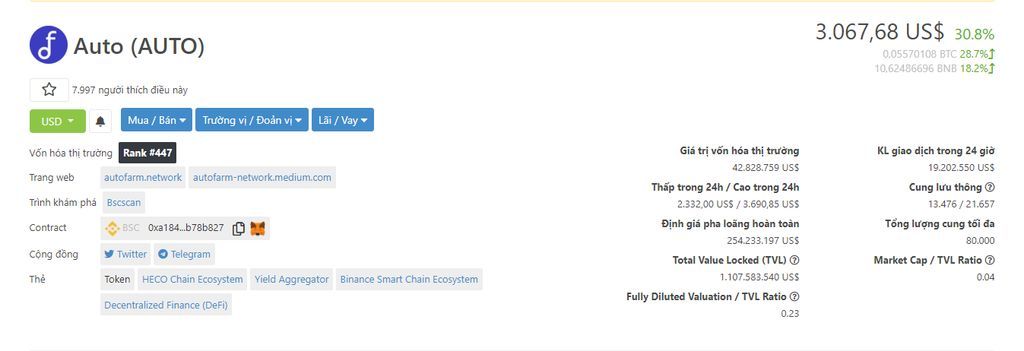

Autofarm tổng hợp các vaults trên BSC và triển khai các chiến lược để tối ưu Farming nhằm giúp users tối ưu lượng Yield của mình, để đơn giản thì AUTO có thể coi là một phiên bản của Yearn Finance trên BSC.

Autofarm là protocol có lượng TVL lớn thứ 3 trên BSC với 1.2 tỷ USD.

So sánh với yEarn Finance - một gã khổng lồ trên thị trường DeFi chỉ có lượng TVL ở khoảng 720 triệu USD chúng ta có thể thấy điều này khá khó hiểu.

Theo mình, lý do mà lượng TVL của AUTO có thể đạt được con số như vậy là do việc tích hợp các giải pháp tối ưu Farming trên cả Hecochain - Một Blockchain cũng đang rất hot gần đây khi MDEX luôn đứng top 1 về khối lượng giao dịch trên thị trường DeFi. Ngoài ra không loại trừ khả năng sàn CEX Binance và PancakeSwap tận dụng công cụ tối ưu Yield trên AUTO khiến nền tảng này đạt TVL cao như vậy.

Về ý tưởng dự án mình không đánh giá cao AUTO khi là một bản “fork” của yEarn với mức phí rẻ hơn. Tuy nhiên điều đáng chú ý là tiềm năng tăng giá của AUTO mình nghĩ là còn khá nhiều khi TVL khá lớn nhưng Market cap lại rất nhỏ.

Với cơ chế Deflation dùng Vault Fees (1.5 - 3%) từ lợi nhuận của users để buy - back & burn khiến tổng cung giảm thì AUTO cũng là một cơ hội mình nghĩ anh em nên theo dõi.

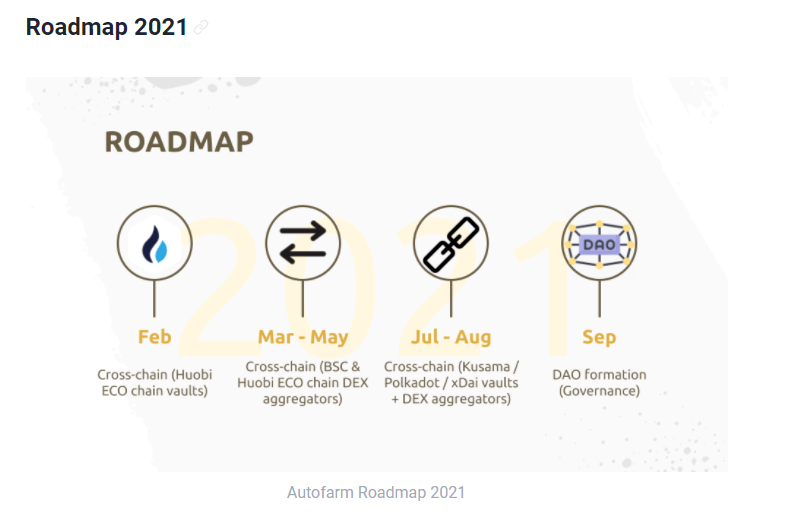

Roadmap cũng cho thấy AUTO có kế hoạch tích hợp cross-chain vaults cho khả năng tối ưu Yield ở trên nhiều nền tảng, mình thấy đây là điểm khá đáng chú ý với dự án này.

So sánh với yEarn Finance dù có lượng TVL lớn hơn, nhưng mình thấy AUTO cũng không thể so sánh được với yEarn do đứng sau yEarn là “bố già DeFi” Andre với các sản phẩm rất đa dạng và đột phá.

Ngoài ra, mình thấy còn các dự án khác về Yield Optimization có mức Market Cap/ TVL khá hấp dẫn ở mức 0.05, anh em có thể tìm hiểu thêm.

Anh em cũng cần chú ý tới các rủi ro khi sử dụng các nền tảng tối ưu Yield bao gồm: Rủi ro impermanent loss, Rủi ro Smart Contract, … Các nền tảng trên BSC hiện tại mình đang thấy có khá nhiều vụ tấn công như Cream và Alpha bị hack hay gần đây PancakeSwap cũng bị hacker động tay tới.

Do đó khi sử dụng các công cụ tối ưu Yield Farming thì anh em nên check kỹ dự án xem ai chịu trách nhiệm cho Smart Contract (Profile có ổn áp không) và đơn vị Audit cho dự án có uy tín không.

Tóm lại, về mảng Yield Optimization trên BSC mình không đánh giá cao các dự án khi ý tưởng không mới, lợi thế cạnh tranh chỉ nằm ở việc phí giao dịch rẻ và hiện tại BSC đang phát triển nên incentives cho các liquidity providers đang rất lớn nên các nền tảng này được hưởng lợi.

Còn về dài hạn thì mình thấy các dự án Yield Optimization trên BSC cần phải có ý tưởng đột phá trong cuộc chơi DeFi này để tồn tại lâu hơn.

NFTs và Các lĩnh vực khác

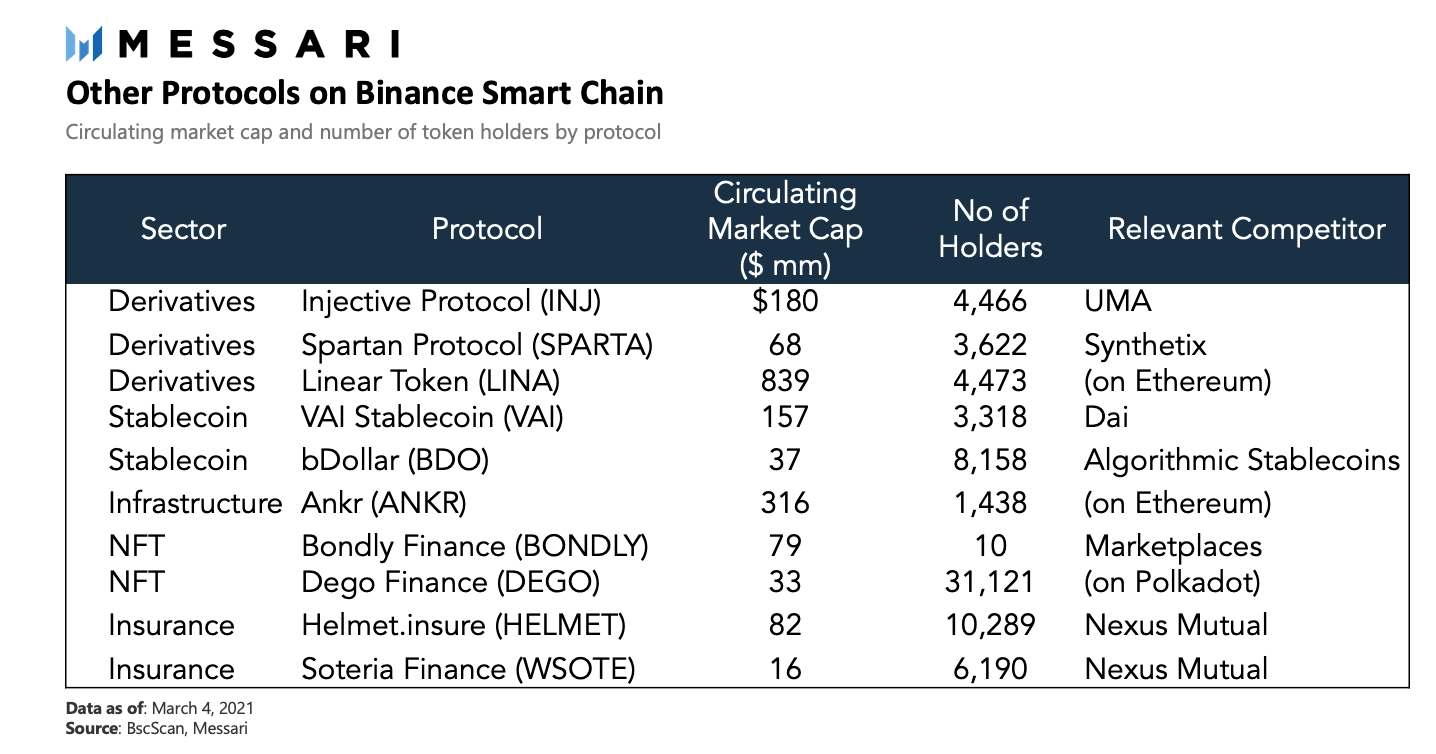

Ngoài các lĩnh vực nêu trên, hệ sinh thái Binance Smart Chain còn sở hữu các nền tảng trên tất cả các lĩnh vực DeFi có thể kể đến như: Injective là một bản “fork” của UMA trong lĩnh vực Derivatives; Spartan có thể coi là Synthetix trên BSC. Hay ở mảng Stablecoin cũng có các dự án đang phát triển (ở cả Backed Stablecoins lẫn Algorithmic Stablecoins).

Derivatives và Synthetic Assets

Với các mảng khác như Derivatives, Synthetic Asset hay Insurance hiện tại mình chưa thấy có dự án nào thực sự nổi bật trên Binance Smart Chain. Tuy INJ được liệt kê vào list các dự án Derivatives nhưng dự án chạy trên Layer 2 chứ không phải BSC.

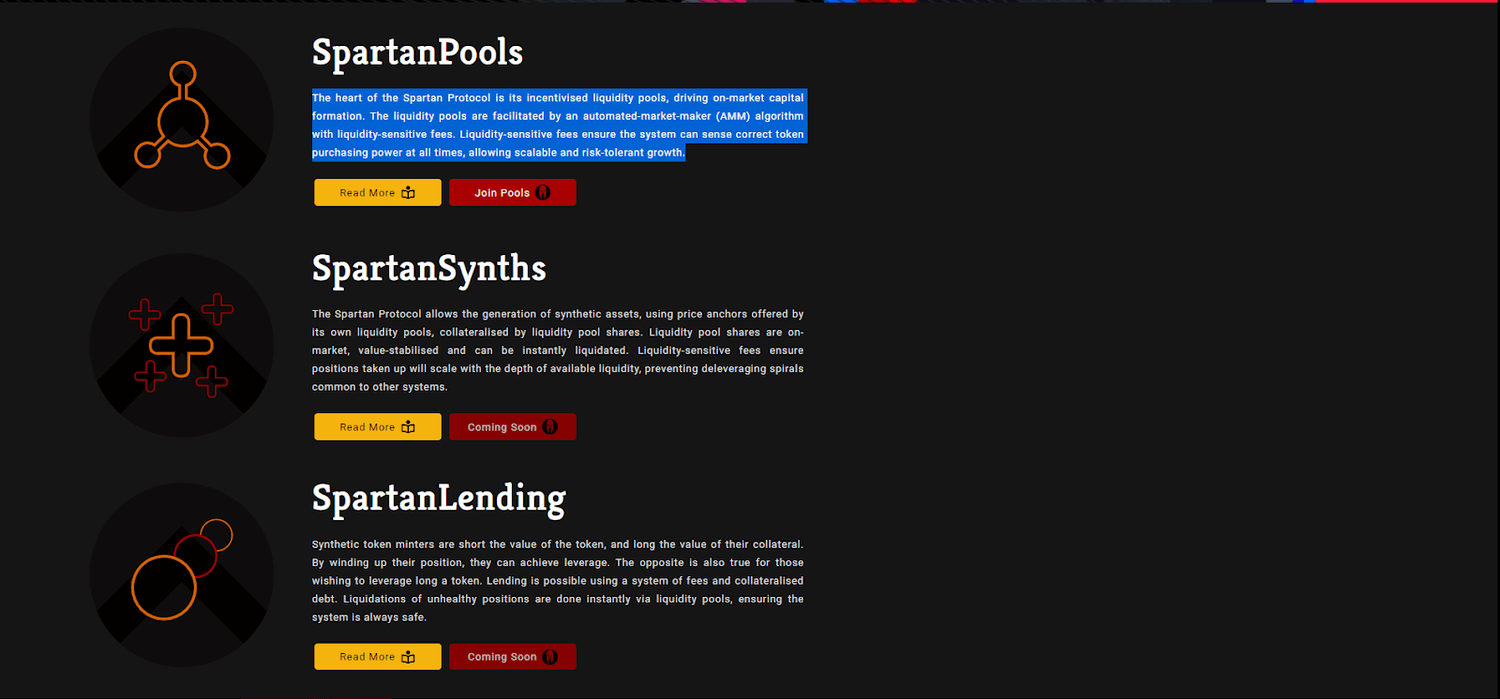

Hiện tại có dự án về Synthetic Assets và Derivatives trên BSC là Spartan Protocol, tuy nhiên dự án hiện tại mới chỉ có các sản phẩm về AMM và Liquidity Pool, các sản phẩm về Tài sản tổng hợp, Lending và Borrowing vẫn chưa được ra mắt.

Về mảng này bên Ethereum chúng ta có thể kể đến những cái tên như Perpetual Protocol, Nexus Mutual hay Synthetix là những ông lớn trong mảng này.

Trong mảng Synthetic Assets và Derivatives, Synthetix dường như chưa có đối thủ nào thực sự xứng tầm.

Tuy nhiên, nhìn vào lượng Volume giao dịch của Synthetix với tổng khối lượng chỉ ở mức 3.8 tỷ USD và khối lượng giao dịch 3.2 triệu USD trong 24h qua thì mình nhận thấy con số này là quá nhỏ so với thị trường Phái sinh và Tài sản tổng hợp trong thị trường tài chính truyền thống (Lên tới 1.2 triệu tỷ USD số liệu 2017).

Một vấn đề mình nhận thấy là việc tốc độ giao dịch đóng vai trò khá quan trọng trong lĩnh vực Derivatives, cả 2 mạng lưới Ethereum và BSC đều khá chậm so với các sàn giao dịch tập trung ảnh hưởng rất nhiều tới giao dịch và mức độ đòn bẩy cho phép.

Ở lĩnh vực này hiện tại mình thấy nếu chỉ chạy trên Binance Smart Chain hay Ethereum thì sẽ khó có thể phát triển mạnh được. Các dự án trong lĩnh vực Derivatives và Synthetic Asset hiện tại nếu chuyển lên Layer 2 với mức phí giao dịch gần như bằng 0 và tốc độ giao dịch cao sẽ được mình đánh giá cao hơn.

Và với việc Synthetix sắp triển khai kế hoạch chuyển lên Layer 2 và Injective Protocol được xây dựng sẵn là nền tảng hoạt động trên Layer 2 thì mình thấy tiềm năng ở mảng này của BSC là khá mơ hồ.

Đọc thêm: Synthetic Asset là gì? Tiềm năng không giới hạn của Synthetic Asset

NFT

NFTs hiện tại đang là chủ để hot trong thời gian gần đây, khi có các thông tin về một video được giao bán với giá 6 triệu USD, hay một dòng tweet của người nổi tiếng có thể có giá trị giao dịch lên tới hàng trăm ngàn USD.

Hệ sinh thái BSC cũng đang tập trung phát triển các dự án về NFTs, đáng chú ý gần đây, một nền tảng mới có tên là Binance Punks - là bản sao của CryptoPunks trên Ethereum đã raise được 2.2 triệu USD (10,089.5 BNB) để mint ra các Bunks NFT.

Ngoài ra, trên BSC cũng có các dự án khác cũng đang triển khai các dự án liên quan tới NFTs như PancakeSwap cung cấp các NFTs bằng cách bán cho users hay như Bakery đã triển khai chợ giao dịch NFTs để tránh cạnh tranh trực tiếp với CAKE trong mảng AMM.

Thị trường NFT hiện tại có trị giá hơn 100 triệu USD và đang có dấu hiệu bùng nổ, theo anh em liệu sẽ có một sự kiện như Crypto Kitties xảy ra trên Binance Smart Chain?

Đọc thêm: Tìm hiểu về NFT

Lời kết

Hiện tại Binance Smart Chain là một Blockchain phát triển rất mạnh với các sản phẩm dịch vụ trên thị trường DeFi mình cho là khá đầy đủ, đáp ứng được hầu hết các nhu cầu của anh em với các dự án gần như được “fork” ra từ Ethereum nhưng với mức phí giao dịch và thời gian dễ chịu hơn rất nhiều.

Trên đây mình đã cung cấp cho anh em một bức tranh tổng quan về hệ sinh thái DeFi trên Binance Smart Chain. Anh em thấy hệ sinh thái còn thiếu những sản phẩm gì? Tiềm năng về dài hạn sẽ ra sao?

Ngoài ra, nếu anh em thấy hứng thú mình sẽ có bài viết đi sâu vào từng lĩnh vực DeFi, hãy comment xuống dưới để mình biết ý kiến của anh em.