Phân tích dự án Uncollateralized Lending - Nền tảng nào hoạt động hiệu quả?

Theo dữ liệu được công bố bởi TrueFi vào năm 7/2021, thị trường cho vay tín chấp trong thị trường truyền thống có vốn hoá đạt 11,000 tỷ USD. Đây là con số cao gấp 220 lần so với DeFi TVL ở thời điểm hiện tại (50 tỷ USD).

Vì vậy, nếu như mảng Uncollateralized Lending có thể mở rộng sang DeFi và tận dụng được thế mạnh của nó thì chúng có thể thu hút thêm rất nhiều người tham gia. Vì vốn dĩ các nhà đầu tư nhỏ lẻ (retail investor) trong thị trường crypto là những người có thể chấp nhận rủi ro cao.

Nếu như bài viết Top 5 dự án Uncollateralized Lending tại đây đã liệt kê 5 dự án nổi bật là TrueFi, Maple Finance, Goldfinch, Clearpool và Atlendis thì bài viết này sẽ tập trung phân tích mô hình hoạt động, các điểm nổi bật cũng như so sánh hiệu suất giữa các dự án này.

TrueFi

TrueFi là nền tảng cho vay không cần thế chấp của TrustToken (nay đã đổi tên thành Archblock). Ngoài ra, Archblock còn có sản phẩm TrueFX, đây là nhánh phát hành ra các Stablecoin trong có TUSD. Tính đến nay, TrueFi đã huy động được 12.5 triệu USD từ các nhà đầu tư lớn như a16z, Blocktower, Founders Fund,...

Tìm hiểu thêm về TrustToken (Archblock) tại đây.

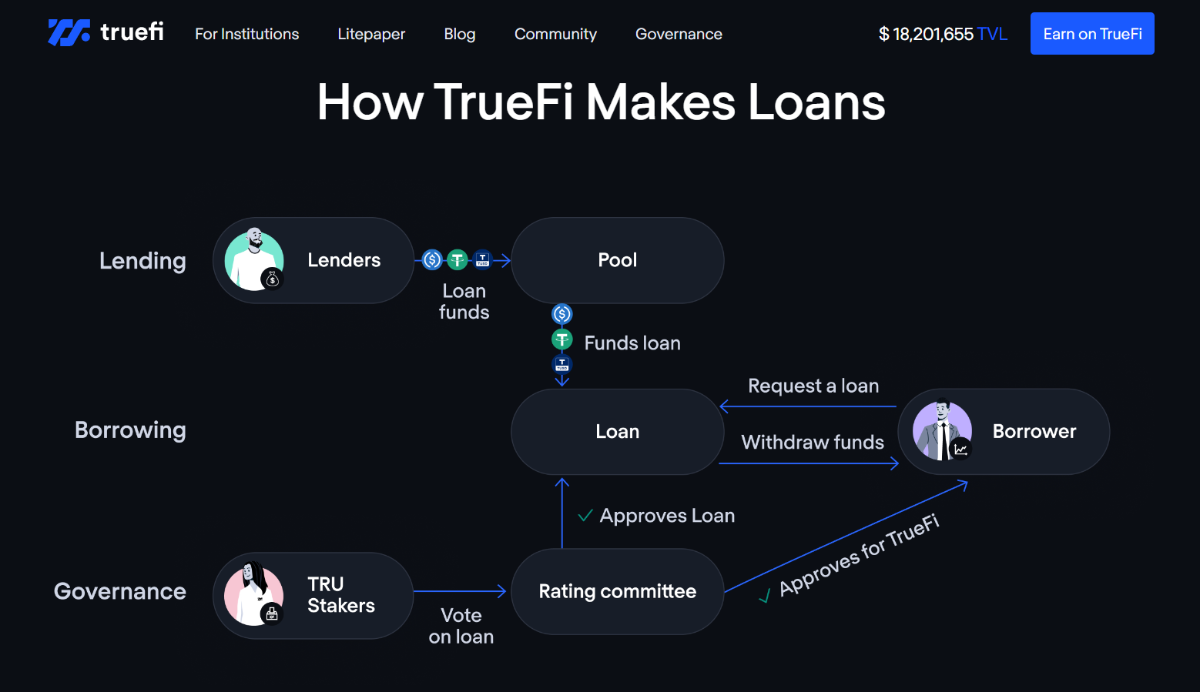

Mô hình hoạt động

Mô hình hoạt động của TrueFi sẽ bao gồm 3 thực thể tham gia chính là:

- Borrower (Bên cần vay): Đây sẽ là các công ty, tổ chức tài chính cần vay tiền. Họ sẽ nộp đơn đăng ký vào nền tảng TrueFi và được đội ngũ TrueFi xét duyệt điểm tín dụng trước khi hợp đồng vay này được niêm yết thành các liquidity pool trên protocol.

- Lenders (Bên cho vay): Đây sẽ là các người dùng trong thị trường crypto có dư vốn, muốn kiếm lợi nhuận cao và có thể chấp nhận rủi ro cao. Họ sẽ gửi vốn (thường là Stablecoin) vào các pool để Borrowers sau đó nhận về lãi suất.

- TRU staker: Staker của TRU cũng đóng vai trò quan trọng vì họ sẽ biểu quyết để đưa ra các quyết định về protocol cũng như đánh giá điểm tín dụng đối với bên cần vay. Ngoài ra, TRU staker cũng được chia sẻ doanh thu. Trong một năm vừa qua, mức APR đạt được là 30%.

Đối với sản phẩm dành riêng cho các tổ chức tài chính lớn, TrueFi còn có sự tham gia của Portfolio Managers (Người quản lý danh mục đầu tư). Họ có thể tạo ra các quỹ hoạt động minh bạch On-chain và tuỳ chỉnh nhiều thông số các khác nhau như thời hạn, phí dịch vụ, yêu cầu KYC,... để giúp họ quản lý hoạt động tài chính một các dễ dàng.

Điểm nổi bật của TrueFi

- Tính đến nay, TrueFi đã triển khai các khoản vay với giá trị 1.74 tỷ USD và tạo ra doanh thu hơn 40 triệu USD do các lenders (người cho vay) trong DeFi.

- TrueFi đã hoàn tất các khoản cho vay cho Wintermute, Amber Group, FBG Group, Jump Crypto, Hodlnaut, Multicoin, mngr.io, Nascent, GSR Markets,... để tạo ra lợi nhuận cho Lenders.

- TrueFi được hỗ trợ bởi Archblock, đây là công ty phát hành TUSD và có tiềm lực lớn trong thị trường crypto.

- TrueFi có thể giúp người dùng kiếm lợi nhuận 10% trên Stablecoin USDT, USDC thay vì 2-3% như các Collateral Lending protocol khác như Aave, Compound.

- TrueFi ra mắt Backstop Fund, đây là quỹ bảo trợ để bù đắp các khoản thiệt hại nếu như TrueFi gặp phải nợ xấu, điều này tương tự như SAFU Fund của Binance.

- TrueFi sẽ ra mắt structure finance để phân chia các sản phẩm đầu tư có rủi ro khác nhau thành một nhóm (gọi là Tranches). Điều này giúp người tham gia có thể tiếp cận sản phẩm tuỳ vào khẩu vị rủi ro của mỗi người.

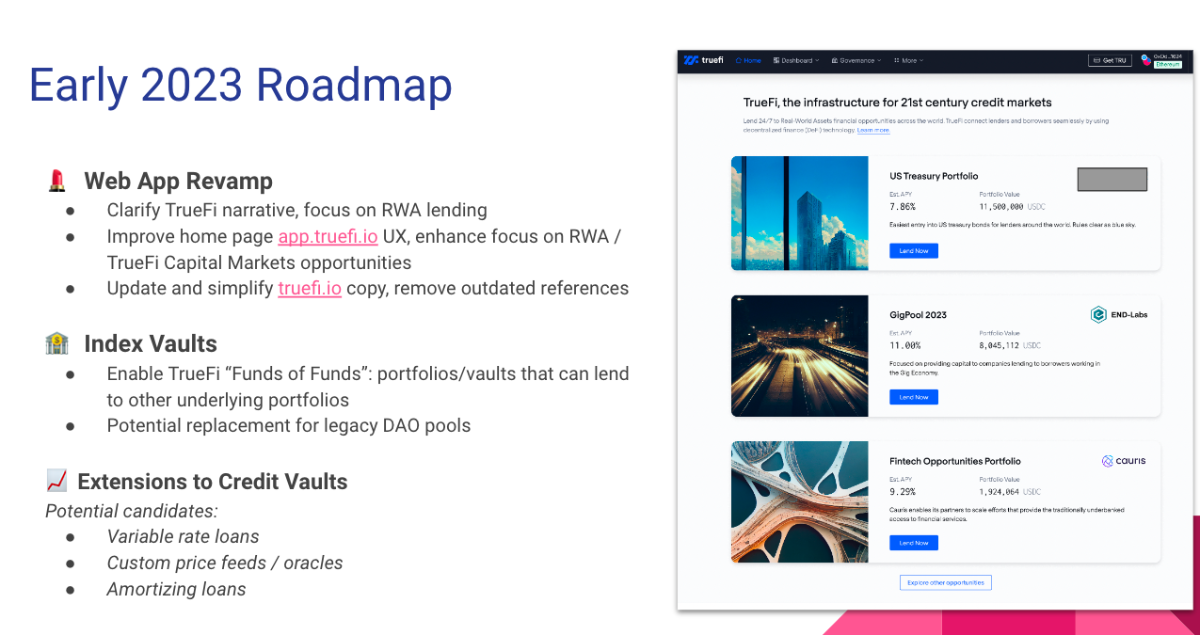

- Tập trung vào việc hỗ trợ thế chấp Real World Assets, giúp tăng thanh khoản và tăng ứng dụng của tài sản thực trong DeFi.

Tìm hiểu thêm về TrueFi (TRU) tại đây.

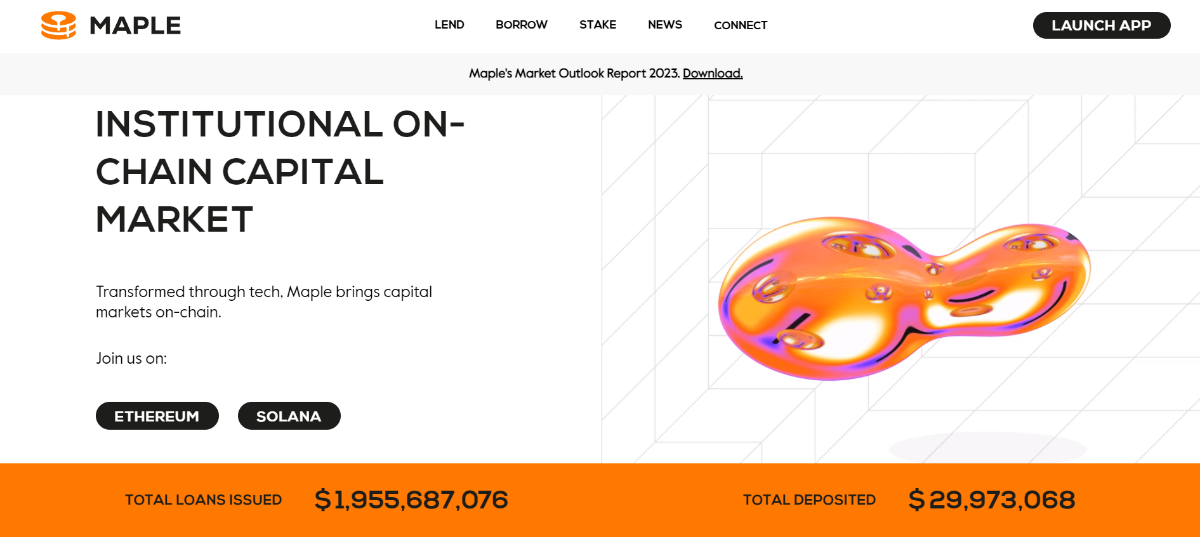

Maple Finance

Maple Finance là nền tảng cho vay không thế chấp được thành lập vào năm 2019. Tính đến nay, Maple đã huy động được 2.7 triệu USD từ nhiều nhà đầu tư như Framework Ventures, Polychain, FBG Capital,...

Tìm hiểu thêm về Maple Finance (MPL) tại đây.

Trang chủ Maple Finance.

Mô hình hoạt động của Maple Finance

Mô hình hoạt động của Maple Finance khá tương tự TrueFi để kết nối các tổ chức tài chính với người có vốn nhàn rỗi trong DeFi. Hiện tại, Maple đã hoạt động trên 2 chain là Ethereum và Solana.

Trong đó pool Ethereum đang có nhiều khách hàng hơn, còn phía Solana thì Maple đang hợp tác với Cedora để triển khai các pool cho vay riêng. Về phía Cedora, họ là đơn vị có nhiều năm kinh nghiệm trong việc quản lý tài sản, đánh giá rủi ro. Vì vậy, họ sẽ hỗ trợ Maple trong việc kết nối với đánh giá điểm tín dụng của các tổ chức tài chính.

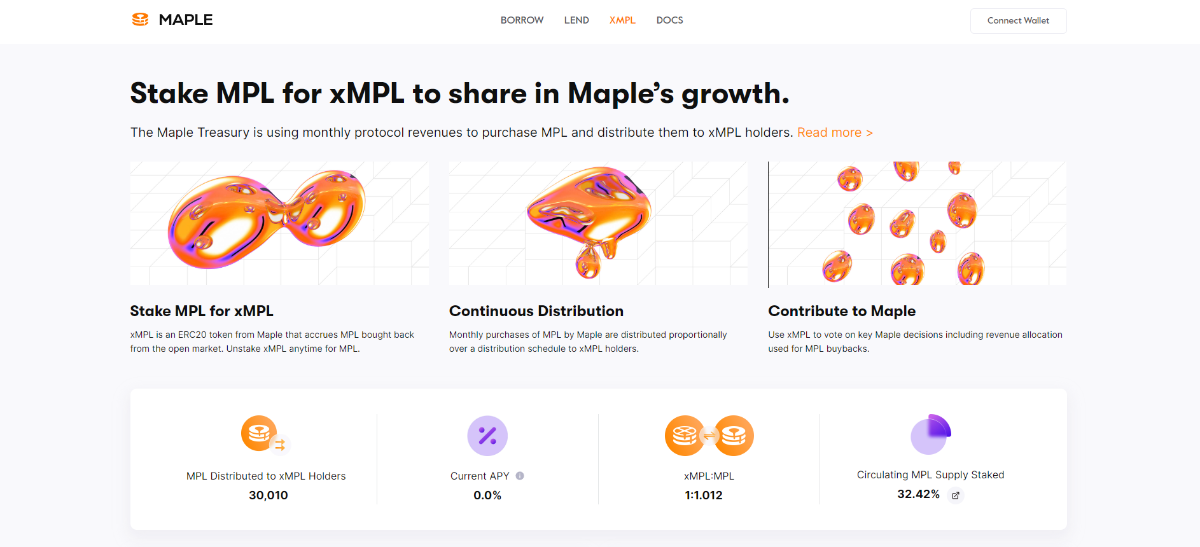

Đối với người dùng nhỏ lẻ, các bạn có thể gửi USDC hoặc ETH cho vay để kiếm lợi nhuận. Ngoài ra, MPL holder cũng nhận được % doanh thu của dự án nếu như họ stake MPL thành xMPL.

Điểm nổi bật của Maple Finance

- Tính đến nay, Maple Finance đã cho vay thành công 1.9 tỷ USD và tạo ra lợi nhuận 46 triệu USD dành cho các lenders trong thị trường.

- Maple Finance có nhiều khách hàng là các công ty lớn như Circle, Nascent, Maven II Company, Aqru Receivables, Orthogonal Trading, Icebreaker Finance, M11 Credit... Trong đó M11 Credit là một trong những khách hàng trung thành đã hoàn thành nhiều đợt vay tiền trên Maple.

- Ngoài ra, Maple cũng liên kết với nhiều sàn giao dịch và công ty tài chính trong Crypto như Coinbase, Gemini, Fireblocks,... để tạo ra các sản phẩm CeDeFi giúp Maple tiếp cận vốn tốt hơn còn đối tác có cơ hội tạo ra lợi nhuận.

- Với Maple Finance, lenders có thể tạo ra lợi nhuận từ 8-10% với Stablecoin so với 2-3% của các Collateral lending khác như Aave, Compound.

- Tuy nhiên, Maple Finance có hạn chế nhỏ là trong năm nay, họ chưa công bố roadmap phát triển sản phẩm của mình.

Goldfinch

Goldfinch là nền tảng cho vay không thế chấp dành được ra mắt vào năm 2020 bởi các nhân viên từ Coinbase. Tính đến nay, Goldfinch đã huy động 36 triệu USD từ các nhà đầu tư như 16z, Coinbase Ventures, Variant, Kindred Ventures, SV Angel, A Capital,....

Tìm hiểu thêm về Goldfinch (GFI) tại đây.

Mô hình hoạt động của Goldfinch

Mô hình hoạt động của Goldfinch không khác TrueFi hay Maple Finance về bên cần vay và bên cho vay. Tuy nhiên, Goldfinch có điểm đặc biệt là họ chia một khoản vay thành nhiều mức rủi ro khác nhau. Đây là sản phẩm Structured Finance tương tự Saffron Finance hay Tranchess.

Ví dụ: Công ty A cần vay một số tiền với số tiền lãi là 10% trong thời hạn nhất định. Goldfinch sẽ chia thành 2 nhóm rủi ro.

- Nhóm 1: Gửi tiền và nhận lãi 5%. Nếu công ty vỡ nợ, nhóm này sẽ được đền bù tổn thất trước.

- Nhóm 2: Gửi tiền và nhận lãi 15%. Nếu công ty vỡ nợ, nhóm này sẽ chịu rủi ro cao hơn nhưng lãi suất nhận về cũng cao hơn.

Đối với khách hàng không muốn chịu rủi ro cao, họ có thể tham gia Goldfinch Senior Pool. Đây là pool do Goldfinch quản lý giúp bạn phân bổ vốn thành nhiều khoản đầu tư khác nhau để giảm thiểu rủi ro vỡ nợ của các công ty.

Đối với GFI holder, họ có thể tham gia vào việc quản trị hoặc cung cấp thanh khoản để kiếm GFI. Tuy nhiên, họ không thể stake GFI đơn thuần để nhận thưởng hoặc stake GFI để nhận chia sẻ doanh thu như mô hình của TrueFi hay Maple Finance.

Điểm nổi bật của Goldfinch

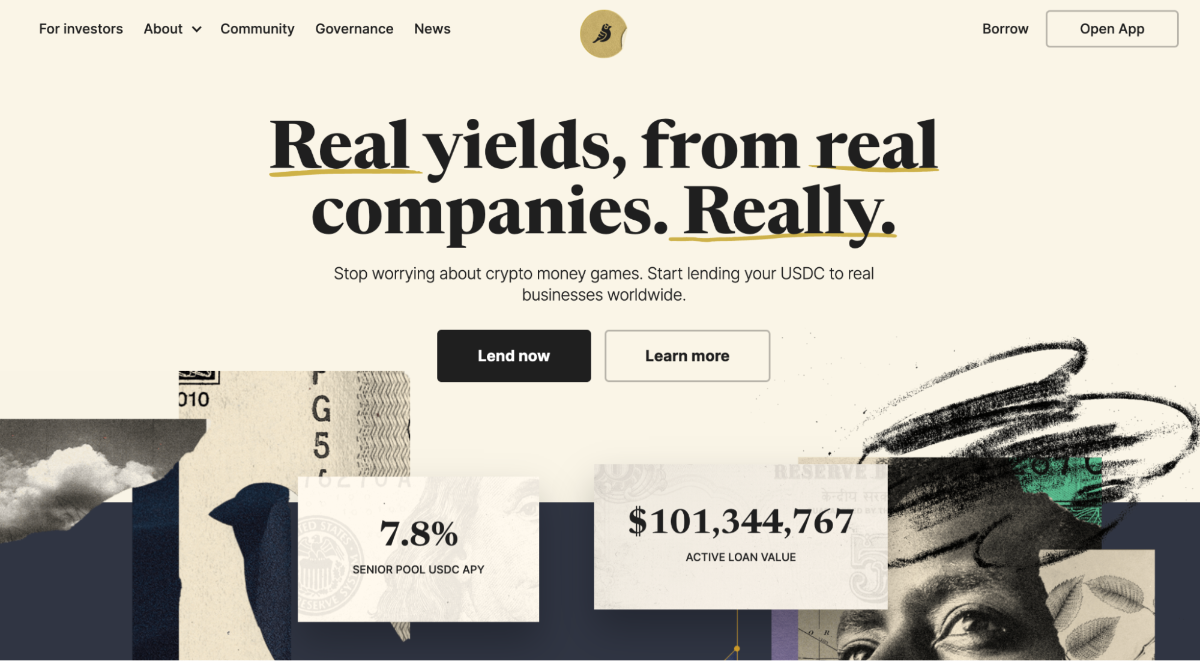

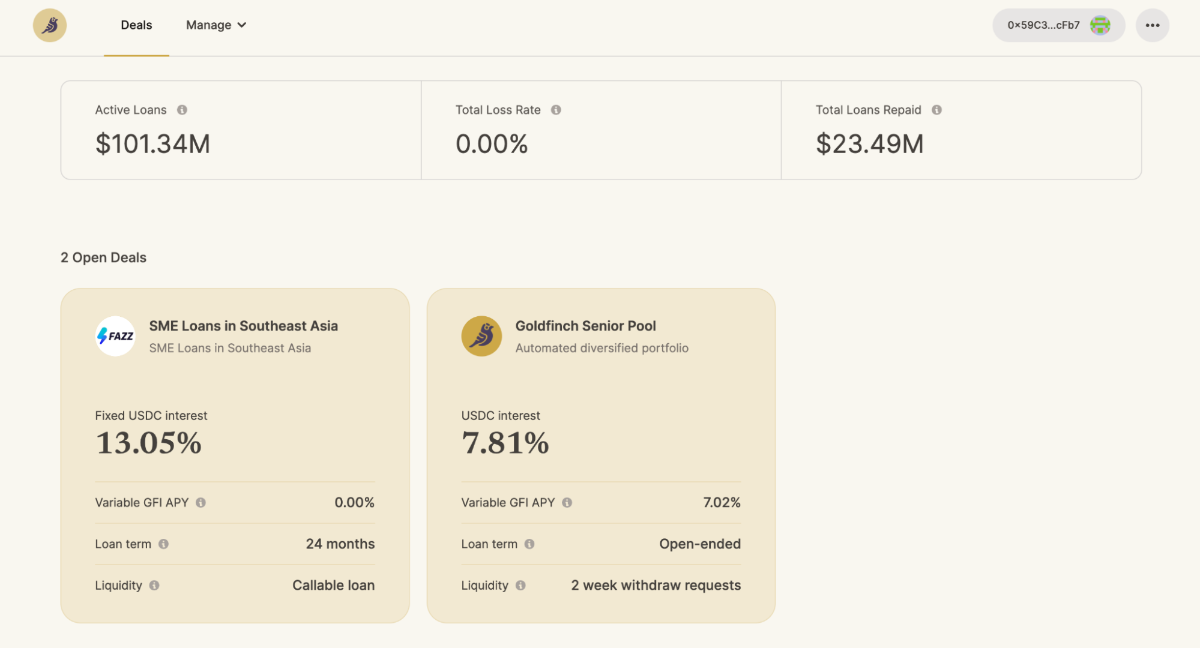

- Tính đến nay, Goldfinch đã cho vay với tổng số tiền hơn 101 triệu USD. Số nợ đã trả được cộng với lãi suất là 23.49 triệu USD và chưa bao giờ vướng phải các trường hợp vỡ nợ gây thất thoát tài sản của người dùng.

- Một số khách hàng của Goldfinch là Tugende, Almavest, Cauris, Greenway via Almavest, Addem Capital, Fazz,... Đây là các công ty truyền thống và không liên quan đến crypto nhiều như khách hàng của TrueFi.

- Goldfinch tạo ra lợi nhuận trung bình là 8-15%+ đối với USDC. Đây là con số cao hơn so với 2-3% của Collateral Lending protocol như Aave.

Clearpool Finance

Clearpool Finance là nền tảng cho vay tín chấp hoạt động trên Ethereum và Polygon. Tính đến nay, Clearpool đã huy động 3 triệu USD từ nhiều quỹ như Arrington Capital, HashKey, Sequoia India, Sino Capital, Wintermute, FBG Capital, Huobi Ventures, Kenetic Capital.

Mô hình hoạt động của Clearpool

Tương tự như TrueFi, Clearpool cũng có 2 nhóm người dùng chính là Borrowers (các công ty cần vay tiền) và Lenders (người dùng trong crypto có dư vốn cho vay). Tuy nhiên, họ có 3 điểm khác biệt.

- Clearpool chia ra 2 dạng pool là Permissionless và Prime. Đối với 2 pool này bên Borrowers đều phải nộp đơn xét duyệt với Clearpool trước khi đợt vay. Tuy nhiên, Lenders bên Permissionless thì không cần KYC còn Lenders bên Prime thì cần KYC.

- Hiện tại họ chưa giải thích rõ vì sao tách ra làm 2 pool. Tuy nhiên, theo góc nhìn từ Coin98 Insights thì Prime có liên kết với đối tác KYC chặt chẽ hơn cũng như có quy trình kiểm tra tránh rửa tiền. Vậy vậy các Borrowers bên Prime có thể vay nhiều hơn.

- Nếu đa số các token của Uncollateralized Lending được dùng để governance và incentive thì CPOOL có thể được stake bảo cơ chế định giá lãi suất của Clearpool. Từ đó kiếm lợi nhuận cho holder khoảng 8.9% APR.

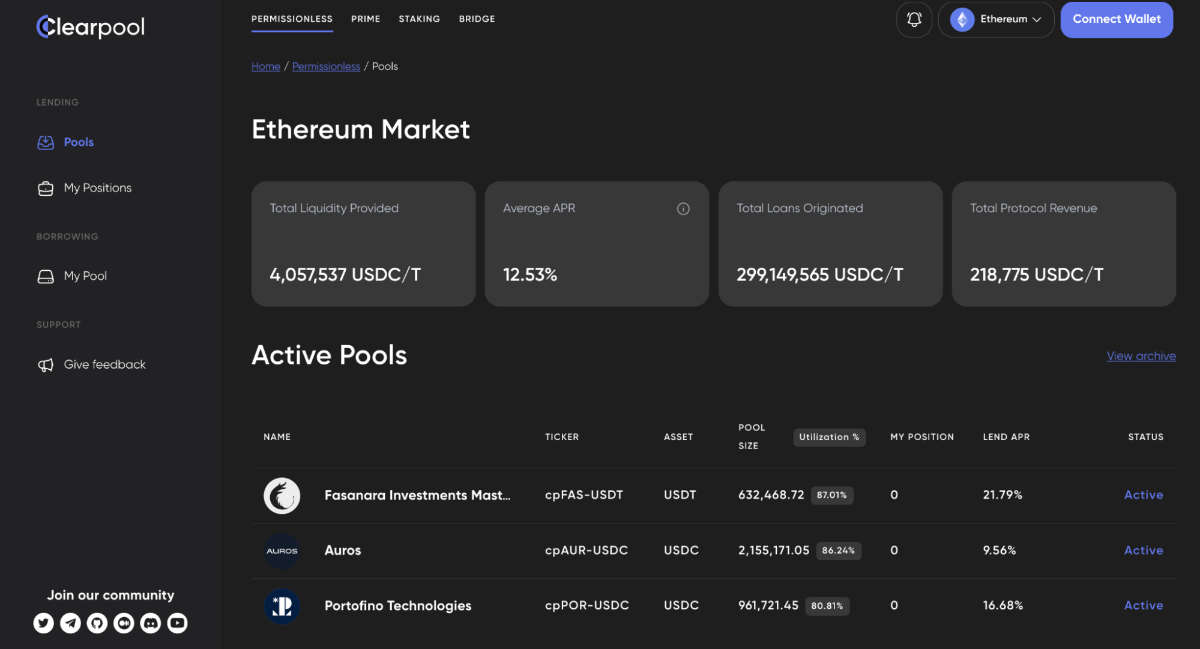

Điểm nổi bật của Clearpool

- Tính đến nay, Clearpool đã cho vay với tổng số tiền hơn 380 triệu USD và tạo ra lợi nhuận 264,000 USD cho các lenders.

- Clearpool có một số khách hàng nổi bật là Amber Group, Nibbio, Wintermute, Folkvang, FBG Capital, Bastion Trading, Auros, Portofino Technologies,... Đây là các khách hàng khá giống TrueFi nhưng họ vay ở Clearpool với quy mô nhỏ hơn.

- Clearpool tạo ra mức lợi nhuận trung bình là 12% đối với Stablecoin (bao gồm phần thưởng CPOOL dành cho lenders). Đây là con số cao hơn so với 2-3% của Collateral Lending protocol như Aave.

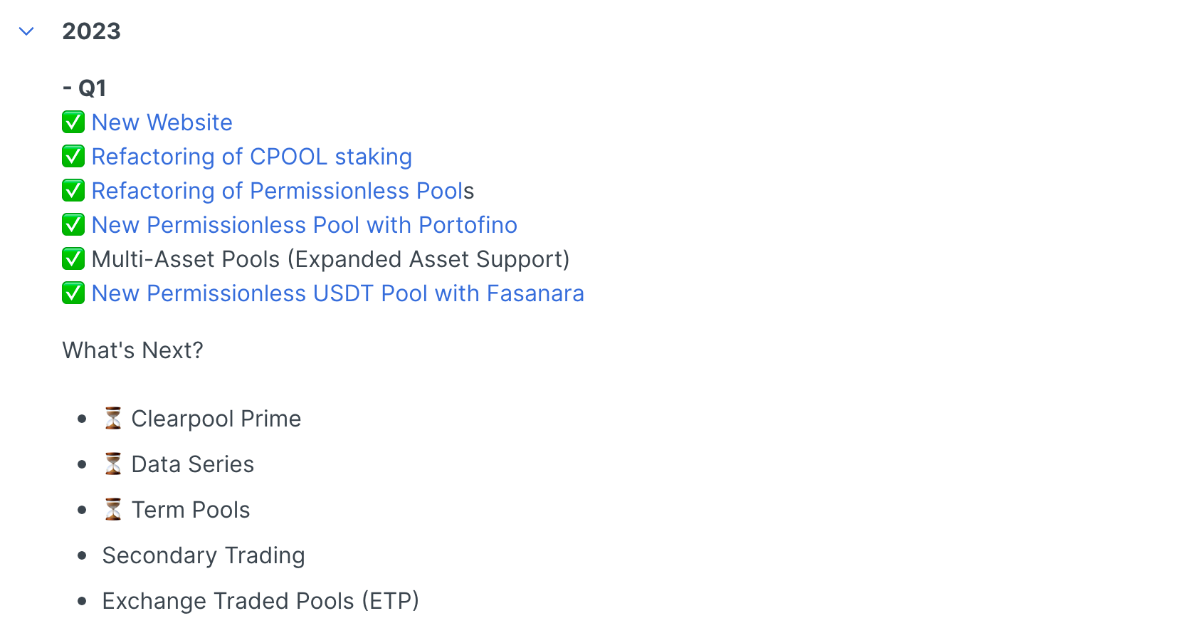

- Trong tương tới, Clearpool sẽ hỗ trợ cho vay nhiều tài sản hơn đồng thời ra mắt nhiều sản phẩm hơn như Exchange Traded Pools, Secondary Trading để phục vụ nhiều khách hàng hơn.

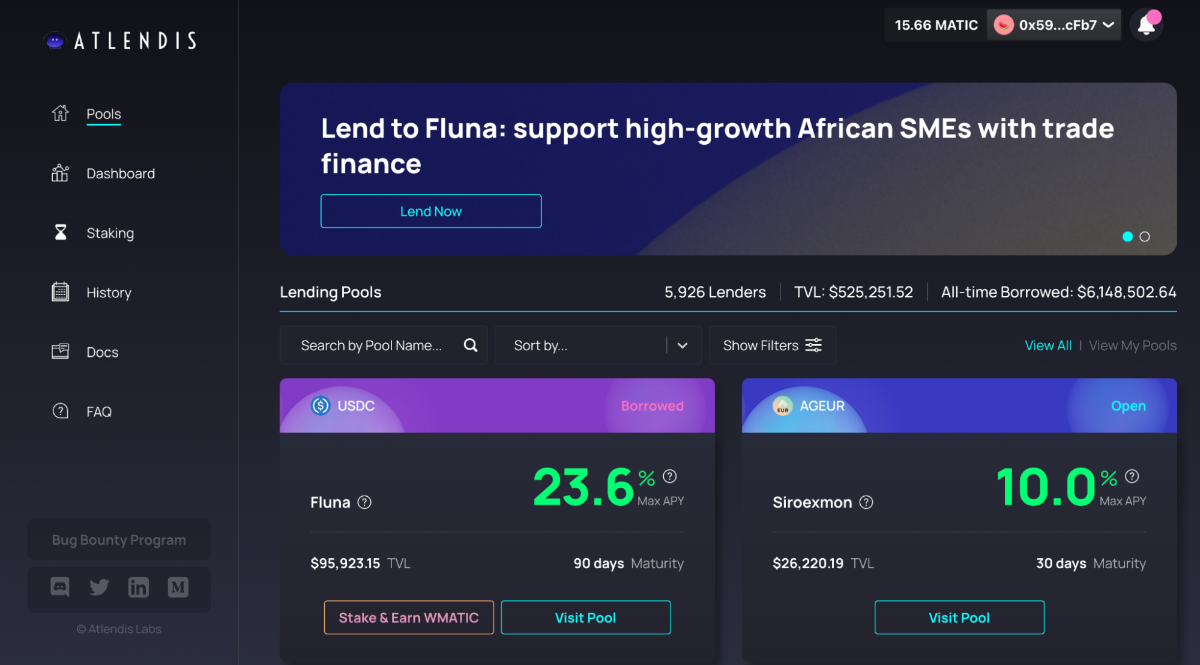

Atlendis

Atlendis là nền tảng cho vay không thế chấp ra mắt vào đầu năm 2020 và định hướng hoạt động trên Ethereum và Polygon. Đây là sản phẩm được dẫn dắt bởi các cựu nhân viên của ConsenSys. Tính đến nay, Atlendis đã huy động được 4.4 triệu USD từ AngelDAO, Defiance Capital, Digital Currency Group, Divergence Ventures, Lemniscap, ParaFi Capital,...

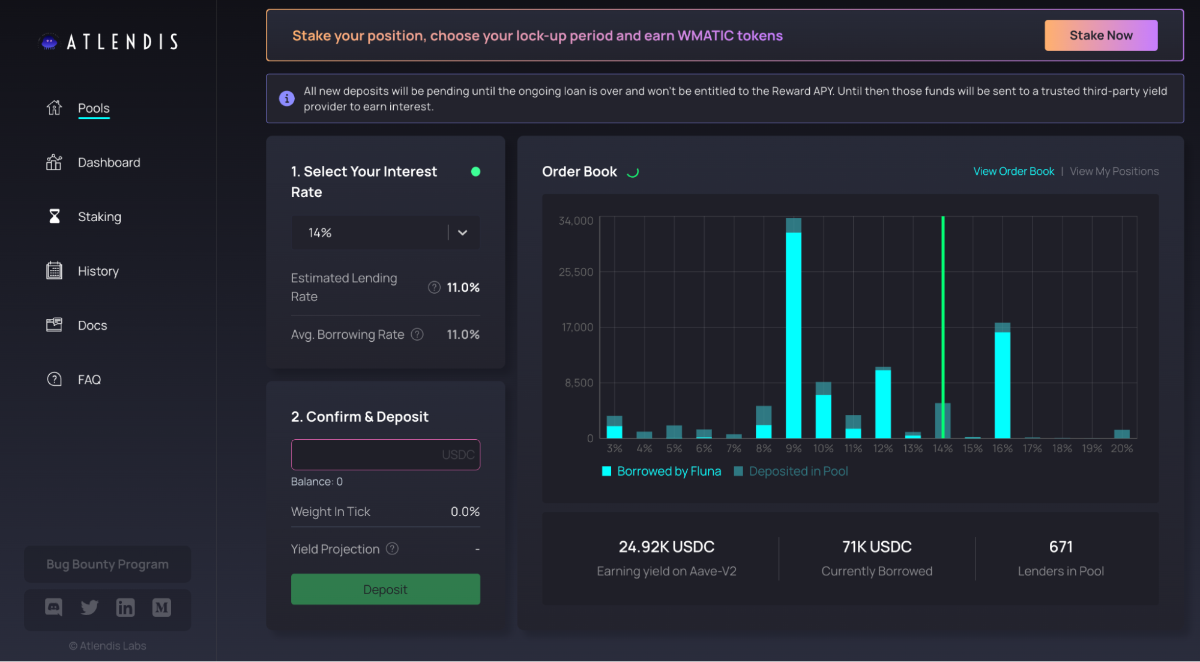

Mô hình hoạt động của Atlendis

Mô hình hoạt động của Atlendis không khác các dự án phía trên. Tuy nhiên, quy mô của Atlendis có phần nhỏ hơn nhiều. Hiện tại đa số các dự án chỉ hỗ trợ USDC hay USDT thì Atlendis đã mở rộng sang agEUR (Stablecoin của Angle Protocol).

Tuy nhiên, xét về mức độ chuyên nghiệp thông qua bảng báo cáo tài chính, các điều khoản và hợp đồng cho vay thì dự án Atlendis không cung cấp nhiều thông tin bằng các dự án TrueFi, Maple và Goldfinch.

Điểm đặc biệt của Atlendis là họ cho phép lenders có thể chọn mức lãi suất họ muốn nhận theo sổ lệnh. Lúc này lenders sẽ có sự cạnh tranh còn borrowers có thể chọn được mức lãi suất thấp nhất. Nếu như may mắn, bạn có thể cho vay số tiền mình với lãi suất cao nếu không có sự cạnh tranh của lenders.

Điểm nổi bật của Atlendis

- Hiện tại, Atlendis chỉ mới có 2 khách hàng cần vay là Fluna và Siroexmon. Dự án đã cho vay với tổng giá trị là 6 triệu USD và tạo ra 50,000 USD lợi nhuận.

- Atlendis có hợp tác với Cred Protocol để đánh giá điểm tín dụng đối với các dự án muốn vay. Điều này giúp các khoản vay an toàn hơn với lenders.

- Điểm khác biệt lớn nhất đối với Atlendis là họ chưa phát hành token như 4 dự án được đề cập phía trên. Trong tương lai, Atlendis sẽ được quản lý bởi DAO, còn ở thời điểm hiện tại, đội ngũ thành lập vẫn sẽ tiếp tục dẫn dắt dự án này.

- Atlendis là nơi tạo ra lợi nhuận cao nhất với Stablecoin. Tuy nhiên, lãi suất ở mức cao thường có thanh khoản rất thấp.

Tổng kết

Ở phần trên, bài viết đã cung cấp đầy đủ các thông tin về dự án Uncollateralized Lending. Trong phần này, bài viết sẽ so sánh và phân tích một số đặc điểm nổi bật của các dự án dựa trên quy mô và hiệu quả sử dụng vốn.

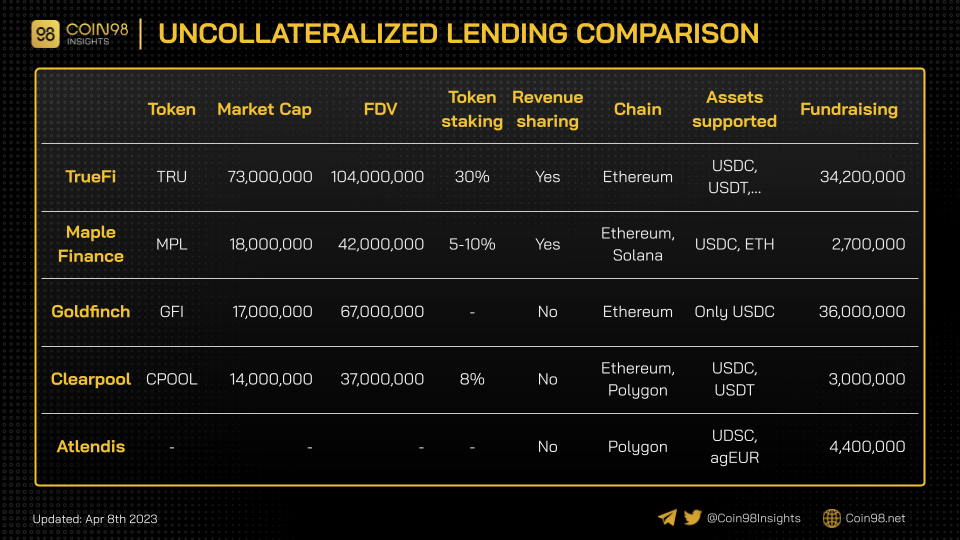

So sánh quy mô của 5 dự án Uncollateralized Lending

Dựa trên các số liệu có sẵn, chúng ta sẽ có dữ liệu như sau:

- Xét về vốn hoá: TrueFi > Maple Finance > Goldfinch > Clearpool > Atlendis.

- Xét về FDV: TrueFi > Goldfinch > Maple Finance > Clearpool > Atlendis.

- Xét về số vốn đã gọi: Goldfinch > TrueFi > Atlendis > Clearpool > Maple Finance.

Dựa trên những số liệu này, chúng ta có thể thấy rằng:

- TrueFi đang là dự án có quy mô lớn nhất và vượt trội so với các dự án còn lại. Tuy nhiên, vốn hoá của TRU phản ánh kết quả hoạt động của cả TrueFi và TrueFX (sản phẩm Stablecoin) chứ không chỉ riêng sản phẩm Uncollaterized Lending như các dự án còn lại.

- Xét về số vốn mà dự án đã gọi được, chúng ta có thể thấy Maple Finance đang có hiệu quả tốt nhất cho nhà đầu tư khi vốn hoá hiện của MPL tại đã gấp 6 lần. Chưa kể, Maple Finance cũng đang có hiệu suất hoạt động tốt (chi tiết phần sau).

- Ethereum vẫn là chain có nhiều dự án phát triển nhất vì có tính phi tập trung cao, thanh khoản cao, tính bảo mật và ổn định cao. Các chain còn lại cho dù được ra mắt như Solana hay Polygon vẫn không có người sử dụng.

- Chia sẻ doanh thu cho token holder là tính năng đặc biệt mà TrueFi và Maple Finance triển khai. Các dự án còn lại chỉ có stake token để nhận phần thưởng như thông thường. Riêng Goldfinch không có phần thưởng cho staker mà phải cung cấp thanh khoản mới được thưởng. Điều này khiến Goldfinch thiếu tính cạnh tranh so với TrueFi hay Maple.

- USDC là stablecoin được sử dụng nhiều nhất vì nó có thanh khoản cao, độ ổn định cao, được chấp nhận rộng rãi và có tính pháp lý rõ ràng.

- Các khách hàng quen thuộc thường sử dụng Uncollateralized Lending là Wintermute (Market Maker), Amber Group (Dịch vụ tài chính cho tổ chức), FBG Group (Quỹ đầu tư), Jump Crypto (Market Maker & Quỹ đầu tư), Multicoin (Quỹ đầu tư), Nascent (Quỹ đầu tư),...

Như vậy, nếu như là một token holder thì TrueFi (TRU) và Maple (MPL) đang có lợi thế cạnh tranh tốt nhất vì sản phẩm có nhiều quyền lợi mang giá trị về cho token.

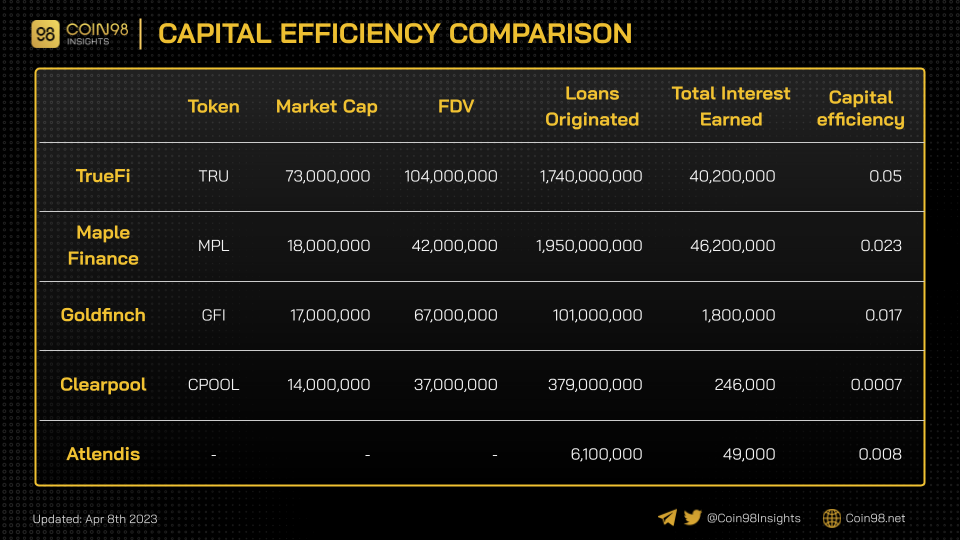

So sánh hiệu quả sử dụng vốn của 5 dự án Uncollateralized Lending

Tuy nhiên, các yếu tố phía trên không thể hiện được tiềm lực hoặc mức độ hiệu quả của các dự án này. Vì vậy, để đánh giá chính xác tiềm lực của các dự án Uncollateralized Lending đang hoạt động, chúng ta phải sử dụng chỉ số

- Loan Originated: Đây là con số thể Giá trị nợ đã tạo được. Con số này càng lớn thể hiện quy mô cho vay của dự án càng lớn, số lượng đối tác của dự án càng nhiều.

- Total Interest Earned: Đây là con số thể hiện Số lãi đã tạo ra được cho lenders. Con số này lớn thể hiện giá trị mà chúng mang lại cho lenders nhiều, từ đó thu hút thêm người cung cấp tiền cho dự án.

Từ đó các dữ liệu trên, chúng ta sẽ tính toán được hiệu quả hoạt động của chúng.

Dựa vào bảng phía trên, chúng ta có kết quả:

- Loans Originated: Maple Finance > TrueFi > Clearpool > Goldfinch > Atlendis.

- Total Interest Earned: Maple Finance > TrueFi > Goldfinch > Clearpool > Atlendis.

- Capital Efficiency: TrueFi > Maple Finance > Goldfinch > Atlendis > Clearpool.

Trong đó, chỉ số Capital Efficiency được tính bằng cách lấy (Total Interest Earned/Loans Originated). Con số này càng cao thể hiện số vốn này sử dụng càng hiệu quả, tạo ra càng nhiều lợi nhuận.

Một số Insights từ số liệu ở bảng trên:

- Maple Finance là dự án tạo ra nhiều lợi nhuận nhất cho lenders. Tuy nhiên, xét về hiệu quả sử dụng vốn thì thấp hơn TrueFi.

- Clearpool là dự án tạo ra khoản vay cao thứ 3 chỉ thấp hơn TrueFi và Maple. Tuy nhiên, hiệu quả sử dụng vốn của Clearpool lại thấp nhất khi tạo ra doanh thu chưa đến 250,000 USD trên số vốn 300 triệu USD.

- Trung bình cộng của hiệu quả sử dụng vốn = (0.05+0.023+0.017+0.0007+0.008)/5 = 0.02. Như vậy Maple Finance và Goldfinch đạt mức trung bình, TrueFi vượt trội.

Tuy nhiên, số liệu này có thể chưa chính xác bởi vì có nhiều hợp đồng vay đã được tạo ra (ghi nhận số vốn ở Loans Originated) nhưng chưa đến thời hạn trả lãi (chưa ghi nhận Total Interest Earned). Điều này có thể khiến số liệu hiệu quả sử dụng vốn bị sai.

So sánh tổng quan các dự án Uncollateralized Lending

Dựa trên các dữ liệu và số liệu ở hai phần trên, tác giả bài viết đưa ra một số nhận định sau:

TrueFi

Vốn hóa của TrueFi cao nhất và cao vượt trội so với các dự án còn lại vì nhiều lý do:

- TRU đại diện cho 2 dự án TrueFi và TrueFX.

- TRU tokenomics có lợi cho holder vì lãi cao và được chia doanh thu.

- TrueFi hoạt động hiệu quả nhất.

- Có nhiều khách hàng nhất.

- Có quỹ để bảo trợ cho các tổn thất vỡ nợ nhằm bảo vệ lenders.

Maple Finance

- Maple Finance là dự án ấn tượng nhất vì với số vốn gọi được chỉ 2.7 triệu USD (thấp nhất) nhưng vẫn có thể tạo ra số nợ vay và lợi nhuận cao nhất trong ngành. Chưa kể MPL cũng có vốn hóa trung bình, có cơ chế chia sẻ doanh thu,...

- Tuy nhiên, Maple Finance cũng là dự án bị ảnh hưởng nặng nề nhất trong vụ sụp đổ của FTX, họ đã bị thiệt hại 54 triệu USD do các bên vay vỡ nợ. Điều này xảy ra một phần do Maple đánh giá chưa đúng đối với điểm tín dụng của bên vay. Để cải thiện điều này, Maple đã ra mắt Maple Finance 2.0.

Goldfinch

- Goldfinch nổi bật nhất với việc chưa bao giờ gặp tổn thất vì khách hàng vỡ nợ. Điều này chứng minh Goldfinch đánh giá rủi ro gắt gao.

- Tuy nhiên, cũng có thể vì lý do này mà Goldfinch ít khách hàng, tạo ra ít lợi nhuận hơn so với Maple và TrueFi.

Clearpool

- Clearpool đang có lợi thế về số tiền đã cho vay. Tuy nhiên không hiểu vì lý do gì mà lợi nhuận tạo ra cho lenders đang rất thấp khiến dự án này đang có hiệu quả sử dụng vốn ở mức thấp. Điều này cũng khiến Clearpool kém hấp dẫn trong mắt Lenders.

Atlendis

- Atlendis có quy mô và lợi thế cạnh tranh khá khiêm tốn với so với các dự án còn lại khi số tiền cho vay ra thấp, hiệu quả sử dụng vốn cũng thấp.

- Tuy nhiên, Atlendis đang có chiến lược đúng khi hỗ trợ các token mới và chưa ra mắt token quá sớm.

Nhận xét chung về thị trường Uncollateralized Lending

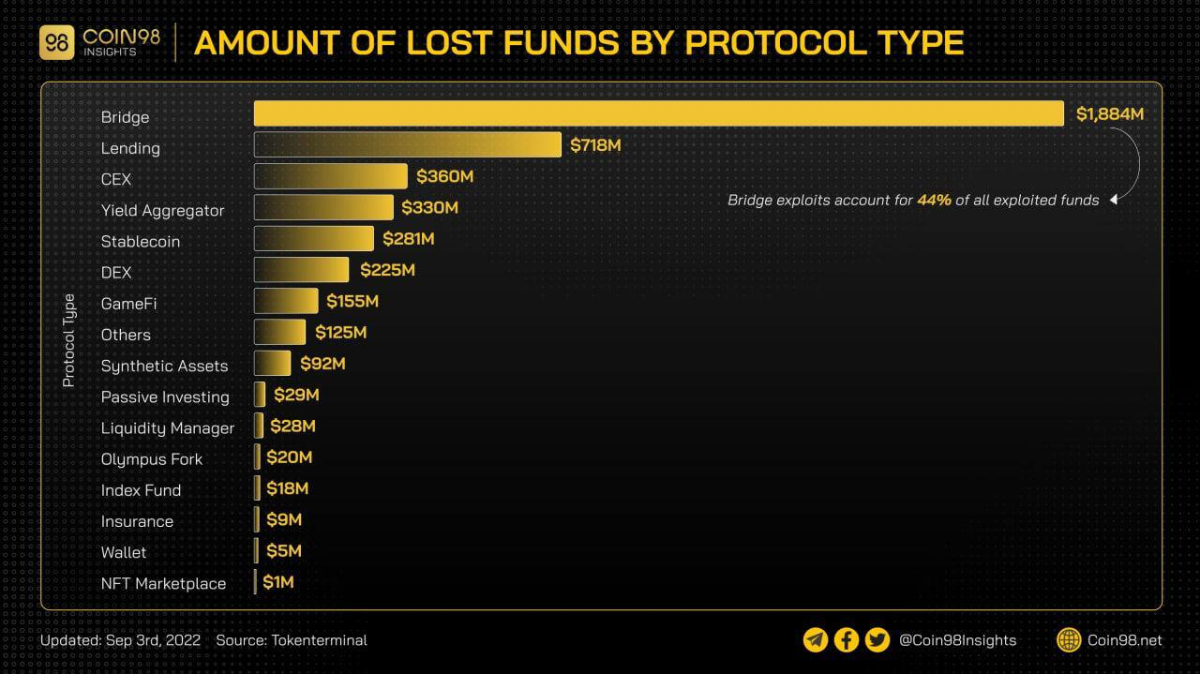

Nhìn chung, Lending là nhóm dự án thường xuyên tiếp xúc với rủi ro. Các bạn có thể xem lại một số bài viết sau để thấy các nền tảng Lending thường xuyên bị tấn công và ảnh hưởng nặng nề chỉ sau Cross-chain Bridge:

- Solend bị ảnh hưởng vì chain thiếu thanh khoản.

- Aave bị tấn công bằng CRV.

- Euler Finanec thiệt hại 200 triệu USD.

- Cream Finance bị tấn công.

Tuy nhiên, các trường hợp phía trên được ghi nhận với Collateral Lending (Nền tảng cho vay có thế chấp). Còn các dự án Uncollateralized Lending chắc chắn rủi ro hơn nhiều vì lenders không có bất kỳ tài sản nào để đảm bảo. Nếu như cơ quan pháp luật không can thiệp, khả năng mất vốn của Lenders là rất cao.

Vì vậy, để các dự án Lending giảm thiểu được rủi ro, họ nên có các giải pháp như:

- Tạo ra quỹ SAFU để đối mặt với các thiệt hại không mong muốn trong tương lai.

- Nên có đội ngũ đánh giá tín dụng minh bạch và có chuyên môn cao.

- Liên kết chặt chẽ hơn với cơ quan pháp lý để được hỗ trợ nếu xảy ra vỡ nợ.

- Liên kết với các dự án bảo hiểm (Đây là thị trường bảo hiểm tiềm năng chưa được khai phá).

Nhìn chung, các dự án Uncollateralized Lending có thể mang lại lợi nhuận tốt cho lenders nhưng nó cũng kèm theo rủi ro cao hơn. Mức lợi nhuận trung bình mà các dự án Uncollateralized Lending mang lại cho Stablecoin là khoảng 10%, cao hơn so với 2-3% của các Collateral Lending như Aave, Compound. Đây sẽ là thị trường hấp dẫn cho những ai chịu rủi ro cao.

Đọc thêm: Phân tích các dự án đứng đầu các nhánh trong crypto