Các “ông trùm” trong thị trường crypto đã mất tổng cộng 116 tỷ USD như thế nào?

“95% đồng tiền điện tử sẽ chết hết, nhưng nhìn các công ty chết cũng có cái thú của nó”, Do Kwon - nhà sáng lập UST và LUNA từng nói hồi cuối tháng 4.

Chỉ một tuần sau, cả thị trường nhìn dự án của Do Kwon sụp đổ.

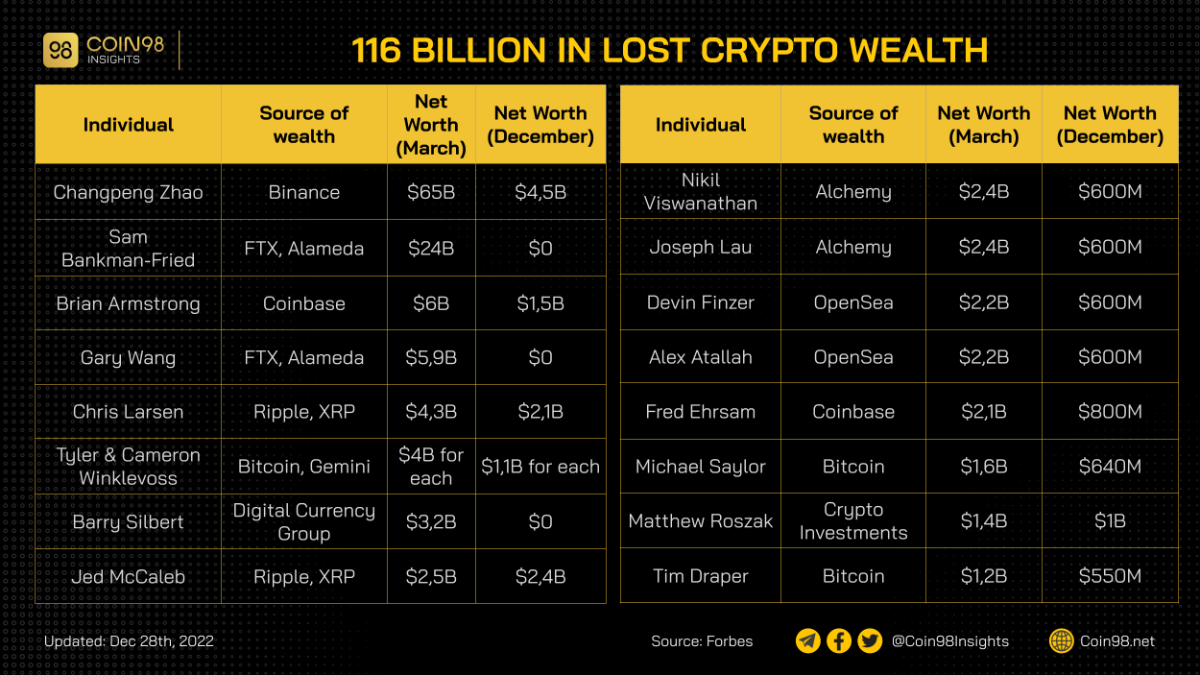

Chuỗi ngày mất tiền của các tỷ phú crypto cũng bắt đầu từ đó. Tính đến tháng 12, tài sản của Changpeng Zhao, CEO Binance giảm từ 65 tỷ USD xuống còn 4,5 tỷ USD. Tài sản của Sam Bank-man Fried từ 24 tỷ USD về 0, Fred Ehrsam - đồng sáng lập Coinbase từ 2,1 tỷ USD về 800 triệu USD, Michael Saylor từ 1,6 tỷ USD còn 640 triệu USD.

Hiệu ứng domino

Sau 2 năm đại dịch, năm 2022 là năm buồn của crypto. Lạm phát khiến lãi suất tăng khiến dòng tiền bị bóp nghẹt. Các vụ hack và khủng hoảng thanh khoản đã đẩy nhiều dự án vào cảnh phá sản.

Sự sụp đổ của UST - LUNA là tiền đề. Nguồn: Bloomberg

Sự sụp đổ của UST - LUNA là tiền đề. Nguồn: Bloomberg

Sự sụp đổ của cặp đôi UST - LUNA còn ảnh hưởng trực tiếp đến Three Arrows Capital (3AC), nơi đã không xin phép hay thông báo các nhà đầu tư về khoản tiền quỹ 600 triệu USD đổ vào LUNA và Anchor Protocol để nhận mức lãi 20%/năm. Ngày 2/7/2022, 3AC đã nộp đơn phá sản theo Chương 15 lên Tòa án Phá sản Quận Nam New York.

3AC phá sản.

3AC phá sản.

Thất bại của Three Arrows Captital đẩy công ty cho vay tiền mã hóa Voyager Digital vào vòng xoáy phá sản tiếp nối 3AC. Trước khi sự kiện trên xảy ra, 3AC đang nợ Voyager 662 triệu USD.

Another crypto-bankruptcy: Voyager Digital Holdings, Inc. filed for Chapter 11 bankruptcy protection tonight in the Southern District of New York pic.twitter.com/NBKW1tlvqr

— Randall G. Reese (@Chapter11Cases) July 6, 2022

Cũng vào tháng 7/2022, Celsius - nền tảng cho vay đã đệ đơn phá sản do ảnh hưởng từ sự sụp đổ của UST - LUNA và 3AC khiến công ty rơi vào cuộc khủng hoảng thanh khoản.

Các công ty trên còn bị ảnh hưởng từ thị trường tài chính toàn cầu đang chịu sự giảm điểm và nhiều tác động mạnh của các yếu tố như:

- Chính sách tăng lãi suất cao nhất trong hàng thập kỷ trở lại để kiểm soát lạm phát.

- Lạm phát tại Mỹ đạt mức cao nhất trong hơn 40 năm qua.

- Trung Quốc kéo dài chính sách zero-covid làm sốc nguồn cung hàng hóa.

- Giá nguyên liệu dầu tăng cao do chiến sự căng thẳng giữa Ukraine - Nga.

Những yếu tố trên khiến thị trường như crypto bị ảnh hưởng nặng nề. Crypto trở thành kênh đầu tư bị ảnh hưởng nhiều nhất do biên độ dao động giảm mạnh vì thị trường có vốn hóa thấp. Bitcoin giảm xuống 65% từ đỉnh vào tháng 11/2021 và hơn 2.000 tỷ USD vốn hóa thị trường bị thổi bay. Tất cả hình thành một bức tranh toàn cảnh ảm đạm và tác động lớn đến lượng tài sản của các cá nhân có tiếng nói trong thế giới crypto.

Ngoài CEO của các công ty bị phá sản nêu trên, nhiều tên tuổi lớn khác trong thị trường đã bị ảnh hưởng nặng.

Danh sách các ông lớn trong thị trường chịu ảnh hưởng nặng nề.

Danh sách các ông lớn trong thị trường chịu ảnh hưởng nặng nề.

Tháng 1/2022 là giai đoạn thăng hoa của Sam Bankman-Fried - CEO FTX, khi công ty được định giá 32 tỷ USD trong đợt huy động vốn lên đến 400 triệu USD từ các nhà đầu tư mạo hiểm. Tiếp đó, Sam Bankman-Fried được vinh danh trong danh sách tỷ phú trong năm 2022 với khối tài sản lên đến 24 tỷ USD.

Ở đỉnh cao của sự nghiệp, Sam Bankman-Fried có được sự chú ý của truyền thông, khiến hình ảnh FTX ngày càng tốt đẹp trong mắt cộng đồng. Nhiều người tin rằng FTX chính là kỳ lân tương lai và có thể sánh ngang với những “đế chế” như Apple hay Facebook trong thị trường truyền thống.

Bước ngoặt xảy ra vào ngày 2/11, CoinDesk công bố về báo cáo tài chính của Alameda Research, với lượng tài sản sở hữu vào khoảng 14,6 tỷ USD nhưng hơn 8 tỷ là tài sản vay, cùng lượng lớn FTT - token do chính FTX phát hành. Trong đó, Alameda chỉ có 134 triệu USD tài sản tương đương tiền mặt (hay tài sản đang có thanh khoản cao nhất).

WOW

— Dylan LeClair 🟠 (@DylanLeClair_) November 2, 2022

Per CoinDesk, Alameda research has $14.6 billion of assets, against $8b of liabilities.

For assets: $3.66b FTT, $2.16b “FTT collateral”, $3.37b crypto ($292m SOL, $863m “locked SOL”), $134m USD & $2b “equity securities.

Most net equity tied in completely illiquid altcoins.

Thông tin trên gây hoang mang trong cộng đồng, vì những rủi ro xung quanh bảng cân đối kế toán của Alameda Research. Theo Cointelegraph, vào thời điểm 3AC phá sản, Alameda Research đang nợ Voyager khoảng 377 triệu USD với tài sản thế chấp bao gồm FTT và SRM. Cộng đồng dấy lên nghi ngờ về khả năng thanh toán của Alameda Research. Do có mối quan hệ mật thiết với nhau nên nếu Alameda mất khả năng thanh toán và FTX sẽ bị “bank run”.

Ngày 6/11, CEO của Binance Changpeng Zhao (CZ) - người mất nhiều tài sản nhất trong danh sách 17 tỷ phú đã “thêm dầu vào lửa” thông qua dòng tweet về việc sẽ bán toàn bộ số FTT đã đầu tư vào FTX năm 2019 giá trị khoảng 584 triệu USD (vào thời điểm đó). Công bố của CZ, đã kích động làn sóng rút tài sản hàng loạt của các nhà đầu tư trong thị trường. Sau 72 giờ, đã có 6 tỷ USD tài sản ròng được rút ra khỏi FTX.

Vào ngày 11/11, FTX nộp đơn xin bảo hộ phá sản, đặt dấu chấm hết cho đế chế hàng chục tỷ USD. Giờ đây vị thế của CEO FTX đã thay đổi, lượng tài sản được Sam Bankman-Fried giảm chỉ còn khoảng 100.000 USD. Gary Wang - nhà đồng sáng lập FTX cũng phải chứng kiến 5,9 tỷ tài sản của mình bị bốc hơi trong vài ngày.

1) Hi all:

— SBF (@SBF_FTX) November 11, 2022

Today, I filed FTX, FTX US, and Alameda for voluntary Chapter 11 proceedings in the US.

Sau sự sụp đổ của FTX, CZ kêu gọi các sàn CEX đưa ra Proof of Reserve với mong muốn công khai minh bạch việc lưu trữ tài sản của người dùng. Tuy nhiên, điều này vô tình đẩy sàn giao dịch crypto lớn nhất thế giới vào sự ngờ vực của nhiều nhà đầu tư trên thị trường. Cộng đồng cho rằng báo cáo từ Mazars (công ty kiểm toán được Binance thuê) không cung cấp đầy đủ bức tranh toàn cảnh về tài chính của công ty. Nhiều nhà đầu tư lo ngại kịch bản tương tự FTX có thể xảy ra, khiến tài sản ròng được rút ra khỏi Binance thời điểm đó lên đến con số 1,6 tỷ USD trong 24 giờ.

Trong đà sụp đổ của FTX, Brian Armstrong - CEO Coinbase cũng đã có những chia sẻ về tầm nhìn thị trường nhưng không nhận được mấy sự quan tâm. Giá cổ phiếu của Coinbase đã giảm 64% kể từ tháng 8 và 95% kể từ IPO năm 2021. Fred Ehrsam - Nhà đồng sáng lập Coinbase, cũng đã mất rất nhiều tài sản vào FTX. Khi quỹ đầu tư Paradism do Fred Ehrsam đồng sáng lập cùng Matt Huang đã đầu tư 278 triệu USD vào FTX.

Những khoản nợ chưa có lời giải

Barry Silbert, người đứng đầu Digital Currency Group (DCG) đang là tâm điểm trong thị trường. Theo CoinDesk, khoản nợ từ phía Genesis Global Captital (GGC - thuộc sở hữu của DCG) đạt đến con số 1,8 tỷ USD và có thể tiếp tục tăng lên, đẩy công ty đứng trước nguy cơ phá sản. Để duy trì hoạt động, Barry Silbert có thể phải huy động thêm vốn hoặc từ bỏ đế chế DCG, hiện sở hữu 200 khoản đầu tư vào nhiều công ty trong thị trường crypto và các loại token.

Đọc thêm Nối tiếp FTX sụp đổ: Genesis Trading và nguy cơ phá sản.

Digital Currency Group và các công ty con. Nguồn: TrendingTopics

Digital Currency Group và các công ty con. Nguồn: TrendingTopics

Forbes ước tính, khoản nợ của DCG có thể lớn hơn giá trị của công ty trong bối cảnh thị trường hiện tại. Ngoài ra, khó khăn trong việc hạn chế các dự án kém thanh khoản góp phần khiến Forbes cho rằng giá trị hiện tại của 40% cổ phần Silbert sở hữu trong DCG gần như bằng 0.

“Genesis gặp trục trặc về khả năng thanh toán, và chuyển thành vấn đề về thanh khoản. Tuy nhiên những khoản nợ và tổn thất sẽ không hề mất đi” - Ram Ahluwalia - CEO Lumida Wealth Management cho rằng các chủ nợ của Genesis sẽ có yêu cầu thanh toán đối với DCG ngay cả khi GGC tuyên bố phá sản.

Mặc dù ở vị thế chủ nợ, nhưng hai anh em nhà Winklevoss - đồng sáng lập sàn giao dịch Gemini đứng ngồi không yên với 900 triệu USD đã cho Genesis vay. Hai bên từng là đối tác trong chương trình Gemini Earn. Hiện chưa có động thái cụ thể nào từ phía hai anh em nhà Winklevoss ngoài những cập nhật về việc Gemini đã thành lập ủy ban chủ nợ.

Earn Update: Houlihan Lokey, the Financial Advisor of the Creditor Committee, has begun advocating for a plan to resolve the liquidity issues at Genesis and DCG and provide a path for the recovery of funds.https://t.co/PoRA7WsY4S

— Cameron Winklevoss (@cameron) December 17, 2022

***

Cùng Coin98 Insights tham gia khảo sát, kiểm tra xem bạn là kiểu nhà đầu tư nào trong thị trường Crypto. Và có cơ hội nhận airdrop 1.000 USD! Điền khảo sát ngay: https://coin98.xyz/khao-sat-crypto-vietnam-2022