Lending & Borrowing kém hấp dẫn, người cho vay phải làm sao?

Series "State of DeFi" nhằm cung cấp cho người đọc các thông tin tổng quan về tình hình hoạt động và hướng phát triển của các nhóm dự án thuộc các nhánh khác nhau trong DeFi. Chủ đề đầu tiên trong series này sẽ là "State of Lending & Borrowing".

Kiến thức trọng tâm:

- Thị trường Lending & Borrowing trên DeFi kém sức hút với nhà đầu tư cá nhân do thiếu nhu cầu sử dụng thực biểu hiện qua sự sụt giảm lớn của các chỉ số như TVL, tổng dư nợ (total debt), tổng doanh thu (revenue).

- Unsecured lending là Sub-category giảm mạnh nhất trong nhóm dự án Lending & borrowing.

- Maker DAO, Aave, Compound là 3 dự án dẫn đầu nhóm dự án cho vay và đi vay trong thị trường Crypto.

- Các giao thức lending hàng đầu tiếp tục theo đuổi chiến lược multi-chain lending.

- Aave sẽ ra mắt GHO để cạnh tranh với Maker DAO và DAI.

Tổng quan về Lending & Borrowing trong DeFi

Cho vay và đi vay (Lending & Borrowing) là một trong những mảnh ghép quan trọng hàng đầu của bất kỳ hệ thống tài chính nào. Toàn bộ khái niệm khá đơn giản.

- Người cho vay hay còn gọi là người gửi tiền cung cấp tiền cho người vay để đổi lại lãi suất cho khoản tiền gửi của họ.

- Người đi vay hoặc người cho vay sẵn sàng trả lãi cho số tiền họ đã vay để đổi lấy việc có ngay một khoản tiền.

Lending & borrowing trong DeFi vàTradFi

Điểm khác biệt của cho vay và đi vay trong DeFi với cho vay và đi vay trong thị trường truyền thống nằm phần nhiều ở cách triển khai, thay vì các thị trường cho vay và đi vay Peer to Peer như thị trường truyền thống, các thị trường cho vay và đi vay trong DeFi có cách triển khai phù hợp hơn với cơ sở hạ tầng blockchain hiện có - Peer to Pool.

Cách hoạt động tổng thể của mô hình peer to pool có thể diễn giải như sau: tất cả người cho vay sẽ gửi tài sản vào một pool chung và người đi vay sẽ vay tài sản từ pool đó. Người đi vay sẽ trả lãi suất tương ứng cho khoản vay họ đã vay. Lãi suất sẽ được chia lại theo tỷ lệ cho tất cả những người đã nạp tiền vào pool chung.

Tầm quan trọng

Thị trường cho vay và đi vay là một trong những nơi chính tạo ra nguồn “tiền” mới cho DeFi thông qua các vị thế nợ. Nó cũng là một trong những nguồn chính tạo ra dòng yield bền vững cho thị trường DeFi.

Tương tự như DEX, cho vay và đi vay là nền tảng để cho các DeFi protocol khác xây dựng phía trên, thông qua quá trình kết hợp và tổng hợp, chúng tạo ra các DeFi protocol khác hữu dụng hơn cho người dùng trong crypto market.

Để hiểu thêm về Lending & Borrowing, bạn tham khảo thêm: Phân tích Lending & Borrowing

Phân loại nhóm dự án chính trong Lending & Borrowing

Trong category cho vay và đi vay có hai nhóm dự án chính:

- Các lending protocol.

- Các CDP protocol (hay còn gọi là debt protocol).

Lending protocol

Các lending protocol là những protocol cho phép người dùng vay hoặc cho vay các crypto assets. Ví dụ, người dùng có thể deposit ETH để vay DAI, LINK hoặc bất kỳ crypto asset nào hệ thống hỗ trợ.

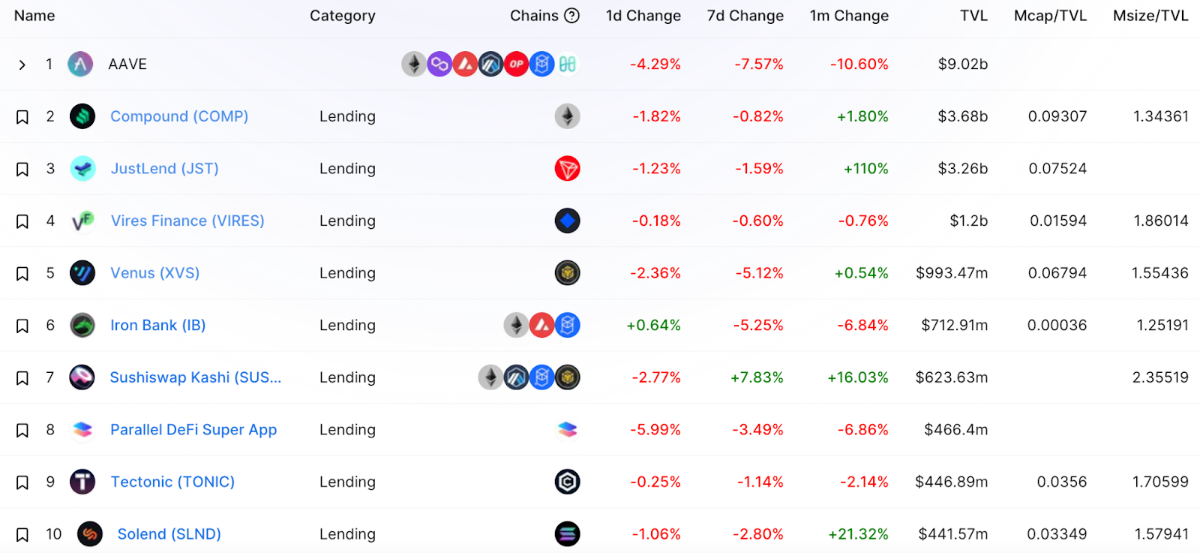

Dưới đây là một số lending protocol hàng đầu thị trường:

CDP protocol

Các CDP protocol là nhhững protocol cho phép người dùng thế chấp các crypto assets để tạo các vị thế nợ có thế chấp và mint các stablecoin của giao thức. Về cơ bản, người dùng đang thế chấp các crypto assets của họ và vay stablecoin từ protocol vì thế nhóm dự án này được sếp vào category lending & borrowing.

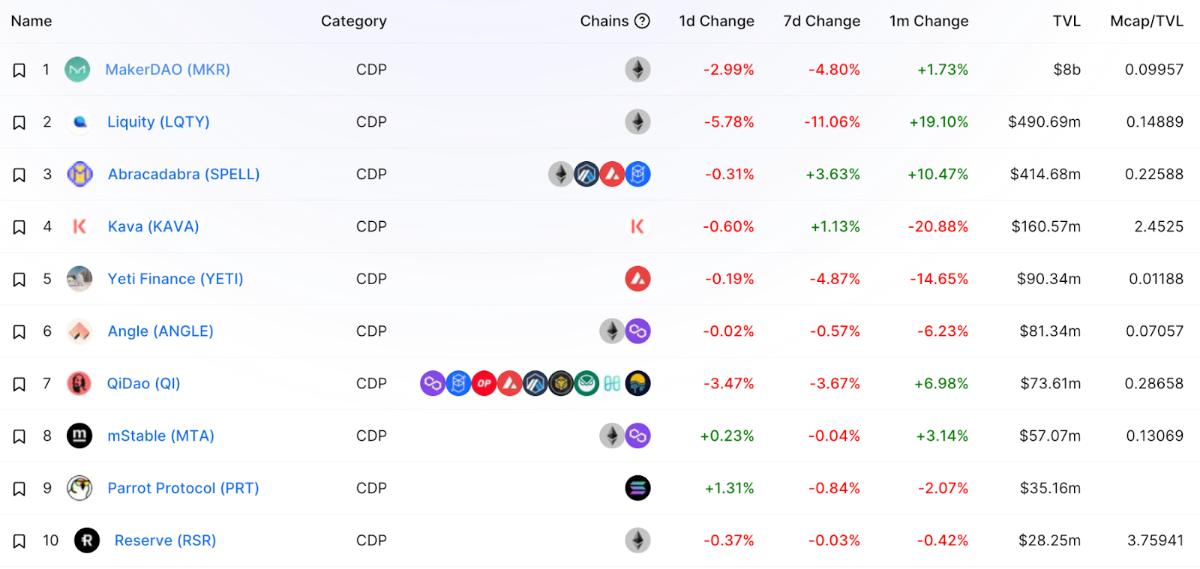

Dưới đây là một số CDP protocol hàng đầu thị trường:

Các stablecoin được phát hành từ các CDP protocol có thể được sử dụng lại trong các lending protocol khác. Ví dụ, DAI là stablecoin được issue từ Maker DAO và được chấp nhận sử dụng làm collateral trong các lending protocol lớn nhất như Aave và Compound.

Tình hình hoạt động của nhánh Lending & Borrowing

Trong phần này, chúng ta sẽ tìm hiểu tổng quan về tình hình hoạt động và hướng phát triển chính của category lending & borrowing trong thời gian vừa qua.

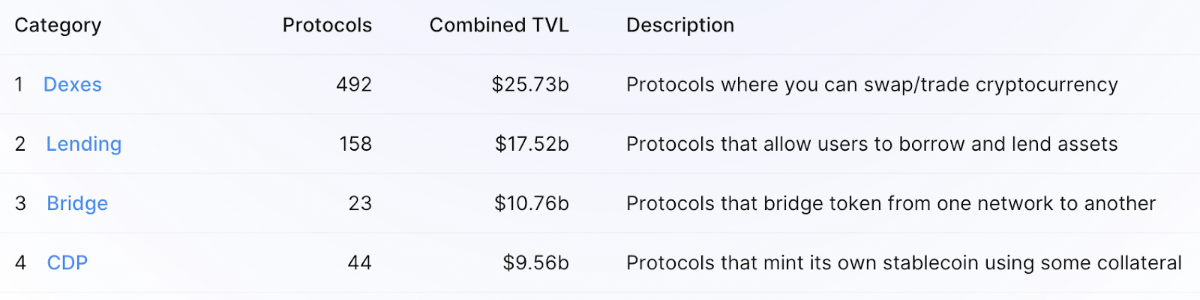

Nhóm hoạt động kém trong H1/2022

Theo dữ liệu của defillama và tokenterminal, cho vay và đi vay là category có TVL lớn nhất trên thị trường DeFi ở thời điểm hiện tại, total TVL rơi vào khoảng 27 tỷ $ bao gồm TVL của các lending protocol và CDP protocol. So với đầu năm 2022, TVL của category lending & borrowing đã giảm gần 50%.

Trong đó, ba protocol hàng đầu lần lượt là Aave (lending), Maker DAO (CDP), Compound (Lending). Ba protocol này có total TVL 20.69 tỷ USD, chiếm 76.4% total TVL của category Lending & Borrowing trong cả thị trường DeFi.

Nhìn từ đầu năm 2022, các tác động tiêu cực từ thị trường vĩ mô, sự sụp đổ của hệ sinh thái Terra và các tổ chức CeFi khác nhau đã ảnh hưởng lớn đến thị trường cho và đi vay trong DeFi, ba dữ liệu quan trọng phản ánh “sức khỏe” của category lending & borrowing bao gồm: TVL, tổng dư nợ (total debt), tổng doanh thu (revenue) đều có sự sụt giảm thấy rõ.

Điều này cho thấy dòng vốn từ người dùng không còn đổ mạnh vào nhóm dự án cho vay và đi vay. Market sentiment bearish cũng khiến người dùng cẩn thận hơn trong việc sử dụng đòn bẩy, phản ánh thông qua tổng dư nợ cuối Q2/2022 đã giảm hơn 50% khi so với đầu năm. Hệ quả trực tiếp là tổng doanh thu của nhóm dự án lending & borrowing có xu hướng giảm mạnh trong nửa đầu năm 2022.

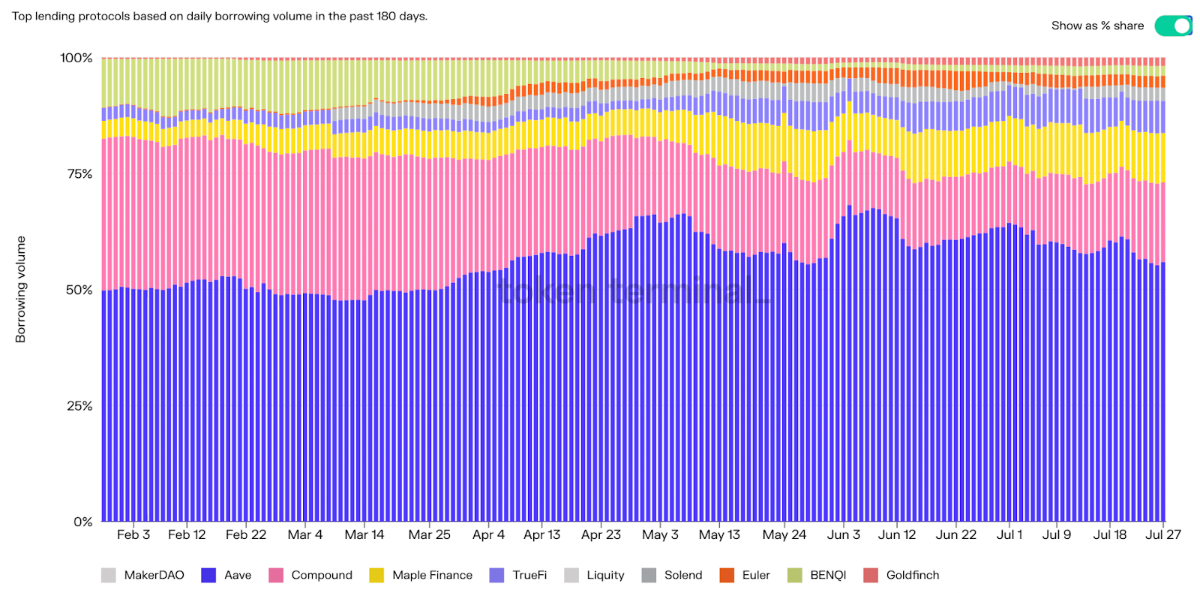

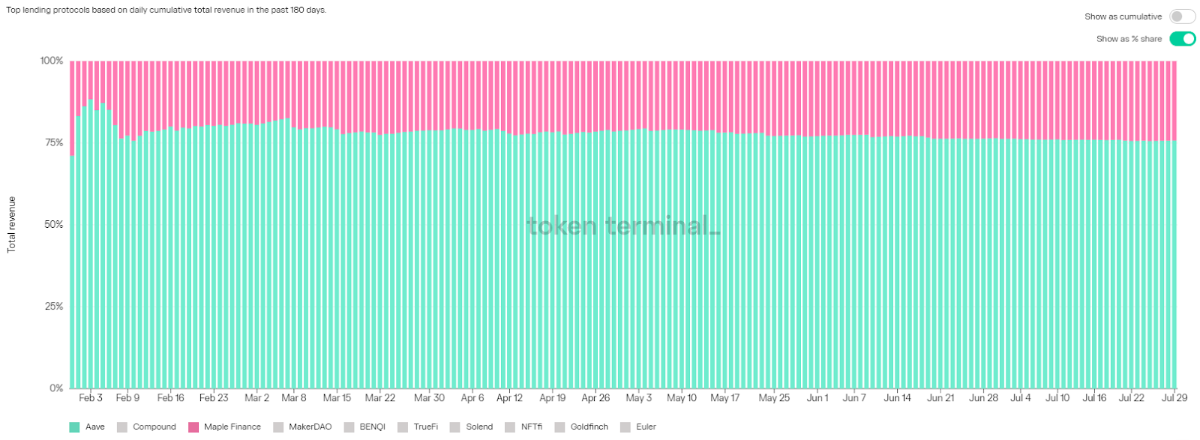

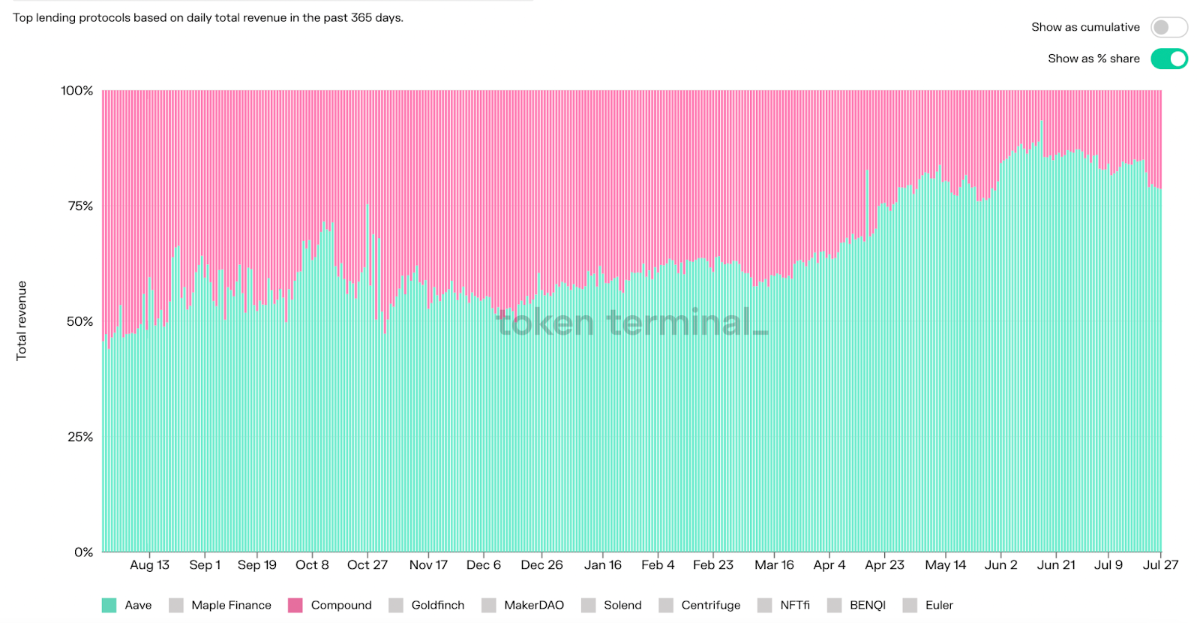

Aave, Compound chiếm thị phần trong nhóm Lending

Ba lending protocol hàng đầu dựa trên TVL bao gồm Aave, JustLend & Compound. Nếu bổ sung hai tiêu chí bao gồm tổng dư nợ và tổng doanh thu, để lọc ra các protocol có người dùng thực thì chúng ta sẽ còn lại hai giao thức là Aave & Compound, hai giao thức này chiếm hơn 70% tổng dư nợ của các lending protocol.

Trong đó, Compound còn là dự án “truyền cảm hứng” cho cả category lending & borrowing với mô hình Peer to Pool lending và liquidity farming, góp phần thúc đẩy category lending & borrowing phát triển. Tuy nhiên với những sai lầm trong cách triển khai chiến lược phát triển khiến cho phần lớn thị phần của Compound đã bị Aave thâu tóm.

JustLend có TVL rất cao nhưng dư nợ rất thấp, gần như là người dùng deposit tài sản để cho vay kiếm lãi suất và incentive từ giao thức, chứ không đi vay.

MakerDAO & DAI “một mình một ngựa” trên “chiến trường” CDP protocol

MakerDAO bắt đầu từ năm 2014, nó được xem là một trong những dự án đầu tiên tạo ra hệ thống tín dụng trong thị trường crypto. MakerDAO cho phép người dùng thế chấp các crypto assets, tạo vị thế nợ có thể chấp và mint DAI - đồng stablecoin của giao thức, được peg với 1$.

Sau 3 năm phát triển, tháng 12/2017, MakerDAO chính thức mainnet và cho phép người dùng mint DAI. Về mặt sản phẩm, MakerDAO có hai giai đoạn quan trọng;

- Single Collateral Dai (mainnet - 11/2019): Ethereum là tài sản duy nhất được sử dụng làm tài sản thế chấp để vay tiền.

- Multi Collateral Dai (11/2019 - nay): Chấp nhận thêm các ERC20 token khác làm tài sản thế chấp để mint DAI.

Tuy nhiên, việc chuyển từ single collateral sang multi collateral không phải lý do trực tiếp giúp MakerDAO và DAI phát triển mạnh. Sự phát triển của chúng được thúc đẩy bởi làn sóng DeFi trên Ethereum.

Trong khoảng thời gian từ mainnet - Q4/2019, DAI supply không tăng đáng kể, total supply của DAI dưới 1 triệu DAI. Tuy nhiên, chỉ trong 2 tháng cuối năm năm 2019, total supply của DAI đã tăng lên trên 40 triệu DAI. Trong 2 quý đầu năm 2020, DAI supply tăng từ 41 triệu lên 130 triệu. Trong 2 quý sau năm 2020, DAI supply tăng từ 130 triệu lên 1.15 tỷ.

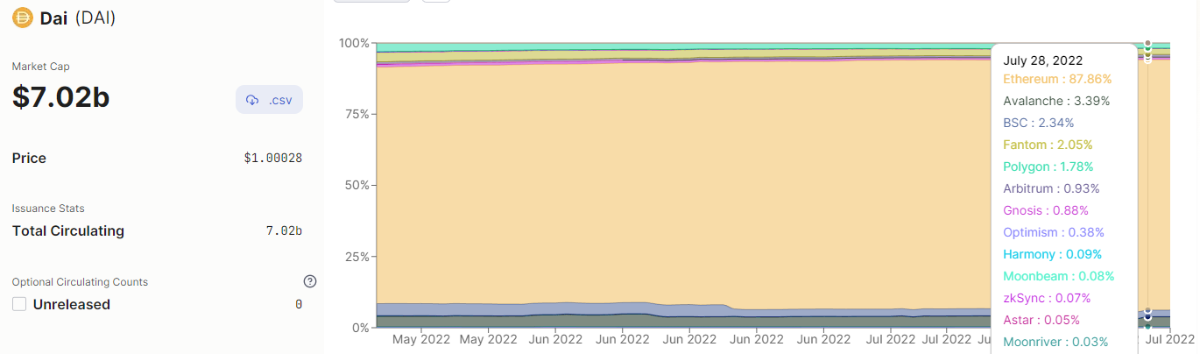

Trong khoảng thời gian DeFi bùng nổ, không có một CDP protocol nào khác hoạt động trên Ethereum mainnet. Trong bối cảnh “một người, một ngựa”, MakerDAO và DAI là những đối tượng được hưởng lợi nhiều nhất.

MakerDAO chỉ có market chính trên Ethereum, họ tập trung nguồn lực để phát triển và thâu tóm thị phần trên Ethereum, khi dần trở thành “tiêu chuẩn” khi nhắc tới crypto backed stablecoin, hiệu ứng mạng tích cực đã đến với DAI.

DAI được mở rộng sang các sidechain & Ethereum L2 mà không cần nhiều nỗ lực từ MakerDAO. Hiệu ứng mạng tích cực với DAI là điều chúng ta đã thấy với trường hợp Metamask, khi các EVM chain mới chính là bên chủ động tích hợp Metamask.

Tổng quan, MakerDAO là giao thức hàng đầu trong nhóm CDP protocol. Tất cả các chỉ số quan trọng của giao thức như TVL, tổng dư nợ, tổng doanh thu (total revenue) đều vượt trội hơn các giao thức trong cùng phân khúc.

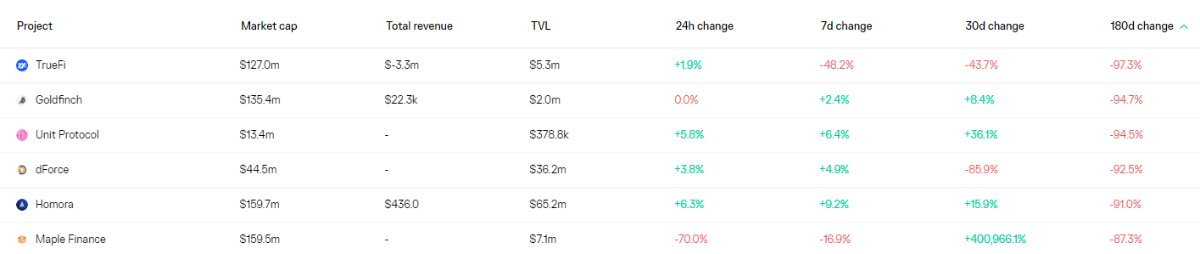

Unsecured lending sụt giảm mạnh

Unsecured lending có thể hiểu là các khoản vay không được đảm bảo bởi tài sản thế chấp hoặc chỉ được thế chấp một phần. Đây là phân khúc thị trường khá lớn trong thị trường cho vay và đi vay truyền thống.

Tuy nhiên, trong thị trường crypto cách thức triển khai thị trường unsecured lending rất hạn chế do những thiếu sót về nhiều mặt khác nhau. Hiện tại, Unsecured lending chiếm thị phần tương đối nhỏ trong nhóm các dự án lending protocol.

Trong thị trường crypto, khi nhắc tới unsecured lending, chúng ta có 3 dự án nổi bật đang hoạt động trong phân khúc này, bao gồm:

- TrueFi

- Goldfinch

- Maple Finance

Bản chất, model hoạt động của ba dự án trên tương tự nhau, nhà đầu tư nhỏ lẻ cho các nhà đầu tư tổ chức vay (institutional). Trong khi, institutional không cần thế chấp tài sản hoặc chỉ thế chấp một phần cho khoản vay. Đổi lại, institutional trả lãi suất rất cao cho retail lender (giao động từ 10x - 30x khi so với lãi suất cho vay trên Aave & Compound).

Vì thế, mặc dù total TVL & tổng dư nợ của các unsecured lending protocol khá thấp khi so sánh với các dự án cho vay thế chấp như Aave & Compound nhưng total revenue của chúng tạo ra khá lớn. Hình dưới so sánh total revenue tích lũy trong 3 tháng gần đây của Aave và Maple finance.

Mặc dù có ưu điểm nhưng unsecured lending cũng có những hạn chế và rủi ro tiềm ẩn riêng:

- Rủi ro thanh toán.

- Khả năng tổng hợp kém.

Có thể thấy, model hoạt động của TrueFi, Goldfinch, Maple Finance giống với các tổ chức CeFi như Nexo. Người dùng gửi tiền vào platform, platform cho các tổ chức khác vay để lấy lãi suất cao.

Tuy nhiên, việc khoản vay không được thế chấp hoàn toàn mang đến rủi ro thanh toán khi những tổ chức đi vay phá sản và không hoàn trả được khoản vay.

Sự kiện Luna và các tổ chức crypto kéo nhau sụp đổ vào cuối Q2/2022 đã khiến lender ý thức được rủi ro này tồn tại và có xu hướng rút vốn khỏi các giao thức unsecured lending. Kết quả, TVL của TrueFi và Goldfinch giảm hơn 90%, TVL của Maple cũng giảm hơn 85% khi so với 3 tháng trước.

Để so sánh hiệu quả sử dụng vốn của các DeFi Lending Protocol như MakerDAO, Compound, Aave TrueFi, bạn có thể tìm hiểu thêm tại video dưới đây.

Hướng phát triển của Lending & Borrowing

Hai xu hướng phát triển nổi bật của category Lending & Borrowing:

Lending Protocol hàng đầu theo đuổi chiến lược multi-chain lending

Điểm thú vị, Aave và Compound theo đuổi cùng một chiến lược phát triển để mở rộng và chiếm lĩnh thị phần, họ tin tưởng tương lai của các lending protocol sẽ là multi-chain lending. Tuy nhiên cách thực hiện và triển khai của Aave và Compound khác nhau:

Cách triển khai của Aave:

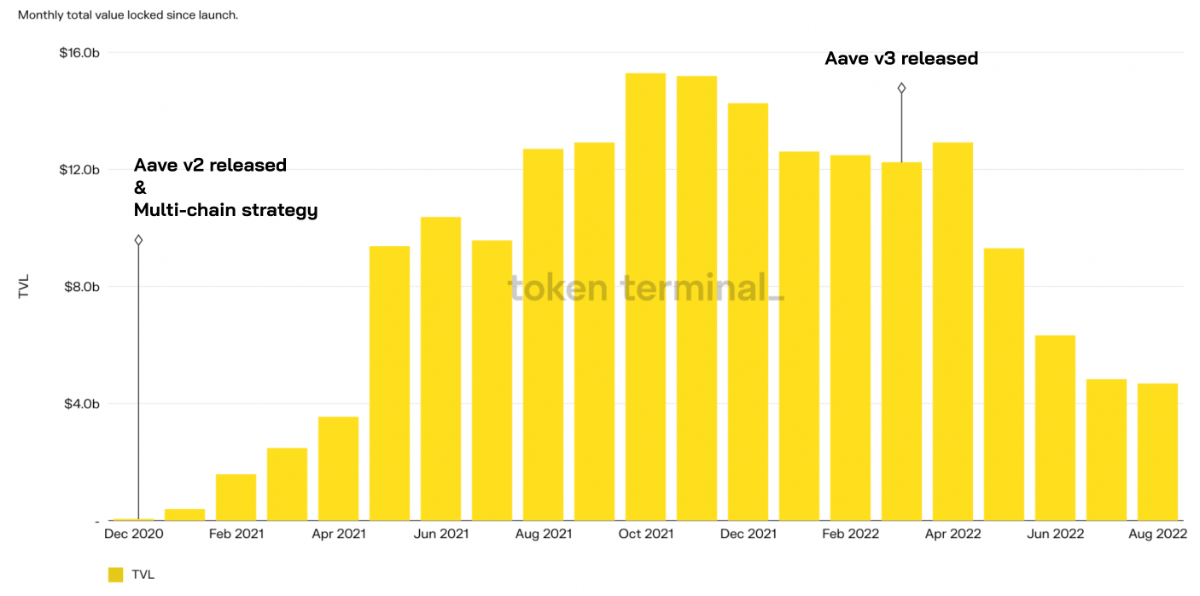

Nhìn lại quá trình phát triển và nâng cấp sản phẩm của Aave, chúng cho chúng ta thấy nhiều điều.

Dự án này đã được khởi chạy vào tháng 11 năm 2017 dưới dạng nền tảng cho vay P2P có tên là ETHLend và sau đó được đổi tên thành Aave vào tháng 9 năm 2018.

- Thay đổi mô hình hoạt động từ Peer to Peer sang Peer to Pool, phiên bản Aave v1 hoạt động trên mainnet vào tháng 1 năm 2020 với 16 tài sản được hỗ trợ.

- Tháng 12/2020, Aave v2 ra mắt với hàng loạt cập nhật và các tính năng mới để tối ưu hiệu quả cho Aave market như: swap yield & tài sản thế chấp, flash Loans & flash liquidations, batch flash loans, tối ưu gas fee,... Đồng thời, tầm nhìn về tương lai multi-chain được hình thành trong giai đoạn này. Aave liên tục mở rộng thị trường cho vay và đi vay của mình sang các EVM chain nổi bật trên thị trường.

- Tháng 3/2022, tiếp tục nâng cấp sản phẩm thông qua phiên bản V3, cụ thể hóa hơn tầm nhìn multi-chain của mình vào thị trường cho vay và đi vay multi-chain với tính năng Portal. Ngoài ra, Aave v3 còn bổ sung một số tính năng độc đáo khác như High Efficiency Mode (eMode), Isolation Mode.

Qua các mốc thời gian quan trọng, chúng ta có thể thấy Aave có tốc độ đổi mới sản phẩm nhanh, cộng với chiến lược mở rộng tích cực, biểu hiện qua việc liên tục gia tăng số lượng token hỗ trợ và số lượng thị trường vay và cho vay trên các blockchain khác nhau.

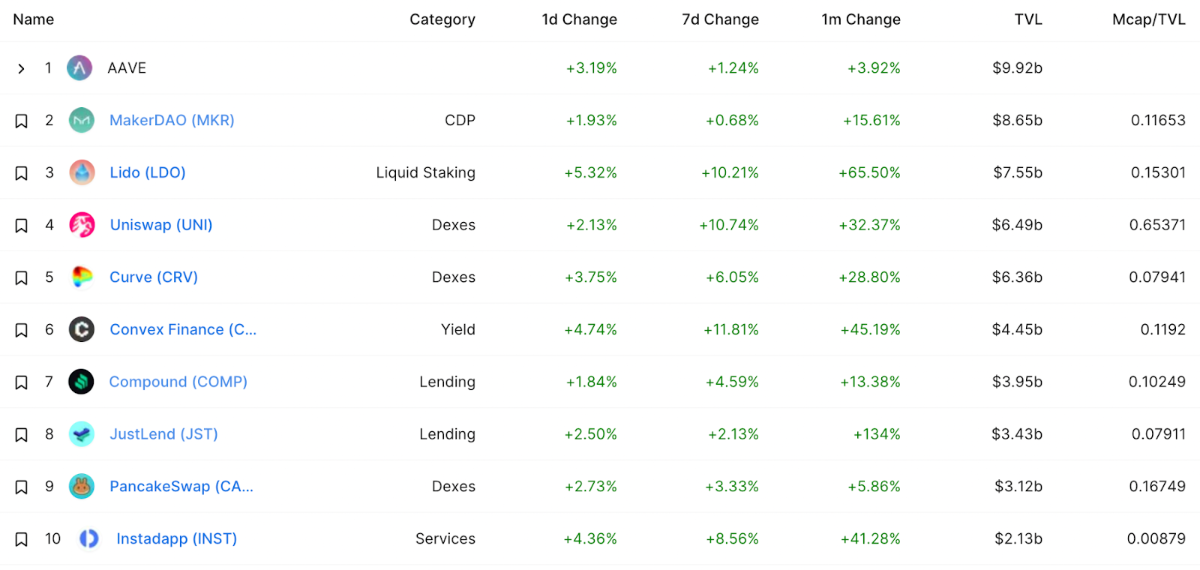

Sau khoảng một năm phát triển, Aave đã có hơn 13 market hoạt động trên 7 blockchain khác nhau, chỉ tính tên Ethereum, Aave đã hỗ trợ 30 token. Kết quả, Aave đang là lending protocol có kết quả hoạt động đứng đầu trong mảng lending.

Tìm hiểu thêm: Phân tích mô hình hoạt động Aave

Cách triển khai của Compound:

Bằng việc ra mắt công bố Compound Chain (Gateway hay Compound v2), Compound trở thành một trong những lending protocol đầu tiên công bố hướng phát triển sản phẩm theo hướng multi-chain. Bên cạnh đó, Compound cũng có lợi thế “người tiên phong” nên cộng đồng của họ rất đông đảo.

Tuy nhiên, vấn đề với Gateway là độ khó kỹ thuật của nó rất lớn, trong khi Compound vẫn gặp rất nhiều khó khăn trong việc xây dựng gateway, không gian multi-chain phát triển đã phát triển rất nhanh chóng. Kết quả, Aave đã chiếm lending đang chiếm phần lớn thị phần trên thị trường hiện nay.

Compound đứng giữa hai lựa chọn “tương lai không chắc chắn của Gateway” và “thay đổi hướng phát triển để phù hợp”. Họ đã lựa chọn vế thứ hai.

Compound vấn giữ tầm nhìn về một tương lai multi-chain, chỉ là cách triển khai của họ khác đi trong Gateway, Comet (Compound v3) tập trung vào sự đơn giản để mở rộng dễ dàng sang các EVM chain và dễ dàng tổng thanh khoản giữa các market trên chain khác nhau.

CDP protocol - sản phẩm phù hợp với thị trường

Mặc dù là protocol đứng đầu nhóm dự án CDP protocol. Tuy nhiên, Maker DAO và DAI sẽ sớm cạnh tranh với Aave trong mảng CDP protocol, khi Aave công bố dự án sẽ sớm ra mắt đồng stablecoin của riêng hệ sinh thái Aave (tham khảo tại đây). Stablecoin này có tên là GHO.

GHO được hỗ trợ bằng các tài sản thế chấp có nguồn gốc từ hệ sinh thái Aave. Về cơ bản, Aave sẽ xây dựng một CDP protocol để tạo các vị thế nợ có thể chấp để mint GHO. Ở góc độ kỹ thuật, Aave CDP và GHO không có nhiều điểm đặc biệt, khi nó khá giống với mô hình của Maker DAO.

Điểm thú vị có thể nằm ở chiến lược mở rộng và phân phối (expansion & distribution) của GHO. Aave có một hệ sinh thái rộng lớn bao gồm 13 market trãi dài trên 7 blockchain khác nhau. Với lợi thế từ một hệ sinh thái khổng lồ, khả năng cao, GHO sẽ tăng trưởng rất nhanh.

Tổng kết

Vay và cho vay là một trong những trường hợp sử dụng phổ biến nhất của DeFi, cùng với DEX, nó là những lớp ứng dụng cơ sở để các dự án DeFi phức tạp hơn xây dựng lên. Tuy nhiên, sự sụt giảm của nhóm dự án Lending & Borrowing thấy rõ qua các con số, các con con số không biết nói dối, thị trường cho vay và đi vay trên DeFi có những khuyết điểm và hạn chế riêng của nó.

Vì vậy, trước khi bước xa hơn, chúng ta sẽ cần thời gian để thị trường tự “thanh lọc” lại và phát triển theo hướng bền vững hơn.