Mô hình hoạt động Fei Protocol - Chiến lược phát triển stablecoin mới

Tổng quan về Fei Protocol

Fei Protocol phát triển stablecoin FEI trên Ethereum. Fei Protocol cho rằng hiện tại market có rất nhiều stablecoin. Nhưng mỗi loại sẽ có những nhược điểm khác nhau.

FEI là một stablecoin mang giá trị tương đương với USD, có tính phân quyền, thanh khoản tốt và có thể mở rộng, giúp mọi người có thể tiếp cận được các nền tảng DeFi một cách tự do và an toàn nhất.

Một số điểm nổi bật của Fei Protocol:

Đầu tiên, Fei tạo được 1 sự fomo lớn vào thời điểm ra mắt: Vào thời điểm ra mắt, Fei Protocol đã kêu gọi được hơn 1 Tỉ USD, vốn hóa FEI ngay lập tức vào TOP 100 marketcap trở thành 1 trong những stablecoin có vốn hóa lớn nhất.

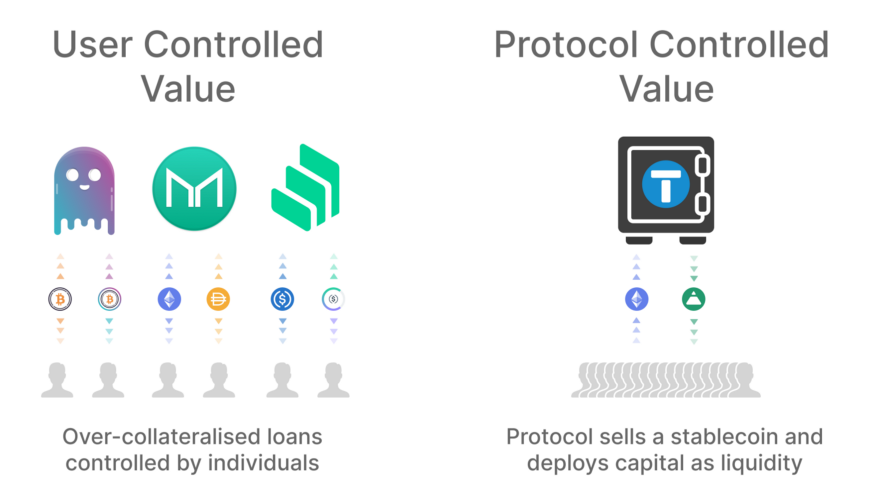

Thứ hai, Fei là Protocol đầu tiên phát minh ra khái niệm Protocol-controlled-value: Hiện tại các nền tảng DeFi sử dụng TVL (Total Value Locked) như là một thước đo cho sự thành công của một dự án.

Tuy nhiên Fei Protocol cho rằng, khi có càng nhiều lượng vốn được khóa ở nền tảng thì nền tảng đó cũng phải đưa ra các phần thưởng lớn hơn để duy trì lượng vốn đó. Khi các phần thưởng không còn được phân phối, người dùng sẽ chuyển vốn đi nơi khác. Điều này sẽ khiến các dự án trở nên không còn tiềm năng trong dài hạn.

Chính vì thế Fei Protocol đã phát triển mô hình Protocol Controlled Value (PCV) mà trong đó, một nền tảng sẽ sở hữu hoàn toàn các tài sản được khóa trong các hợp đồng thông minh. PCV cung cấp cho giao thức tính linh hoạt hơn để tham gia vào các hoạt động không hướng đến lợi nhuận. Những hoạt động này có thể phù hợp với các mục tiêu cơ bản hơn, chẳng hạn như duy trì sự ổn định trong giá neo.

Cuối cùng, Fei đang tái sinh rất mạnh mẽ: Vào thời điểm ra mắt, vì sai sót trong thiết kế Tokenomics, FEI stablecoin đã mất giá peg $1 trong gần 1 tháng, xuống giá $0.7 - $0.8, nhưng dần dần dự án đã hồi phục lại, và hiện đang tiến triển mở rộng tốt.

Mô hình hoạt động của Fei protocol

Cơ chế mint và redeem

Quy trình mint & redeem FEI stablecoin diễn ra như sau:

- Mint: Anh em gửi ETH đến Fei Protocol và nhận về số lượng FEI stablecoin tương ứng với giá trị.

- Redeem: Ngược lại với quy trình trên, anh em gửi FEI đến Fei Protocol và nhận về số ETH tương ứng với giá trị.

Mức giá mint hay redeem vào thời điểm giao dịch được xác định bởi Oracle do Chainlink cung cấp.

Nhận xét về cơ chế mint & redeem FEI:

Ban đầu nhìn anh em có thể thấy mô hình này khá giống với Maker DAO, nhưng thực ra là khác hoàn toàn.

- Maker DAO: Thế chấp ETH để mint DAI.

- Fei Protocol: Thực chất đang “bán ETH” và nhận về FEI, số ETH sau đó sẽ thuộc sở hữu của Fei Protocol.

Tất nhiên, Fei Protocol không phải sở hữu hoàn toàn lượng ETH đó, họ vẫn còn nợ anh em, bởi anh em có thể trả (redeem) FEI và nhận về ETH bất cứ lúc nào, nhưng trong khoảng thời gian trước khi redeem, Fei Protocol có toàn quyền sử dụng số ETH đó, họ có thể đem đi staking, cho vay, cung cấp thanh khoản... để kiếm thêm lợi nhuận, miễn sao họ vẫn đảm bảo đủ tiền trong Treasury để anh em có thể redeem bất cứ lúc nào.

Nhìn chung, mô hình dùng ETH để bảo đảm cho stablecoin của Fei Protocol khá rủi ro, bởi lỡ như ETH giảm mạnh, Ngân quỹ (treasury) có thể sẽ không đủ tiền cho FEI redeem, nhưng theo Founder của Fei, ông cho rằng, khi Fei Protocol nắm quyền kiểm soát Ngân quỹ (Protocol-Controlled-Value), chỉ cần kinh doanh tốt, họ hoàn toàn có thể đảm bảo cho FEI, thậm chí còn làm cho Ngân quỹ tăng.

Chúng ta sẽ nói về PCV rõ ở phần sau.

Cơ chế ổn định giá của Fei

FEI stablecoin được bảo đảm bởi ETH trong Treasury, do đó 1 phần số ETH cũng sẽ được Fei Protocol đem đi bảo đảm cho giá peg của FEI.

Có 2 cơ chế chính để giữ FEI ở giá peg $1.

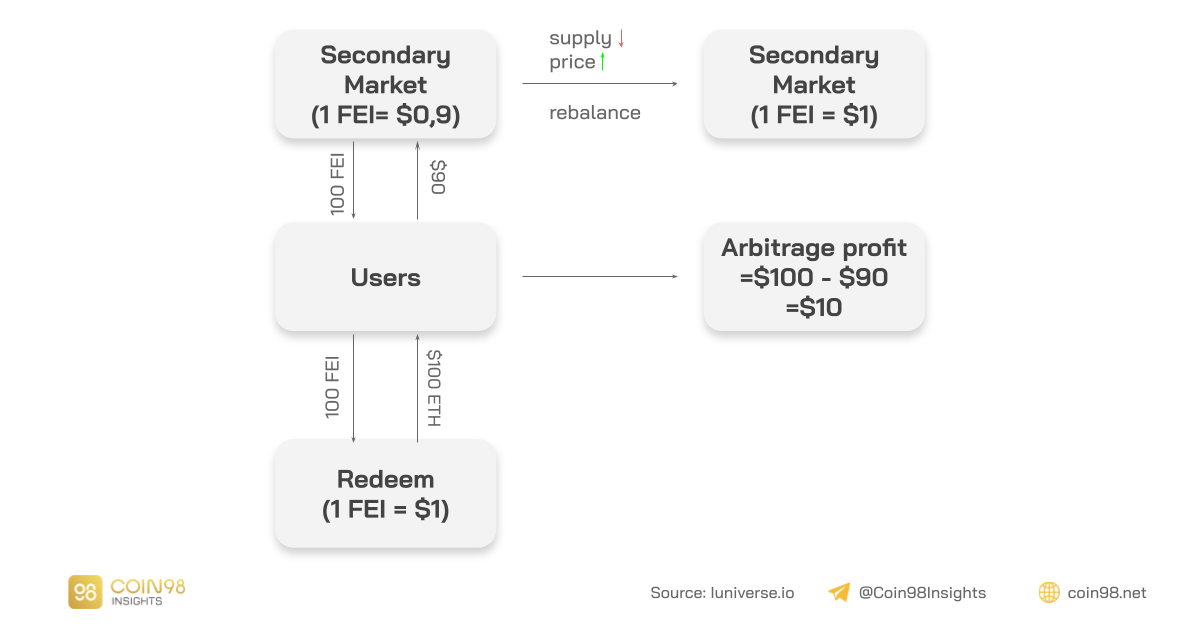

Redeem: Anh em có thể Mint và redeem FEI ở giá $1 bất cứ lúc nào.

- Khi giá FEI > $1: Mint FEI ở giá $1 và đem bán ngoài thị trường.

- Khi giá FEI < $1: Mua FEI ngoài thị trường và redeem với giá $1 tại Fei Protocol.

Redeem là cơ chế rất hiệu quả để giữ giá peg, được nhiều Stablecoin hàng đầu sử dụng như USDT, USDC, DAI, UST, FRAX,...

Tổng quan về mô hình Protocol Controlled Value (PCV)

Trong thời gian gần đây, khi DeFi 2.0 nổi lên, anh em có thể đã nghe đến thuật ngữ PCV.

Protocol Controlled Value (PCV) có thể hiểu là giá trị được kiểm soát bởi giao thức và họ có toàn quyền sử dụng nó, có thể là Treasury, doanh thu, nợ,...

Fei Protocol đã giới thiệu thuật ngữ này vào 8 tháng trước, như mình đã nói ở trên, khi anh em bán ETH để mint FEI, Fei Protocol sẽ được toàn quyền sử dụng số ETH đó, tham gia vào các hoạt động đầu tư để kiếm thêm lợi nhuận.

Tìm hiểu thêm: Protocol Controlled Value (PCV) là gì? Lời giải cho bài toán Liquidity.

Anh em tưởng tượng FEI như 1 công ty, thì ETH chính là tài sản công ty đó, còn FEI là nợ.

Nhiệm vụ của công ty Fei Protocol là phải sử dụng tài sản (ETH) thật hợp lí cho 2 mục đích:

- Kinh doanh sinh lời: Là một công ty, chắc chắn mục tiêu của Fei Protocol là tối đa hóa lợi nhuận kiếm được, quản lí tài sản thật hiệu quả.

- Đảm bảo vẫn đủ tiền để trả nợ: Bởi các chủ nợ (FEI holder) có thể đòi lại tiền (redeem ETH) bất cứ lúc nào, do đó Fei Protocol dù muốn tối đa lợi nhuận, cũng phải chọn những chiến lược an toàn, để đảm bảo vừa đủ tiền để trở nợ, vừa có thể sinh lời.

Tình hình PCV hiện tại của Fei Protocol

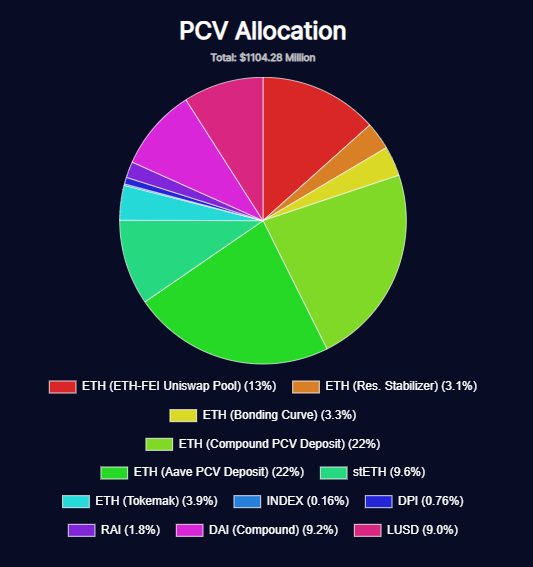

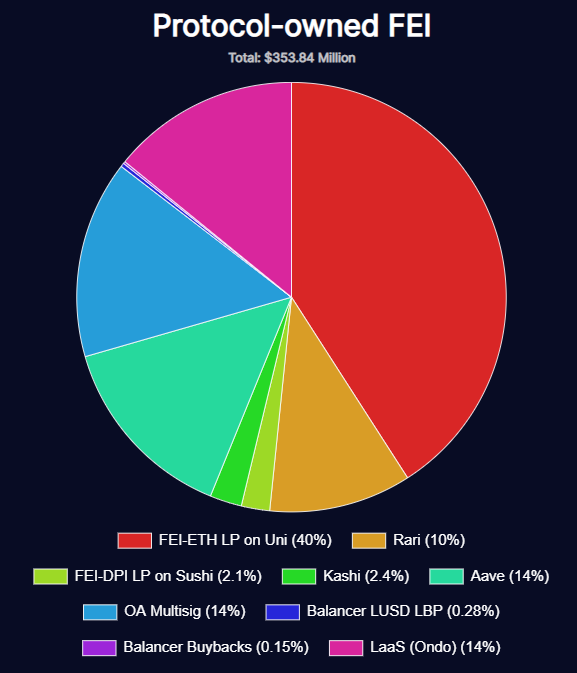

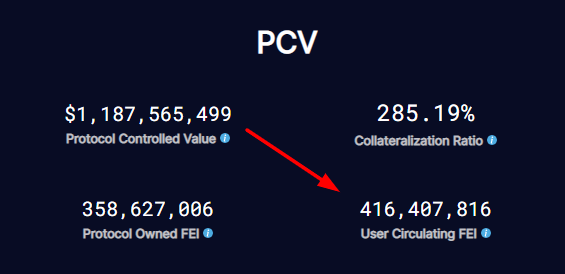

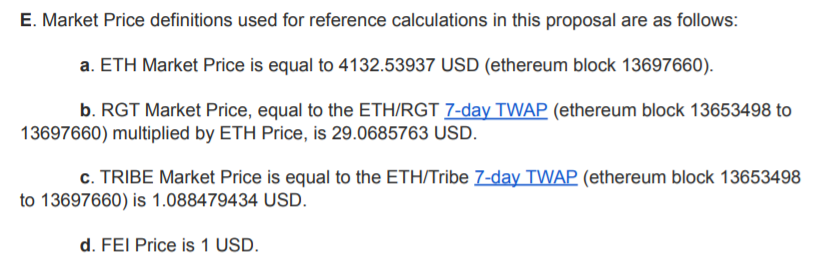

Dưới đây là 1 số thông số chính về PCV của Fei Protocol vào ngày 7/12/2021.

Anh em có thể thấy giá trị PCV đang khá cao, hơn 1.1 Tỷ USD, so với khoảng nợ FEI từ người dùng 341 Triệu USD. Tỉ lệ thế chấp hiện nay lên đến 323%, cho thấy FEI đang hoạt động kinh doanh tốt, tài sản đang cao gấp 3 lần nợ, lợi nhuận đang khoảng 760 Triệu USD.

Anh em có thể thắc mắc mục Protocol-owned-FEI với giá trị 358 Triệu FEI là gì, mình sẽ giải thích ở phần sau.

Lợi nhuận của Fei Protocol cao như vậy phần lớn đến từ việc tăng giá của ETH, lúc ra mắt vào tháng 4/2021, FEI đã kêu gọi được hơn 1 tỷ USD giá trị ETH, tại thời điểm đó ETH chỉ có giá $2,000, hiện tại giá ETH lên đến $4,400, do đó Treasury của Fei Protocol kinh doanh lời cũng là điều dễ hiểu.

Fei Protocol sử dụng PCV như thế nào?

Với khoảng tài sản khá dư dả như vậy, thì Fei Protocol sử dụng ETH như thế nào. Dưới đây là thông tin từ dự án.

Có thể thấy, phần lớn tài sản PCV vẫn là ETH, được sử dụng cho nhiều mục đích:

- 13% để thêm thanh khoản cho cặp FEI/ETH trên Uniswap.

- 3% dự trữ cho hoạt động redeem: Fei Protocol có cơ chế giới hạn số tiền redeem FEI mỗi ngày để ổn định PCV.

- Staking trên Lido.

Bên cạnh ETH, Treasury của Fei Protocol nắm giữ khoảng 20% stablecoin gồm DAI, LUSD và RAI. Ngoài ra, còn đầu tư cả Index như DPI, INDEX, cho thấy Treasury của Fei Protocol khá đa dạng.

Nhận xét về PCV của Fei Protocol

Anh em có thể thấy Treasury của Fei Protocol có tỉ lệ stablecoin khá thấp, khoảng 20%, ngoài ra đa phần là những tài sản biến động như ETH, Index.

Thực chất Fei Protocol đã tính toán đến những vấn đề này, tùy vào tỉ lệ tài sản thế chấp (Collateral Ratio), Fei Protocol sẽ điều chỉnh tỉ lệ stablecoin trong Treasury cho phù hợp. Hiện tại Collateral ratio đang là 323%.

- Nếu tỷ lệ giảm xuống: Fei Protocol sẽ chuyển dần treasury sang stablecoin như DAI, LUSD,... khi Collateral Ratio càng xuống gần 100%, Fei sẽ giữ càng nhiều stablecoin.

- Nếu tỷ lệ tăng lên: Fei có thể đầu tư thêm các tài sản khác ngoài ETH có độ biến động cao hơn, có thể các index, low cap,...

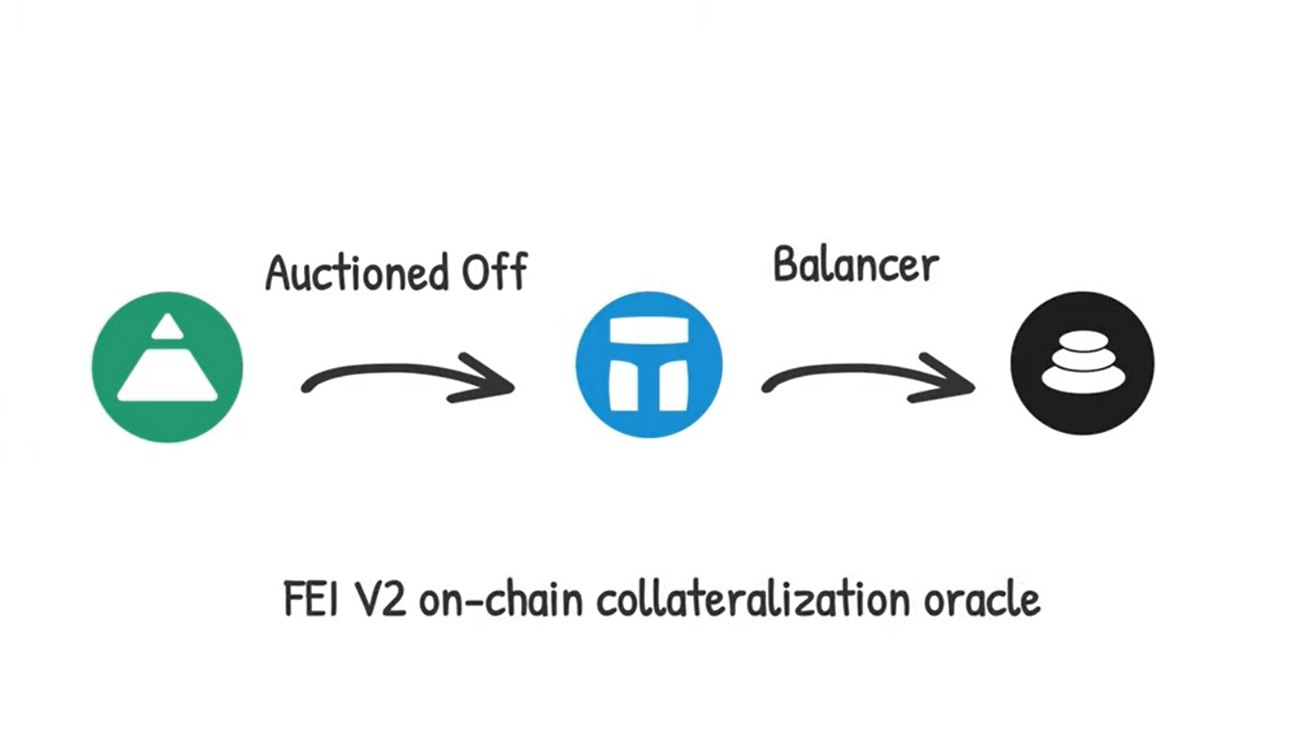

Việc điều chỉnh sự ổn định sẽ được thực hiện thông qua sản phẩm của Balancer: Investment Pool.

Có thể thấy PCV của Fei Protocol đang hoạt động khá tốt và chuẩn bị cho nhiều trường hợp có thể xảy đến trong tương lai.

Fei v2 khác gì so với Fei v1

Phần trên là những thông tin cơ bản và thực trạng của Fei Protocol v2, nếu so với Fei v1, Fei Protocol v2 có sự cải tiến đáng kể.

Có 3 ý chính về sự khác biệt giữa Fei v2 và Fei v1:

- Sự ổn định.

- Quản lý PCV hiệu quả.

- Incentives được phân bổ đều cho FEI holder và TRIBE holder.

Sự ổn định

Ở Fei v1, FEI stablecoin được giữ ổn định bởi 3 cơ chế là Incentives (thưởng, phạt), Reweight và Redeem, nhưng điều này đã phát sinh ra vài khó khăn:

- Thời gian reweight không được tối ưu với phản ứng từ thị trường.

- Tính nhạy cảm với MEV.

- Chi phí redeem cao, phí là 1%, khiến việc arbitrage trở nên khó khăn.

Qua Fei v2, cơ chế ổn định giá sẽ chỉ còn Redeem - đây là phương pháp hiệu quả nhất giúp FEI giữ được giá peg.

Ngoài ra, chi phí redeem giờ chỉ còn 0.5%, rẻ hơn 1 nửa so với Fei v1, giúp anh em có thể arbitrage FEI dễ dàng hơn và đạt được lợi nhuận cao hơn.

Quản lý PCV hiệu quả

Như đã nói ở trên, qua Fei v2, tất cả tài sản sẽ được quản lí thông qua sản phẩm của Balancer Investment Pool một cách tự động.

Việc quản lí PCV hiệu quả là tiền đề cho sự phát triển của Fei Protocol. Mô hình Investment Pool của Balancer mình sẽ cập nhật cụ thể trong bài viết về Balancer.

Incentives được phân bổ đều cho FEI holder và TRIBE holder

Trong Fei v1, TRIBE chỉ có chức năng Quản trị và dùng để Incentives cho FEI stablecoin, và khi Protocol ổn định, dự án đã nghĩ đến việc tạo ra giá trị cho TRIBE.

Trong Fei v2, TRIBE sẽ được chia 1 phần lợi nhuận kiếm được từ PCV, đồng thời cũng có trách nhiệm với sự ổn định của Fei Protocol. Mình sẽ nói rõ về TRIBE trong phần sau.

⇒ Tóm lại, Fei v2 đã có nhiều sự thay đổi, đặc biệt nhắm đề sự ổn định của FEI stablecoin và sự tăng trưởng bền vững của Treasury.

Ngoài ra, một trong những đột phá trong Fei v2 so với Fei v1 đó là sự hợp tác của Fei Protocol với các đối tác chiến lược, giúp mở rộng thêm use case và nhu cầu sử dụng FEI.

FEI stablecoin là sản phẩm chính của Fei Protocol, việc FEI hợp tác với các đối tác để mở rộng FEI sẽ định hình sự phát triển trong tương lai của FEI.

Hiện 2 đối tác chính của Fei Protocol bao gồm: Ondo Finance và Rari Capital.

FEI x Ondo

Giới thiệu sơ lược về Ondo

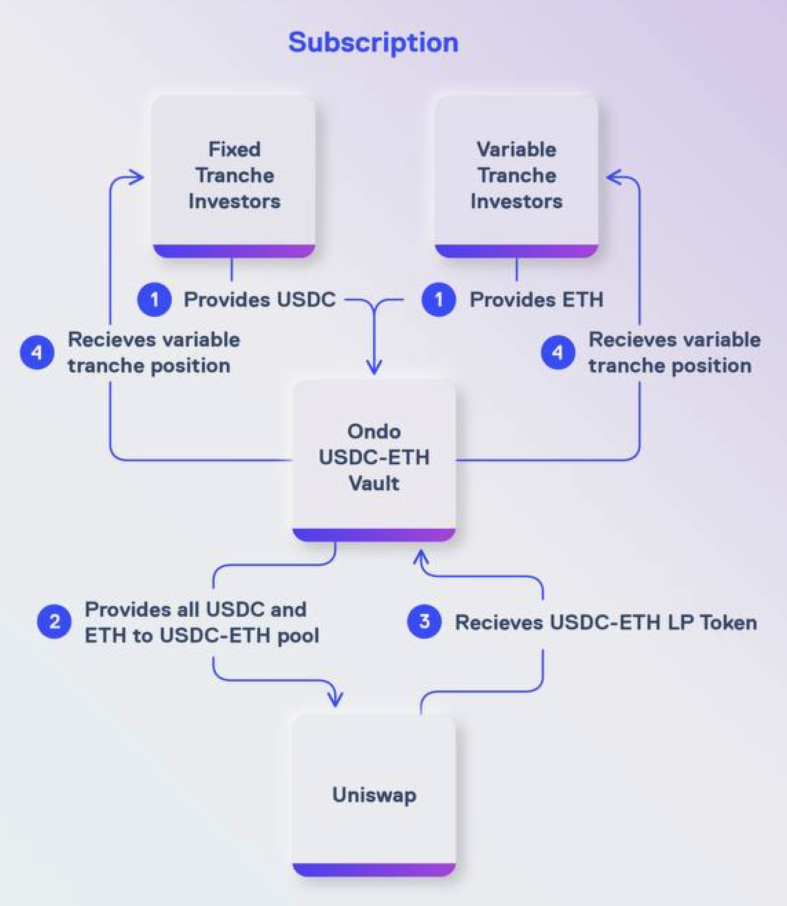

Ondo là 1 sản phẩm về structured-finance, tương tự như SFI nhưng áp dụng cho hoạt động cung cấp thanh khoản, cụ thể Ondo sẽ chia LP làm 2 phần:

- Senior tranche: Nhận fixed yield + được bảo vệ khỏi Impermanent Loss (IL).

- Junior tranche: Nhận fees + LM + chịu IL.

Pool Senior thường sẽ là stablecoin, có thể là staking hoặc lending,... Pool Junior là pool native token, mỗi pool có tỉ lệ như nhau 50:50.

Hiện Ondo Finance đang triển khai pool trên 2 nền tảng AMM chính là Uniswap và Sushiswap.

Cách Fei và Ondo phát triển

Fei Protocol và Ondo Finance là sự kết hợp rất hay.

Trong mô hình của Ondo Finance có 2 tranche. Fei nhận thấy Fei có thể trở thành Senior tranche bằng cách tự mint thêm FEI và tham gia cung cấp thanh khoản.

Vậy ai là người chấp nhận làm Junior tranche? Chính là các dự án. Sau cùng, họ cũng là người hưởng lợi khi có được nguồn thanh khoản ổn định mà chỉ phải chịu IL. Đây là mối quan hệ hợp tác win-win.

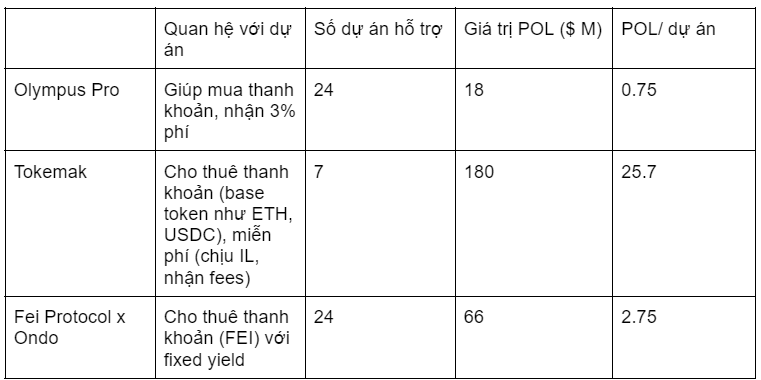

Nguồn thanh khoản ổn định là điều mà các dự án quan tâm trong thời gian gần đây và nhiều được nhiều bên giải quyết. Dưới đây là bảng so sánh các giải quyết của Fei x Ondo và các đối thủ.

Nhìn vào bảng trên có thể thấy, mỗi dự án làm POL sẽ có 1 điểm mạnh riêng và điểm yếu riêng:

- Olympus Pro: Dự án được sở hữu thanh khoản mãi mãi, nhưng phải bỏ tiền mua.

- Tokemak: Dự án được cho thuê miễn phí, không mất gì, được thanh khoản rất cao, nhưng chỉ số ít dự án được.

- Fei x Ondo: Dễ để triển khai rộng, với mức thanh khoản vừa đủ, nhưng dự án chịu 1 phần chi phí, như đang thuê FEI của Fei Protocol vậy (khoảng 5-10% APR - khá hợp lí).

⇒ So với các đối thủ, Fei x Ondo là mô hình giúp dự án đạt POL dễ nhất với chi phí thấp nhất, điểm yếu là thanh khoản chỉ là cho thuê, không phải mãi mãi như Olympus, và cũng ở mức vừa phải, không nhiều như Tokemak.

Tham khảo thêm: Phân tích mô hình hoạt động Olympus DAO.

Fei x Ondo tác động đến FEI stablecoin như thế nào?

Fei x Ondo là một mô hình rất hay trong bài toán giải quyết thanh khoản cho các dự án, mô hình này gồm 3 thành phần chính, và sẽ không thể thành công nếu thiếu 1 trong 3 thành phần này:

- Ondo: Nền tảng phân chia tranche trong LP.

- Fei: Senior tranche, cung cấp base token là FEI.

- Dự án: Junior tranche, cung cấp native token để tạo thành pool.

Tác động cụ thể trong sự hợp tác này đó là FEI được mint ra nhiều hơn và tham gia vào nhiều bởi các tổ chức tự trị phi tập trung (DAO) hơn.

Hiện tại số FEI mint để dùng làm LaaS trên Ondo vào khoảng 50 Triệu FEI, chiếm 14% số FEI tự mint bởi Fei Protocol.

Trong tương lai, thị trường thanh khoản này hoàn toàn có thể mở rộng, hiện tại 24 dự án được Fei x Ondo hỗ trợ thanh khoản trong 2 tháng tới đều nằm trên Uniswap V2, điều đó có nghĩa Fei x Ondo chưa hỗ trợ thanh khoản trên SushiSwap và Uniswap V3.

Hỗ trợ thanh khoản trên SushiSwap cũng khá đơn giản, tương tự như Uniswap V2, nhưng hỗ trợ thanh khoản trên Uniswap V3 là 1 câu chuyện khác, phải biết quản lí thanh khoản chủ động (Active Management), do đó có thể Fei x Ondo sẽ hợp tác với 1 Protocol Quản lý thanh khoản trên Uniswap V3.

Hiện Fei Protocol đang khá thân với Gelato khi chạy LM trên Protocol Quản lí thanh khoản này, rất có khả năng Fei Protocol x Ondo Finance x Gelato sẽ là 1 combo thanh khoản tối thượng trong thời gian tới.

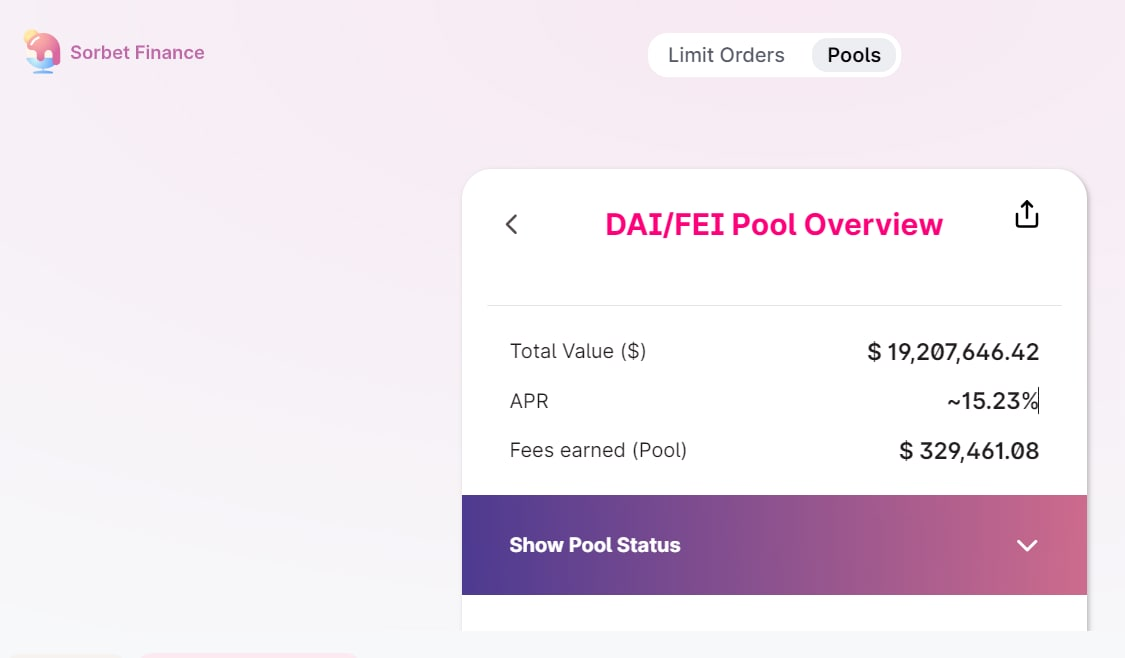

*Gelato đang quản lí thanh khoản cặp FEI/DAI trên Uniswap V3 cho Fei Protocol

Nếu không phải là Gelato, mà là 1 Active Liquidity Management khác hoặc là chính Ondo Finance sẽ phát triển lược, dù là ai, thì mình tin dự án đó sẽ vượt lên và đứng đầu trong mảng Quản lí thanh khoản trên Uniswap V3, bởi nguồn thanh khoản cần được quản lí mà Fei x Ondo mang lại không hề nhỏ.

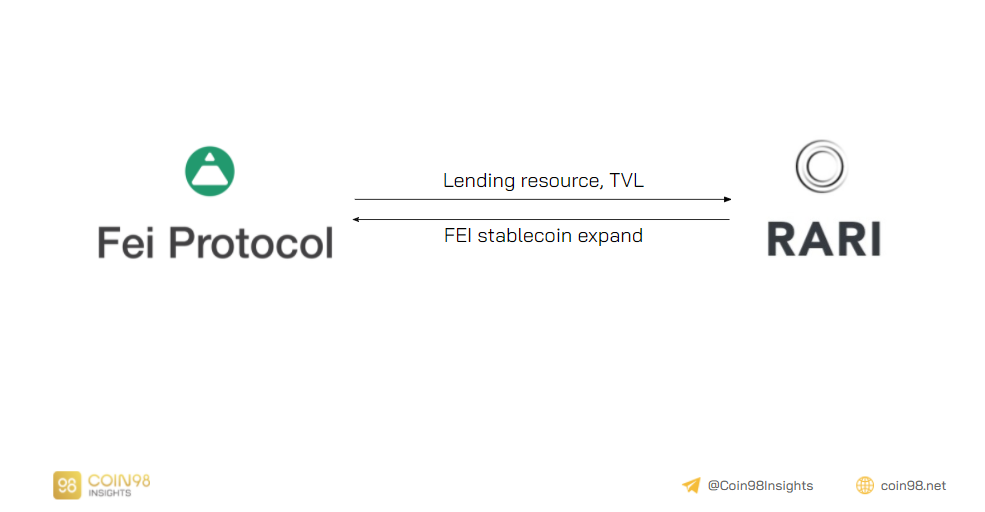

FEI x Rari Capital

Giới thiệu sơ lược về Rari Capital

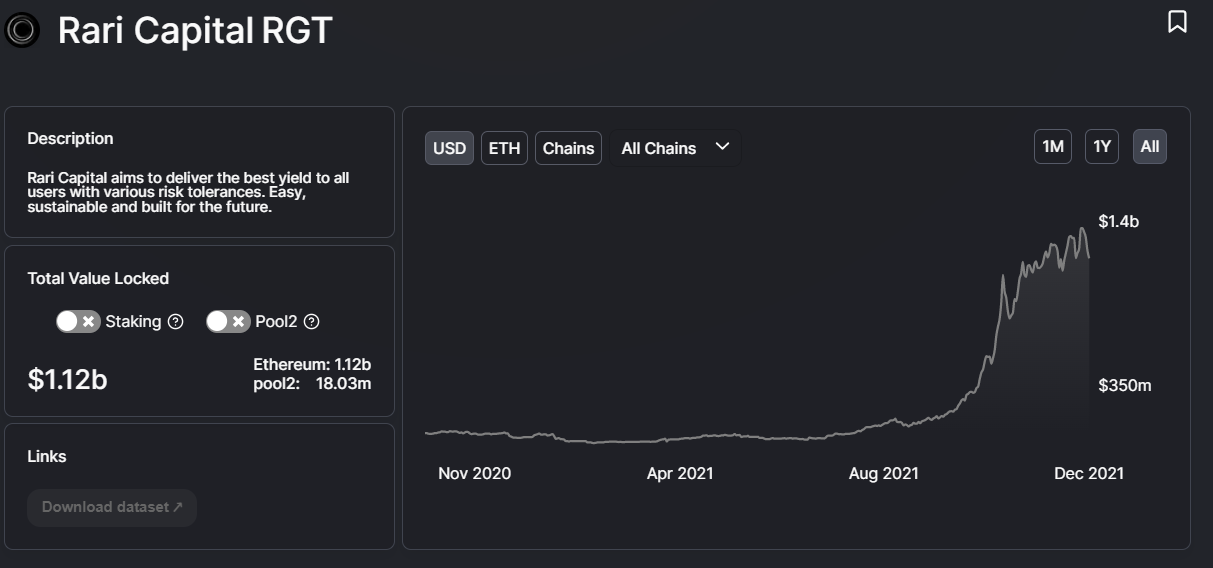

Rari Capital hỗ trợ nền tảng Lending tùy chỉnh cho các dự án, đồng thời cũng phát triển Yield Farming/ Yield Aggregator với các chiến lược được kiểm soát bởi cộng đồng, kiếm lợi nhuận từ tài sản cố định tùy chỉnh theo khẩu vị rủi ro khác nhau.

Rari Capital hiện đang rất phát triển từ Q3/2021, dự án đã mở thêm rất nhiều Fuse (Lending) và hiện đang có khoảng 44 Fuse trên Rari, tốc độ tăng trưởng thể hiện ở TVL của dự án, hiện đã đạt $1.4 B.

Fei Protocol và Rari Capital Merge

Rari và Fei có sự hợp tác rất sâu sắc, và Fei có vai trò lớn trong việc giúp Rari phát triển như hiện nay.

Câu chuyện Rari và Fei giống như bài toán về con gà và quả trứng. Rari tạo ra các Fuse Lending, nhưng lại không có gì để cho dự án Lending → Ít dự án mở Fuse.

Fei giải quyết bài toán đó:

- FEI đầu tiên tạo Fuse trên Rari và là dự án đầu tiên chạy LM trên Fuse, thu hút người dùng.

- FEI stablecoin sau đó cũng xuất hiện trong nhiều Fuse khác, khoảng 1/4 Fuse trên Rari Capital.

Fei giúp nền tảng Lending của Rari phát triển, Rari giúp stablecoin của Fei được sử dụng nhiều hơn.

Với sự hợp tác sâu sắc như vậy, 2 cộng đồng đã tiến hành hợp nhất. Proposal về việc hợp nhất đã được thông qua, và quá trình hợp nhất sẽ diễn ra sớm trong thời gian tới.

Sẽ không có quá nhiều sự thay đổi về bản chất của 2 Protocol, 2 bên vẫn sẽ giữ công nghệ và website riêng, nhưng sẽ cùng chung 1 thương hiệu.

Sự thay đổi lớn nhất sau vụ hợp nhất này là sự thay đổi về Treasury của 2 bên, chúng ta sẽ bàn về vấn đề này ở phần sau.

Fei x Rari tác động đến FEI stablecoin như thế nào?

Khi Fei Protocol và Rari Capital hợp nhất, 2 bên sẽ nỗ lực hết mức bị sự phát triển của nhau.

Về phía Fei Protocol, Fei Protocol sẽ giúp trả khoản nợ $10 M của Rari Capital do sự cố bị hack lần trước. Đồng thời trong tương lai, mình tin Fei Protocol sẽ mint thêm nhiều FEI để hỗ trợ cung cấp thanh khoản Lending trên Fuse.

Hiện tại FEI được mint để cung cấp thanh khoản trên Rari Capital chỉ khoảng $100 M, mình nghĩ con số này sẽ tăng thêm trong tương lai, hoặc Fei Protocol có thể lấy FEI từ 2 nền tảng Aave và Kashi về và tập trung phát triển cho Lending cho Rari, nâng thanh khoản của Rari lên.

Về phía Rari Capital, mình tin số lượng Fuse Lending có sử dụng FEI sẽ nhiều hơn trong tương lai, thay vì chỉ 1/4 Fuse như hiện nay, cũng không nằm ngoài khả năng 100% Fuse mở trên Rari Capital bắt buộc phải hỗ trợ FEI.

Ngoài ra, Fei và Rari có thể cùng nhau chạy chương trình Lending-as-a-Service, tương tự như Combo Fei và Ondo:

- Rari Capital (tương tự như Ondo Finance) là nơi cung cấp cơ sở hạ tầng.

- Fei sẽ mint FEI và cung cấp thanh khoản để người dùng vay.

Lending-as-a-Service là dịch vụ cũng rất cần thiết với dự án, đặc biệt đối với đội ngũ phát triển khi họ có thể vay mượn chi phí tài chính mà không cần bán Native token.

Thay vì chạy Incentives để người dùng tham gia cung cấp thanh khoản, dự án có thể hợp tác với FEI để nhận nguồn thanh khoản lớn.

Lending trên Rari càng phát triển, FEI sẽ được sử dụng nhiều hơn. Đặc biệt thị trường Lending là thị trường có TVL, giá trị cho vay, vay rất lớn, chiếm 40% TVL trên Ethereum, nên nếu sự hợp tác này thành công, FEI stablecoin hoàn toàn có thể đạt vốn hóa hàng tỷ USD (hiện tại FEI có vốn hóa $700 M).

Tuy nhiên, thị trường Lending dù sao cũng khá rủi ro và gặp nhiều trường hợp hack, đây cũng là rủi ro của FEI stablecoin trong tương lai.

Chiến lược phát triển FEI stablecoin

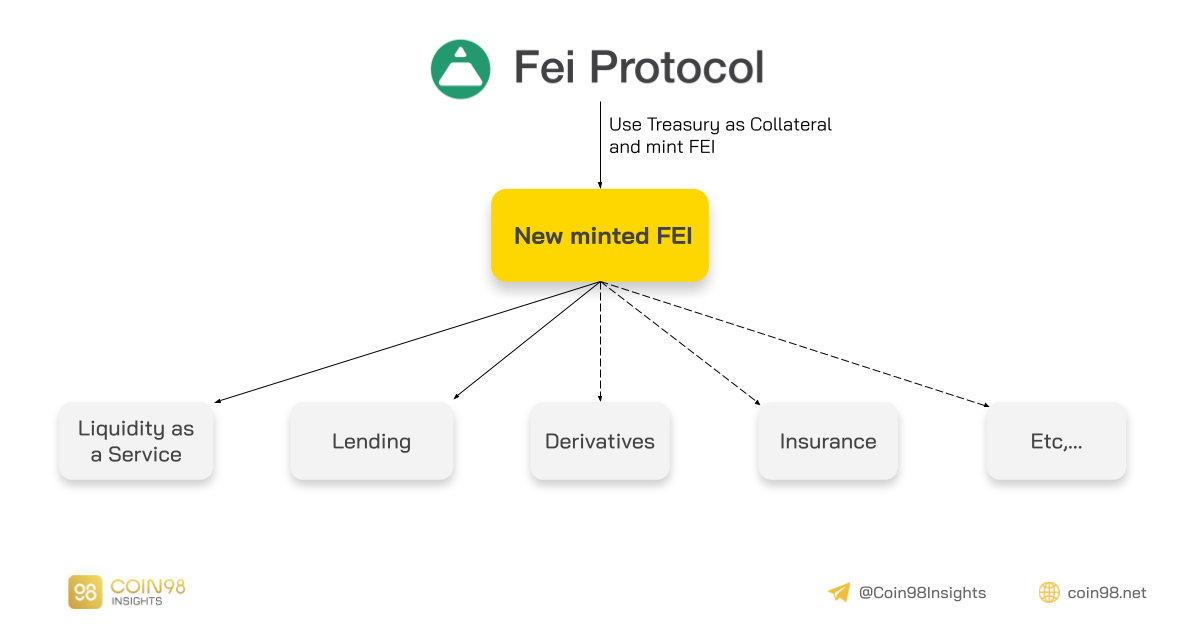

Một trong những điểm mạnh của FEI hiện nay chính là nguồn Treasury lớn, do đó Fei Protocol lấy chính nguồn Treasury làm tài sản thế chấp để mint ra thêm nhiều FEI stablecoin.

FEI có thể được mint ra nhiều nhưng sử dụng như thế nào để phát triển?

Có thể nói FEI có hướng đi khác biệt so với các Stablecoin trên thị trường, chiến lược của các stablecoin như DAI, USDC, UST, MIM,... là đi vào nhiều hoạt động giao dịch, đầu tư nhất có thể, chạy các chương trình Incentives để mở rộng nhu cầu sử dụng,... nói cách khác, các stablecoin này tập trung nhu cầu của người dùng (User-oriented)

FEI stablecoin có hướng đi khác, FEI tập trung vào các dịch vụ dành cho các DAO (DAO-oriented). Không phải chỉ người dùng mới cần stablecoin, DAO cũng cần stablecoin.

DAO thuộc nhiều mảng, mỗi mảng sẽ có mỗi nhu cầu stablecoin khác nhau:

- AMM: Cần stablecoin để cung cấp thanh khoản.

- Lending: Cần stablecoin để vay.

- Derivatives: Cần stablecoin để liquidate.

- Insurance: Cần stablecoin để thanh toán khi sự kiện xấu xảy ra.

- Investment: Cần stablecoin để đầu tư.

- GameFi: Cần stablecoin như đồng tiền trong trò chơi.

- Olympus-model: Cần stablecoin để dự trữ.

- ...

Có thể thấy DAO cũng cần các stablecoin để sử dụng riêng cho DAO, hoặc cần nguồn tài nguyên để chạy sản phẩm mà không cần phải thực hiện Liquidity Mining (tốn nhiều chi phí).

Hiện tại FEI stablecoin đang nhắm đến 2 thị trường là AMM và Lending, những thị trường có TVL cao hàng đầu, lên đến vài chục tỉ USD, nhưng hiện FEI chỉ mới cung cấp cho 2 thị trường gần 90 Triệu FEI (50 Triệu FEI trên Ondo, 38 Triệu FEI trên Rari), vẫn còn khá nhỏ và hoàn toàn có khả năng phát triển thêm được.

Phát triển sản phẩm cho DAO khác phát triển sản phẩm cho người dùng ở chỗ “không cần chạy các chương trình Incentives”, nếu sản phẩm tốt thì DAO sẽ tự động tìm đến, Fei x Ondo và Fei x Rari đang làm được điều này.

Ngoài 2 thị trường AMM và Lending thì trong tương lai Fei Protocol có thể phát triển dịch vụ cho DAO ở các mảng khác như mình đã kể ở trên: Derivatives, Insurance, GameFi, Investment,...

Nhận xét về hướng đi của Fei Protocol

Cá nhân mình đánh giá cao về chiến lược phát triển của FEI, cơ bản FEI đang giúp các DAO giải quyết nhiều bài toán khó trên thị trường mà ít bên nào giải quyết được.

Đồng thời, việc giải quyết khó khăn cho các DAO cũng giúp Fei Protocol phát triển, FEI stablecoin được sử dụng nhiều hơn ⇒ Đây là mối quan hệ cộng sinh giữa FEI và các DAO, khi 2 bên hợp tác để giải quyết cùng lúc nhiều vấn đề thì sẽ tạo ra nhiều giá trị hơn: 1 + 1 = 3

Tóm lại, Fei giúp DAO giải quyết các bài toán đồng thời nâng cao giá trị của Fei, khi các DAO phát triển thì nhu cầu của FEI stablecoin chắc chắn được nâng cao.

Phân tích TRIBE token

Tribe Tokenomics

Tokenomics của TRIBE cũng không có gì quá đặc biệt, 60% TRIBE sẽ được dùng cho cộng đồng:

- 20% dùng để cung cấp thanh khoản FEI- TRIBE: Cũng là sự kiện bán Token thông qua AMM.

- 40% thuộc về DAO Treasury: Có vai trò như 1 Ecosystem Fund, chạy các chương trình Liquidity Mining, Staking,... và được voting bởi cộng đồng.

Thông tin về việc bán Token cho Genesis Group và qua AMM sẽ được trình bày ở phần sau.

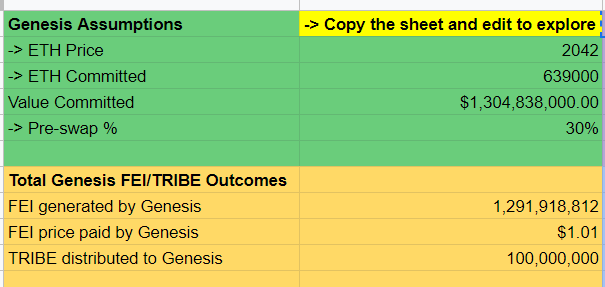

TRIBE Token Sale

Fei Protocol phân phối TRIBE và FEI tới người dùng vào ngày 22/3/2021. Các thông số của sự kiện Genesis được trình bày kỹ tại đây.

Sự kiện Genesis Group diễn ra theo 2 giai đoạn:

- ETH Commitment.

- TRIBE Pre-swap (IDO).

ETH Commitment: Cam kết sử dụng ETH để mint FEI ban đầu, tạo ra giá trị ban đầu cho Fei Protocol. Số lượng FEI được mint ra từ sự kiện này là không giới hạn, tùy thuộc vào lượng ETH được commit.

Và để khuyến khích người dùng tham gia đóng góp ETH và bootstrap dự án, Fei Protocol đã incentives 100 Triệu TRIBE token cho người dùng tham gia.

Kết quả Fei Protocol thu được 639,000 ETH ~ $1.3 Tỉ USD vào thời điểm đó, qua đó, gần 1.3 Tỉ FEI đã được mint tại sự kiện Genesis ở mức giá $1.01. (1% dư là dành cho buffer - 1 quỹ dự trữ).

Đây là sự kiện hết sức thành công, gấp gần 13 lần so với kì vọng của đội ngũ là 100 Triệu FEI sẽ được mint.

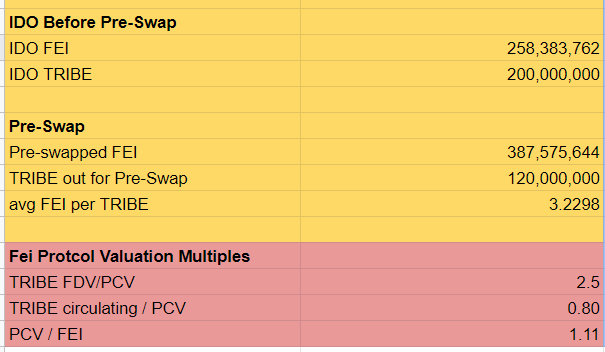

TRIBE Pre-swap (IDO): Sau khi Commit ETH và nhận được FEi, người tham gia Genesis được quyền swap FEI nhận được từ giai đoạn 1 sang TRIBE trước khi TRIBE được bán trên Uniswap.

200,000,000 TRIBE (20%) sẽ được bán ở giai đoạn này, và đây là kết quả về Pre-swap:

- Trước Pre-swap, mức giá IDO của TRIBE được đặt ở mức 1 TRIBE = 0.77 FEI.

- Sau Pre-swap, mức giá được đẩy lên x4, 1 TRIBE = 3.22 FEI.

Điều này cho thấy sự ủng hộ nhiệt tình của cộng đồng dành cho Fei Protocol vào thời điểm ban đầu.

Sau IDO, người dùng chỉ có thể mua TRIBE trên pool FEI-TRIBE trên Uniswap, Pool này từ lúc ra mắt đã ngay lập tức được chạy Liquidity Mining để đẩy cao thanh khoản cho TRIBE.

Use case của TRIBE

Hiện tại, TRIBE được sử dụng cho 3 mục đích:

- Governance: Biểu quyết các quyết định quản trị Fei Protocol.

- Incentives: Đẩy mạnh các hoạt động của Fei Protocol.

- Backstop: Đảm bảo cho sự phát triển ổn định của FEI stablecoin.

1. Incentives

Incentives là chức năng cơ bản của TRIBE từ Fei v1, mục đích là khuyến khích mở rộng sự phát triển của FEI stablecoin.

TRIBE hiện đang được Incentives trên 5 nền tảng:

- Cho vay TRIBE trên Rari Fuse.

- Cung cấp thanh khoản TRIBE- FEI trên Uniswap v2.

- Cung cấp thanh khoản FEI trên Curve.

- Cung cấp FEI-DAI trên Uniswap v3 và được quản lí bởi Gelato.

- Vay FEI trên Aave.

Trong Fei v1, Fei Protocol tập trung nhiều vào sản phẩm chính là FEI stablecoin, cố gắng để FEI ổn định và mở rộng, trong thời gian đó, FEI thậm chí còn được nhiều incentives hơn cả TRIBE, và TRIBE chỉ có chức năng Quản trị.

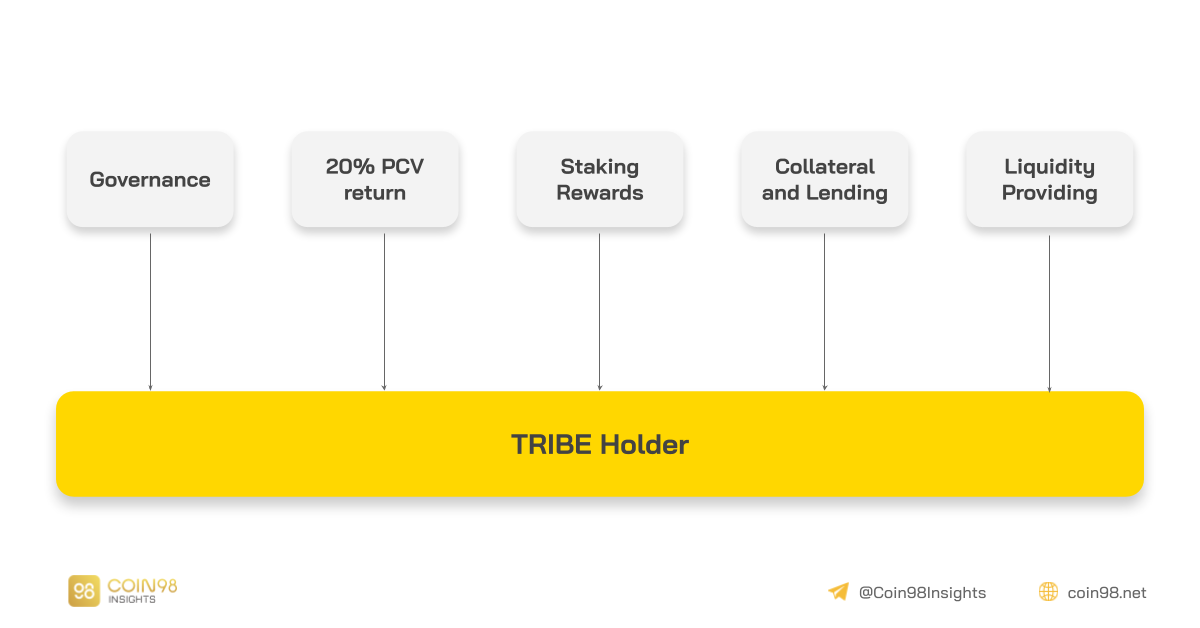

Qua Fei v2, một trong những thay đổi lớn là việc cân bằng lợi ích giữa FEI holder và TRIBE holder, TRIBE token sẽ có nhiều chức năng và giá trị hơn.

Có 2 chức năng chính cho TRIBE trong Fei v2 bao gồm: Buyback và Backstop:

2. Buybacks

Bắt đầu từ Fei v2, một phần lợi nhuận từ yield của PCV sẽ được dùng để buyback TRIBE, phần còn lại sẽ được giữ lại ở Buffer, để ổn định FEI trong trường hợp cần thiết.

Sau khi FIP-37 được thông qua, tỉ lệ Yield chính thức dùng để buyback TRIBE trong 6 tháng tới sẽ là 20% APR từ PCV.

Hiện tại với lợi nhuận từ PCV đang là $700 M, thì số tiền dùng để buyback TRIBE trong năm tới dự kiến khoảng $140 M.

Số TRIBE buyback xong sẽ được chia làm 3 việc, tỉ lệ sẽ được voting bởi cộng đồng:

- Burning.

- DAO Treasury.

- Staking rewards.

Thực tế, chương trình Buyback đã được triển khai sớm hơn 1 tháng so với Fei v2 mainnet, và được thực hiện thông qua Investment Pool trên Balancer.

3. Backstop

Ngược lại, nếu PCV hoạt động kém hiệu quả, dẫn đến Collateral Ratio <100%, TRIBE sẽ trở thành backstop, đảm bảo thanh khoản cho FEI.

Cụ thể, khi FEI ở dưới mức giá peg, và không đủ Treasury cho người dùng redeem FEI = $1, TRIBE sẽ được mint thêm để mua FEI.

Tóm lại, trong Fei v2, TRIBE holder sẽ tham gia sâu sắc hơn vào hoạt động Protocol-controlled-value cho Fei Protocol, nếu Fei làm ăn tốt, TRIBE holder có lợi và ngược lại.

Nhận xét về TRIBE

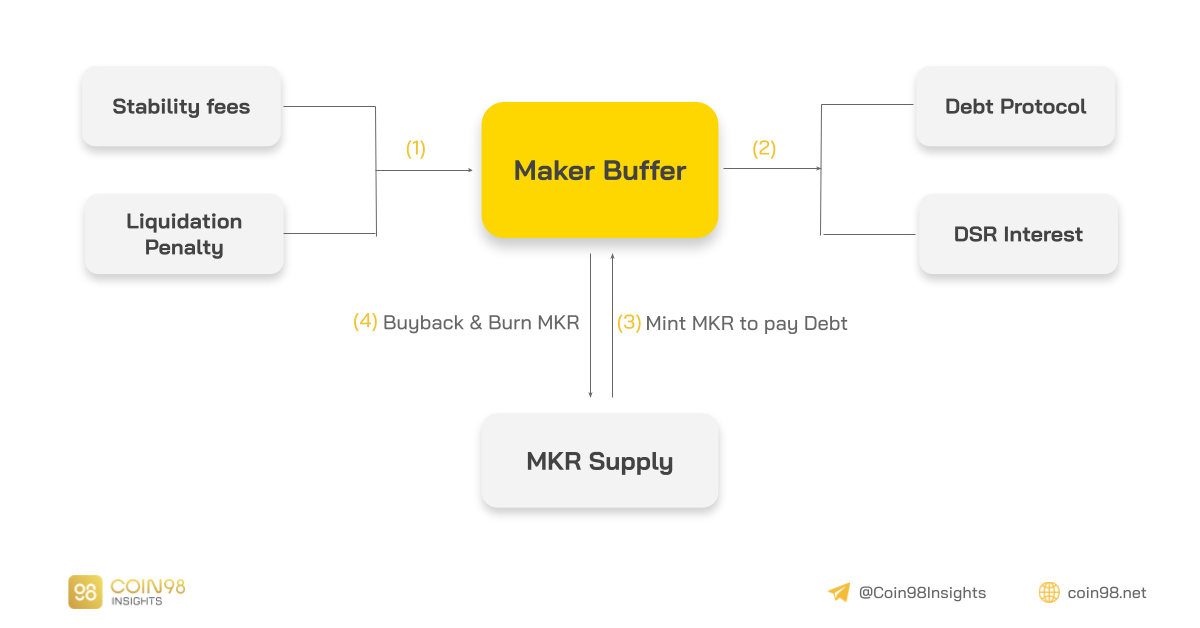

Về cơ bản, mô hình của TRIBE tương tự như MKR của Maker DAO. Governance token sẽ được dùng vừa để bảo đảm cho nền tảng, vừa để capture value khi lợi nhuận dư (buffer đã đủ).

Ngoài ra, TRIBE cũng có 1 Buffer dự trữ cho các tình huống xấu, nguồn thu của Buffer đến từ lợi nhuận của PCV.

Tuy nhiên TRIBE và MKR cũng khác ở một số chỗ:

- Việc buyback TRIBE được thực hiện thông qua Smart pool của Balancer, trong khi MKR được mua lại bằng tay, không phải tự động.

- Lợi nhuận của TRIBE cao hơn rõ rệt, hơn $700 M, trong khi của Maker DAO chỉ có $45 M.

- MKR mua được sẽ bị đốt, TRIBE mua về ngoài bị đốt còn để làm cho nhiều việc khác như dự trữ trong Treasury, đem làm phần thưởng staking.

Chi tiết hơn về mô hình hoạt động của MakerDAO và cách dự án capture value cho MKR token, anh em có thể tham khảo: Phân tích mô hình hoạt động Maker DAO.

Cách Fei Protocol tạo ra giá trị cho TRIBE holder

Từ các use case trên, TRIBE holder đang có vai trò quan trọng và tham gia vào nền tảng Fei Protocol nhiều hơn.

Các giá trị chính mà TRIBE holder sẽ nhận được:

- Governance.

- 20% lợi nhuận từ PCV: Hoạt động buyback sẽ diễn ra hàng tuần thông qua Balancer.

- Phần thưởng Staking.

- Các use case khác: Cho vay và làm tài sản thế chấp trên Rari Capital.Cung cấp thanh khoản TRIBE-FEI trên Uniswap.

TRIBE token sau khi Merge với RGT của Rari Capital

Một trong những sự quan tâm lớn nhất TRIBE holder là sự kiện hợp nhất giữa Fei Protocol và Rari Capitai - vụ hợp nhất lớn nhất thị trường Crypto từ trước đến này.

Việc hợp nhất sẽ dẫn đến hợp nhất Treasury, điều này ảnh hưởng trực tiếp đến giá trị của 2 token TRIBE và RGT.

Hiện tại tính đến ngày 7/12/2021, đề xuất hợp nhất đã được thông qua, tuy nhiên đề xuất về việc hợp nhất Treasury vẫn chưa có thông báo chính thức.

Trong Discord, Joey - founder của Fei đã được ra 1 bản đề xuất hợp nhất Treasury, một số ý chính trong bản đề xuất liên quan đến TRIBE token:

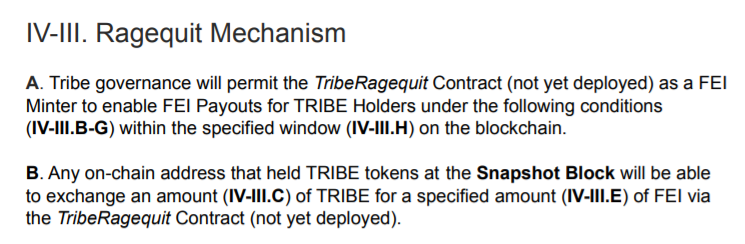

- TRIBE sẽ là token chung, quản lí 2 nền tảng: Sẽ có 1 tỉ lệ chuyển đổi từ RGT sang TRIBE, RGT sẽ mất đi giá trị biểu quyết, nhưng về giá vẫn không đổi vì có peg với TRIBE.

- Tỉ lệ chuyển đổi RGT sang TRIBE là 26.7 TRIBE : 1 RGT, theo tỉ giá đã snapshot.

- Việc hợp nhất sẽ làm pha loãng quyền hạn quản trị của cả 2 nền tảng, TRIBE holder nếu không thích đề xuất này có thể ragequit, được quyền bán TRIBE sang FEI ở 1 mức giá đã snapshot trước đó.

Mình sẽ cập nhật thêm thông tin khi sự kiện hợp nhất chính thức diễn ra.

Tổng kết

Tổng kết lại một số ý chính sau khi tìm hiểu về Mô hình hoạt động

- Sau sự sụp đổ thì FEI stablecoin đã trở nên ổn định hơn rất nhiều.

- Fei Protocol đang quản lí PCV tốt, đặc biệt là sự hợp tác với Balancer.

- Chiến lược phát triển FEI stablecoin là làm dịch vụ cho các DAO thay vì hướng đến người dùng như các stablecoin khác.

- Sang Fei v2, TRIBE token đang nhận được nhiều giá trị và tham gia vào Protocol nhiều hơn.

- Vụ hợp nhất giữa Fei Protocol và Rari Capital là một thương vụ có lợi cho cả đôi bên, tuy nhiên Rari Capital có lợi hơn chút vì là bên nhỏ hơn.