Phân tích mô hình hoạt động Unit Protocol (DUCK)

Bài viết Phân tích mô hình Unit Protocol sẽ giúp anh em:

- Hiểu về cách hoạt động của Unit Protocol.

- Cách Unit Protocol capture value cho DUCK token.

- Tương lai và tầm nhìn của Unit Protocol.

Anh em tham khảo để có thêm góc nhìn trong đầu tư.

Thông tin cần biết về Unit Protocol

Unit Protocol là một dự án về Lending trong lĩnh vực tài chính phi tập trung DeFi, đây là 1 dự án fork từ Maker Dao. 2 thành phần chính và cốt yếu của dự án là đồng USDP Stablecoin và DUCK (native Token):

- USDP Stablecoin là 1 loại Stablecoin được thế chấp bởi Cryptocurrency và được giữ ổn định giá tương ứng 01 USDP = 01 USD.

- DUCK là Token quản trị của dự án, được dùng để quản trị và là nơi để dự án capture value lại.

Nếu như Maker Dao chỉ cho phép những tài sản chất lượng, có độ uy tín cao làm tài sản thế chấp, thì Unit Protocol đi vào thị trường long-tail, cho phép các nhà đầu tư mint Token từ nhiều loại tài sản hơn.

Cách hoạt động của Unit Protocol

Vì là 1 sản phẩm fork từ Maker Dao, nên nhìn chung, mô hình hoạt động của Unit Protocol cũng tương tự như mô hình Maker Dao.

Vault

Để có thể bắt đầu tương tác với Unit Protocol, việc đầu tiên anh em phải làm là mở một Vault.

Một Vault cũng giống như một vị thế của anh em, sau khi mở 1 Vault, anh em sẽ có quyền cung cấp tài sản thế chấp, vay USDP, trả nợ,...

Anh em có thể mở nhiều Vault cùng 1 lúc để có nhiều vị thế.

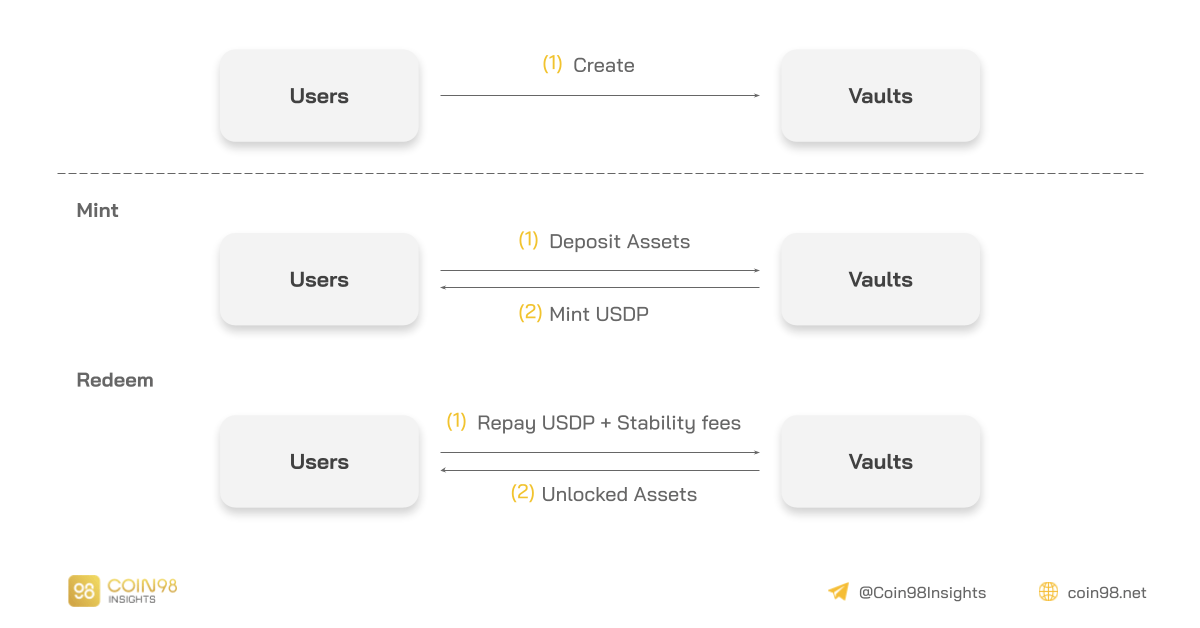

Cơ chế mint/redeem stablecoin USDP

Đây là tính năng cơ bản nhất trong Unit Protocol. Số USDP được mint ra tùy vào chất lượng tài sản được thế chấp.

Ví dụ: $150 ETH tối đa chỉ được mint 115 USDP. Nhưng $150 USDC có thể mint tới 145 USDP.

Cơ chế mint/redeem stablecoin USDP.

Cơ chế Mint & Redeem sẽ diễn ra như sau:

Mint:

(1) Người dùng sẽ bỏ tài sản thế chấp vào trong Vault của mình.

(2) Dựa trên chất lượng của tài sản thế chấp, người vay sẽ được vay 1 số lượng USDP nhất định, người dùng có thể dùng USDP này để mua thêm tài sản, cho vay, farming,...

Redeem:

(1) Khi người dùng muốn trả nợ và lấy lại tài sản thế chấp. Người dùng sẽ trả lại số USDP đã vay + 1 phần lãi suất, lãi suất này sẽ phải trả bằng USDP:

- Phần USDP trả lại sẽ được đem đi đốt.

- Phần lãi trả bằng USDP sẽ được chuyển đến Treasury của dự án.

(2) Sau khi người dùng trả USDP + lãi suất, Vault sẽ mở khóa tài sản thế chấp, và người dùng nhận lại được tài sản của mình.

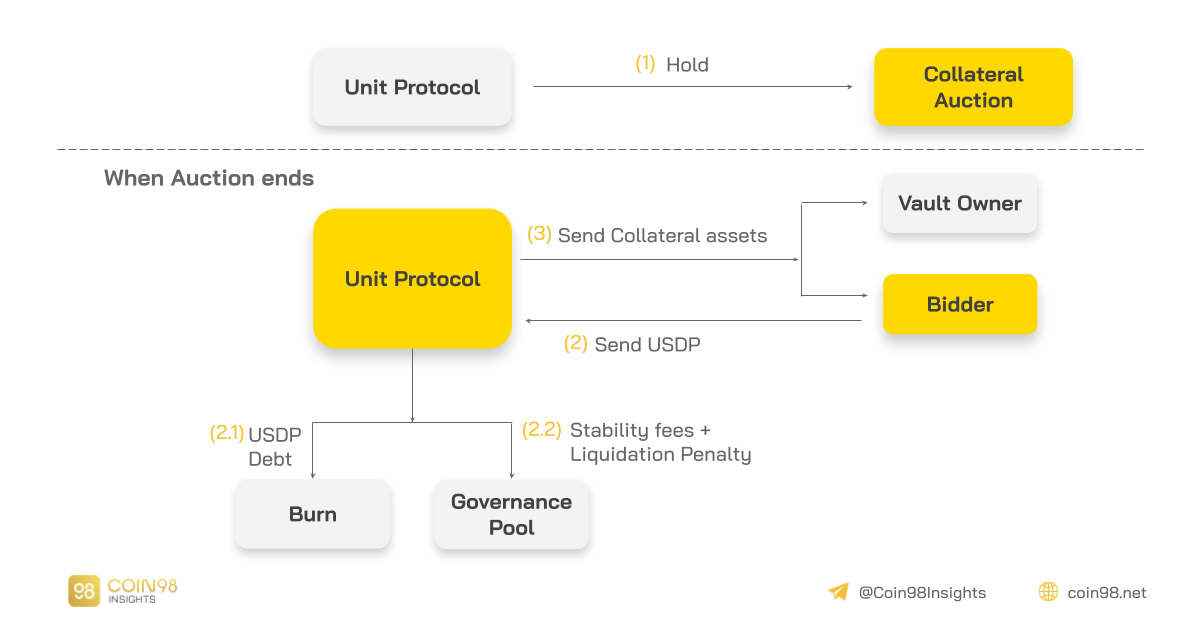

Cơ chế thanh lý tài sản trên Unit Protocol

Để đảm bảo USDP được ổn định với giá pegged $1, khi Vault tài sản thế chấp giảm xuống một tỉ lệ nhất định, tài sản trong Vault sẽ bị thanh lý để hoàn trả nợ.

Cơ chế thanh lý tài sản trên Unit Protocol.

Tài sản thanh lý trong Unit Protocol sẽ được tiến hành theo thể thức đấu giá.

(1) Unit Protocol sẽ tổ chức một buổi đấu giá với những bên tham gia, để chọn ra người thắng cuộc, đồng thời đảm bảo chủ Vault có thể trả nợ đầy đủ.

(2) Người chiến thắng (bidder) sẽ chuyển USDP cho Unit Protocol. USDP này sẽ dùng cho 2 việc:

- Trả nợ cho Unit Protocol: số USDP này sẽ được đem đi đốt.

- Phí phạt thanh lý (Liquidation Penalty): Phạt ở đây vì chủ Vault đã không đảm bảo đủ tài sản thế chấp, gây nguy hiểm cho sự ổn định của USDP. Phí phạt này sẽ được chuyển đến Governance Pool.

(3) Unit Protocol chuyển Tài sản thế chấp (Collateral assets) cho người chiến thắng (bidder).

Phân tích các thông số của Stablecoin USDP

Collateral ratio

Tài sản thế chấp: Tài sản thế chấp chính (collateral assets) và COL → Các tài sản thế chấp chính có % (min and max) riêng, được quy định trong CDP về COL.

Ta có thể tính được số lượng vay USDP như sau:

col = (mainUtizedMax + col) * minCol%

colUtizedMax = (main + colUtizedMax) * maxCol%

Các biến mainUltizedMax và colUtizedMax có thể coi là các giới hạn trên của col, main nên thực tế ta có thể tính toán chúng bằng:

- mainUtilize = min(main; mainUtizedMax)

- colUtilize = min(col; colUtilizeMax)

→ total = mainUtlize+ colUlitizee

→ maxDebt = total * ICR

Với ICR là tỉ lệ thế chấp ban đầu = Tỷ lệ nợ/ Tỷ lệ tài sản thế chấp.

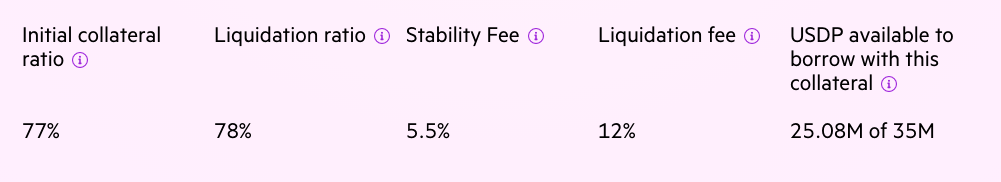

Ví dụ về tài sản thế chấp.

Ví dụ 1: The initial collateral ratio (ICR) là tỷ lệ thể hiện giá trị tối đa tài sản mà có thể vay được từ lượng tài sản đã thế chấp vào. Với ETH, tỷ lệ ICR = 77% và giá 1 ETH = $2,352.38 thì user có thể nhận được $1811. Nếu tỷ lệ nợ/tài sản đảm bảo vượt qua tỷ lệ thanh lý (liquidation ratio), tài sản sẽ bị thanh lý (cơ chế thanh lý sẽ được thể hiện ở dưới). Và với việc có phí ổn định (stability fee) mỗi năm, tài sản của sẽ bị thanh lý nếu như không chú ý.

Ví dụ 2: Với 1ETH, user có quyền vay tối đa được $1811. Với liquidation ratio = 78%, có quyền nợ tối đa là $1834. Giả sử user vay tối đa $1811 (với 1 ETH), thì chỉ sau 1 năm, số nợ sẽ là 1811 * (1+ 5.5%) = 1910$ và tài sản sẽ bị thanh lý.

Peg

Giá trị đồng USDP được giữ cố định xung quanh mốc $1. Khi giá USDP biến động, sẽ có những cơ chế để điều chỉnh giá.

Cơ chế ổn định giá

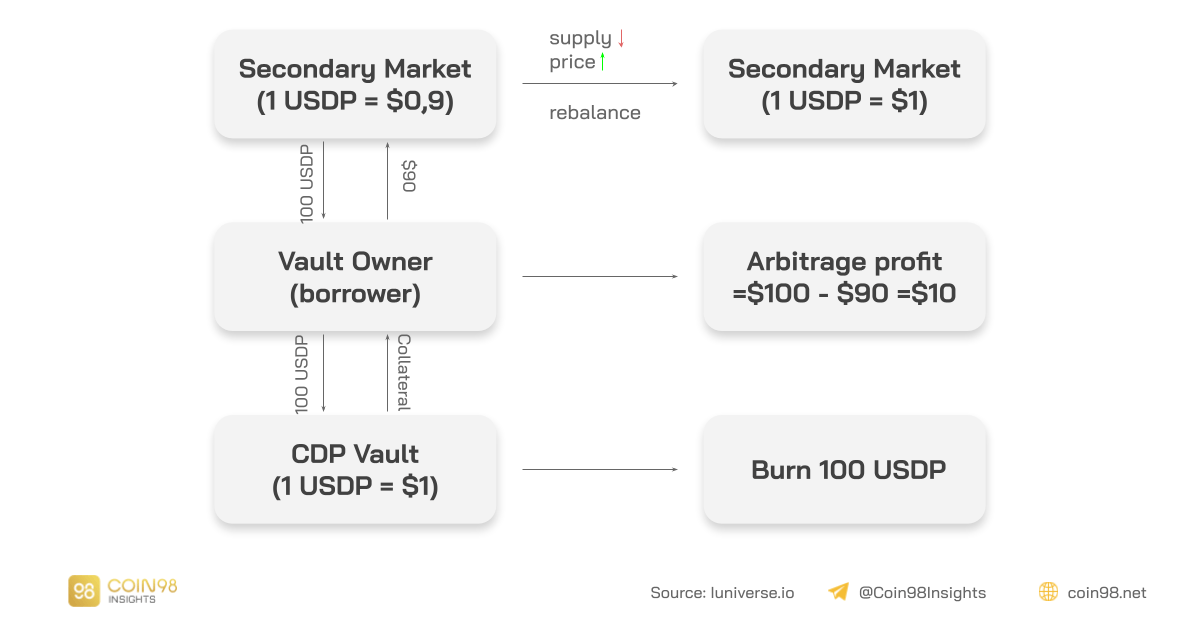

Trường hợp USDP hạ xuống dưới $1: Giả sử người dùng đã vay một khoản ($100) từ Unit Protocol, một thời gian sau, giá USDP hạ xuống thấp ($0.9/USDP).

- Mặc dù giá USDP trên thị trường có thể thay đổi, tuy nhiên giá USDP trong hệ thống luôn được mặc định giữ ở mức $1.

- Khi đó, người dùng có thể mua 100 USDP từ các thị trường thứ cấp (các sàn giao dịch như Binance, Kucoin, Okex, Uni,...) có giá rẻ hơn (khoảng $90) rồi dùng số tiền đó trả nợ. Kết quả người dùng nhận được lượng chênh lệch giá ($10).

- Tất cả USDP trả lại bị đốt cháy, làm giảm nguồn cung cấp USDP. Điều này cuối cùng sẽ dẫn đến việc tăng giá thị trường của USDP.

Cơ chế ổn định giá trong trường hợp USDP hạ xuống dưới $1.

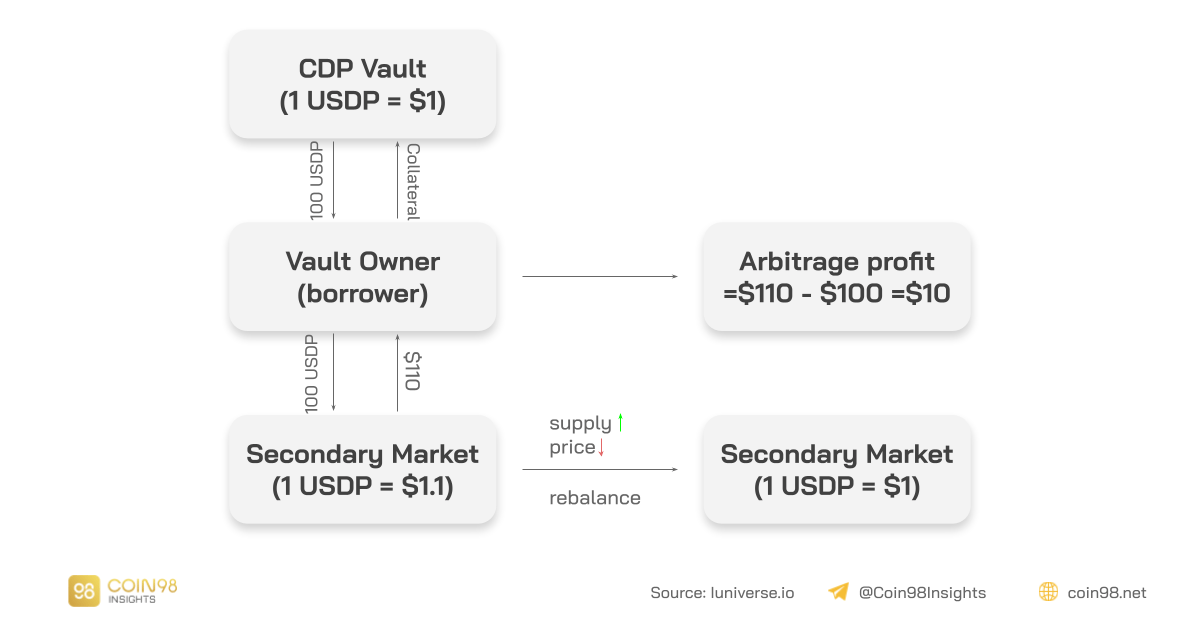

Trường hợp USDP tăng lên trên $1:

- Vì USDP vẫn giữ mức $1 trong hệ thống, người dùng sẽ tiến hành vay USDP từ hệ thống và bán nó trên thị trường thứ cấp với giá cao hơn (giả sử $1.1).

- Người dùng sẽ thu được lợi nhuận từ việc này ($0.1$/USDP).

- Ngoài ra, việc bơm thêm USDP vào thị trường sẽ làm hạ giá USDP.

Cơ chế ổn định giá trong trường hợp USDP tăng lên trên $1.

Price Info

- Sử dụng Keep3r làm Oracle chính để cung cấp dữ liệu về giá của tài sản đang được thế chấp bằng ETH.

- Sử dụng Chainlink để nhận giá ETH.

- Nguồn cung cấp dữ liệu cho Keep3r là Uniswap và Sushiswap.

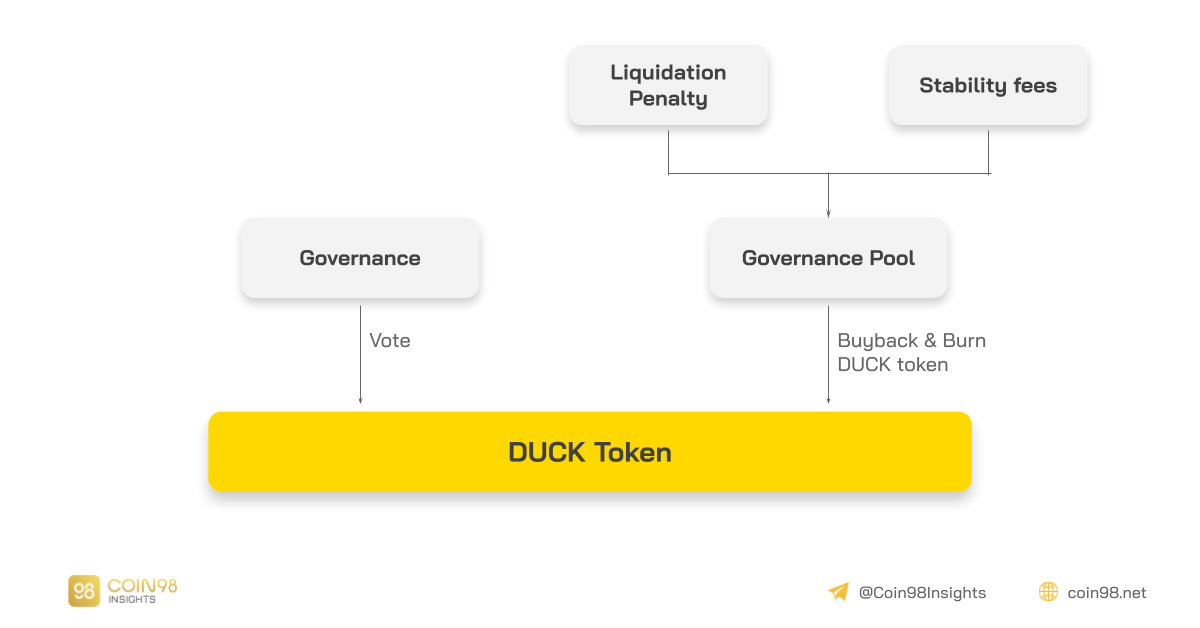

Cách Unit Protocol capture value cho DUCK token

Cách Unit Protocol capture value cho DUCK token.

Hiện tại Unit Protocol capture value 2 cách chính:

- Quản trị: DUCK holder có thể dùng để biểu quyết cho các chỉ số quan trọng trong Protocol Unit Protocol như Phí vay (Stablebility Fees), tỉ lệ thế chấp (Collateral Ratio), tỉ lệ thanh lí (Liquidation Ratio),... Là một Protocol kinh doanh nợ, các chỉ số tài chính đóng vai trò rất quan trọng với Unit Protocol, bởi nó liên quan đến các rủi ro cho vay, vì vậy vai trò của các DUCK holder là rất quan trọng.

- Buy back & Burn: Doanh thu về Treasury của dự án sẽ được dùng để Buyback & burn DUCK trên thị trường, qua đó làm giảm supply của DUCK token.

Nhận xét về cách capture value cho Unit Protocol

Theo như litepaper của dự án, Buyback & Burn DUCK token chỉ là biện pháp tạm thời để phân phối doanh thu lại cho cộng đồng (việc buyback & burn là hoạt động giúp cả cộng đồng hưởng lợi nhờ giá DUCK tăng).

Trong tương lai, sau khi cơ sở hạ tầng đã hoàn tất, Unit Protocol sẽ điều chỉnh lại cách phân phối doanh thu, đặc biệt sẽ chú trọng chia lại cho các DUCK staker, những người đã tích cực tham gia vào hệ thống quản trị của dự án.

Cá nhân mình thấy, việc chia lại cho các DUCK staker là cách làm hợp lí hơn, bởi hoạt động quản trị rất quan trọng, đặc biệt đối với các dự án Lending, chia lại doanh thu cho các DUCK staker sẽ khuyến khích DUCK holder tham gia hoạt động quản trị nhiều hơn.

Tuy nhiên, về nhược điểm, nếu so với MKR token của Maker, thì vai trò của DUCK token còn khá ít, chưa tham gia nhiều vào hoạt động ổn định Protocol như MKR.

Với các dự án Lending, sự ổn định rất quan trọng, hiện tại tính năng Liquidation của Unit Protocol vẫn đang hoạt động tốt nên chưa có vấn đề Hack hay thâm hụt nào xảy ra, nhưng nếu không chuẩn bị trước, khi vấn đề xảy ra, Unit Protocol cũng có thể phải Shutdown như Maker đã làm vào tháng 3/2020.

Tương lai của Unit Protocol và USDP

Là một Debt protocol, mục tiêu của Unit Protocol đương nhiên là mở rộng nhu cầu sử dụng USDP, phát triển DeFi, dùng USDP để thay thế sự thống trị của centralized stablecoin từ trước đến nay.

Tiền tệ đóng 1 vai trò không thể thiếu trong bất kì nền kinh tế nào, vậy nên trong hiện tại và kể cả tương lai, thị trường tiềm năng của USDP cũng chính là thị trường DeFi, thị trường DeFi càng phát triển thì nhu cầu sử dụng USDP càng nhiều.

Tuy nhiên, cũng có 1 số thách thức dành cho Unit Protocol:

- Thứ nhất, cạnh tranh đối thủ cùng ngành, 1 thị trường khi càng về sau, khả năng người chiến thắng sẽ dành tất cả (Winner take all), khi đó miếng bánh cho Unit Protocol sẽ còn rất ít, dự án phải có chiến lược để cạnh tranh với các đối thủ cùng ngành này.

- Thứ 2, đó là xu hướng phát triển stablecoin riêng. Nhiều dự án nhận ra vai trò quan trọng của stablecoin trong 1 hệ sinh thái, vậy nên họ đang phát triển những stablecoin cho riêng mình. Một trong những đối tác chiến lược quan trọng của Unit Protocol, Yearn Finance, mới đây đã công bố về thiết kế stablecoin của dự án, nếu điều này sớm được áp dụng, nó sẽ ảnh hưởng rất lớn đến sự phát triển của Unit Protocol.

Tổng quan lại, thị trường stablecoin là 1 thị trường rất rộng lớn và có tiềm năng phát triển cao, nhưng cũng có nhiều thách thức, đặc biệt với những dự án có vốn hóa nhỏ như Unit Protocol.

Nhận xét và kết luận

Unit Protocol là một trong những dự án Lending stablecoin khá nổi tiếng trên thị trường, dự án chọn phân khúc Long-tail để giành thị phần.

Tổng quan về mô hình hoạt động của Unit Protocol và USDP, chúng ta rút ra một số ý chính sau:

- Unit Protocol là sản phẩm fork từ Maker Dao, tuy nhiên không có 2 sản phẩm phụ là Buffer và Saving Rates như Maker.

- Dự án tập trung vào phân khúc Long-tail, chấp nhận nhiều loại tài sản thế chấp biến động cao để dành thị phần.

- Oracle chính mà Unit Protocol sử dụng là Keep3r.

- Buyback & burn DUCK token là cách capture value chính hiện nay của Unit Protocol.

Trên đây là phân tích tổng quan về Mô hình Unit Protocol. Anh em nghĩ sao về dự án này? Hãy để lại ý kiến của anh em ở phần bình luận bên dưới để chúng ta có thể cùng trao đổi và thảo luận.

Đọc thêm: Phân Tích Mô Hình Hoạt Động BUSD & Paxos