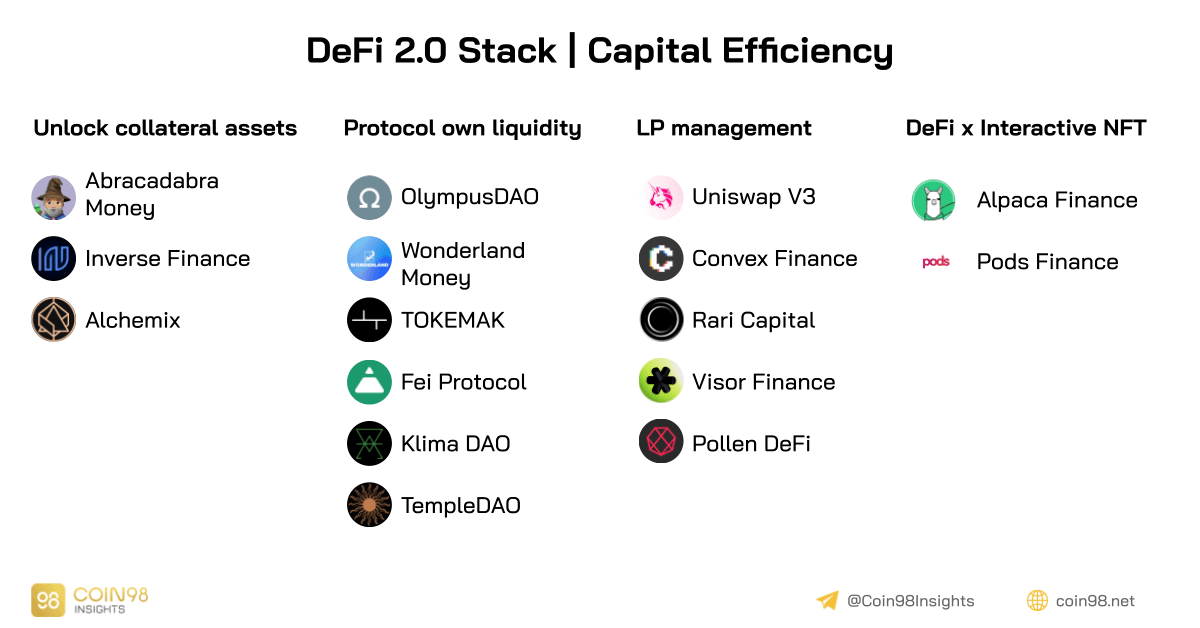

DeFi 2.0 Stack - Tổng quan về các dự án nhánh Capital Efficiency

DeFi 2.0 là phiên bản nâng cấp của DeFi, giúp khắc phục những điểm yếu và tối ưu những lợi thế của DeFi hiện tại. Tuy DeFi 2.0 có nhiều giải pháp nhưng ở thời điểm hiện tại nhánh Capital Efficiency là nhánh đang nhận được nhiều sự chú ý nhất.

Trong bài DeFi 2.0 Stack đầu tiên, mình sẽ liệt kê và phân loại các dự án đang làm về nhánh Capital Efficiency, để anh em có thể có một cái nhìn tổng quan hơn và nắm được các vấn đề mà chúng đang giải quyết.

Capital Efficiency là gì?

Capital Efficiency (hay hiệu quả sử dụng vốn) là tỷ lệ giữa số vốn nhận lại so với số vốn sử dụng, anh em càng nhận lại được nhiều so với số vốn mình bỏ ra thì khoản đầu tư có tính Capital Efficiency càng cao. Với cá nhân mình, vốn trong Crypto là những thứ mà ta cần tiêu tốn tài sản để sở hữu, điều này bao gồm cả token và NFT.

Như mình đã từng đề cập ở bài DeFi 2.0 là gì, tính Capital Efficiency của DeFi vẫn còn nhiều hạn chế và là nhánh đang nhận được rất nhiều sự quan tâm gần đây. Ở phần dưới ta sẽ cùng liệt kê và phân loại các dự án đang làm về nhánh Capital Efficiency này.

Lưu ý: Bài viết có độ phủ khá rộng với nhiều thuật ngữ, anh em có thể tham khảo thư viện thuật ngữ của Coin98 trong quá trình tìm hiểu bài viết.

Tổng quan về các dự án Capital Efficiency

Tuy bản chất các dự án đều nhắm tới việc tối ưu hiệu quả sử dụng vốn nhưng có rất nhiều đối tượng và cách tiếp cận khác nhau. Mình sẽ cùng anh em liệt kê và phân loại các dự án để ta có thể dễ dàng xác định các dự án DeFi 2.0 trong quá trình tìm kiếm cơ hội đầu tư.

Unlock Collateral Assets (Mở khóa tài sản thế chấp)

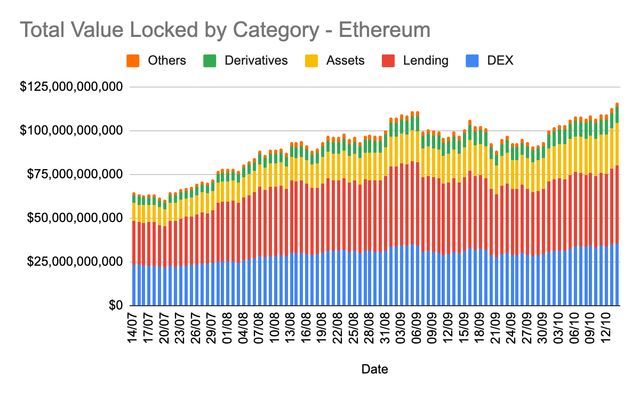

Lending là một mảnh ghép quan trọng của DeFi và đang chiếm thị phần lớn trong tổng số TVL của cả thị trường. Chỉ xét riêng Ethereum con số này đã đạt hơn 32%.

Mà để vay trong DeFi thì cần có tài sản thế chấp nhưng hiện tại số lượng được sử dụng để làm tài sản thế chấp còn hạn chế (anh em có thể tham khảo bài viết phân tích Lending để hiểu thêm về mảng Lending trong DeFi). Do đó việc mở khóa các tài sản thế chấp là một thị trường tiềm năng trị giá hàng tỷ đô.

Việc chấp nhận các loại tài sản thế chấp mới không chỉ giúp tối ưu hiệu quả sử dụng vốn, mà còn là tiền đề cho nhiều mô hình mới phát triển, giúp tạo ra mức lợi nhuận cao hơn. Bên dưới là các dự án giúp mở khóa tài sản thế chấp.

Một Lending Protocol có cơ chế hoạt động rất giống với Maker DAO, hoạt động như một ngân hàng trung ương với việc dùng tài sản thế chấp để vay hay mint MIM - Stablecoin của nền tảng.

Điểm đặc biệt của Abracadabra là hỗ trợ các ibtokens (interest-bearing tokens) mà hiện tại thị trường chưa hỗ trợ. Từ đó mở ra một thị trường mới và giúp người dùng tạo thêm yield.

Một bộ sản phẩm bao gồm: DCA vault, giúp người dùng tối ưu và nhận được yield token mà mình mong muốn và Anchor, một phiên bản kết hợp của Maker và Compound.

Anchor có thể coi là một bản nâng cấp hơn vì sản phẩm cho phép người dùng mint ra DOLA (stablecoin của hệ) và có thể sử dụng DOLA làm tài sản thế chấp để vay tài sản trong chính protocol. Điều này giúp tạo ra nhiều chiến thuật mới giúp tối ưu hơn hiệu quả sử dụng vốn của người dùng.

3. Alchemix

Dự án giúp người dùng gửi các loại tài sản để phát hành ra các Synthetic token (DAI > alDAI, ETH > alETH). Số tài sản được deposit sẽ được luân chuyển để tạo ra lợi nhuận và tự động trả nợ cho người dùng.

Ở phiên bản nâng cấp sắp tới, Alchemix đã thông báo về kế hoạch hỗ trợ nhiều loại tài sản hơn, bên cạnh đó là việc tích hợp với các dự án yield aggregator giúp mở rộng tính năng của mình lên trên các nền tảng đó.

Protocol Own Liquidity (Protocol sở hữu thanh khoản)

Chắc nhiều anh em không xa lạ gì với việc farm, các dự án khi mới ra mắt thường có chương trình Liquidity Mining để thu hút người dùng đến sử dụng sản phẩm.

Tuy nhiên đây như là một con dao hai lưỡi, chương trình Liquidity Mining với incentive có thể thu hút được người dùng và TVL trong ngắn hạn, nhưng gần như tất cả đều đi đến một cái kết: APY giảm ⇒ Farmer xả token ⇒ Dòng tiền chuyển đi.

Đó là lý do ta thấy có nhiều dự án có TVL rất cao lúc đầu nhưng sao đó nhanh chóng giảm mạnh.

Hiện tại đã có nhiều dự án nhận ra vấn đề này và phát triển sản phẩm cho phép bản thân dự án làm chủ thanh khoản. Từ đó tạo ra một nguồn thanh khoản lành mạnh và ổn định phục vụ mục đích phát triển lâu dài của dự án.

Danh sách các dự án đã và đang phát triển theo mô hình Protocol Own Liquidity:

1. Olympus DAO

Đây là protocol phát triển một loại tiền tệ được bảo đảm bởi ngân quỹ (Treasury), gọi là OHM. Điều khiến Olympus DAO đặc biệt là dự án đã đưa ra phương án giải quyết hạn chế của Liquidity Mining, giúp dự án phát triển mà không cần quá nhiều Incentive và giữ được nguồn thanh khoản lành mạnh cho protocol.

2. Wonderland

Bản fork của Olympus DAO hoạt động trên nền tảng Avalanche. Protocol phát triển một loại tiền tệ được bảo đảm bởi ngân quỹ (Treasury), gọi là TIME. Tài sản đảm bảo của TIME rất đa dạng, có thể là stablecoin (MIM) hoặc LP token (TIME- AVAX LP).

3. Fei Protocol

Dự án về mảng Decentralized Stablecoin, Fei là dự án đầu tiên phát triển mô hình Protocol Controlled Value (PCV), nói cách khác dự án sở hữu hoàn toàn TVL. Mô hình này khá tương đồng với Olympus DAO giúp tạo ra một nguồn thanh khoản lành mạnh và ổn định hơn.

4. KlimaDAO

Dự án có model tương tự như Olympus DAO, nhưng treasury của dự án được backed bởi “Carbon Credit”. Tuy nghe hơi viễn vông, nhưng với việc áp dụng model đã được kiểm chứng thành công của Olympus, và treasury có tài sản là Carbon Credit thật sự, những người tham gia từ sớm đã tạo được một khoản lợi nhuận rất cao cho mình.

5. Temple DAO

Dự án có model tương tự như Olympus DAO và có thêm vài điểm khác biệt trong thiết kế. Một vài đặc điểm bảo gồm sẽ có một mức giá trần cho token và các tính năng để ổn định giá token $TEMPLE.

LP Management (Quản lý thanh khoản)

Việc sở hữu thanh khoản lành mạnh ổn định là một chuyện, việc sử dụng chúng hiệu quả hay không là một chuyện khác. Đã có nhiều dự án phát triển nhằm tăng độ hiệu quả của nguồn thanh khoản trong protocol, giúp mang lại lợi nhuận lớn hơn cho những bên tham gia. Phía dưới là các dự án đang phát triển trong mảng LP management.

1. Uniswap V3

Bản cập nhật mới nhất của Uniswap, với model AMM sử dụng Bonding Curve truyền thống, thanh khoản được trải dài từ 0 đến vô cực. Điều này giúp anh em có thể swap ở bất cứ giá nào với bất kì khối lượng nào.

Tuy nhiên thực tế giá token thường chạy trong 1 khoảng và dẫn đến việc nguồn vốn không được tận dụng hiệu quả. Uniswap V3 giúp giải quyết hạn chế này, phiên bản này giúp người dùng cung cấp thanh khoản tập trung ở một khoảng giá. Từ đó nguồn thanh khoản có thể được tối ưu gấp hàng chục, thậm chí hàng trăm lần.

Nền tảng được xây dựng để làm tăng thêm phần thưởng cho người dùng stake hoặc cung cấp thanh khoản cho CRV. Convex giải quyết bài toán của Curve khi người dùng phải stake CRV trong một thời gian dài và nguồn vốn chưa được tối ưu, từ đó giúp người dùng được hưởng mức yield cao mà không cần phải chịu thời gian stake lâu.

Dự án tổng hợp yield đa nền tảng, giúp các nhà cung cấp thanh khoản tổng hợp và cung cấp thanh khoản ở nhiều nơi khác nhau. Từ đó tối ưu được nguồn yield cho người tham gia. Dự án khá tương đồng với Tokemak khi thanh khoản sẽ được luân chuyển liên tục để tạo ra yield cho người dùng.

4. Rari Capital

Giao thức tổng hợp Yield và Yield Farming với các chiến lược được kiểm soát bởi cộng đồng, giúp người dùng kiếm lợi nhuận từ tài sản cố định tùy theo khẩu vị rủi ro khác nhau. Nguyên nhân cho sự tăng trưởng dự án là Rari Capital đã hỗ trợ sOHM của Olympus DAO, từ đó tạo ra một thị trường mới cho số lượng người nắm giữ sOHM ngày càng nhiều.

5. Tokemak

Dự án làm về mảng cung cấp thanh khoản. Cụ thể, Tokemak sẽ hoạt động như một pool, nơi ai cũng có thể deposit tài sản, số thanh khoản đó sẽ được di chuyển hợp lý thông qua việc quản trị.

6. Visor

Dự án giúp tối ưu hiệu quả của việc cung cấp thanh khoản trên Uniswap v3, người dùng sẽ không cần phải liên tục quản lý vị thế của mình một cách thủ công để có lợi nhuận cao nữa. Visor sẽ tự động điều chỉnh một cách hợp lý để tối ưu hiệu quả của việc cung cấp thanh khoản.

7. Pollen

Một nền tảng Asset Management giúp quản lý tài sản trong pool một cách hiệu quả. Pollen được quản lý bởi cộng đồng và cho phép người dùng lựa chọn các pools khác nhau tùy theo nhu cầu.

Interest Swap (Hoán đổi lãi suất)

Một loại tài sản khác mà anh em ít chú ý là “lãi suất”, với tốc độ phát triển vượt bậc của Crypto, giờ đây lãi suất cũng có thể được tokenize và giao dịch, từ đó tạo ra một thị trường mới giúp tối ưu lợi nhuận cho người dùng hơn.

Một vài dự án đang làm về mảng nhận được ít sự chú ý này:

Dự án giúp người dùng tokenize lợi nhuận tương lai, token đó có thể được bán để đảm bảo mức lợi nhuận cố định trong tương lai.

2. TimeSwap

Dự án về mảng lending/borrowing được lấy cảm hứng từ model AMM. Thay vì deposit tài sản vào các pool như trong money market (Aave, Compound), tổng tài sản vay/cho vay cũng như lãi suất sẽ thay đổi theo mô hình bonding curve . Điều này tương tự việc giá token sẽ tăng khi số lượng chúng ít đi và ngược lại trong model AMM truyền thống vậy.

3. 88mph

Dự án về lãi suất cố định (fixed-rate yield) giúp người dùng có thể vay, cho vay với lãi suất được xác định trước. Ở phiên bản mới, 88mph đã ra mắt thêm tính năng Yield Tokens, giúp người dùng đầu cơ được nhiều loại lãi suất khác nhau.

DeFi x Interactive NFT

Đã có nhiều dự án DeFi bắt đầu ứng dụng Interactive NFT theo nhiều cách khác nhau, mở ra nhiều tiềm năng mới giúp thu hút giá trị cho dự án và giúp tăng hiệu quả sử dụng vốn cho người dùng.

Một vài dự án DeFi có kế hoạch phát triển khá rõ ràng sử dụng NFT:

Dự án về mảng lending và leverage yield farming trên Binance Smart Chain. Lý do mình cho dự án vào danh sách là vì dự án đã ra mắt NFT và có kế hoạch khá rõ ràng để biến số NFT đó thành Interactive NFT trong thời gian tới. Đồng thời dự án cũng có kế hoạch để tận dụng số TVL khủng của mình.

2. Pods Finance

Một dự án về mảng options vừa ra mắt vào ngày 11/10. Dự án đã airdrop NFT cho những early contributors, và số NFT đó sẽ thành Interactive NFT trong tương lai. Người sở hữu những NFT này sẽ có vai trò quan trọng trong việc phát triển và được hưởng những quyền lợi từ protocol.

Nhận định và dự phóng về Capital Efficiency

Các dự án nhận được nhiều sự chú ý nhất đều là những dự án cung cấp cho thị trường một điều gì đó mới, hiệu quả hơn. Và hiện tại vẫn còn nhiều nhánh đang ở trong giai đoạn phát triển ban đầu và còn nhiều cơ hội.

Olympus DAO với sự thành công của mình là khởi nguồn cho từ khóa DeFi 2.0. Sẽ không quá ngạc nhiên nếu ta thấy các dự án fork từ Olympus DAO mọc lên như nấm trong thời gian này. Sẽ có nhiều dự án fork tăng cực kỳ mạnh mẽ nhất là ở những blockchain chưa có “Olympus DAO”, nhưng anh em phải lưu ý rằng cơ hội đi đôi với RỦI RO.

Tìm hiểu thêm: Phân tích mô hình hoạt động Olympus DAO

Nhìn vào danh sách trên, ta có thể thấy phần lớn các dự án DeFi 2.0 đều tập trung vào việc tối ưu nguồn thanh khoản hiện nay, từ đó tăng hiệu quả sử dụng vốn của người dùng.

Tuy số lượng dự án làm về nhánh này ngày càng nhiều, nhưng mỗi sản phẩm lại có mức độ hiệu quả khác nhau, phương thức hoạt động khác nhau và yêu cầu người dùng cũng như nhà đầu tư phải thực sự hiểu về dự án.

Lời kết

Phía trên là danh sách tổng hợp và phân loại những dự án làm về DeFi 2.0 từ Coin98, hy vọng đã giúp anh em phần nào trong việc có một bức tranh tổng quan về xu hướng nổi bật hiện nay của DeFi.

Lưu ý rằng số dự án trên có thể không đầy đủ và rất mong nhận được sự đóng góp của anh em để giúp chúng mình có thể hoàn thiện bài viết hơn. Đừng ngần ngại comment ngay phía dưới để thảo luận cùng nhau nhé!

Hãy đăng ký và tham gia các nhóm, channel của Coin98 Insights dưới đây để được thảo luận cùng các admin và nhiều member khác trong cộng đồng:

- Group Chat Telegram: t.me/Coin98Insights_Chat

- Channel Telegram: t.me/Coin98Insights

- Youtube: youtube.com/coin98

- Group Facebook: www.facebook.com/groups/Coin98.Net

- Twitter: twitter.com/Coin98Insights

Disclaimer: Bài viết chỉ nhằm mục đích cung cấp thông tin và không được coi là lời khuyên đầu tư. Đầu tư Crypto là loại hình đầu tư rất mạo hiểm và anh em chỉ nên tham gia với số vốn có thể mất.